SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Pik$ell

АМЕРИКАНСКИЙ РЫНОК : ТОРГОВАТЬ НЕ ТОРГОВАТЬ? Часть 2: Брокеры.

- 20 августа 2013, 18:50

- |

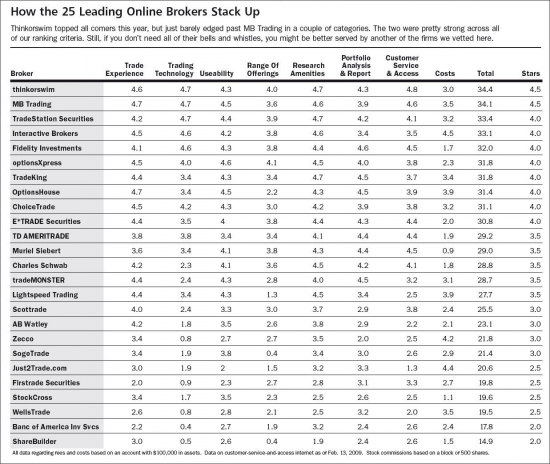

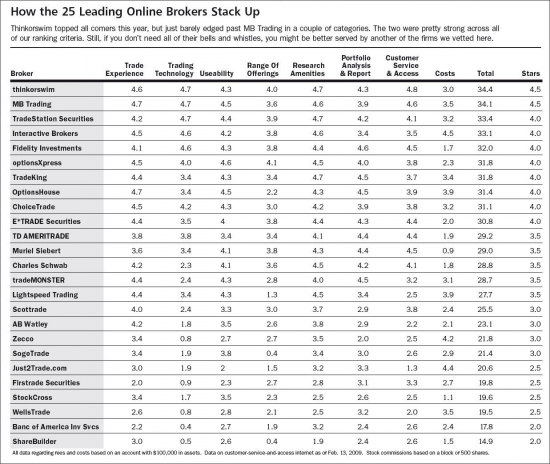

Доброго времени суток! В продолжение темы Американских рынков, полез копаться в предложениях брокеров. Предложений естественно море, как всегда и везде и где у одних плюс — у других минус и соответственно в чем-то наоборот. Накопалоценочную статистику лучших американских брокеров в журнале Barron«s ( за 2009 г.) :

И все же некоторые показались наиболее интересными. Ну, тарифы российских брокеров заметно отличаются (естественно не в лучшую сторону) от западных.

БКС — ок. 1.75$ за фьюч.(без учета биржевых сборов) + 25$ ежемесячно за 1 терминал.

( Читать дальше )

И все же некоторые показались наиболее интересными. Ну, тарифы российских брокеров заметно отличаются (естественно не в лучшую сторону) от западных.

БКС — ок. 1.75$ за фьюч.(без учета биржевых сборов) + 25$ ежемесячно за 1 терминал.

( Читать дальше )

- комментировать

- 208 | ★49

- Комментарии ( 28 )

Hedge Fund Wizards: Ray Dalio

- 19 августа 2013, 20:16

- |

Много я уже писал про Рэя Далио… И в финансовый словарь и вообще. Лично я уже говорил, что среди всех известных гуру, личность Далио и его философия лично мне наиболее интересны (круче Сороса и Баффета).

Но его мысли никогда бывает посмотреть и послушать не лишне. Приведу несколько важных цитат из книги Hedge Fund Wizards Джека Швагера.

Вот кстати сам Далио раздает короткие советы, очень похожие на те, что были в интервью, к-е он дал Швагеру:

20 лет трек-рекорд, средн. годовой доход 14,8%. За этот же период Баффет сделал меньше.

У меня никогда не было четкой цели сколько-то заработать или управлять таким-то объемом денег.

Ошибаться можно, но недопустимо не замечать ошибок, не анализировать их и не учиться на них.

Никогда не говори за спиной человека того, что не сказал бы ему в лицо.

Те, кто винят в плохих исходах кого-то еще кроме себя поступают не в соответствии с реальностью и губительно для прогресса личности (касается и трейдеров ественно).

Нет таких трейдов, открыв которые вы точно знаете что вы правы.

Не доверяйте политикам.

Никогда не спорьте с Федом. Только если у вас нет весомых оснований полагать, что их политика не сработает.

Я торгую и агрессивно и защитно одновременно. Если вы не будете агрессивны — вы не заработаете, если не будете защищаться — потеряете деньги.

( Читать дальше )

Но его мысли никогда бывает посмотреть и послушать не лишне. Приведу несколько важных цитат из книги Hedge Fund Wizards Джека Швагера.

Вот кстати сам Далио раздает короткие советы, очень похожие на те, что были в интервью, к-е он дал Швагеру:

20 лет трек-рекорд, средн. годовой доход 14,8%. За этот же период Баффет сделал меньше.

У меня никогда не было четкой цели сколько-то заработать или управлять таким-то объемом денег.

Ошибаться можно, но недопустимо не замечать ошибок, не анализировать их и не учиться на них.

Никогда не говори за спиной человека того, что не сказал бы ему в лицо.

Те, кто винят в плохих исходах кого-то еще кроме себя поступают не в соответствии с реальностью и губительно для прогресса личности (касается и трейдеров ественно).

Нет таких трейдов, открыв которые вы точно знаете что вы правы.

Не доверяйте политикам.

Никогда не спорьте с Федом. Только если у вас нет весомых оснований полагать, что их политика не сработает.

Я торгую и агрессивно и защитно одновременно. Если вы не будете агрессивны — вы не заработаете, если не будете защищаться — потеряете деньги.

( Читать дальше )

Откуда возникает улыбка волатильности?

- 17 августа 2013, 21:55

- |

Продолжая популярную сейчас тему с моделями улыбки волатильности, хочу поделиться результатами своего исследования на эту тему. Немного стремно делать это после поста Виталия Курбаковского. Но может кому-то и мое исследование будет интересно. Сам я не математик и не трейдер, просто программист. Поэтому не судите строго.

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Hedge Fund Wizards Colm O'Shea

- 16 августа 2013, 22:18

- |

Продолжаю публиковать интересные тезисы людей из книги Hedge Fund Wizards Швагера.

Jaffray Woodriff

Larry Benedict

Теперь Colm O'Shea:

Доход = сумма из мастерства (skill) + мера принятого риска.

Удвоишь риск — удвоишь доход (много ума не надо).

Поэтому необходимо рассматривать риск/доход.

Я верю в две вещи: сложный процент и не терять деньги.

( Читать дальше )

Jaffray Woodriff

Larry Benedict

Теперь Colm O'Shea:

- Сейчас = $5 млрд

- среднегодовой доход с 2005 по 2011 11,3% при волатильности 8,1%

- худший месяц 3,7%.

- global macro trader, ни одного убыточного года.

- ошибается в 50% случаев, но никаких больших убытков.

- торговые идеи рассматривает как гипотезы, перед трейдом определяет стоп.

- сначала экономист, потому трейдер citigroup, Soros Quantum Fund(2003), 2005 — фонд Balyasny, 2006 — свой фонд COMAC Global Macro Fund

Доход = сумма из мастерства (skill) + мера принятого риска.

Удвоишь риск — удвоишь доход (много ума не надо).

Поэтому необходимо рассматривать риск/доход.

Я верю в две вещи: сложный процент и не терять деньги.

( Читать дальше )

Многие ждут МЕГАдвижа, а на чём и главное КОГДА ?

- 09 августа 2013, 10:06

- |

Многие ждут МЕГАдвижа, а на чём и главное КОГДА ?

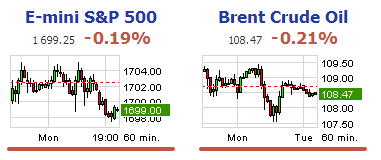

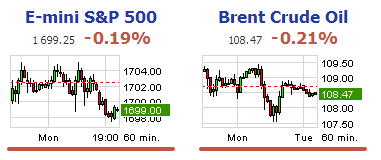

Самый удобный ресурс для обзора котировок мировых рынков.

- 06 августа 2013, 08:34

- |

Уже более пяти лет отслеживаю котировки мировых рынков на www.stocknavigator.ru, как мне кажется, это самый удобный ресурс. Здесь можно посмотреть как торгуется Азия до открытия РФ или как торгуется Америка. Котировки обновляются практически online.

Может, кому-нибудь пригодится данная информация.

( Читать дальше )

Может, кому-нибудь пригодится данная информация.

( Читать дальше )

Передохнули...что дальше?

- 05 августа 2013, 15:51

- |

Добрый день!

В предыдущих блогах я вкратце описывал возможные движения рынков в направлении справедливой цены. Скажете, цена всегда справедлива в определенный период времени и будете, в принципе правы… Почему пишу с оговоркой? Да потому, что еще никогда финансовый мир не существовал в таком состоянии, когда любая информация может трактоваться в пользу финансового маразма, который достиг такого влияния на мир и сознание людей, что порой даже сам начинаешь сомневаться!

Почему же наш разум начинает мутнеть и мы начинаем сомневаться в истинности стоимости активов? Да все очень просто- последние годы определяющим фактором формирования цены является денежная накачка монетарных властей , сопровождаемая выходом статистических данных и вербальных интервенций политиков. По сути, плохие данные маскируются под ожидания дальнейшего смягчения денежно-кредитной политики, а хорошие данные являются оправданием вложенных ресурсов. Кстати заметьте, что ни вселенское ралли авиационных дел мастера Бернанке, ни, случайно и вдруг начавшаяся борьба за демократию на Ближнем востоке, не являются самостоятельными процессами. Это полностью управляемые процессы, которые просчитаются и расписываются в американских «частных» конторах и институтах типа «Трехсторонней комиссии» или, если брать выше Билдербергского клуба!

( Читать дальше )

В предыдущих блогах я вкратце описывал возможные движения рынков в направлении справедливой цены. Скажете, цена всегда справедлива в определенный период времени и будете, в принципе правы… Почему пишу с оговоркой? Да потому, что еще никогда финансовый мир не существовал в таком состоянии, когда любая информация может трактоваться в пользу финансового маразма, который достиг такого влияния на мир и сознание людей, что порой даже сам начинаешь сомневаться!

Почему же наш разум начинает мутнеть и мы начинаем сомневаться в истинности стоимости активов? Да все очень просто- последние годы определяющим фактором формирования цены является денежная накачка монетарных властей , сопровождаемая выходом статистических данных и вербальных интервенций политиков. По сути, плохие данные маскируются под ожидания дальнейшего смягчения денежно-кредитной политики, а хорошие данные являются оправданием вложенных ресурсов. Кстати заметьте, что ни вселенское ралли авиационных дел мастера Бернанке, ни, случайно и вдруг начавшаяся борьба за демократию на Ближнем востоке, не являются самостоятельными процессами. Это полностью управляемые процессы, которые просчитаются и расписываются в американских «частных» конторах и институтах типа «Трехсторонней комиссии» или, если брать выше Билдербергского клуба!

( Читать дальше )

Мнение: Центральный "не_интерес"

- 05 августа 2013, 09:42

- |

Я бы хотел достаточно коротко донести «мысль» до «Центрального».

Итак, денежный рынок — работаем на нем.

Для «новоприбывших» скажу, что на «рынке» добыть денег можно несколькими способами:

Различные РЕПО с Центральным Банком — там множество «продуктов» + очень интересный аукцион 312-П — единственное, что эти «деньги» только для банков. Последние могут перераспределить данную ликвидность через МБК (межбанковское кредитование, работа по непокрытым кредитным линиям); через «механизм» междилерского РЕПО; «новый» «механизм» РЕПО с ЦК; еще есть 3-х стороннее РЕПО (РЕПО с НРД). У инвесткомпаний — междилерка и ЦК (про РЕПО с НРД, честно, не помню).

Про операции с ЦБР все понятно, время/алгоритмы прописаны на сайте — статистика есть — все ок. По МБК — «в рамках лимитов». С междилеркой еще проще — как договорились — так и сделали.

Обычно, до 12 дня денежный рынок «спит беспробудным сном» — практически нет сделок. Разве что банки привлекают на аукционе прямого РЕПО у ЦБР дешевые деньги (5,5-5,55%) на овере и недельном РЕПО.

( Читать дальше )

Итак, денежный рынок — работаем на нем.

Для «новоприбывших» скажу, что на «рынке» добыть денег можно несколькими способами:

Различные РЕПО с Центральным Банком — там множество «продуктов» + очень интересный аукцион 312-П — единственное, что эти «деньги» только для банков. Последние могут перераспределить данную ликвидность через МБК (межбанковское кредитование, работа по непокрытым кредитным линиям); через «механизм» междилерского РЕПО; «новый» «механизм» РЕПО с ЦК; еще есть 3-х стороннее РЕПО (РЕПО с НРД). У инвесткомпаний — междилерка и ЦК (про РЕПО с НРД, честно, не помню).

Про операции с ЦБР все понятно, время/алгоритмы прописаны на сайте — статистика есть — все ок. По МБК — «в рамках лимитов». С междилеркой еще проще — как договорились — так и сделали.

Обычно, до 12 дня денежный рынок «спит беспробудным сном» — практически нет сделок. Разве что банки привлекают на аукционе прямого РЕПО у ЦБР дешевые деньги (5,5-5,55%) на овере и недельном РЕПО.

( Читать дальше )

Реальный сектор:) Поговорим о стартапах в интернете.

- 03 августа 2013, 12:39

- |

Какие успешные и неуспешные стартапы в российском интернете вы знаете?

Срок — последние пару лет.

Ссылки — в каменты.

Срок — последние пару лет.

Ссылки — в каменты.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал