Избранное трейдера Путешественник

Что такое сделки РЕПО с ЦК? Как частному инвестору получить к ним доступ?

- 01 марта 2024, 12:37

- |

Интерес частных инвесторов к денежному рынку растет взрывными темпами. Сделки РЕПО с ЦК — это наивысшее кредитное качество при ставке часто выше банковского депозита, причем зачислить и снять деньги можно в любой момент без потери дохода.

Сегодня, 1 марта, в 16:00 ответим на часто задаваемые вопросы инвесторов:

— кто и зачем привлекает денежную ликвидность?

— какие риски есть на этом рынке?

— зачем нужен Центральный контрагент в сделках и за что он отвечает?

— в чем отличие Репо с ЦК и фондов денежного рынка?

Встречаемся в прямом эфире по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- 3.4К | ★4

- Комментарии ( 9 )

Банк Уралсиб – тёмная лошадка или сивый мерин ⁉️

- 27 февраля 2024, 20:38

- |

16 февраля Агентство по страхованию вкладов сообщило, что финансовое оздоровление Банка Уралсиб завершено досрочно, почти на год раньше запланированного срока. Акции отреагировали ростом на 21,8%❗️

Разбираемся, насколько оправдан оптимизм в 🏦 #USBN...

Финансы:

📊 Устойчивое финансовое положение

📊 Качество активов улучшилось после санации

📊 Сформированы резервы по проблемным кредитам

📊 Банк выполняет обязательные нормативы ЦБ

📊 Банк был прибыльным на протяжении всего периода оздоровления (с 2015 года)

📊 Рост котировок за 2023 год (+100%) значительно опередил Индекс сектора финансов, показавшего рост около 30%

Драйверы роста:

📈Долгосрочные: снижение долговой нагрузки после возврата АСВ средств для санации в конце 2025 года

📈Недооценка рынком: по мультипликатору P/B = 0.61 #USBN отстает от «нормы» по сектору в P/B = 1–1.5

📈Вероятно, банк может начать выплату дивидендов в 2024–2025 гг.

📈P/E = 6.51 ниже, чем P/E у рынка в целом, равный 13.96

📈P/S = 1.79 ниже, чем P/S у рынка в целом, равный 2.58

( Читать дальше )

Работают ли санкции или, как писал Рон Пол, "Путин - новый ковид"?

- 25 февраля 2024, 00:11

- |

Я с самого начала писал, что все эти эмбарго с потолками цен не будут работать, если энергоресурсы не заместить. То есть, либо договориться с ОПЕК, либо самим наращивать добычу. Ни того, ни другого до сих пор не видно!

Месяц возможностей в криптовалюте с Elliott Wave International - бесплатное видео

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Мой вклад не меньше, чем вклад Илона Маска.

- 24 февраля 2024, 13:08

- |

Так что же я предлагаю?

Инвесторам заходить в рынок по любым ценам, а спекулянтам покупать тока хаи или лои.

Ну подумайте, инвесторам деньги все равно не нужны, ведь так? Так какая разница где они будут входить ведь они ни когда не выходят, а значит все равно проигрывают. А спекулянты должны научиться быть спекулянтами, т.е. не искать «дешевых» цен. На графике нет ни чего дешевого и дорогого. Цена она ходит волнами.

Сперва в одну сторону выгода, потом в другую сторону выгода. Для того что бы рынок функционировал, важно постоянно создавать волны на рынке. Тем самым стимулируя спрос и предложение для всех участников.

А на сегодня все. Всем удачного падения в понедельник.)

( Читать дальше )

Долги по наследству.

- 24 февраля 2024, 11:59

- |

Я вот думаю, если квартира в ипотеку взята, а ты допустим погиб, то ипотеку будут выплачивать родственники(жена, дети)?

В общем Что-то полезное I.

- 24 февраля 2024, 08:57

- |

Есть мысль выпустить новую рубрику на выходные. «Что-то полезное» не связанное с рынком или вообще, или не связанное напрямую.

Вначале может быть просто, далее… Посмотрим)

Термопот. Хорошие стоят около десятки. Чем круто?

1. Кипяток под рукой всегда.

Далее… Я кого-то купил не от самой лучшей жизни: мне надо было в гостинную, ремнот в хатке делал очень поверхностный, проводка старая. Не хотел грузить ее 2,4 квтч хорошего чайника… Мой термопот лишь 800 ватт!

2. Низкая нагрузка на проводку.

3. Реже наливать воду… Обычно 2-4Л, Если большой чайник — долго греть, хотя итак долго. Или каждый раз подливать..

4. Крутейшая долговечность. Тцать лет — не легенда. У друга на даче живет уже хз сколько. Полагаю не выключается. У меня не выключается с 2018г.

5. Экономия ЭЭ, и даже допускаю что за тцать лет на выходе экономия денег: на поддержание уходит около пяти ватт, вот щас замерил. Хотя допускаю что тен включается иногда дополнительный… Он вроде 20 ватт. Но поскольку там термос — расход никакой.

( Читать дальше )

Зеленский дал интервью с передовой

- 23 февраля 2024, 16:58

- |

После интервью ВВП с Такером западники начали вести информационную войну.

Зеленский говорит, что статистика по погибших 1/5 в пользу укропии. При этом, говорит, что РФ потеряла 400 тыс.

С нашей стороны утверждают об обратной ситуации.

Он начал говорит о новом контрнаступлении. В очередной раз говорит, что если укропы проиграют, то ВВП захватит восточную Европу.

Когда ему журналист сказал что вы можете отказаться от захваченных территорий и вступить в нато, то он сказал, что ему никто это не предлагал, но глаза у него загорелись заулыбался.

Когда его спросили про коррупцию, от он сказал что месяц назад они приняли все документы, чтоб не было коррупции, они полностью открытые и для них это важно.

( Читать дальше )

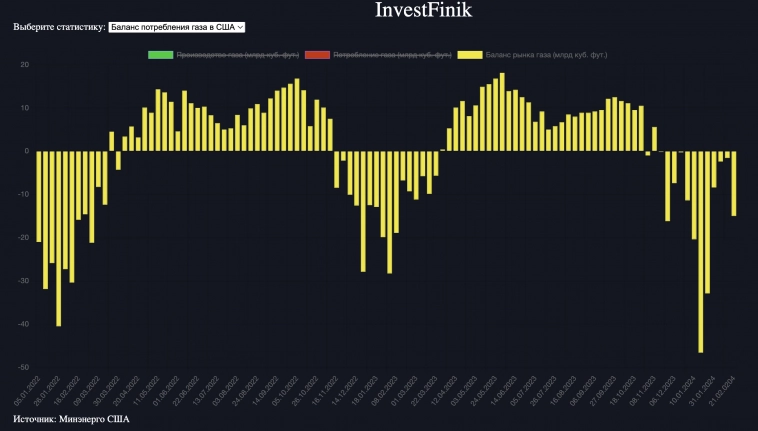

В США резко увеличился спрос на газ

- 23 февраля 2024, 11:46

- |

На прошлой неделе в СШАзаметно подскочил спрос на газ, сo 111,5 млрд куб. ф. до 124,4. Это привело к росту дефицита сырья — разница между потреблением и производством увеличилась до 15 млрд куб. ф.

Однако это не столь критично, так как запасы в США по-прежнему выше, чем многолетние максимумы и находятся на уровне в 2,4 трлн куб. ф., что на 400 млрд больше, чем максимумы последних 5-ти лет.

Что сейчас делаю?

- 22 февраля 2024, 22:21

- |

1. Сегодня с утра сходил к дочке в садик на праздник 23 февраля, сходил подстричься и поиграл в теннис. Совесть мучает, как будто я полдня просрал😁

2. Почитал дочам книги. Кстати Виконт Де Бражелон очень даже ничего👍

3. Читаю новый закон об АО чтобы сделать третью серию бесплатного обучения инвестициям в эти выходные👍

4. Читаю годовые финансовые отчёты компаний. Пока ничего интересного не видно.

А я вам говорил... по газу

- 21 февраля 2024, 18:04

- |

Ахтунг по газу. Берите, пока не поздно.

За него токсичные смартлабовцы накормили меня своим отборным говном. Отбивался как мог. За это админ забанил меня на три дня.

С тех пор газ отрос почти на 10%.

Мораль:

Смартлаб (как и другие «трейдерские» сайты) — помойка, густо населенная всяким дурачьем. Никого здесь не слушайте (особенно — комментаторов).

Думайте сами. Торгуйте сами. Если есть мозги))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал