Избранное трейдера Alex223

Чему учит книга "Сырок" Б.Ю. Александрова, которую я прочел второй раз?

- 04 июня 2023, 11:40

- |

Кстати, второй раз читать чуть менее интересно, чем в первый, но все равно очень интересно👍 Тем более книга читается как по маслу.

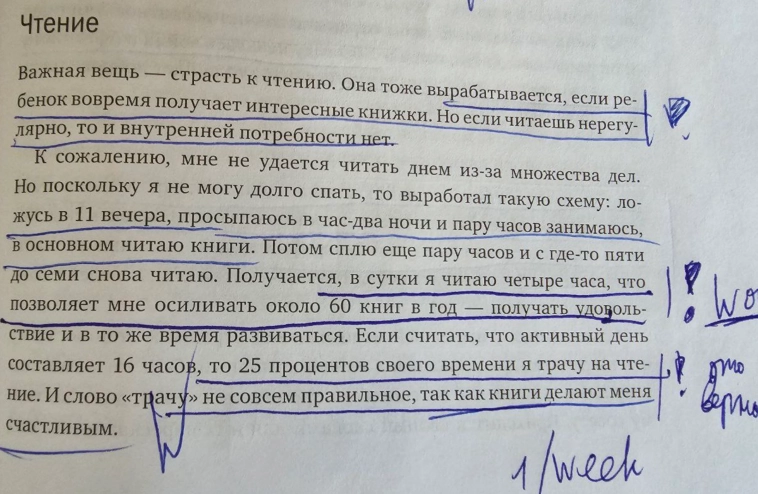

Начну с цитаты из книги Александрова про чтение, с которой я всецело согласен!

Какие выводы я сделал из этой книги, прочитав ее второй раз?

👉Если ты продаешь премиум продукцию, ты должен 25 часов в сутки сидеть и контролировать качество

👉Надо уметь общаться с людьми, развивать коммуникабельность; у Александрова очень хорошо получалось. Чтобы этого добиться, говорите о положительных качествах человека

👉В 40 лет жизнь предпринимателя может только начинаться: Александров легальным бизнесом занялся только к 41 году, а сырками занялся, когда ему было уже 47 лет… По сути можно сказать до 47 лет он искал дело всей своей жизни.

( Читать дальше )

- комментировать

- 5.5К | ★12

- Комментарии ( 107 )

Доброе утро! Что главное происходит на бирже в первые минуты после открытия торгов?

- 31 мая 2023, 10:14

- |

📉Алроса -3% после того как официально сказали что не будет дивов. Все таки рынок наш примитивный конечно стал. Вчера Алросу подняли на 7% на чем-то непонятном, потом назад уронили, хотя и так очевидно было что дивидендов не будет.

Папир уже выкупают, на открытии было -5%.

📉Магнит вчера раздули, потом слили, сегодня снова -1,3%.

📉Яндекс сдувают второй день быстрее рынка, т.к. идеи в нем никакой нет, одни спекуляции -1,5%

📉WUSH -2% после того как ЕдРо захотело ограничить скорость самокатов и запретить их на пешеходных улицах

📉Бакс -0,3%, вернули на уровень понедельника (80,90 руб).

📈Русагро вчера пролили сегодня уже растет с открытия +2,5%.

Вечерний обзор рынков📈

- 30 мая 2023, 19:01

- |

Курсы валют ЦБ: 💵USD — ↗️80,6872 💶EUR — ↗️86,5119 💴CNY — ↗️11,3615

▫️Российский фондовый рынок сегодня не смог удержаться и перешел к коррекции на фоне резко дешевеюшей нефти — индекс Мосбиржи по итогам основной сессии снизился на 1,22%.

▫️Минфин РФ 31 мая проведет безлимитные аукционы по продаже государственных облигаций двух видов (с постоянным и переменным купоном) в объеме остатков, доступных для размещения: ОФЗ-ПД серии 26238 и ОФЗ-ПК серии 29024.

▫️Новые базы расчета индексов Мосбиржи вводятся с 16 июня: В базу расчета Индекса МосБиржи и Индекса РТС войдут обыкновенные акции ПАО «ФСК — Россети» и обыкновенные акции ПАО «Сегежа Групп».

В базу расчета Индекса акций широкого рынка войдут обыкновенные акции ПАО «РКК „Энергия“ им. С.П. Королёва».

В базу расчета Индекса голубых фишек будут включены обыкновенные акции ПАО «Интер РАО» и обыкновенные акции МКПАО «ОК РУСАЛ». Покинут индекс обыкновенные акции «Фосагро» и депозитарные расписки иностранного эмитента на акции TCS Group Holding.

( Читать дальше )

Что интересного происходит на открытии Мосбиржи 30 мая (MGNT, AGRO, TGKA)

- 30 мая 2023, 10:14

- |

📉Русагро сквиртанули на открытии на -6%, сейчас -2%. На чем? Может опасаются за то, что активы компании в нестабильной Белгородской обл?

📈Магнит собака уже растет на 3%, собака, потому что без меня.

📈Лукойл ещё +1%, красава, новый хай за год

IMOEX в целом легкий минус (-0,2%), надо конечно и честь знать, не всё ж расти.

Бакс флэт после вчерашней попытки вырасти (80,80 руб).

Комментарий к открытию 26.05.2023

- 26 мая 2023, 10:22

- |

С утра подслили разогнанный вчера Яндекс (-1,5%) и разогнали подслитый за три дня Магнит (+1,5%) 😁

Амез вдруг +15% с открытия.

НМТП радует, +1,8%, правда вчера тоже бодро стартанули и залили в течение дня.

СУР преф который день падает, -0,8%, видать Элвисы выходят😢.

Нкнх до сих пор не видим решения по дивам. Может сегодня появится?

Дивидендный нервяк после открытия - оперативный комментарий по рынку

- 23 мая 2023, 10:23

- |

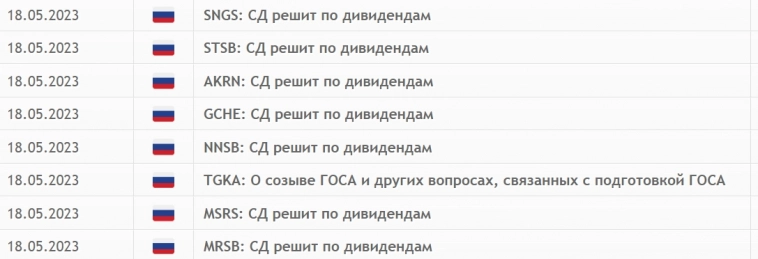

Ждем шквала дивидендных новостей, в т.ч. Газпромнефть и НКНХ, сд по которым был вчера

Сегодня также жду инсайдеров в Газпроме, т.к. совет сегодня, но решения сегодня может и не увидеть

📈Мать и Дитя растут +3% только на новости о прекращении листинга на LSE😁

📈Эталон растет с открытия +2% после вчерашних фиксиков

📈ВТБ +0,6% на новости, что банк войдет в капитал Яндекса

📉AMEZ который день продолжают лить очуховшиеся лахи, которые зачем-то засели в этот разогнанный неликвид, -5%

📉Полик -4%, падение 6 день подряд, инвесторы вдруг осознали, что санкции США это не хрен собачий

📉НКНХ-п -2,6%. Совет был вчера, инсайдеры могли пролить вчера папир, походу кто-то что-то знает, ждем итоги СД

📉Тинек разогнали ни на чем, сегодня фиксик -2%

📈📉Газпром открылся ростом на 1%, потом за 10 минут слили в ноль. Очень волатильно и опасно.

📉ГПН -0,2% пока, жду итогов СД

Индекс МБ сегодня

- 23 мая 2023, 04:14

- |

Три фактора

1. Визит Мишустина в Китай. А вдруг — сила сибири 2 откроет нам сегодня свое личико

2. Совет директоров Газпромнефти был. А дивов все нет. Как обычно или перед началом торгов кинут инфу или совместят с Газпромом.

3. СД Газпрома сегодня. Типа все очень плохо. Большинство ждет не более 7-8 руб. Я жду 20. Узнаем сегодня.

1+2+3 =… У каждого свое.

Я же рассчитываю на движение минимум к 2720. Оптимально к зоне 2800-2830. Там можно фиксануть позиции спек и часть среднесрока.

Ну а вчера — открылись к 2644 и остаток дня провели в диапазоне 2644-20.

Терпеливые получают все. И даже сегодня — если я окажусь прав в своей ставке — все будет непросто. Выбить из позиции и нагнать максимум тумана — фирменная фишка ГП.

Зато не так скучно как в США, где тянут, тянут, а потолок повысят.

Удачи

t.me/ATOR_INVEST

Сегодня интересное открытие по ряду причин.

- 19 мая 2023, 10:43

- |

📈МТС Фиксики после вчерашней вечеринки +7%. В принципе нам @mozgovikresearch удалось угадать дивиденд ещё в конце апреля👍 с тех пор акции существенно прибавили.

📈пульсята тарят Яндекс на новости о том, что Яндекс продаст контроль в российском бизнесе за 300 ярдов, что конечно разрушит акционерную стоимость акционеров голландской компании, но никто ничего не понимает, рынок бычий, любые непонятные новости — хорошие новости😁😁

Алросу катают вниз на 1,7% на новостях о санкциях

📈Комментарий к открытию торгов в четверг 18.05.2023

- 18 мая 2023, 10:12

- |

📈На открытии БСПБ дернули на отчете за 1 квартал на 3,5%, потом чуть успокоилось до +2,5%

📈Мосэнерго продолжают гнать непонятно на чем, +6,4% с утра

📉Абрау Дюрсо: вчера телеграм каналы нажали на лохов, чтобы те купили, сегодня фиксики небольшие -1%

👉Сбер утром вроде выпустил хороший отчет за 1 квартал, но желающих покупать почему-то нет, бумага чуть хуже рынка в последние дни

Сегодня кстати много советов директоров решает по дивидендам. В Мосэнерго тоже должны были что-то решить, но сообщение пока не опубликовано. Ждем также решения по дивам МТС со дня на день.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал