Избранное трейдера Алексей Козлов

ЦИАН - ставка против рынка недвижимости?

- 14 января 2026, 08:52

- |

Планомерно завершаю разбор отчетов публичных компаний за 9 месяцев 2025 года. Осталось всего несколько эмитентов, и будем ждать свежие годовые релизы. Сегодня под руку попались финансовые результаты ЦИАНа. В прошлом году в бумаге была дивидендная идея, стоит ли ее держать дальше, давайте разбираться.

📱 Итак, выручка компании за отчетный период выросла на 15% до 11 млрд рублей. Одним из факторов роста выручки стало увеличение средней стоимости объявления и сроков экспозиции. Скорректированная EBITDA выросла на 20% год к году до 2,8 млрд руб. Такая динамика обусловлена ростом выручки в 3 квартале, который опережает темпы роста операционных расходов.

Видим, что на фоне общего падения IT-сектора, показатели бизнеса ЦИАНа демонстрируют хорошую динамику. Однако, как инвесторов, нас интересует текущая оценка бумаг и перспективы самого бизнеса.

📊 За последние 12 месяцев прибыль составила 2,8 млрд рублей, а чистая маржинальность подобралась к отметке 20%. Рентабельность по EBITDA несколько лет находится в районе 25% после выхода из нулевой зоны стартап-стадии. Получается, что бизнес уже вышел на свою рабочую маржинальность и дальнейший рост будет находиться на уровне темпов роста выручки (CAGR за последние 2 года составил 13-15% год).

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 0 )

⭐️ Расчет ставки дисконтирования без таблиц Дамодарана-2026

- 11 января 2026, 17:02

- |

Добрый день, друзья!

Завершился очередной год и наша исследовательская группа по уже многолетней традиции обновляет параметры оценки стоимости капитала на базе российской финансовой статистики (без использования недружественных источников информации).

Поскольку облигации недружественных государств больше не являются для российских инвесторов безрисковым активом, использование известных таблиц Дамодарана в целях построения финансовых моделей для российского рынка становится бессмысленным.

Мы оцениваем стоимость капитала для расчета ставки дисконтирования в целях определения чистого дисконтированного дохода по промышленным инвестиционным проектам. На финансовых рынках инвесторы могут использовать стоимость капитала для оценки стоимости акций по модели DCF.

Предыдущий расчет (по итогам 2024 года) см. здесь: https://smart-lab.ru/blog/1102051.php

__________

Стоимость собственного капитала определяется по модели CAPM:

где Re– ожидаемая доходность (стоимость) собственного капитала, %;

( Читать дальше )

Венесуэла и рынок нефти

- 09 января 2026, 17:46

- |

⚡️ 2026 год едва начался, а геополитика уже успела всех удивить! Оставим за скобками политические разборки и подумаем о главном: как повлияет военная операция США на рынок нефти?

☝️ Венесуэла — мировой лидер по доказанным запасам нефти с долей в 19,4%! Объем в 303 млрд баррелей — это не шутки. На 2 месте идет Саудовская Аравия с долей ~17%. Для сравнения, у России «всего» около 80 млрд, а у США и того меньше.

🤔 Возникли резонные опасения: могут ли США залить рынок нефтью и уронить цену в пол?

Спешу вас обрадовать — сделать это будет не так просто, даже если очень захотеть.

✔️ Во-первых, качество инфраструктуры и технологии добычи в Венесуэле оставляют желать лучшего. Страна добывает менее 1 млн барр./сутки, хотя еще в начале 2000-х легко превышала 3 млн. Быстро нарастить объемы на текущих мощностях невозможно — нужны инвестиции, сервис, логистика и время.

✔️ Во-вторых, большая часть запасов Венесуэлы — это тяжелая и сверхтяжелая нефть пояса Ориноко. Ее сложнее и дороже добывать, транспортировать и перерабатывать. Без стабильных апгрейдов НПЗ и специальных блендов она плохо встраивается в мировой рынок.

( Читать дальше )

Топ-5 облигаций, которые будут расти, когда начнет снижаться ставка ЦБ

- 21 ноября 2024, 13:37

- |

19 ноября, коррекция индекса RGBI усилилась, и индикатор вновь оказался ниже отметки в 100 пунктов, при этом доходность индекса выросла на 21 б.п., составив 18,45% годовых. Вчера, 20 ноября индекс RGBI продолжает падение, пребывая на уровне 99,3 пункта. Долговой рынок длительное время находится под давлением, а с начала года индекс RGBI уже упал на 18%. Жесткая политика ЦБ РФ вынуждает инвесторов быть осторожнее и тщательнее оценивать кредитное качество эмитентов.

Между тем вчера глава Банка России Эльвира Набиуллина, выступая на пленарном заседании Госдумы, заявила, что регулятор сможет приступить к понижению ключевой ставки в следующем году, если не произойдет никаких дополнительных шоков. В этой связи Finam.ru решил узнать у экспертов, какие облигации заслуживают внимания в случае начала цикла снижения ставки ЦБ.

Согласно данным Московской биржи, объем бондов в обращении уже приблизился к 50 трлн рублей, при этом большая часть рынка приходится на корпоративные облигации (56%), а оставшиеся 44% — на долю ОФЗ.

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 22 июня 2021, 15:20

- |

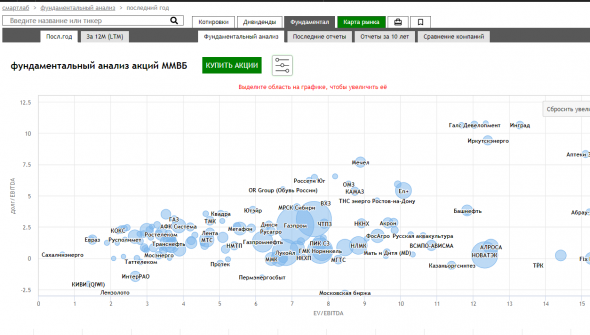

1. Скринер СМАРТЛАБ

Лучший скринер по нашему рынку находится именно тут, на смартлабе:

smart-lab.ru/q/shares_fundamental/

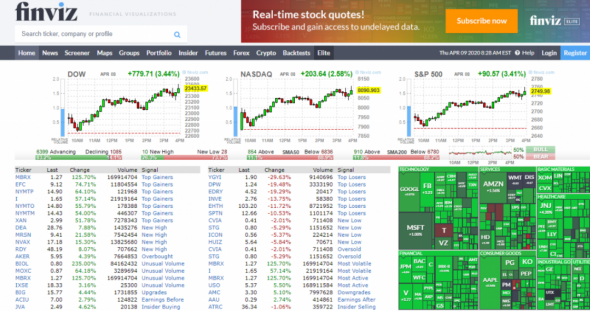

2.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

( Читать дальше )

- комментировать

- 47.1К |

- Комментарии ( 29 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал