SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Евгений

*** Профитный пирамидинг (таблица)

- 20 июля 2012, 23:28

- |

Пришла в голову мысль «а сколько профитных пунктов надо получить для текущего числа контрактов, чтобы заработать на следующий контракт, сколько денег надо для торговли этим числом, ну и какой приблизительно профит на 1000 пунктов будет меня радовать. С другой стороны важно знать сколько пунктов при данном числе контрактов я могу допустить в просадку — опять же важно знать прибыль на 1000 пунктов. Из общей_суммы ВЫЧЕСТЬ число_контрактов * ГО и поделить на профит для 1000 пунктов. Это и будет запасом прочности в пунктах, сверх которого последует маржин колл.». Ответы в таблице :)

то есть, имея 10 контрактов, при сделке на 1000 пунктов у нас будет разница вариационки в 6380 рублей(прибыль или убыток :) уж кто как постарается). До 11 контракта имея ровно 10*ГО нам необходимо наторговать профитными 1508 пунктов. Заметьте ) чтобы получить еще один контракт торгуя одним надо профита аж на 15086 пунктов!!! )))

( Читать дальше )

то есть, имея 10 контрактов, при сделке на 1000 пунктов у нас будет разница вариационки в 6380 рублей(прибыль или убыток :) уж кто как постарается). До 11 контракта имея ровно 10*ГО нам необходимо наторговать профитными 1508 пунктов. Заметьте ) чтобы получить еще один контракт торгуя одним надо профита аж на 15086 пунктов!!! )))

( Читать дальше )

- комментировать

- 62 | ★32

- Комментарии ( 25 )

Воровство электронных денег. Кто предупрежден то вооружен

- 17 июля 2012, 15:21

- |

Последнее время воровство денег со счетов банков растет просто катастрофическими масштабами. Начало этой эпидемии — примерно 2009 год. Почему это происходит и как обезопасить себя — читаем ниже:

1. Это специфика России, ее законов, дыр в финансовом законодальстве

2. Воруют как у физических так и юридических лиц.

Специфика в том, что у нас любой бомж либо человек с чужим паспортом может открыть счет в банке. За границей — сложнее на порядок.

Об этом ниже.

В мире действует несколько ОПГ занимающихся воровством денег со счетов. Как правило это хорошо организованная группа, с разделением обязанностей.

1 отдел — пишет трояны, модифицирует их, а так же занимается продажей их определенным людям.

2 отдел — занимается внедрением этих эксплойтов на сайты в интернете

3 отдел — занимается контролем за компьютерами жертв. Они могут около месяца следить за тем, что делает тот же бухгалтер на компе, когда появляется на работе, когда вставляет-вынимает рутокен, если его конечно используют. (И вынимает ли после проведения транзакции)

( Читать дальше )

1. Это специфика России, ее законов, дыр в финансовом законодальстве

2. Воруют как у физических так и юридических лиц.

Специфика в том, что у нас любой бомж либо человек с чужим паспортом может открыть счет в банке. За границей — сложнее на порядок.

Об этом ниже.

В мире действует несколько ОПГ занимающихся воровством денег со счетов. Как правило это хорошо организованная группа, с разделением обязанностей.

1 отдел — пишет трояны, модифицирует их, а так же занимается продажей их определенным людям.

2 отдел — занимается внедрением этих эксплойтов на сайты в интернете

3 отдел — занимается контролем за компьютерами жертв. Они могут около месяца следить за тем, что делает тот же бухгалтер на компе, когда появляется на работе, когда вставляет-вынимает рутокен, если его конечно используют. (И вынимает ли после проведения транзакции)

( Читать дальше )

Подводим итоги продаж июльских опционов: отобрать у рынка деньги было проще, чем конфетку у ребёнка)

- 16 июля 2012, 16:44

- |

Напомню, что для периодов нашего российского рынка, характеризующихся относительно невысокой волатильностью типа текущего (т.е. когда разовые пиковые всплески значения VIX не превышают в максимуме 40-45, а в подавляющем абсолюте времени держатся гораздо ниже), тактика опционной торговли у меня за годы сама собой (эволюционным путём) выработалась следующая:

— на первом этапе, сразу после экспирации предыдущей месячной серии опционов, продаю небольшой объём центральных стрэддлов, и далее в последующие дни до середины этого текущего контракта, в зависимости от динамики, либо постепенно увеличиваю объём продаж центральных стрэддлов (при небольших движениях или отсутствия движа), либо (в случае хорошего движа) занимаюсь управлением проданного в целях нейтрализации дельты, стараясь на вот тех самых упомянутых «пиковых всплесках» продать колы на ростах и путы на падениях..

— на втором этпапе, за две недели до экспирации,

( Читать дальше )

— на первом этапе, сразу после экспирации предыдущей месячной серии опционов, продаю небольшой объём центральных стрэддлов, и далее в последующие дни до середины этого текущего контракта, в зависимости от динамики, либо постепенно увеличиваю объём продаж центральных стрэддлов (при небольших движениях или отсутствия движа), либо (в случае хорошего движа) занимаюсь управлением проданного в целях нейтрализации дельты, стараясь на вот тех самых упомянутых «пиковых всплесках» продать колы на ростах и путы на падениях..

— на втором этпапе, за две недели до экспирации,

( Читать дальше )

Торгуем гамму на опционной отчетности США 16-07

- 16 июля 2012, 10:36

- |

docs.google.com/open?id=0B2TRAVz1qmhrTmNkRnVzQmkyV1U

Обновленные данные от 16-07.

Расшифровка столбцов:

D — насколько % были лучше или хуже результаты прошлого квартала.

E — Премия за риск по акции (по CAPM)

F — собственно заложенная в опционах ближайших серий амплитуда дневных колебаний.

G — среднее отклонение цены в дни, когда выходила поквартальная отчетность, за 15 лет (если отчетность выходила после торгов — то изменение цены на след. день).

H — стандартное отклонение изменений цены в дни, когда выходила поквартальная отчетность, за 15 лет (если отчетность выходила после торгов — то изменение цены на след. день).

I — стандартное отклонение оценок аналитиков по отчетности

J — Объем торгов по опционам данной акции.

K — Динамика изменений рекомендаций аналитиков за 4 недели.

L — предполагаемая стратегия отторговки.

Обновленные данные от 16-07.

Расшифровка столбцов:

D — насколько % были лучше или хуже результаты прошлого квартала.

E — Премия за риск по акции (по CAPM)

F — собственно заложенная в опционах ближайших серий амплитуда дневных колебаний.

G — среднее отклонение цены в дни, когда выходила поквартальная отчетность, за 15 лет (если отчетность выходила после торгов — то изменение цены на след. день).

H — стандартное отклонение изменений цены в дни, когда выходила поквартальная отчетность, за 15 лет (если отчетность выходила после торгов — то изменение цены на след. день).

I — стандартное отклонение оценок аналитиков по отчетности

J — Объем торгов по опционам данной акции.

K — Динамика изменений рекомендаций аналитиков за 4 недели.

L — предполагаемая стратегия отторговки.

Рисунки. Точки разворота как признаки изменения тренда по Ларри Вильямсу

- 15 июля 2012, 17:19

- |

В принципе некоторые из трейдеров видели данный материал но всё же полезно знать

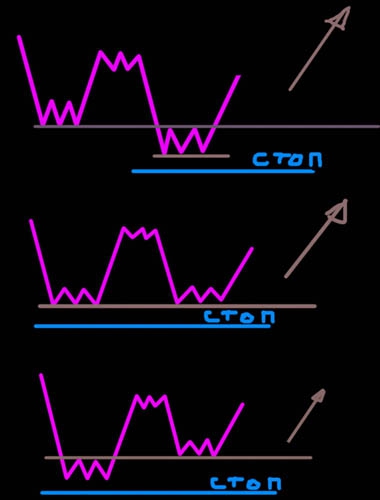

Вот пара советов по использованию этой техники. Хотя пробитие одного из подобных краткосрочных максимумов на снижающемся рынке указыва ет на разворот тренда вверх, некоторые пробития лучше других. Есть только два варианта пробития краткосрочного максимума или ми нимума. На верхненаправленном трендовом рынке минимум, которого на рушается или опускается ниже прежнего уровня, будет либо минимумом, предшествующим образованию нового максимума роста, как это показано в части (А) рисунка, либо будет минимумом, образующимся после сни жения максимума, который затем поднимается, образуя более низко распо ложенный краткосрочный максимум.

( Читать дальше )

Вот пара советов по использованию этой техники. Хотя пробитие одного из подобных краткосрочных максимумов на снижающемся рынке указыва ет на разворот тренда вверх, некоторые пробития лучше других. Есть только два варианта пробития краткосрочного максимума или ми нимума. На верхненаправленном трендовом рынке минимум, которого на рушается или опускается ниже прежнего уровня, будет либо минимумом, предшествующим образованию нового максимума роста, как это показано в части (А) рисунка, либо будет минимумом, образующимся после сни жения максимума, который затем поднимается, образуя более низко распо ложенный краткосрочный максимум.

( Читать дальше )

Трейдинг, брокеры, скандалы - часть 2. Как приглядеться к брокеру фьючерсов США.

- 15 июля 2012, 10:15

- |

Вот вдогонку к части 1 на Ютубе. Пояснение рейтинга брокеров фьючерсов в США на примере PFG и моего родимого Транзэкта.

Трейдинг, брокеры, скандалы - часть 1. Реакция брокеров фьючерсов на мошенничество PFG

- 15 июля 2012, 00:52

- |

*** Рекомендую паттерны на тиковом графике! Из разряда "хитростей"

- 14 июля 2012, 00:32

- |

Важно! Данный паттерн встречается на всех тайм фреймах от тикового до дневков. Но привожу пример на тиковом потому как на нем этот паттерн повсеместен.

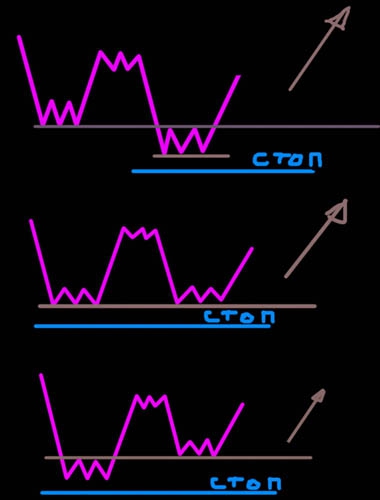

И так кукл всегда набирает объем за пределами ограничивающего прямоугольника (схема Вайкофа). Если лонг, то объем ниже уровня хождения цены, если шорт — выше уровня. Относительно часто бывает четкий отбой (вплоть до пипса) с формированием фигуры «двойная нога».

Само собой ширина «области позиции кукла» зависит от порядка фигуры фрактала. Для фигур на малых интервалах (порядка 1-4 часов) область позиций кукла составляет порядка 50-100 пипсов. Высота этих фигур варьируется от 300 до 2000 тысяч пунктов. Для фигур старшего порядка (дневки). Область позиции кукла имеет высоту уже порядка 1-4 тысяч пунктов. Как определить область кукла? Провести горизонтальные уровни над и под экстремумами и найти подобный шаблон

(пример для лонга)

Перевернутый шаблон само собой — индикатор шорта

---

Вот примеры таких областей и само собой их формирование — сигнал на соответсвующую позицию. Коричневой линией отделена область позиций кукла от области «случайного хождения цены». Синяя линия — линия где по теории надо ставить короткий стоп

( Читать дальше )

И так кукл всегда набирает объем за пределами ограничивающего прямоугольника (схема Вайкофа). Если лонг, то объем ниже уровня хождения цены, если шорт — выше уровня. Относительно часто бывает четкий отбой (вплоть до пипса) с формированием фигуры «двойная нога».

Само собой ширина «области позиции кукла» зависит от порядка фигуры фрактала. Для фигур на малых интервалах (порядка 1-4 часов) область позиций кукла составляет порядка 50-100 пипсов. Высота этих фигур варьируется от 300 до 2000 тысяч пунктов. Для фигур старшего порядка (дневки). Область позиции кукла имеет высоту уже порядка 1-4 тысяч пунктов. Как определить область кукла? Провести горизонтальные уровни над и под экстремумами и найти подобный шаблон

(пример для лонга)

Перевернутый шаблон само собой — индикатор шорта

---

Вот примеры таких областей и само собой их формирование — сигнал на соответсвующую позицию. Коричневой линией отделена область позиций кукла от области «случайного хождения цены». Синяя линия — линия где по теории надо ставить короткий стоп

( Читать дальше )

Встреча трейдеров в ЦЕРИХе (видео): Вождь,Гугенот,Лехакот,Кузьмин,Айк и другие...

- 11 июля 2012, 11:59

- |

ТАРИФЫ БРОКЕРОВ FORTS

- 05 июля 2012, 13:05

- |

-фиксированная плата с 1 контракта:

Финанс-Инвест (F1Broker)

0 рублей/контракт, абонентская плата 1 рубль в месяц.

http://www.finans-invest.ru/Services...age/Rates.aspx

Открытие — 70,8 коп. при объеме средств на счете 20-100 т.р.

47,2 коп., при объеме средств 100-500 т.р.,

23,6 копеек/контракт, при объеме средств свыше 500 т.р.

При объеме средств менее 50 т.р. минимальная комиссия брокера 295 руб. в месяц.

http://www.open-broker.ru/ru/service...s/derivatives/

Финам — 45 коп./контракт + ведение аналитического счета клиента 120 р. в месяц при наличии операций

http://www.finam.ru/services/CommissionRates/#ch2

БрокерКредитСервис — 1 руб./контракт, если сумма счёта менее 500т.р.,

( Читать дальше )

Финанс-Инвест (F1Broker)

0 рублей/контракт, абонентская плата 1 рубль в месяц.

http://www.finans-invest.ru/Services...age/Rates.aspx

Открытие — 70,8 коп. при объеме средств на счете 20-100 т.р.

47,2 коп., при объеме средств 100-500 т.р.,

23,6 копеек/контракт, при объеме средств свыше 500 т.р.

При объеме средств менее 50 т.р. минимальная комиссия брокера 295 руб. в месяц.

http://www.open-broker.ru/ru/service...s/derivatives/

Финам — 45 коп./контракт + ведение аналитического счета клиента 120 р. в месяц при наличии операций

http://www.finam.ru/services/CommissionRates/#ch2

БрокерКредитСервис — 1 руб./контракт, если сумма счёта менее 500т.р.,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал