SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера MTrader

Кто сказал что система черепах (Turtle) давно перестала работать?

- 29 августа 2012, 21:14

- |

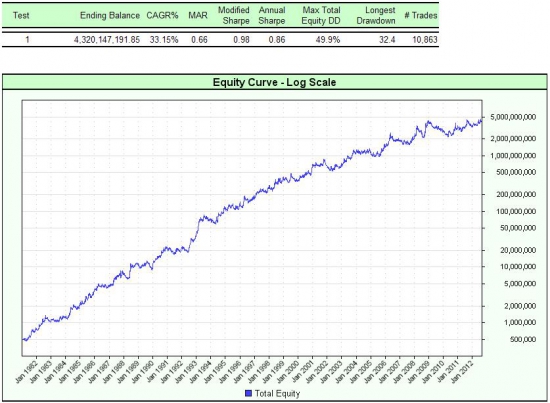

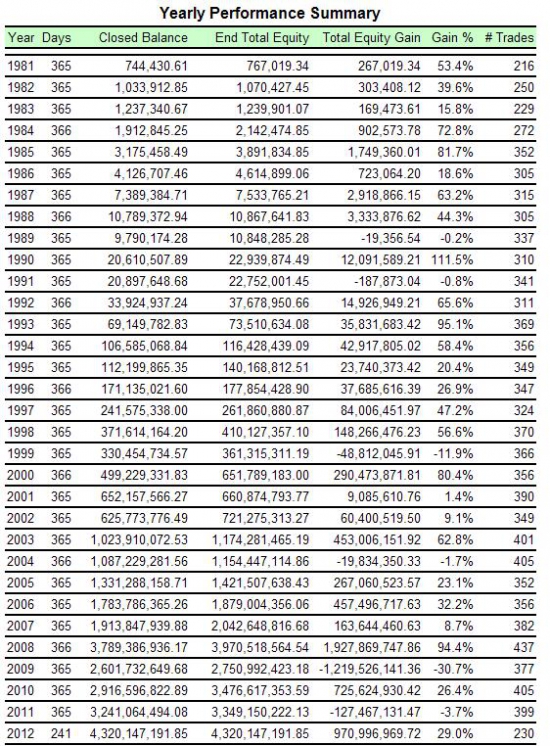

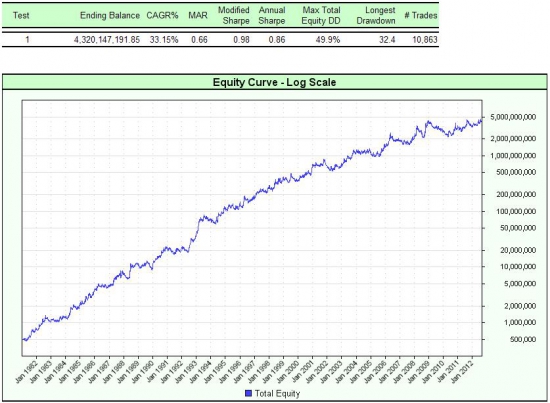

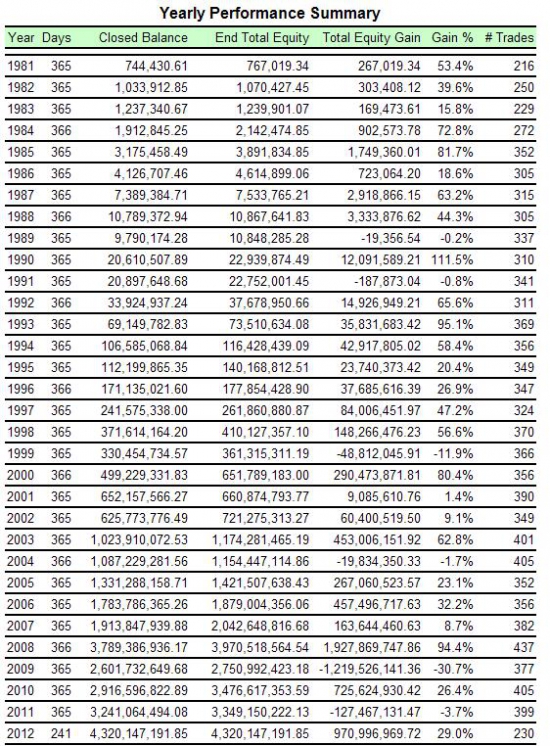

Тест оригинальной системы Turtle на портфеле из 20-и диверсифицированных инструментов (американские фьючерсы) с 1981 года.

Средняя годовая прибыль за эти годы +33% что намного лучше всех индексов и среднегодовых прибылей знаменитых инвесторов.

Другое дело что ее трудно играть психологически из-за довольно длительных и глубоких просадок. А также, не любой трейдер перенесет убыточный год и, разуверившись в системе, может престать следовать ей.

( Читать дальше )

Средняя годовая прибыль за эти годы +33% что намного лучше всех индексов и среднегодовых прибылей знаменитых инвесторов.

Другое дело что ее трудно играть психологически из-за довольно длительных и глубоких просадок. А также, не любой трейдер перенесет убыточный год и, разуверившись в системе, может престать следовать ей.

( Читать дальше )

- комментировать

- 218 | ★14

- Комментарии ( 50 )

Тема разговора - сертификат CFA

- 26 августа 2012, 16:09

- |

Добрый день.

Предлагаю поговорить о сертификате CFA.

Кто хотел его получить и зачем?

Что он дает?

У кого из вас он есть и как вам это помогло по жизни?

Насколько полезны знания, которые человек приобретает в процессе подготовки к сдаче CFA?

Сколько времени занимает сдать все уровни экзамена и сколько денег это стоит?

Обсуждаем в комментариях.

Предлагаю поговорить о сертификате CFA.

Кто хотел его получить и зачем?

Что он дает?

У кого из вас он есть и как вам это помогло по жизни?

Насколько полезны знания, которые человек приобретает в процессе подготовки к сдаче CFA?

Сколько времени занимает сдать все уровни экзамена и сколько денег это стоит?

Обсуждаем в комментариях.

Задачи трейдера. Управление капиталом. Управление риском.

- 09 июля 2012, 11:11

- |

Риск менеджмент. Риск менеджмент начинается от долгосрочного-годового, а заканчивается риском на отдельную сделку. От общего к частному. Профессиональные стандарты управляющих активами 25-30% прибыли в год. Допустимая просадка по счету 10%. Конечно в удачный год прибыль может достигать и 50 и больше процентов, НО максимальная просадка не может быть превышена! Профессиональный риск на сделку колеблется от 0,5% до 5% депозита на сделку. Оптимальный, с точки зрения профессионалов — 1-2%. Если торгуете на нескольких рынках, то имеет смысл ограничить совокупный риск портфеля, как правило до 6-10%. Если совокупный риск по открытым позициям больше 6%, то мы не имеем права открывать новую позицию. Что делать, если 6% лимит исчерпан? Ответ: не торгуйте до конца месяца. Использовать правила фиксированных рисков имеет смысл. Потому что, это позволяет двигаться кривой капитала в нужном направлении быстрее, а в обратном медленнее. Правило фиксированного процента, например 2% на сделку и 6% на все позиции высчитывается на начало каждого месяца. Если месяц был прибыльным, то ваши лимиты расширяются, если наступает просадка, то лимиты становятся меньше.

( Читать дальше )

( Читать дальше )

Простая и эффективная ТС (сборник постов romeo)

- 12 февраля 2012, 18:17

- |

Я начинал свою торговлю на форексе 7 лет назад. Первые два года я постоянно терял

потом я взял большую сумму по тем, для меня, меркам в долг и на пейроллах поймал движение утроившись. Это была ужасная сделка: я открылся накануне ночью и не спал совсем. После этого, у меня было много полетов депозита вверх вниз, в итоге я ушел на фьючерсы.

( Читать дальше )

Устойчивость американского рынка к рецессиям.

- 13 января 2012, 11:11

- |

Отсчет рецессий в США начинается с 1797 г.

С этого момента, учитывая спад в период глобального финансового кризиса 2008-2010 гг., на счету у Америки 17 общепризнанных рецессий. Впрочем, в базе данных Национального бюро экономических исследований США насчитывается 33 рецессии. В среднем рецессии в Америке происходят раз в 9 лет, а их средняя продолжительность составляет чуть более 4 с половиной лет.

Самые длительные рецессии в истории Штатов продолжались 23 года и 10 лет. Так называемая Долгая депрессия началась в США в 1873 г., а закончилась в 1896.

Вторым по продолжительности потрясением стала Великая депрессия, которая продолжалась 10 лет с 1929 по 1939 гг.

Впрочем, рецессия не всегда сопровождается падением на финансовых рынках. Так, если проанализировать динамику старейшего американского индекса Dow Jones в период экономических спадов, можно заметить, что фондовый рынок в большинстве случаев находит дно раньше, чем завершается рецессия, и даже раньше, чем экономический спад достигает своих минимальных значений.

Великая депрессия 1929-1939 гг. С середины 1920-х гг. фондовый рынок США был полностью во власти быков. В 1923 г. фондовый индекс Dow Jones находился на уровне 99 базисных пунктов. Однако, в конце 1929 года, ознаменовавшего начало Великой депрессии, американский фондовый рынок пустился в свободное пике. 13 ноября был зафиксирован исторический минимум. Кризисные убытки составили примерно 30 млрд долларов — столько же, сколько США потратили на Первую мировую войну. За первые 3 года Великой депрессии Dow Jones снизился на 89%. Правда, за оставшиеся 7 лет до конца рецессии индикатор вырос на 250%.

Рецессия 1953-1954 гг. Рецессия 1953-54 гг. началась сразу после окончания войны в Корее и была вызвана совокупностью факторов: дороговизной денег, вызванной высокими процентными ставками, снижением уровня потребления, а также ошибочной фискальной политикой США и т. д. Фондовый рынок рецессию в принципе проигнорировал и вырос за это время на 42%.

Рецессия 1957-1958 гг. Следующую рецессию 1957-58 гг. вызвали примерно те же факторы. Разве что к числу важных причин экономических застоев добавилась и холодная война. И вновь Dow Jones растет. На этот раз на 22%.

Рецессия 1973-1975 гг. Новый спад в середине 70-х гг. был вызван, в первую очередь, нефтяным эмбарго, которое ввели арабские страны-экспортеры нефти после войны Судного дня. Нефть подорожала в 4 раза, а дефицит черного золота сохранялся более 6 месяцев. Dow Jones снизился к концу 1974 г. от максимума на 40%, но затем рос, и по итогам рецессии спад составил лишь 15%.

Рецессия 1980-1982 гг. В начале восьмидесятых свою роль снова сыграл нефтяной фактор: череда политических событий привела к резкому повышению цен на черное золото. Плюс неразумная финансовая политика Америки, направленная на подавление инфляции – и вот новый верный рецепт рецессии. Тем не менее, американский индикатор и здесь демонстрирует завидную стойкость: боковик практически на протяжении всего спада. По итогам рецессии Dow Jones прибавляет символичные 20%.

Рецессия 1990-1991 гг. Рецессии девяностых и нулевых стали рецессиями переоценных акций. В 90-х гг. ситуация обострилась кризисом инвестиций. Что, впрочем, не помешало рынку снова переждать ее в боковике, а по итогам рецессии — опять-таки символичный рост на 22% по Dow Jones.

Рецессия 2001-2003 гг. В нулевых массовым обесцениванием подверглись акции интернет-компаний. Разразившийся кризис «дот-комов», террористические атаки 11 сентября 2001 г. и скандалы с финансовой отчетностью ведущих фирм США повергли в шок американский ВВП. Но рынок снова устоял. К концу 2002 г. по индексу Dow Jones было зафиксировано снижение на 30%. Однако затем индекс начал восхождение и по итогам рецессии снизился всего на 4%. Рецессия 2008-2010 гг.

Пожалуй, лишь рецессия 2007-2009 гг., получившая название Великой рецессии, немного портит общую картину. В 2007 г. Dow Jones превысил 14,000 базисных пунктов, после чего на рынке установился длительный медвежий тренд, который особенно усилился в октябре 2008 г. В марте 2009 г. Dow Jones базировался на отметке всего в 6,600 пунктов. Правда, к началу этого года индикатор отыграл большую часть своих потерь, которые составили почти 54%.

С этого момента, учитывая спад в период глобального финансового кризиса 2008-2010 гг., на счету у Америки 17 общепризнанных рецессий. Впрочем, в базе данных Национального бюро экономических исследований США насчитывается 33 рецессии. В среднем рецессии в Америке происходят раз в 9 лет, а их средняя продолжительность составляет чуть более 4 с половиной лет.

Самые длительные рецессии в истории Штатов продолжались 23 года и 10 лет. Так называемая Долгая депрессия началась в США в 1873 г., а закончилась в 1896.

Вторым по продолжительности потрясением стала Великая депрессия, которая продолжалась 10 лет с 1929 по 1939 гг.

Впрочем, рецессия не всегда сопровождается падением на финансовых рынках. Так, если проанализировать динамику старейшего американского индекса Dow Jones в период экономических спадов, можно заметить, что фондовый рынок в большинстве случаев находит дно раньше, чем завершается рецессия, и даже раньше, чем экономический спад достигает своих минимальных значений.

Великая депрессия 1929-1939 гг. С середины 1920-х гг. фондовый рынок США был полностью во власти быков. В 1923 г. фондовый индекс Dow Jones находился на уровне 99 базисных пунктов. Однако, в конце 1929 года, ознаменовавшего начало Великой депрессии, американский фондовый рынок пустился в свободное пике. 13 ноября был зафиксирован исторический минимум. Кризисные убытки составили примерно 30 млрд долларов — столько же, сколько США потратили на Первую мировую войну. За первые 3 года Великой депрессии Dow Jones снизился на 89%. Правда, за оставшиеся 7 лет до конца рецессии индикатор вырос на 250%.

Рецессия 1953-1954 гг. Рецессия 1953-54 гг. началась сразу после окончания войны в Корее и была вызвана совокупностью факторов: дороговизной денег, вызванной высокими процентными ставками, снижением уровня потребления, а также ошибочной фискальной политикой США и т. д. Фондовый рынок рецессию в принципе проигнорировал и вырос за это время на 42%.

Рецессия 1957-1958 гг. Следующую рецессию 1957-58 гг. вызвали примерно те же факторы. Разве что к числу важных причин экономических застоев добавилась и холодная война. И вновь Dow Jones растет. На этот раз на 22%.

Рецессия 1973-1975 гг. Новый спад в середине 70-х гг. был вызван, в первую очередь, нефтяным эмбарго, которое ввели арабские страны-экспортеры нефти после войны Судного дня. Нефть подорожала в 4 раза, а дефицит черного золота сохранялся более 6 месяцев. Dow Jones снизился к концу 1974 г. от максимума на 40%, но затем рос, и по итогам рецессии спад составил лишь 15%.

Рецессия 1980-1982 гг. В начале восьмидесятых свою роль снова сыграл нефтяной фактор: череда политических событий привела к резкому повышению цен на черное золото. Плюс неразумная финансовая политика Америки, направленная на подавление инфляции – и вот новый верный рецепт рецессии. Тем не менее, американский индикатор и здесь демонстрирует завидную стойкость: боковик практически на протяжении всего спада. По итогам рецессии Dow Jones прибавляет символичные 20%.

Рецессия 1990-1991 гг. Рецессии девяностых и нулевых стали рецессиями переоценных акций. В 90-х гг. ситуация обострилась кризисом инвестиций. Что, впрочем, не помешало рынку снова переждать ее в боковике, а по итогам рецессии — опять-таки символичный рост на 22% по Dow Jones.

Рецессия 2001-2003 гг. В нулевых массовым обесцениванием подверглись акции интернет-компаний. Разразившийся кризис «дот-комов», террористические атаки 11 сентября 2001 г. и скандалы с финансовой отчетностью ведущих фирм США повергли в шок американский ВВП. Но рынок снова устоял. К концу 2002 г. по индексу Dow Jones было зафиксировано снижение на 30%. Однако затем индекс начал восхождение и по итогам рецессии снизился всего на 4%. Рецессия 2008-2010 гг.

Пожалуй, лишь рецессия 2007-2009 гг., получившая название Великой рецессии, немного портит общую картину. В 2007 г. Dow Jones превысил 14,000 базисных пунктов, после чего на рынке установился длительный медвежий тренд, который особенно усилился в октябре 2008 г. В марте 2009 г. Dow Jones базировался на отметке всего в 6,600 пунктов. Правда, к началу этого года индикатор отыграл большую часть своих потерь, которые составили почти 54%.

Хедж фодны: примеры стратегий и характерные для них риски

- 11 января 2012, 13:24

- |

Сегодня расскажу про конкретные стратегии, относящиеся к тем или иным классам, и про характерные для них риски. Буду это делать на примерах, которые скорее всего будут довольно простыми, но тем не менее демонстрирующими? как работает или иная стратегия.

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Инструкция по установке и настройке NinjaTrader (!)

- 21 октября 2011, 07:55

- |

Здравствуй уютный дневничек, и вам здрасте мои дорогие, любимые, обитатели этих самых интернетов. Те-ма наше-й но-вой пе-ре-да-чи, NinjaTrader. Как установить? Где зарегестреривать? Что Настраиваем? Я вот поймал себя на мысли что это полный ****ец когда начал гуглить «установка и настройка NT?» вообщем осточертело и решил написать мини-гайд.

И так заходим на сайт http://www.ninjatrader.com/download-registration.php

В строке «Enter Your License Key Here» вводим ключ который вы получили при регистрации у брокера. Например: @VIS-SIMU-73BE-8C66-1158-46FB-D3D5-3D12 и нажимаем скачать

( Читать дальше )

И так заходим на сайт http://www.ninjatrader.com/download-registration.php

В строке «Enter Your License Key Here» вводим ключ который вы получили при регистрации у брокера. Например: @VIS-SIMU-73BE-8C66-1158-46FB-D3D5-3D12 и нажимаем скачать

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал