Блог им. warwisdom |Увольнение Джерома Пауэлла может стать самым сильным потрясением для рынков

- 31 марта 2025, 13:23

- |

За что Трамп хочет уволить главу ФРС?

Трамп давно настаивает на снижении ключевой процентной ставки ФРС для того, чтобы стимулировать экономический рост в США и сократить бюджетные расходы по обслуживанию гос. долга. Однако Джером Пауэлл не только не прислушался к рекомендации президента, но и заявил, что в условиях повышения неопределенности (что недалеко от действительности) ФРС будет действовать более осторожно. Если в сентябре прошлого года инвесторы верили в снижение ставки ФРС к концу 2025 года ниже, чем до 3%, то текущие ожидания – максимум два снижения ставки до 3,75%.

В первые месяцы правления Трамп сконцентрировался на торговых пошлинах. На следующей неделе 2 апреля будут введены 25% пошлины на импортные автомобили из Европы и других стран-союзников. Похоже, что торговые войны отнимают все время и внимание его команды, не давая пока переключиться на ФРС.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. warwisdom |Переукрепление рубля может потребовать снижения ставки ЦБ уже на ближайшем заседании 21 марта.

- 14 марта 2025, 09:27

- |

Несмотря на риторику, текущий курс национальной валюты не может не беспокоить власти, особенно на фоне падения цен на нефть. Поэтому вероятность повышения ставки 21 марта близка к нулю.

Формально Банк России не таргетирует курс рубля, но чрезмерно резкое укрепление рубля может навредить процессу устойчивого снижения инфляции, потому, что может подменить его нездоровой дефляцией с последующим новым скачком валютных курсов (возможно, до новых максимумов) и инфляции.

Наиболее вероятным сценарием для заседания 21 марта выглядитпредупредительное снижение ставки до 19-20%, с комментарием, что дальнейшее изменение ставки будет зависеть от снижения инфляции и темпов кредитования.

Вероятность такого события при курсе USD/RUB = 85 можно оценить в 50%, и 75%, если рубль к заседанию успеет укрепиться до 80 за $.

Можно ли инвесторам на этом заработать?

По большому счету рынок уже проявил эффективность и заложил это в ценах, и для того, чтобы заработать, покупать рублевые облигации нужно было раньше.

( Читать дальше )

Блог им. warwisdom |Дезинфляционный кит уже в пути!

- 27 февраля 2025, 09:27

- |

Участники рынка вчера расстроились из-за недельных данных по инфляции.

Ускорение недельного роста цен с 0,17% до 0,23% спровоцировало падение долгосрочных ОФЗ более чем на 1%.

На самом деле, инвесторам (а также коллегам из MMI) не стоит расстраиваться — исторически максимальный эффект изменения валютного курса и годовой инфляцией проявляется только через 2-3 месяца.

Если более детально разобрать, как проявлялись сильные скачки рубля за последние 20 лет, то можно заметить асимметричность: сильная девальвация выливается практически сразу в ускорение инфляции, в то время как укрепление рубля замедляет инфляцию опять же с лагом в 2-3 месяца, и то, если это настоящее укрепление, а не восстановление после падения.

Выводы

Январское укрепление рубля не идет в счет, поскольку оно было просто восстановительной коррекцией после осеннего обвала.

А вот февральское укрепление точно внесет вклад в замедление инфляции в апреле-мае, если рубль не откатится назад за это время.

❗️С учетом того, что Банк России ожидал замедление инфляции, начиная с апреля вследствие ужесточения условий кредитования, ещё до того, как рубль начал свое стремительное ралли, может получиться не просто замедление, а дезинфляционный шок.

( Читать дальше )

Блог им. warwisdom |Рубль - перезагрузка прогноза на 2025 год

- 19 февраля 2025, 10:28

- |

Произошедшие на прошлой неделе события требуют радикального пересмотра прогнозов по рынку, в том числе, и по валютному курсу рубля.

Теперь уже очевидно, что USD/RUB = 110, наблюдавшийся в конце 2024 года был плохой точкой отсчета для прогноза на 2025 год. Это было дно максимальной перепроданности рубля.

Какой равновесный курс соответствует базовому сценарию?

В 2021 году средний курс доллара составил 73,70. За 3 года потребительские цены в России выросли на 32%, а в Америке – на 13%. При прочих равных доллар должен сейчас стоить 87,70 рублей, а в конце 2025 года – 92 рубля.

Даже такой примитивный подсчет наглядно показывает, что доллар в районе 90 рублей более вероятен, чем 110.

Какие факторы pro и contra могут привести к более высокому или низкому курсу?

Торговый баланс

В настоящее время, судя по всему, наблюдается восстановление поступления экспортной выручки после преодоления последствий очередного раунда западных санкций, и на фоне максимальных с лета цен на нефть. В феврале нефтяные котировки опять упали, вернувшись к уровню декабря. Поэтому краткосрочно эффект на рубль положительный, но ближе к концу года ухудшение торгового баланса будет давить на курс рубля.

( Читать дальше )

Блог им. warwisdom |Итоги новогоднего опроса ключевых финансовых индикаторов на конец 2025 года

- 10 января 2025, 16:47

- |

Доллар/Рубль

Настроения сильно смещены в сторону ослабления рубля (84% ждут ослабление, только 8% — укрепление). Самый популярный сценарий (47%) – значительный рост курса доллара (выше 111 рублей).

На мой взгляд, это возможно только в случае существенного ухудшения внешнего фона (падение цен на нефть ниже $60, сильное наращивание военных расходов). Наиболее вероятна более плавная девальвация в пределах 5-10%, что с учетом более высоких % ставок делает более привлекательными сбережения в рублях.

Акции

Большинство участников прогнозируют рост (73%) индекса Мосбиржи на 7% и более, только 10% — второй год подряд падение более чем на 7%.

Мы, как и 45% участников опроса считаем, что акции в 2025 году принесут доходность выше депозитов. Интересно, неужели, все уже успели купить?:)

ОФЗ

Самый популярный вариант ответа (43%) – доходность долгосрочных ОФЗ в 2025 году не сильно изменится и останется в диапазоне 13-15,5%. Если учесть, что еще в середине декабря доходности были на уровне 16,5-17%, после чего цены выросли более чем на 10%, удержаться на этих уровнях – выглядит довольно оптимистично!

( Читать дальше )

Блог им. warwisdom |Золото упало до минимума с сентября

- 19 ноября 2024, 16:06

- |

Золото почти безостановочно снижается уже полтора месяца. С исторического максимума, достигнутого 30 октября, потери составили около 6%. Основной причиной слабости золота выглядит рост курса доллара: ожидания более агрессивной фискальной политики из-за победы Трампа привели к переоценке рынком траектории ставок в США. EUR/USD упал до минимума с октября 2023 года, достигнув нижней границы диапазона 1,05-1,12, в котором он торговался с конца 2022 года.

Коррекция цен на золото стала вызывать вопросы на тему, не пора ли его покупать. Золото может быть особенно интересно для российских инвесторов из-за крайней ограниченности доступа к другим валютным активам.

С фундаментальной точки зрения золото анализировать сложно: в последние годы оно стабильно отвергало существовавшие ранее корреляции – например, продемонстрировало ралли несмотря на рост реальных ставок в США. Тем, кто верит в скорый разворот курса доллара по отношению к глобальным валютам, логичнее купить евро, фунт или йену вместо золота, так как по ним кэрри (по отношению к доллару) менее отрицательный и возможны фундаментальные драйверы (новое правительство в Германии и, соответственно, возможность фискальных стимулов, окончание конфликта в Украине, рост ставок в Японии и т.д.

( Читать дальше )

Блог им. warwisdom |Снижение ставки ЦБ Китая приближает девальвацию юаня

- 22 июля 2024, 11:16

- |

Сегодня Банк Китая неожиданно понизил ключевую процентную ставку на 0,1% до 1,7%.

Решение последовало после выхода слабых данных. ВВП во втором квартале вырос всего на 4,7%, ниже целевого уровня 5%.

Вслед за краткосрочной были снижены остальные ключевые ставки:

📎 годовая ставка кредитования — с 3,45% до 3,35%;

📎 5-летний Loan Prime rate — с 3,95% до 3,85%.

Долгое время регулятор избегал снижения ставки ради стабильности национальной валюты. Сегодняшнее решение вряд ли существенно повлияет на экономику, но сигнализирует о готовности пойти и на ослабление юаня.

Как мы писали ранее, девальвация может быть достаточно умеренной, порядка 3-5% с текущего уровня USD/CNH ~7,30 до 7,5-7,7.

Помимо задачи оживления экономики девальвация могла бы помочь в борьбе с низкой инфляцией (годовая инфляция в июне составила всего 0,2%).

Умеренная девальвация выглядит наиболее вероятным, но не неизбежным сценарием. В случае начала цикла снижения ставки ФРС США ослабление доллара к основным мировым валютам может помочь Китаю получить тот же эффект при более мягком ослаблении юаня до 7,35-7,50 за доллар США.

( Читать дальше )

Блог им. warwisdom |Проблемы с расчетами постепенно «рассасываются»?

- 17 июля 2024, 15:48

- |

Введение санкций против Московской биржи и зарубежных компаний, участвующих в торговых операциях с российскими контрагентами стало самым сильным ударом для валютного рынка с 2022 года.

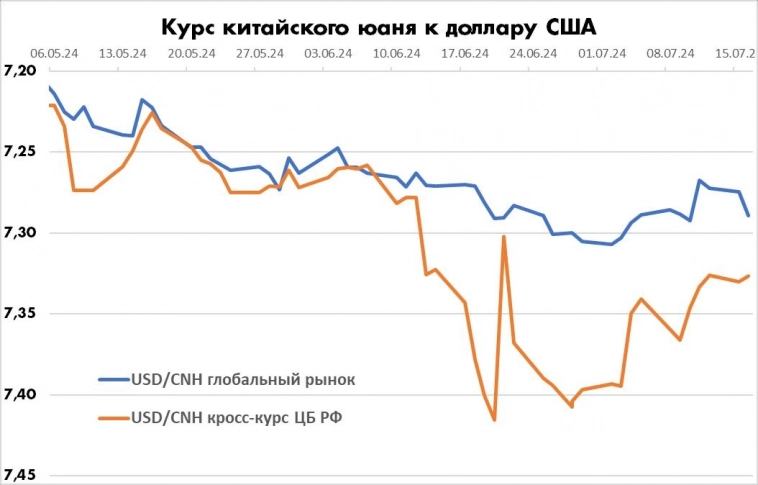

Но похоже, что вместо разрушенных старых финансовых цепочек выстраиваются новые. Косвенное подтверждение этого — постепенное сокращение дисконта российского курса юаня к глобальному.

Непосредственно после остановки валютных торгов $ на Мосбирже купить доллар за юани согласно официальным курсам ЦБ стало дороже на 1,7% справедливого уровня.

Всю вторую половину июня дисконт стабильно превышал 1%, в первой половине июля сократился до 0,6-0,8%,

16 июля сократился до минимального за месяц уровня — 0,5%.

Сокращение дисконта, скорее всего, отражает увеличение количества зарубежных контрагентов, зарабатывающих арбитражный доход на разнице курсов и таким образом, повышая эффективность рынка и помогая российским экспортерам и импортерам.

В частных разговорах с банкирами мы видим подтверждение того, что, по крайней мере, для малого и среднего бизнеса есть решения по проведению внешнеторговых расчетов.

( Читать дальше )

Блог им. warwisdom |Ситибанк видит золото на уровне $3000

- 25 июня 2024, 17:04

- |

Впервые о золоте по $3000 аналитики Сити заговорили еще в апреле. В ежеквартальном обзоре они обновили и подробно остановились на инвестиционном тезисе.

Стоимость золота выросла с февраля по май с $2000 до $2400 несмотря на сильные факторы сопротивления: ястребиную риторику ФРС США, укрепление доллара, растущий фондовый рынок. Если фон изменится (а Ситибанк считает, что во втором полугодии в США начнется рецессия, а ФРС начнет понижение ставок), то золото подорожает еще сильнее.

Помимо этих рассуждений интересны наблюдения Ситибанка о конкретных факторах спроса и предложения, повлекших дефицит и рост цен на золото:

✔️В 1 квартале чистые покупки золота мировыми центробанками составили 290 тонн. Ситибанк прогнозирует рекордные закупки в объеме 1100 тонн за весь 2024 год и сохранение таких темпов (1075 тонн) в 2025 году. К центробанкам emerging markets начали присоединяться и регуляторы развитых стран, например, Япония и Сингапур.

( Читать дальше )

Блог им. warwisdom |Юань продолжил падение на российском рынке

- 18 июня 2024, 19:40

- |

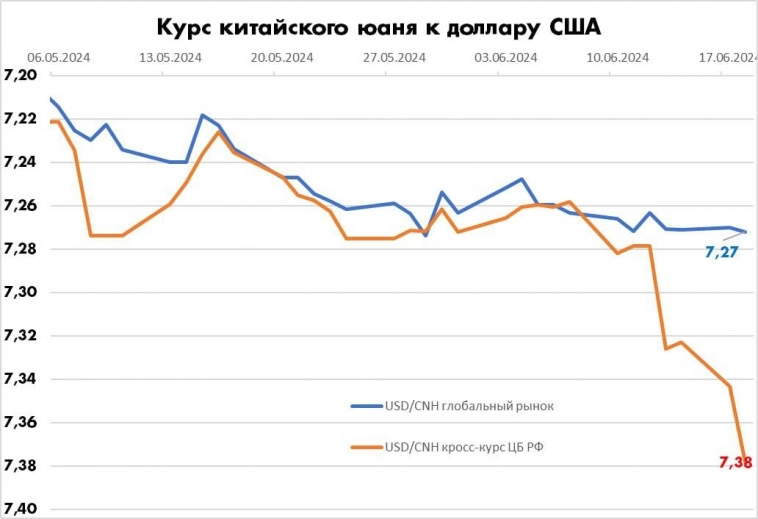

На фоне стабильного курса на глобальном рынке, внутри России согласно ЦБ РФ (курс доллара на 19.06 = 87.0354, курс юаня =11,7964) юань девальвировался к доллару до уровня 7,3781. Таким образом, дисконт по отношению к глобальному курсу вырос почти до 1,5%.

На срочном рынке кросс-курс USD/CNH (как отношение котировок активных фьючерсов на доллар и юань) достиг 7,48.

Снижение юаня к доллару отражает проблемы с поиском импортерами валют западных стран. Если раньше, по всей видимости, между экспортерами, продававшими на Мосбирже юани, и импортерами со спросом на доллар и евро, была прослойка посредников, готовых провести расчеты за арбитражную комиссию менее 1%, то теперь процедура усложнилась. Возникает информационный вакуум, проблемы в открытии торговых линий для внебиржевых межбанковских сделок, плюс банки, сохранившие возможность для переводов в западных валютах, в принципе не готовы работать с санкционными лицами. Все это вполне может довести размер дисконта юаня к доллару до нескольких процентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс