Блог им. ugfx |США: торг за лимит

- 20 апреля 2023, 09:44

- |

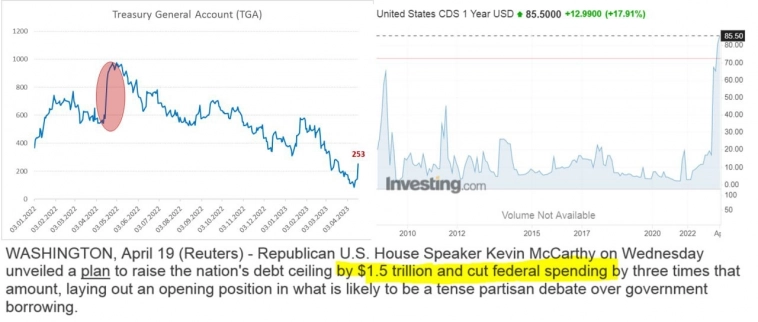

По мере того, как у Минфина США заканчиваются деньги, а апрельские налоги пока не дают надежд на большой профицит бюджета, политики зашевелились. Республиканцы в Палате представителей Конгресса готовы повысить лимит госдолга на $1.5 трлн, либо в пределах этой суммы до конца марта 2024 года. Но с условием сокращения расходов бюджета по чувствительным для демократов темам, что практически без сомнений приведет к тому, что демократы «завернут» проект в Сенате, даже, если республиканцы смогут протащить его через Палату. Сами демократы уже заявили, что потолок должен быть повышен без каких-либо условий, но политическая возня началась.

Сколько времени осталось у Байдена и Йеллен... на 18 апреля кэша на счетах Казначейства было $252.6 млрд, что на $75 млрд больше, чем было на конец марта. Ситуация хуже, чем в 2022 году, когда к 18 апреля удалось нарастить кэш на ~$190 относительно марта, т.е. пока Йеллен идет скорее ближе к нижней границе ожиданий $150-200 млрд профицита в апреле.

( Читать дальше )

- комментировать

- 3.4К | ★1

- Комментарии ( 3 )

Блог им. ugfx |Минфин США: почти все потратили

- 14 апреля 2023, 09:59

- |

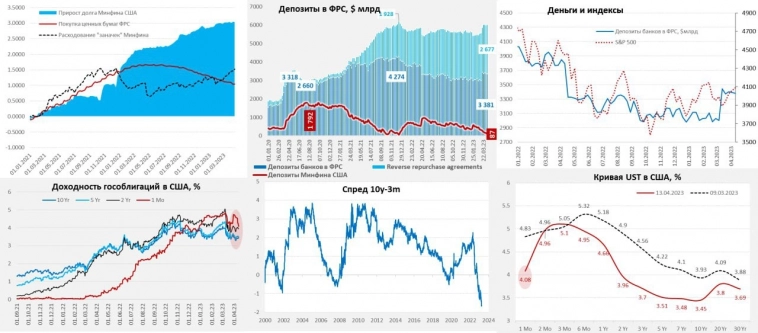

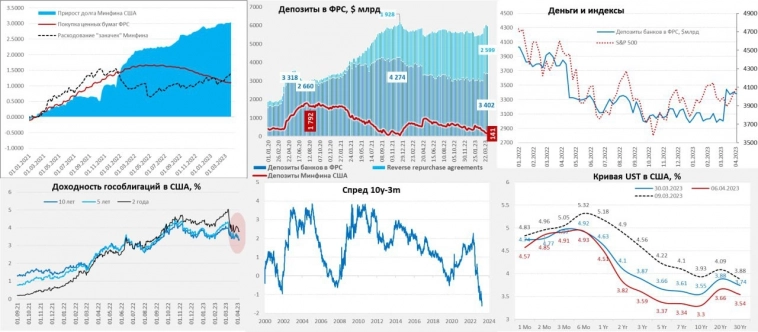

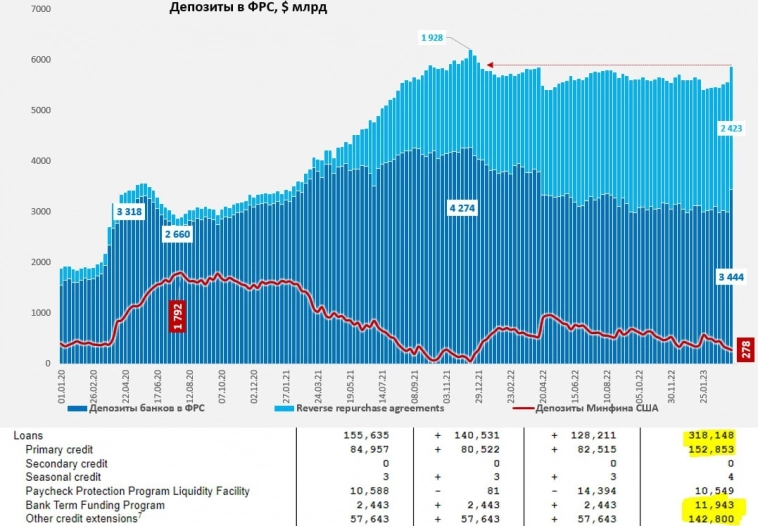

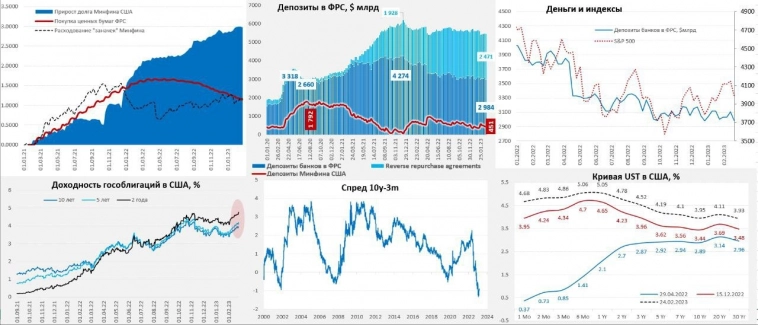

ФРС на неделе ничего активно не продавала с баланса, но баланс сокращался: по РЕПО с ЦБ вернулось еще $10 млрд (осталось $30 млрд), банки вернули $9 млрд (осталось $139 млрд), FDIC вернула 2 млрд (осталось $173 млрд) – возвращает за счет трансфертов от Минфина США. Банки возвращают достаточно дорогую ликвидность очень неторопливо, что говорит о сохранении напряженности, но все же возвращают.

Минфин США нарастил расходы со своих счетов в ФРС и потратил еще $54.1 млрд за неделю, на счетах в ФРС у Йеллен осталось всего $86.6 млрд на 12 апреля, за 4 недели $191 млрд свежих долларов из бюджета США упало в финсистему. Это не значит, конечно, что у «мадам» закончились ресурсы: есть еще возможность занять около $300 млрд («чрезвычайные меры») и ожидаемые апрельские налоги. Ждемс сколько...

Несмотря на такую щедрость Минфина США, остатки на депозитах банков в ФРС сократились на $33.8 млрд, т.к. все ушло в обратные РЕПО с ФРС (+$77.3 млрд) объем которого вырос до рекорда $2.

( Читать дальше )

Блог им. ugfx |ФРС проснулась после нескольких недель паузы

- 07 апреля 2023, 10:58

- |

На неделе ФРС сократила свой портфель гособлигаций сразу на $49 млрд, пользуясь моментом и пытаясь немного догнать «план». Помимо этого иностранные ЦБ сократили РЕПО с ФРС на $15 млрд до $40 млрд. Банки сократили займы e ФРС на $5 млрд, при этом, они нарастили займы через BTFP на $14.6 млрд, но погасили дорогие займы через дисконтное окно ФРС на $18.5 млрд. Даже FDIC сократила займы в ФРС на $5.5 млрд до $174.6 млрд, правда за счет еще $5 млрд пришедших их бюджета от Дж.Йеллен, таким образом бюджет США влил во FDIC денег налогоплательщиков на $73.8 млрд.

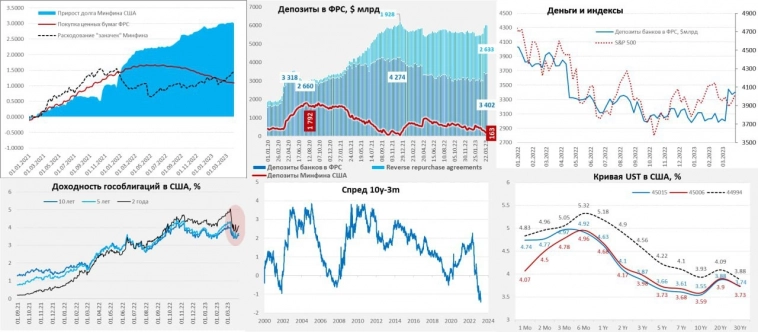

Эти и другие расходы бюджета спровоцировали сокращение кэша на счетах Минфина США на $22 млрд, до скромных $140.6 млрд, но апрельские налоги все же должны помочь потянуть время. В такой ситуации у банков сократилась немного ликвидность: средства на корсчетах в ФРС -$22 млрд, а обратные РЕПО -$33 млрд. Так, или иначе, но долларов в системе стало чуть поменьше за неделю.

Судя по всему, отток банковских депозитов в фонды денежного рынка продолжился – за неделю MMF выросли еще на $49 млрд, из которых $35 млрд пришло в фонды работающие с гособлигациями. На этом фоне кривая госдолга пошла дальше вниз, а инверсия кривой (10лет — 3 мес.) достигла нового рекорда с 1981 года.

( Читать дальше )

Блог им. ugfx |«Всадники» все скачут

- 03 апреля 2023, 09:56

- |

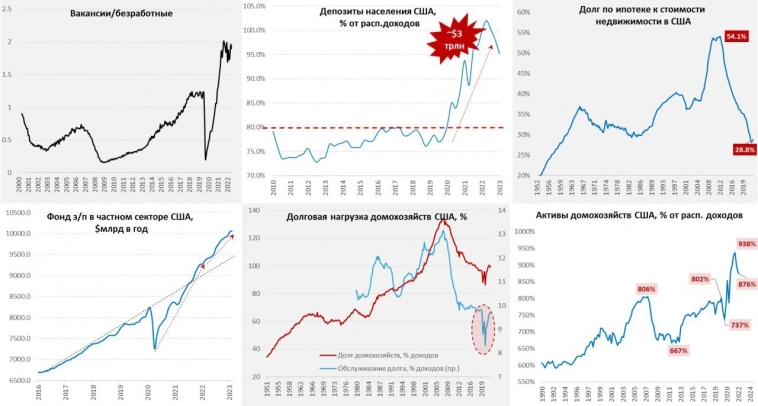

1️⃣ Рынок труда США: все еще горячий. С вакансиями ситуация оставалась очень агрессивной, количество открытых вакансий даже выросло и в 1.9 раза превышает количество безработных, что очень много. Недельные заявки на пособия по безработице остаются ниже 200 тыс. Фонд зарплат растет на 7.7% г/г – это на пару десятых меньше, чем было кварталом ранее, но все еще значительно выше, чем то, что соответствовало бы цели ФРС по инфляции в 2%. Поток номинальных доходов остается достаточно агрессивным.

2️⃣ Избыточные сбережения остаются высокими, но их «проедание» ускорилось. Объем депозитов и фондов денежного рынка у домохозяйств на ~$3.0 трлн выше доковидных уровней, хотя он и опустился до 95% от располагаемых доходов, но это сильно выше доковидных ~80%. Это позволяет американским домохозяйствам меньше сберегать и больше тратить – норма сбережения американцев немного подросла, но все еще остается на крайне низких уровнях 4.4%. Хотя в I квартале банковский кризис ускоряет процессы, но пока до нормализации здесь еще далеко – есть что тратить.

( Читать дальше )

Блог им. ugfx |Минфин США добавил долларов ...

- 31 марта 2023, 09:50

- |

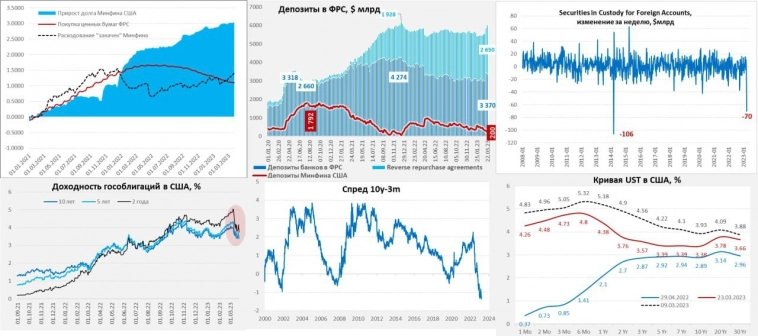

ФРС на прошлой неделе немного сократила свой баланс (-$28 млрд), иностранные ЦБ сократили заимствования через РЕПО с ФРС на $5 млрд до $55 млрд, банки сократили займы через дорогое дисконтное окно ФРС на $22 млрд до $88 млрд, но нарастили займы через BTFP на $11 млрд (до $64 млрд), одновременно ФРС сократила портфель ипотечных бумаг на $11 млрд. FDIC нарастила займы у ФРС незначительно – на несколько сотен миллионов до $180 млрд. В целом ситуация стала поспокойнее, но ФРС уже вторую неделю не рискует сокращать портфель гособлигаций. За 4 недели сокращение портфеля гособлигаций США составило всего $7 против в плановых $55-60 млрд… ФРС затаилась.

Минфин США продолжает добавлять доллары в финсистему: на неделе бюджет потратил еще $37 млрд со счета в ФРС,у Минфина осталось всего $162 млрд (на конец февраля было $415 млрд). В итоге у банков на депозитах в ФРС стало на $32 млрд больше, но $17 из них пришло из обратного РЕПО с ФРС.

В запасе у американской казны еще около $300 млрд «чрезвычайных мер» и, конечно, щедрый на налоги апрель – от поступлений в котором будет зависеть сколько еще Минфин США протянет без повышения потолка госдолга.

( Читать дальше )

Блог им. ugfx |Полтриллиона за пару недель

- 24 марта 2023, 09:25

- |

На неделе ФРС сократила свой портфель ценных бумаг на скромные $3.5 млрд за счет MBS, но это капля в море по сравнению с $96 млрд, которые ФРС выдала в РЕПО банкам ($60 млрд), кредиты банкам и FDIC ($36 млрд), в результате этих операций активы ФРС выросли еще на $94.5 млрд за неделю. При этом банки сократили заимствования через дорогое дисконтное окно (-$42.6 млрд) и нарастили заимствования по программе BTFP (+$41.7 млрд), а FDIC взяла дополнительно на выплату депозитов $37 млрд.

Минфин США продолжал активно тратить «кэш» со счетов в ФРС добавив в финансовую систему еще $77.8 млрд (из них $28.5 млрд все в ту же FDIC на выплаты депозитов), на счетах у Йеллен осталось всего $200 млрд, но впереди апрель с его годовыми налогами. В целом ФРС вместе с Минфином США залили в финансовую систему $172.3 млрд.

!!! В сумме за 2 недели Минфин США добавил в финансовую систему $112 млрд, ФРС насыпала $386 млрд, т.е. в сумме около $0.5 трлн – примерно столько, видимо, переместилось депозитов. Понятно, что часть просто перенесли в другие банки, более половины ушло в фонды денежного рынка и гособлигации. В наличные американцы сильно не побежали, но все же активизировались ($8.4 млрд).

( Читать дальше )

Блог им. ugfx |ФРС: качнули на $300 млрд

- 17 марта 2023, 09:22

- |

Новая программа Bank Term Funding Program (BTFP) зашла ударно, за неделю банки взяли в ФРС «кэша» на $303 млрд❗️, портфель ценных бумаг ФРС подсократила на $8 млрд, но на фоне раздачи программа QT, конечно потерялась.

Около половины банки взяли через Discount window, около половины BTFP. JPMorgan ожидает, что в ФРС занесут (по номиналу) бумаг на $2 трлн, что в общем-то совсем не исключено. Отдаешь в ФРС бумаги по номиналу, которые торгуются на 10-20-30% ниже номинала, получаешь под 4.3-4.5% кэш на год – дальше дело фантазии и смелости. И баланс расчистил и профит… так что посмотрим как оно будет продолжаться. Есть правда нюанс, ФРС берет только бумаги, купленные до 12 марта, сильно пирамидить не получится, но и без этого есть где разгуляться.

Минфин тоже добавил, но немного на фоне ФРС – всего $34 млрд сокращение депозитов, на счетах у него осталось еще $278 млрд на счетах в ФРС. Йеллен сказала – налогоплательщики платить ничего не будут и занесла во FDIC $40 млрд, еще $25 млрд – это взнос на гарантии ФРС по BTFP.

( Читать дальше )

Блог им. ugfx |Посматривая внимательнее на американскую инфляцию...

- 15 марта 2023, 10:05

- |

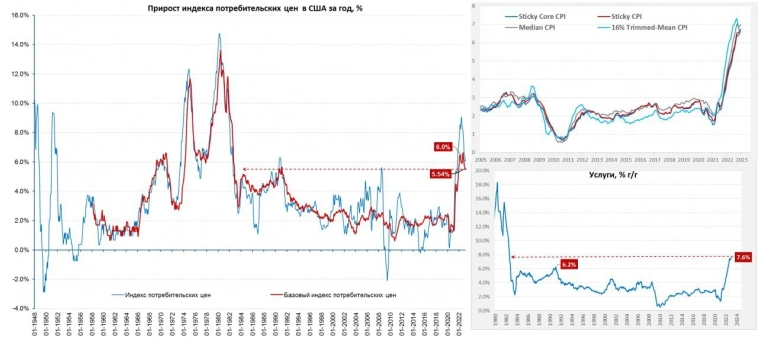

Внешне отчет без больших отклонений от ожиданий общая инфляция 0.4% м/м и 6.0% г/г, без энергии и продуктов питания 0.5% м/м и 5.5% г/г. Но в реальности от более резкого роста цен спасли лишь разовых истории: подержанные авто (-2.8% м/м дезинфляция после бурного взлета), газ (-8% м/м – тепло), яйца ( -6.7% м/м дезинфляция) и медстраховка (-4.1% м/м к текущей инфляционной реальности имеет очень отдаленное отношение). Вместе эти факторы снизили месячную инфляцию на ~0.2 п.п. – многовато.

Продуктовая инфляция немного притормозила 0.4% м/м и 9.5% г/г, но остается агрессивной. Товары без энергии, продуктов питания и подержанным авто прибавили 0.4% м/м и 4.2% г/г, рост прилично замедлился с максимумов на фоне миграции потребления из товаров в услуги, но в последние три месяца прирост цен стабилизируется в районе 4-5% г/г. Главный драйв сохраняется в услугах (0.5 % м/м и 7.6% г/г), продолжается активный рост в жилье (0.8% м/м и 8.1% г/г), хотя это инерционный рост, подразогнался транспорт (1.1% м/м и 14.6% г/г), но в основном за счет авиаперелетов (6.4% м/м).

( Читать дальше )

Блог им. ugfx |Чип и Дейл спешат на помощь ...

- 13 марта 2023, 08:57

- |

❗️Йеллен, Пауэлл, FDIC и Байден решили возместить все депозиты.

✔️ ФРС опубликовала соответствующий релиз (https://www.federalreserve.gov/newsevents/pressreleases/monetary20230312b.htm) и обещает предоставить FDIC необходимую ликвидность для покрытия требований по депозитам SBV...

✔️ Бюджет ничего тратить не планирует.

✔️ Как минимум еще один банк будет подвернут той же процедуре Signature Bank.

Пауэлл готов решать «любые проблемы с ликвидностью, которые могут возникнуть». Для этого будет создан новый механизм кредитования сроком на 1 год. под залог (BTFP ) под залог ценных бумаг и других активов, причем принимать активы ФРС будет по номинально стоимости‼️ Кредитование будет по ставке годового свопа +10 б… п. FDIC покроет убыток между доходностью залогов и ставкой? ).

Вместе с этим будут расширены механизмы кредитования банков через дисконтное окно.

Гарантировать механизм будет Минфин США, который предоставит $25 млрд ).

Фактически ФРС даст пару сотен миллиардов на раздачу депозитов FDIC под гарантии Минфина, приняв залоги по номиналу… но даст дорого (5%+), что фактически фиксирует убыток, но зато позволяет закрыть дыру.

( Читать дальше )

Блог им. ugfx |США: доллары ушли в шорты по Ust?

- 27 февраля 2023, 10:55

- |

ФРС на неделе по 22 февраля не усердствовала и сократила только портфель MBS (ипотека) на скромные $3.3 млрд, сокращение портфеля гособлигаций $0.3 млрд – очередная пауза. Причем портфель MBS ФРС в принципе сокращать особо не получается и до заявленных $35 млрд в месяц здесь как до луны (всего $4.5 млрд за 4 недели). Минфин США к 22 февраля тоже больших изменений не показывал, изъяв на счета $11 млрд. Но уже 23 числа у ведомства Йеллен были погашения по долгу и большие возвраты налогов, что привело к резкому сокращению кэша на счетах за один день с $451 до $364 млрд, т.е. долларов в системе стало больше. Но это скорее временная история, т.к. в конце месяца Минфин соберет налоги, а движения по долгу отчасти обусловлены манипуляциями в рамках чрезвычайных мер финансирования бюджета.

Ликвидности должно было бы в моменте стать побольше, но банки резко увеличили объем операций обратного РЕПО с ФРС, забрав из системы $109 млрд за неделю. Эти операции могут быть связаны с ростом спроса на хеджирование процентного риска («шортами» по гособлигациям) в условиях пересмотра перспектив повышения ставок ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс