Блог им. svoiinvestor |Объём ФНБ увеличивается 4 месяц подряд несмотря на продажу юаня, золота и инвестиции в VK (очередная подачка государства).

- 08 мая 2023, 08:40

- |

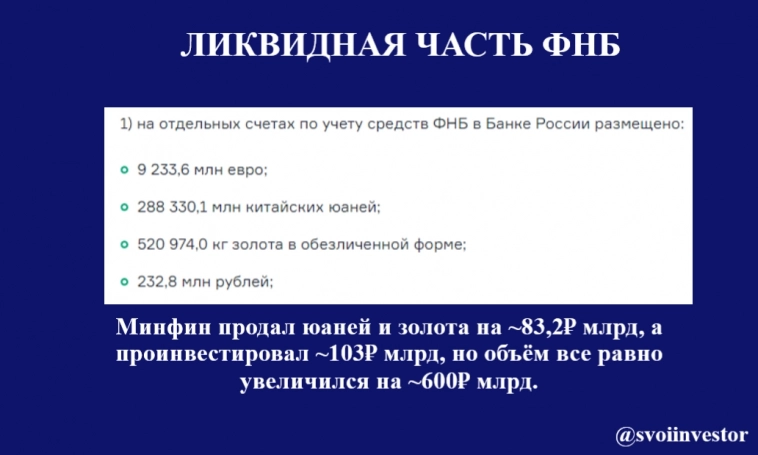

Минфин РФ опубликовал результаты размещения средств ФНБ за апрель. В этом месяце правительство изрядно потратилось, пустив более 100₽ млрд на инвестиции, при этом не забыв про выпадающие НГД. По состоянию на 1 мая 2023 г. объём ФНБ составил ~12,5₽ трлн или 8,3% ВВП (месяцем ранее 11,9₽ трлн или 7,9% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил ~6,8₽ трлн или 4,6% ВВП (6,7₽ трлн или 4,5% ВВП). Очередной месяц в плюс при довольно существенном изъятии (+600₽ млрд).

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 648 694,4₽ млн (месяц назад — 648 927,2₽ млн). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (232,8₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации, связанные с реализацией самоокупаемых инфраструктурных проектов – 603 639,1₽ млн и $2 082,4 млн (месяц назад — 595 596,0₽ млн и $2 082,4 млн);

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. svoiinvestor |Нефтегазовые доходы в апреле снизились, похоже, что ожидаемые Минфином 8₽ трлн от НГД за год — не достичь

- 06 мая 2023, 08:24

- |

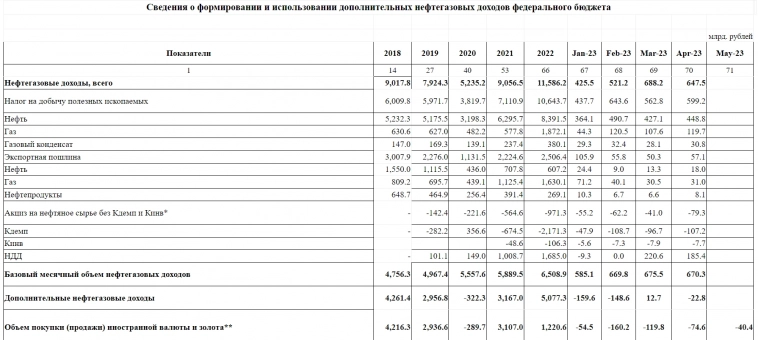

🛢 Большинство обозревателей уже в курсе, что бюджет нашей страны испытывает трудности, нефтегазовые доходы (НГД) как раз приходят ему на помощь и являются главным звеном в его наполнении (не зря я веду статистику данных доходов, потому что по ним ещё можно понять как дела обстоят у нефтяных эмитентов). По данным Минфина НГД в апреле составили 647,5₽ млрд (-64% г/г), месяцем ранее 688,2₽ млрд (-43% г/г). Если сравнивать с прошлым годом, то падение на 64% — это катастрофа. С начала года доходы составили — 2,3₽ трлн (-52,2% г/г), а это уже явный звоночек. Минфин спрогнозировал, что базовые НГД в этом году составят 8₽ трлн, но учитывая сколько сейчас поступает НГД в бюджет, то рассчитывать стоит на 6,5-7₽ трлн.

Для компенсации выпадающих НГД Минфин продаёт юани и золото из ФНБ (ЦБ зеркалирует эти операции, продавая на бирже юани), такими темпами из ФНБ понадобиться изъять ~1,5₽ трлн, что в принципе не так критично. Минфин прогнозирует недополучение НГД в мае 8,1₽ млрд, но в апреле произошёл недобор (32,4₽ млрд), а значит в мае изъятия из ФНБ составят 40,4₽ млрд. Продажа юаней будет происходить с 10 мая по 6 июня, ежедневный объем продажи составит 2₽ млрд в день (в апреле 3,7₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Россети ЦП рекомендовали финальные дивиденды за 2022г., размер выплаты не понравился инвесторам, видимо, они не учли некоторые моменты.

- 05 мая 2023, 07:45

- |

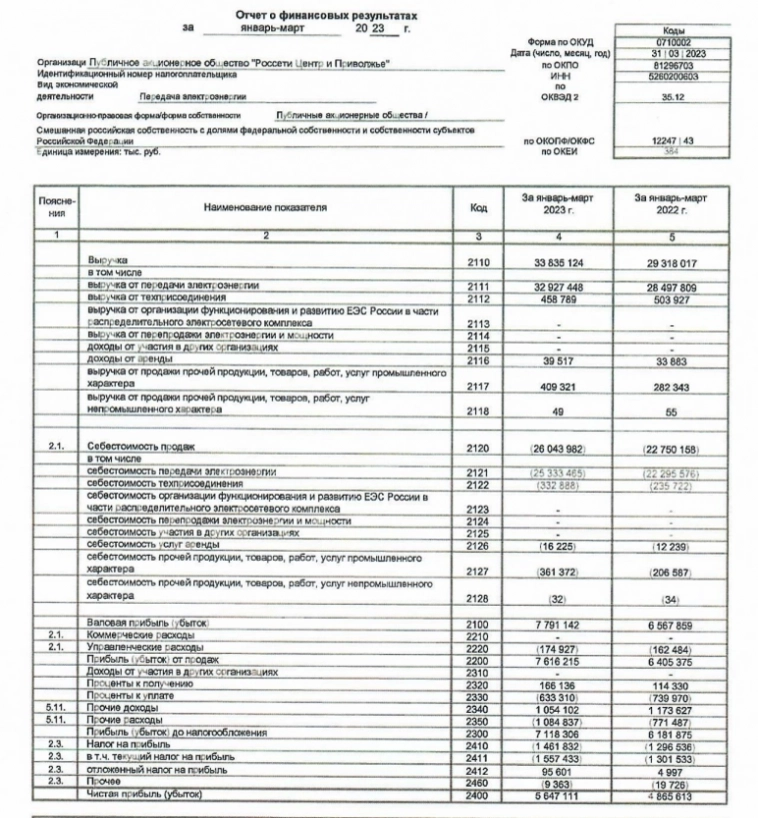

🔋 Совет директоров Россети ЦП рекомендовал финальные дивиденды за 2022 год в размере — 0,00204₽ на акцию (дивидендная доходность составит порядка 0,93%, если отталкиваться от текущих цен на акцию). Дата закрытия реестра — 23 июня 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 21 июня. Такой размер выплаты не понравился частным инвесторам и они со спокойной душой начали избавляться от акций (котировки снизились на 6%). У меня большие сомнения в логичности их поступка и вот почему:

⚡️ Ещё в ноябре 2022 года совет директоров Россети ЦП рекомендовал выплатить дивиденды за 9 месяцев 2022 года в размере — 0,03015₽ на акцию, впоследствии акционеры утвердили данную выплату. Если отталкиваться от ноябрьских цен того года на акцию, то дивидендная доходность на тот момент составила порядка — 15%, добавляем сегодняшнюю выплату и получаем ~16% див. доходности, неплохо правда?

⚡️ Давайте рассмотрим дивидендную политику компании.

( Читать дальше )

Блог им. svoiinvestor |Татнефть отчиталась за I квартал 2023 года, показатели сильно просели. Думаю, что считать дивиденды пока рано.

- 04 мая 2023, 08:57

- |

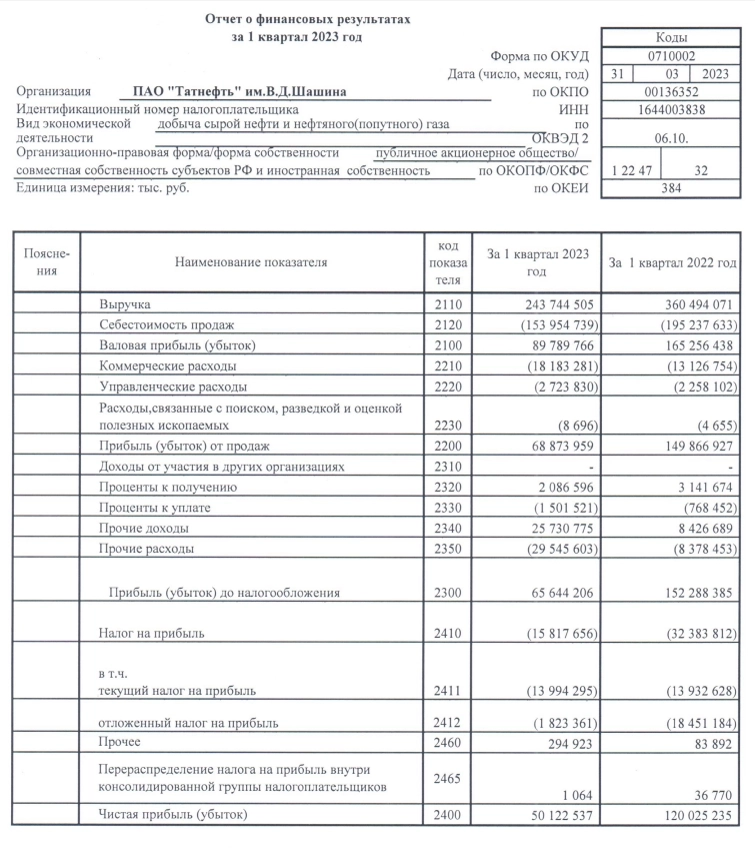

⛽️ Татнефть опубликовала финансовые результаты по РСБУ за I квартал 2023 года. Учитывая различные факторы, которые с конца 2022 года влияют на нефтяной рынок, то снижение чистой прибыли эмитента в 2,4 раза не кажется, каким-то немыслимым. Отчёт за прошлый год был феноменальным (фин. показатели, увеличение добычи нефти и нефтепродуктов, внушительный кэш на счетах и покупка со скидкой российских активов Nokian Tyres), мы с вами не так давно его разбирали и пришли к выводу, что среди нефтяников это лучший пример управления компанией. Но, необходимо было учитывать те риски, которые надвигались на нефтяной рынок и компанию в целом это мы обсудим ниже, а теперь давайте рассмотрим основные показатели эмитента за I квартал 2023 года:

🛢 Выручка: 243,7₽ млрд (-32% г/г)

🛢 Чистая прибыль: 50,1₽ млрд (-58% г/г)

🛢 Валовая прибыль: 89,7₽ млрд (-46% г/г)

Главное, что нужно понимать, что отчёт по РСБУ не даёт полной картины (дочерние организации не учитываются, из-за этого может быть расхождение по фин. показателям), вы это можете увидеть на примере ежегодного отчёта Татнефти за 2022 год (где чистая прибыль по МФСО составила 284,57₽ млрд, а по РСБУ 241,86₽ млрд, разница почти в 19%). Но отрицать сокращение показателей не стоит, почему же это произошло?

( Читать дальше )

Блог им. svoiinvestor |Показатели Лукойла просели в I квартале 2023 года, но это было ожидаемо. Эмитент до сих пор выглядит привлекательно.

- 03 мая 2023, 08:09

- |

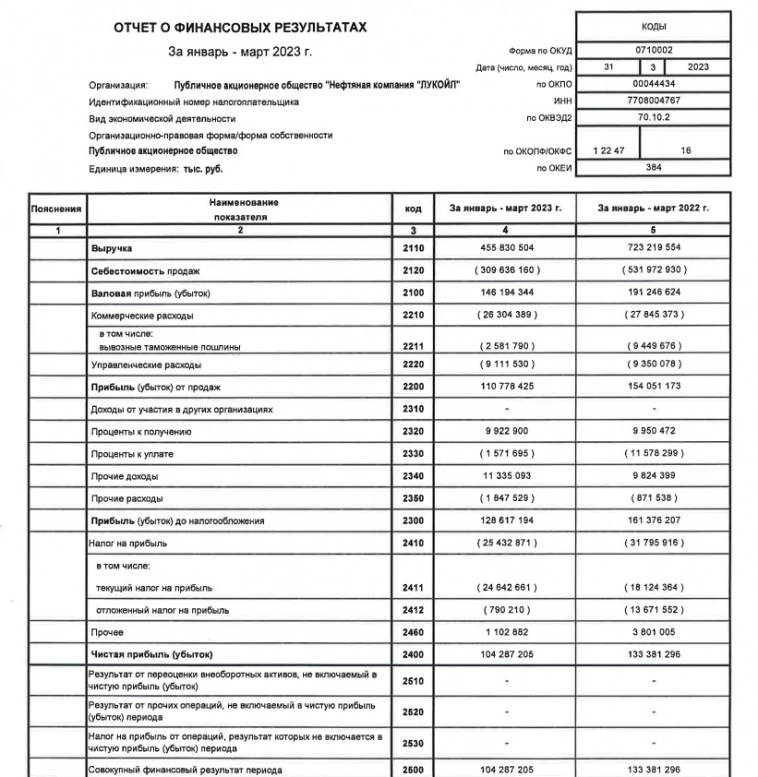

⛽️ Лукойл опубликовал финансовые результаты по РСБУ за I квартал 2023 года. Думаю, что многие частные инвесторы не были удивлены снижению финансовых показателей компании. Я ещё в разборе годового отчёта Лукойла отмечал, что в 2023 году не стоит ожидать повторения результатов 2022 года по ряду причин, которые мы с вами обсудим ниже, а сейчас давайте рассмотрим основные показатели эмитента за I квартал 2023 года:

🛢 Выручка: 455,8₽ млрд (-37% г/г)

🛢 Чистая прибыль: 104,3₽ млрд (-22% г/г)

🛢 Прибыль от продаж: 110,8₽ млрд (-28% г/г)

Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используется инвесторами и кредиторами для принятия инвестиционных решений. Но факт сокращения чистой прибыли и выручки налицо, а значит на это есть свои причины:

( Читать дальше )

Блог им. svoiinvestor |Итоги апреля 2023 года. Покупка акций/облигаций, складирование кэша на счетах, рассматриваю нового эмитента в портфель.

- 02 мая 2023, 12:43

- |

Стратегия инвестирования

Всё очень просто, каждый месяц я соблюдаю доли в своём портфеле (многое зависит и от роста тех или иных активов):

- 80% Акций

- 15% Облигаций

- 5% Золота

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю всевозможные отчётности эмитентов и на основе своих решений приобретаю нужные мне финансовые инструменты. Меня также интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ (пока что у меня одни застройщики, но уже присмотрел одного энергетика, как по мне это лучше, чем лезть в ипотечную кабалу и иметь доходность 3-4% от сдачи). Золото приобретаю биржевое, спред минимальный, хранение бесплатное, реализовать можно будет в короткие сроки (когда биржа была закрыта на «замок» в марте 2022 года, биржевое золото успешно торговалось).

( Читать дальше )

Блог им. svoiinvestor |Норникель отказался от выплаты дивидендов за 2022 год. Положение En+ и Русала под вопросом.

- 30 апреля 2023, 15:05

- |

➕ Совет директоров Норникеля рекомендовал не платить дивиденды за 2022 год. Миноритарии в шоке, они рассчитывали на выплату в районе 500-700₽ на акцию (столько «обещали» аналитики основываясь на том, что в прошлом году объем денежных средств на балансе Норникеля составил $1,8 млрд). Помимо этого менеджмент Норникеля ещё в января предложил направить на дивиденды за 2022 год $1,5 млрд (как вы понимаете предложение не поддержали), а с учётом того, что компания находиться не под санкциями, рынок сбыта остался почти прежним и рубль ослабевает по отношению к другим валютам, всё это давало надежды на выплату дивидендов.

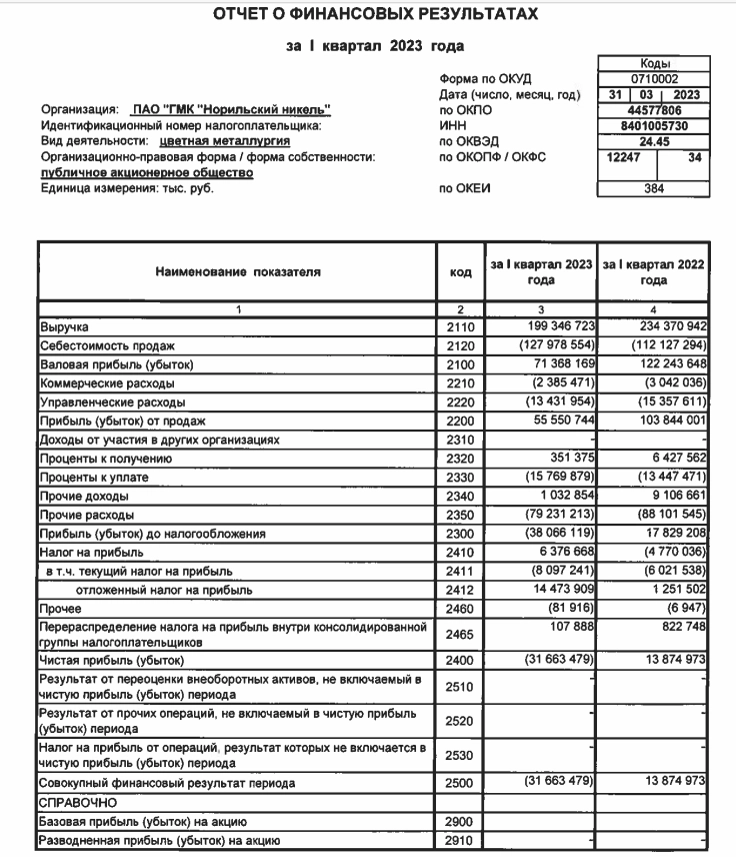

➖ С другой стороны, ещё в 2022 году Потанин дал интервью РБК, где чётко дал понять, что рад истекающему документу (дивидендная политика) в 2023 году обязывающему выплачивать дивиденды по EBITDA и намекнул, что дивидендные выплаты будут сокращены или вовсе прекращены (в некоторых случаях дивиденды платились в долг). Далее эмитент отчитывается по РСБУ за I квартал 2023 года, где выручка снизилась на 15%, составив 199,35₽ млрд, при этом Норникель получил чистый убыток 31,66₽ млрд против прибыли в 13,87₽ млрд годом ранее (уже необходимо было насторожиться).

( Читать дальше )

Блог им. svoiinvestor |Татнефть в очередной порадовала размером дивидендной выплаты, но на то есть свои причины!

- 28 апреля 2023, 07:51

- |

⛽️ Совет директоров Татнефти рекомендовал финальные дивиденды за IV квартал 2022 года в размере — 27,71₽ на каждый тип акций (дивидендная доходность составит порядка 6,7%, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 4 июля 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 июня.

Напомню вам, что компания уже выплачивала дивиденды по итогам 9 месяцев, их сумма составила — 39,57₽ (32,71₽ за 1п22 и 6,86₽ за 3кв22). Компания за 2022 год выплатит акционерам 67,28₽, что оказалось выше прогнозов различных инвесткомпаний и аналитиков. Согласно дивидендной политике Татнефти: «Целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того какая из них является большей». Как итог эмитент выплатил 54% от ЧП, а дивидендная доходность за год может составить — 16,4% на обыкновенную акцию, что весьма недурно в сложившейся ситуации. Но данная переплата была основана на отчётности Татнефти.

( Читать дальше )

Блог им. svoiinvestor |ДВМП отчёт по МСФО за 2022 год. С цифрами всё хорошо, но остаются вопросы по мажоритарию.

- 27 апреля 2023, 12:41

- |

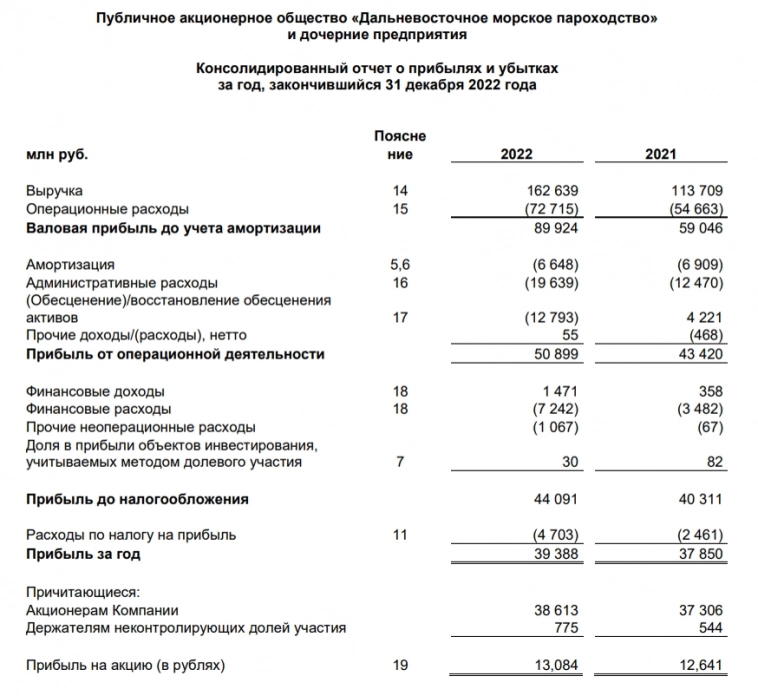

🚢 Дальневосточное морское пароходство представило отчёт по МСФО за 2022 год. Отчёт получился позитивным, выручка выросла благодаря увеличению доходов во всех дивизионах компании (выручка морского выросла на 89,7% до 7,8₽ млрд, но главным оказался линейно-логистический — 138,9₽ млрд, рост в 46,9%). Но остаются и важные вопросы относительно главного мажоритария компании (от этого будут зависеть дивидендные выплаты и существование эмитента на Московской бирже). Перейдём к основным показателям ДВМП:

▪️ Выручка: 162,6,₽ млрд (43% г/г)

▪️ Чистая прибыль: 38,6₽ млрд (3,5% г/г)

▪️ EBITDA: 70,2₽ млрд (50% г/г)

▪️ Операционные расходы: 72,7₽ млрд (33% г/г)

➕ Выручка увеличилась благодаря пополнению флота компании, открытию новых маршрутов (Азия), росту фрахтовых ставок (цены в моменте поднимались вдвое), контейнерному грузообороту и операторским перевозкам (которые принесли больше всего ₽). При этом компания продолжает инвестировать средства в приобретение контейнеров и развитие собственного флота: в состав транспортного флота принято семь новых судов, заключены договоры на поставку четырёх контейнеровозов для развития каботажных, внешнеторговых и специальных перевозок.

( Читать дальше )

Блог им. svoiinvestor |Нижнекамскнефтехим отчитался за 2022 год. Будет ли дивидендная выплата и сколько?

- 26 апреля 2023, 14:02

- |

🏭 НКНХ раскрыл финансовую отчётность за 2022 год (РСБУ). С уверенностью можно сказать, что цифры должны порадовать акционеров, а увеличение основных показателей по моему мнению связано с ростом мировых цен на продукцию компании и повышением объёмов реализации (учитывая ослабление рубля в 2023 году, эмитент имеет все шансы начать этот год в положительном ключе). Основные показатели НКНХ:

▪️ Выручка: 257,5₽ млрд (1,1% г/г)

▪️ Чистая прибыль: 47,8₽ млрд (14,4% г/г)

▪️ Операционные расходы: 206 млрд (0,3% г/г)

Если судить по прошлым отчётам, то затраты росли меньшими темпами в 2022 году, что тоже положительно повлияло на чистую прибыль (как и сальдо прочих доходов/расходов). Дивидендная политика компании предполагает выплату не менее 15% от годовой чистой прибыли компании (в прошлом году эмитент заплатил ~50% от чистой прибыли). Значит дивидендная выплата может составить от 3,92₽ до 13₽ (в зависимости от % выплаты ЧП). Если НКНХ заплатит по привилегированным акциям 50% от ЧП, то дивидендная доходность составит порядка 13,5%, что весьма неплохо в сложившейся ситуации, но есть некоторые подводные камни:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс