SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Новатэк отчитался лучше ожиданий - Финам

- 16 февраля 2022, 16:03

- |

Сегодня Новатэк отчитался по МСФО за четвертый квартал 2021 года.

Выручка компании выросла на 69,0% г/г до 371 млрд руб., скорр. EBITDA – на 54,8% до 105 млрд руб. Скорр. чистая прибыль акционеров увеличилась в 2,6 раза до 152 млрд руб., а скорр. EBITDA с учётом доли в СП – на 105,6% г/г до 260 млрд руб.

Показатели чистой прибыли предполагают, что финальный дивиденд «НОВАТЭКа» в случае нормы выплат 50% скорректированной чистой прибыли составит 42,5 руб. на акцию, что соответствует 2,6% доходности. Это немного выше наших ожиданий, однако дивиденды традиционно не являются определяющим показателем в инвестиционном кейсе «НОВАТЭКа». Также отметим сильное значение свободного денежного потока, который стал положительным и в четвёртом квартале достиг 46 млрд руб. Это позволяет компании реализовывать свою амбициозную программу развития, удерживая долговую нагрузку на достаточно низком уровне – Net Debt/EBITDA с учётом доли в СП составляет всего 0,28.

Впечатляющая годовая динамика, конечно, связана с ростом цен нефть, газ и продукты нефтегазопереработки. В целом в 2021 году средние цены реализации различных углеводородов выросли на 68-80% г/г. Также положительно на годовые результаты повлияло увеличение добычи углеводородов на 3% г/г, что преимущественно связано с развитием Северо-Русского блока.

( Читать дальше )

Выручка компании выросла на 69,0% г/г до 371 млрд руб., скорр. EBITDA – на 54,8% до 105 млрд руб. Скорр. чистая прибыль акционеров увеличилась в 2,6 раза до 152 млрд руб., а скорр. EBITDA с учётом доли в СП – на 105,6% г/г до 260 млрд руб.

Показатели чистой прибыли предполагают, что финальный дивиденд «НОВАТЭКа» в случае нормы выплат 50% скорректированной чистой прибыли составит 42,5 руб. на акцию, что соответствует 2,6% доходности. Это немного выше наших ожиданий, однако дивиденды традиционно не являются определяющим показателем в инвестиционном кейсе «НОВАТЭКа». Также отметим сильное значение свободного денежного потока, который стал положительным и в четвёртом квартале достиг 46 млрд руб. Это позволяет компании реализовывать свою амбициозную программу развития, удерживая долговую нагрузку на достаточно низком уровне – Net Debt/EBITDA с учётом доли в СП составляет всего 0,28.

Впечатляющая годовая динамика, конечно, связана с ростом цен нефть, газ и продукты нефтегазопереработки. В целом в 2021 году средние цены реализации различных углеводородов выросли на 68-80% г/г. Также положительно на годовые результаты повлияло увеличение добычи углеводородов на 3% г/г, что преимущественно связано с развитием Северо-Русского блока.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |У Газпром нефти ожидается повышение прибыльности добывающего, перерабатывающего и сбытового сегментов - Sberbank CIB

- 16 февраля 2022, 15:10

- |

Завтра «Газпром нефть» представит финансовые результаты за 4К21 и проведет телефонную конференцию.

Учитывая повышение цен на нефть (сорт Юралз подорожал на 9% относительно 3К21), мы ожидаем дальнейшего повышения прибыльности как добывающего, так и перерабатывающего и сбытового сегментов. В результате EBITDA Газпром нефти может вырасти в отчетном периоде на 7% относительно предыдущего квартала до $3,1 млрд.

Мы ожидаем, что чистая прибыль «Газпром нефти» увеличится примерно на 6% относительно 3К21 до $2,0 млрд в отсутствие затрат по обесценению и существенных однократных расходов. Свободный денежный поток может уменьшиться на 58% по сравнению с предыдущим кварталом приблизительно до $1 млрд вследствие нормализации оборотного капитала после его значительного сокращения в 2К21 и 3К21.

Самарин Константин

Sberbank CIB

Учитывая повышение цен на нефть (сорт Юралз подорожал на 9% относительно 3К21), мы ожидаем дальнейшего повышения прибыльности как добывающего, так и перерабатывающего и сбытового сегментов. В результате EBITDA Газпром нефти может вырасти в отчетном периоде на 7% относительно предыдущего квартала до $3,1 млрд.

Мы ожидаем, что чистая прибыль «Газпром нефти» увеличится примерно на 6% относительно 3К21 до $2,0 млрд в отсутствие затрат по обесценению и существенных однократных расходов. Свободный денежный поток может уменьшиться на 58% по сравнению с предыдущим кварталом приблизительно до $1 млрд вследствие нормализации оборотного капитала после его значительного сокращения в 2К21 и 3К21.

По итогам 9М21 «Газпром нефть» выплатила дивиденды в размере 40 руб. на акцию. Поскольку округленная сумма дивидендных выплат за 9М21 предполагает коэффициент дивидендных выплат 53%, дивиденды за 4К21, по нашим оценкам, могут составить примерно 15 руб. на акцию, что означает квартальную дивидендную доходность 2,9% и годовую — 10,6%.Громадин Андрей

Самарин Константин

Sberbank CIB

Новости рынков |Метрики российских нефтегазовых компаний улучшаются, но все еще отстают от мировых аналогов - Атон

- 16 февраля 2022, 14:11

- |

ESG-метрики российских нефтегазовых компаний улучшаются, но все еще отстают от мировых аналогов по многим параметрам. В данном отчете мы рассматриваем ESG-повестки компаний, а также их успехи в этом безусловно важном направлении. Сектор дешев (по геополитическим причинам), торгуясь со средним мультипликатором EV/EBITDA 3.3x против 5-летнего среднего 4.5x и предлагаемой дивидендной доходностью 13%.

Мы повышаем наш прогноз по Brent на 2022 до $80/барр., и нашим новым фаворитом становится ЛУКОЙЛ. Мы также присваиваем рейтинги ВЫШЕ РЫНКА Роснефти и Татнефти

Эволюция ESG у российских нефтегазовых компаний. LTIFR улучшился на 17% в 2016–20 оставался неизменным г/г в 2020 вблизи среднего значения 0.36. Затраты на ОТ и ТБ составили $1.5 млрд в 2020, при этом больше всего потратили Роснефть ($0.7 млрд) и ЛУКОЙЛ ($0.4 млрд). Расходы на экологические проекты составили $1.2 млрд в 2020, наиболее высокие у Роснефти ($0.6 млрд) и ЛУКОЙЛа ($0.25 млрд). Выбросы парниковых газов на млн бнэ добычи постепенно снижались – с 44.1 в 2016 до 43.4 в 2020. MSCI повысил рейтинг ESG НОВАТЭКА до A (самый высокий в секторе), а рейтинг Газпрома был понижен до BB. Только у ЛУКОЙЛа в совете директоров преобладают независимые директора (6/11).

( Читать дальше )

Мы повышаем наш прогноз по Brent на 2022 до $80/барр., и нашим новым фаворитом становится ЛУКОЙЛ. Мы также присваиваем рейтинги ВЫШЕ РЫНКА Роснефти и Татнефти

Эволюция ESG у российских нефтегазовых компаний. LTIFR улучшился на 17% в 2016–20 оставался неизменным г/г в 2020 вблизи среднего значения 0.36. Затраты на ОТ и ТБ составили $1.5 млрд в 2020, при этом больше всего потратили Роснефть ($0.7 млрд) и ЛУКОЙЛ ($0.4 млрд). Расходы на экологические проекты составили $1.2 млрд в 2020, наиболее высокие у Роснефти ($0.6 млрд) и ЛУКОЙЛа ($0.25 млрд). Выбросы парниковых газов на млн бнэ добычи постепенно снижались – с 44.1 в 2016 до 43.4 в 2020. MSCI повысил рейтинг ESG НОВАТЭКА до A (самый высокий в секторе), а рейтинг Газпрома был понижен до BB. Только у ЛУКОЙЛа в совете директоров преобладают независимые директора (6/11).

( Читать дальше )

Новости рынков |Выручка Новатэка может увеличиться на 25% - Альфа-Банк

- 16 февраля 2022, 13:49

- |

Новатэк сегодня представит результаты за 4К21 и 2021 по МСФО, поддержку которым могут оказать уверенные финансовые показатели проекта “Ямал СПГ” на фоне значительного роста производства, которое достигло 5,6 млн т СПГ в 4К21 (+20% к/к). Так, мы ожидаем, что дальнейший рост объемов продаж СПГ (до 16% к/к) НОВАТЭКом найдет прямое отражение в консолидированных цифрах отчётности, что в сочетании с ростом продаж на внутреннем рынке на 22% к/к может привести к значительному росту выручки.

( Читать дальше )

Так, по нашей оценке, выручка за 4К21 может увеличиться на 25% к/к и превысить 346 млрд руб. за счёт почти двукратного увеличения спотовых цен на газ и продолжающегося роста цен на нефть (Urals выросла на 10% к/к), в результате чего годовой показатель может составить порядка 1 132 млрд руб. (+59% г/г vs. 712 млрд руб. в 2020 г.). Тем не менее, нормализованная EBITDA за 4К21 может достигнуть 95,7 млрд руб., прибавив всего 13% к/к на фоне опережающего роста операционных расходов (+29% к/к), что может сгладить позитивный эффект от роста доходов.Блохин Никита

( Читать дальше )

Новости рынков |Газпром нефть — одна из лучших дивидендных ставок на российском нефтяном рынке - Синара

- 16 февраля 2022, 12:34

- |

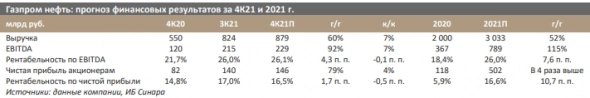

Газпром нефть: чистая прибыль на акцию за 4К21 может составить 30,8 руб.

17 февраля Газпром нефть опубликует результаты за 4К21, а затем проведет телеконференцию. Снижение в отчетном квартале добычи сырой нефти на дочерних предприятиях (-2% к/к до 12,1 млн т) и объемов переработки (-6% к/к до 11,1 млн т) не позволили компании получить все преимущества от квартального 8%-ного роста рублевых цен на нефть. Ожидаем, что выручка увеличится на 7% к/к до 879 млрд руб., EBITDA — также на 7% к/к до 229 млрд руб. Поскольку рубль на конец отчетного периода снизился на 3%, прогнозируем, что убыток от курсовых разниц составит 5 млрд руб. В свой прогноз закладываем ставку налога на прибыль в 20% против 17% в 3К21. Следовательно, чистая прибыль акционерам должна вырасти только на 4% к/к до 146 млрд руб.

Синара ИБ

17 февраля Газпром нефть опубликует результаты за 4К21, а затем проведет телеконференцию. Снижение в отчетном квартале добычи сырой нефти на дочерних предприятиях (-2% к/к до 12,1 млн т) и объемов переработки (-6% к/к до 11,1 млн т) не позволили компании получить все преимущества от квартального 8%-ного роста рублевых цен на нефть. Ожидаем, что выручка увеличится на 7% к/к до 879 млрд руб., EBITDA — также на 7% к/к до 229 млрд руб. Поскольку рубль на конец отчетного периода снизился на 3%, прогнозируем, что убыток от курсовых разниц составит 5 млрд руб. В свой прогноз закладываем ставку налога на прибыль в 20% против 17% в 3К21. Следовательно, чистая прибыль акционерам должна вырасти только на 4% к/к до 146 млрд руб.

Ожидаем умеренно сильных квартальных результатов на фоне повышения цен на энергоносители и объемов добычи газа (+16% к/к и +45% г/г до 8,8 млрд м3). Дивиденд на акцию за 4К21 может составить 20 руб. (дивидендная доходность 3,8%), если компания продолжит округлять в большую сторону сумму дивидендов. В этом случае дивиденд на акцию за весь 2021 г. составит 60 руб. (див. доходность 11,5%), продемонстрировав, что Газпром нефть — одна из лучших дивидендных ставок на российском нефтяном рынке.Бахтин Кирилл

Синара ИБ

Новости рынков |Северсталь отчитается 18 февраля и проведет телеконференцию - Атон

- 16 февраля 2022, 11:09

- |

Северсталь представит финансовые результаты за 4К21 18 февраля в 10:00 МСК.

Мы прогнозируем выручку на уровне $3 201 млн (без изменений кв/кв) и EBITDA на уровне $1 504 млн (-13% кв/кв), рентабельность EBITDA, как ожидается, сократится до 47% с 54% в 3К21 вследствие снижения цен на сталь и железную руду. Чистую прибыль мы прогнозируем на уровне $1.093 млн (-12% кв/кв).

Телеконференция состоится 18 февраля в 11.00 по Лондону / 14.00 МСК. Телефоны для подключения: из Великобритании — +44 203 984 9844, из России — +7 495 283 98 58. ID конференции: 314887.

Мы прогнозируем выручку на уровне $3 201 млн (без изменений кв/кв) и EBITDA на уровне $1 504 млн (-13% кв/кв), рентабельность EBITDA, как ожидается, сократится до 47% с 54% в 3К21 вследствие снижения цен на сталь и железную руду. Чистую прибыль мы прогнозируем на уровне $1.093 млн (-12% кв/кв).

Мы ожидаем высокого показателя FCF (наш прогноз — $1.082 млн) на фоне высвобождения оборотного капитала и отсутствия значительного роста капзатрат. При условии выплаты дивидендов в размере 100% FCF предполагаемая дивидендная доходность составит 6.2%. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Северстали, которая торгуется с консенсус-мультипликатором EV/EBITDA 2022П 5.5x.Атон

Телеконференция состоится 18 февраля в 11.00 по Лондону / 14.00 МСК. Телефоны для подключения: из Великобритании — +44 203 984 9844, из России — +7 495 283 98 58. ID конференции: 314887.

Новости рынков |Дивиденд на акцию Новатэка за 2022 год может превысить 100 рублей - Синара

- 15 февраля 2022, 11:19

- |

НОВАТЭК: по итогам 4К21 ожидаем рост нормализованной чистой прибыли на 44% к/к

НОВАТЭК запланировал на 16 февраля (14:00 МСК) публикацию результатов за 4К21 по МСФО. На следующий день в 16:00 (МСК) состоится телефонная конференция с Леонидом Михельсоном, основным акционером и председателем правления компании. Мы ожидаем от компании рекордных результатов на фоне исключительно высоких цен на энергоносители (нефть Brent и газ в TTF подорожали к предыдущему кварталу на 9% и 87% соответственно) и увеличения объемов реализации СПГ (+15% к/к до 2,0 млрд м3). В денежном выражении выручка от продажи СПГ, как мы предполагаем, увеличилась более чем вдвое к 3К21 и достигла 110 млрд руб., а ее доля в совокупных доходах составила 30%. В общем и целом чистая выручка НОВАТЭКа должна вырасти на 33% к/к до 369 млрд руб. при росте EBITDA на 39% к/к до 253 млрд руб. Нормализованную чистую прибыль ожидаем на уровне 151 млрд руб. (+44% к/к), что предполагает дивиденды за 2П21 в размере 42,1 руб. на акцию (и дивидендную доходность в 2,7%), если исходить из 50%-ного коэффициента выплаты.

( Читать дальше )

НОВАТЭК запланировал на 16 февраля (14:00 МСК) публикацию результатов за 4К21 по МСФО. На следующий день в 16:00 (МСК) состоится телефонная конференция с Леонидом Михельсоном, основным акционером и председателем правления компании. Мы ожидаем от компании рекордных результатов на фоне исключительно высоких цен на энергоносители (нефть Brent и газ в TTF подорожали к предыдущему кварталу на 9% и 87% соответственно) и увеличения объемов реализации СПГ (+15% к/к до 2,0 млрд м3). В денежном выражении выручка от продажи СПГ, как мы предполагаем, увеличилась более чем вдвое к 3К21 и достигла 110 млрд руб., а ее доля в совокупных доходах составила 30%. В общем и целом чистая выручка НОВАТЭКа должна вырасти на 33% к/к до 369 млрд руб. при росте EBITDA на 39% к/к до 253 млрд руб. Нормализованную чистую прибыль ожидаем на уровне 151 млрд руб. (+44% к/к), что предполагает дивиденды за 2П21 в размере 42,1 руб. на акцию (и дивидендную доходность в 2,7%), если исходить из 50%-ного коэффициента выплаты.

( Читать дальше )

Новости рынков |Ситуация на мировом рынке удобрений вывела акции ФосАгро в список дивидендных чемпионов - Финам

- 11 февраля 2022, 19:37

- |

Вчера, 10 февраля, ПАО «ФосАгро» опубликовало очень сильные финансовые результаты за 4 кв. и весь 2021 год. Благодаря росту спроса и цен на удобрения в условиях сокращения их запасов на мировом рынке, выручка компании в прошлом году увеличилась на 65,5% до 420,5 млрд руб. Показатель EBITDA увеличился г/г в 2,2 раза до 191,8 млрд руб. Чистая прибыль возросла в 7,7 раза до 129,7 млрд руб., а скорректированная без учета изменения курсовых разниц чистая прибыль составила 130,2 млрд руб., что в 3 раза выше результата 2020 г. Свободный денежный поток увеличился г/г на 83,1% до 77,86 млрд руб.

Чистый долг на отчетную дату незначительно снизился в годовом сравнении до 153,7 млрд руб. При этом отношение чистого долга к EBITDA сократилось до 0,8х, что позволило компании распределить на дивиденды максимально разрешенную дивидендной политикой величину.

( Читать дальше )

Чистый долг на отчетную дату незначительно снизился в годовом сравнении до 153,7 млрд руб. При этом отношение чистого долга к EBITDA сократилось до 0,8х, что позволило компании распределить на дивиденды максимально разрешенную дивидендной политикой величину.

В результате объявленные советом директоров «ФосАгро» финальные дивиденды значительно превысили консенсус-прогнозы и наши ожидания. Они составили 390 руб. на акцию. Текущая квартальная дивидендная доходность составляет 6,6%. Такая доходность должна поддержать акции как минимум до закрытия реестра, дата которого пока не объявлена.Калачев Алексей

( Читать дальше )

Новости рынков |Дивидендная доходность Роснефти за 2021 год формируется на уровне 8,5% - Промсвязьбанк

- 11 февраля 2022, 19:24

- |

Сегодня финансовую отчетность по МСФО за 4 кв. 2021 г. представила «Роснефть».

Результат по чистой прибыли оказался хуже ожиданий рынка. Чистая прибыль, относящаяся к акционерам Роснефти, в 4 квартале 2021 года снизилась в 1,7 раза г/г, до 187 млрд руб. Вместе с тем, чистая прибыль за весь 2021 год достигла рекордного значения в истории компании — 883 млрд руб., увеличившись более чем в шесть раз. Суммарные дивиденды по итогам 2021 года, с учетом выплаченных за 1 полугодие 2021 года в размере 18,03 руб./акция, могут составить 48,4 руб./акция. Годовая дивидендная доходность формируется на уровне 8,5%.

«Роснефть» представила финансовые результаты по МСФО за 4 кв. 2021 г. Выручка выросла на +67% г/г), до 2537 млрд руб. Отметим ускорение роста выручки относительно предыдущего квартала (в 3 кв. 2021 года рост на 61% г/г), что обусловлено ростом цен на нефть.

( Читать дальше )

Результат по чистой прибыли оказался хуже ожиданий рынка. Чистая прибыль, относящаяся к акционерам Роснефти, в 4 квартале 2021 года снизилась в 1,7 раза г/г, до 187 млрд руб. Вместе с тем, чистая прибыль за весь 2021 год достигла рекордного значения в истории компании — 883 млрд руб., увеличившись более чем в шесть раз. Суммарные дивиденды по итогам 2021 года, с учетом выплаченных за 1 полугодие 2021 года в размере 18,03 руб./акция, могут составить 48,4 руб./акция. Годовая дивидендная доходность формируется на уровне 8,5%.

«Роснефть» представила финансовые результаты по МСФО за 4 кв. 2021 г. Выручка выросла на +67% г/г), до 2537 млрд руб. Отметим ускорение роста выручки относительно предыдущего квартала (в 3 кв. 2021 года рост на 61% г/г), что обусловлено ростом цен на нефть.

( Читать дальше )

Новости рынков |Сбербанк VS ВТБ - чьи акции имеют больший потенциал? - Финам

- 11 февраля 2022, 19:09

- |

«Сбербанк» и ВТБ — ведущие акции российского банковского сектора. Участники онлайн-конференции «Банковский сектор — санкционная пробуксовка» на сайте Finam.ru обсудили, бумаги какого банка имеют больший потенциал роста до конца 2022 года.

Дмитрий Монастыршин, главный аналитик «Промсвязьбанка», считает бумаги ВТБ недооцененными в условиях хорошей динамики роста масштабов бизнеса и прибыли, также ВТБ имеет большую ожидаемую дивидендную доходность. В краткосрочной перспективе акции «Сбера» могут еще какое-то время оставаться более востребованными в силу большей понятности для инвесторов его бизнеса и потенциала развития его экосистемы. «Наши целевые цены: „Сбер“ — 402 рубля (потенциал роста +45%). ВТБ — 6,9 копейки (потенциал роста 61%). По дивидендам доходность такая: „Сбер“ (9,1%), ВТБ (13,9%)» — привел данные аналитик.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал», полагает, что фундаментально акции ВТБ недооценены примерно в два раза. «Надо ждать смены менеджмента чтобы реализовать этот огромный потенциал. Не факт что это событие произойдет в 2022 году. Так что надежнее покупать акции „Сбербанка“. Наша целевая цена по обыкновенным акциям — 380 рублей», — прокомментировал г-н Верников.

( Читать дальше )

Дмитрий Монастыршин, главный аналитик «Промсвязьбанка», считает бумаги ВТБ недооцененными в условиях хорошей динамики роста масштабов бизнеса и прибыли, также ВТБ имеет большую ожидаемую дивидендную доходность. В краткосрочной перспективе акции «Сбера» могут еще какое-то время оставаться более востребованными в силу большей понятности для инвесторов его бизнеса и потенциала развития его экосистемы. «Наши целевые цены: „Сбер“ — 402 рубля (потенциал роста +45%). ВТБ — 6,9 копейки (потенциал роста 61%). По дивидендам доходность такая: „Сбер“ (9,1%), ВТБ (13,9%)» — привел данные аналитик.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал», полагает, что фундаментально акции ВТБ недооценены примерно в два раза. «Надо ждать смены менеджмента чтобы реализовать этот огромный потенциал. Не факт что это событие произойдет в 2022 году. Так что надежнее покупать акции „Сбербанка“. Наша целевая цена по обыкновенным акциям — 380 рублей», — прокомментировал г-н Верников.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс