SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Сильные результаты МКБ поддерживают динамику акций - Атон

- 02 июня 2021, 11:43

- |

Московский кредитный банк представил сильные результаты за 1К21 по МСФО

Чистая прибыль банка за 1К21 выросла на 61% г/г до 8.3 млрд руб., а рентабельность капитала (RoE) увеличилась до 17.3% с 12% годом ранее. Чистый процентный доход (ЧПД) показал рост на 27% г/г до 16.1 млрд руб. вследствие улучшения ЧПМ до 2.2% с 2.1% в 1К20.) и роста активов на 7.7% г/г до 3.1 трлн руб. Чистый комиссионный доход вырос на 15.6% до 15.5 млрд руб., что также является высоким результатом. Банк отразил восстановление резервов в размере 1.1 млрд руб. в результате снижения макропоправок. Общая доля неработающих кредитов осталась на уровне 3.1. Коэффициент достаточности капитала (CAR) банка составляет внушительные 19.5%. В 2021 банк прогнозирует увеличение корпоративного кредитного портфеля на 10-12%, портфеля займов физлицам — на 20-25%. Целевой уровень RoE на период 2021-2023 превышает 15%. МКБ также ожидает роста ЧПМ до 2.7% и снижения стоимости риска до 1.0%.

Чистая прибыль банка за 1К21 выросла на 61% г/г до 8.3 млрд руб., а рентабельность капитала (RoE) увеличилась до 17.3% с 12% годом ранее. Чистый процентный доход (ЧПД) показал рост на 27% г/г до 16.1 млрд руб. вследствие улучшения ЧПМ до 2.2% с 2.1% в 1К20.) и роста активов на 7.7% г/г до 3.1 трлн руб. Чистый комиссионный доход вырос на 15.6% до 15.5 млрд руб., что также является высоким результатом. Банк отразил восстановление резервов в размере 1.1 млрд руб. в результате снижения макропоправок. Общая доля неработающих кредитов осталась на уровне 3.1. Коэффициент достаточности капитала (CAR) банка составляет внушительные 19.5%. В 2021 банк прогнозирует увеличение корпоративного кредитного портфеля на 10-12%, портфеля займов физлицам — на 20-25%. Целевой уровень RoE на период 2021-2023 превышает 15%. МКБ также ожидает роста ЧПМ до 2.7% и снижения стоимости риска до 1.0%.

Московский кредитный банк продемонстрировал отличные результаты по всем финансовым показателям. Консенсус-прогноза аналитиков не было, но результаты банка оказались выше наших прогнозов. Главным приятным сюрпризом стало восстановление резервов, показатели ЧПД и чистого комиссионного дохода также продемонстрировали хорошую динамику. Это первые результаты, о которых банк отчитался после SPO, проведенного в мае, и они поддерживают динамику акций. В ближайшее время мы планируем обновить наши финансовые прогнозы по МКБ.Атон

- комментировать

- Комментарии ( 1 )

Новости рынков |Татнефть отчитается в пятницу, 4 июня и проведет телеконференцию - Атон

- 02 июня 2021, 11:35

- |

Татнефть должна опубликовать свои финансовые результаты за 1К21 в пятницу, 4 июня.

Телеконференция: Татнефть проведет телеконференцию 4 июня в 16:00 по Москве (14: 00 по Лондону), детали для подключения будут раскрыты позже. Мы сосредоточимся на прогнозе Татнефти на 2021, а также комментариях касательно прогресса в текущих переговорах с правительством в отношении потенциального восстановления налоговых льгот для месторождений высоковязкой нефти.

Мы ожидаем, что выручка вырастет до 260.5 млрд руб. (+31% кв/кв), отражая повышение цен на нефть (Urals подскочила на 29% кв/кв в рублевом выражении) и увеличение объемов переработки на 2% кв/кв. EBITDA, по нашим прогнозам, вырастет на 34% кв/кв до 66.3 млрд руб. в результате улучшения рентабельности переработки, а также высокой базы SG &A-затрат в 4К20 в основном в связи с учтенными затратами на благотворительность и судебными издержками. Рентабельность EBITDA, как ожидается, вырастет до 26% с 25% в 4К20. Мы ожидаем, что чистая прибыль составит 43.4 млрд руб. против 24.9 млрд руб. в 4К20.Атон

Телеконференция: Татнефть проведет телеконференцию 4 июня в 16:00 по Москве (14: 00 по Лондону), детали для подключения будут раскрыты позже. Мы сосредоточимся на прогнозе Татнефти на 2021, а также комментариях касательно прогресса в текущих переговорах с правительством в отношении потенциального восстановления налоговых льгот для месторождений высоковязкой нефти.

Новости рынков |Акции металлургической отрасли продолжают торговаться с дисконтом 20% - Атон

- 02 июня 2021, 11:24

- |

Производители стали готовы предложить фиксированные контрактные цены для госпроектов

Согласно неназванным источникам, которые цитирует Коммерсантъ, на вчерашнем заседании с главой Минпромторга металлурги согласились подписать долгосрочные контракты с формулой ценообразования, которая должна гарантировать более низкие цены на металл для государственных строек. Отдельно стороны обсудили закупки металлопродукции в Росрезерв. Налоговая инициатива Андрея Белоусова на 100 млрд руб., по имеющейся информации, не обсуждалась.

Согласно неназванным источникам, которые цитирует Коммерсантъ, на вчерашнем заседании с главой Минпромторга металлурги согласились подписать долгосрочные контракты с формулой ценообразования, которая должна гарантировать более низкие цены на металл для государственных строек. Отдельно стороны обсудили закупки металлопродукции в Росрезерв. Налоговая инициатива Андрея Белоусова на 100 млрд руб., по имеющейся информации, не обсуждалась.

Заседание не принесло каких-либо существенных новостей, поскольку такие долгосрочные контракты уже обсуждались в прошлом. Тем менее, поскольку в повестке заседания не было никаких новых налогов, ему удалось несколько охладить ситуацию после сделанного в понедельник первым вице-премьером Андреем Белоусовым заявления, что у металлургической отрасли надо изъять 100 млрд руб. в виде налогов. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по сектору, который продолжает торговаться с дисконтом 20% к уровням, предполагаемым спотовыми ценами на металлы.Атон

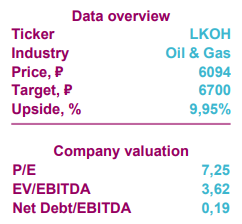

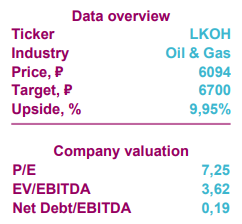

Новости рынков |Лукойл - в ожидании высокой дивидендной доходности - КИТ Финанс Брокер

- 01 июня 2021, 20:48

- |

На прошлой неделе Лукойл отчитался о сильных финансовых результатах за I кв. 2021 г. по МСФО.

Выручка нефтяника увеличилась на 12,6% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Чистая прибыль Лукойла составила 157,4 млрд руб. против убытка 46 млрд руб. за аналогичный период прошлого года.

Сильные финансовые результаты компании обусловлены положительной динамикой цен на нефть и нефтепродукты на фоне девальвации российского рубля, а также эффектом низкой базы прошлого года.

Нужно отметить, что FCF Лукойла увеличился почти в 3 раза – до 163,6 млрд руб. В связи с этим, можно рассчитывать на высокие дивиденды по итогам 2021 г.

Мы рекомендуем покупать акции Лукойла с ближайшей целью 6700 руб., долгосрочно держать до 8200 руб.

Выручка нефтяника увеличилась на 12,6% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Чистая прибыль Лукойла составила 157,4 млрд руб. против убытка 46 млрд руб. за аналогичный период прошлого года.

Сильные финансовые результаты компании обусловлены положительной динамикой цен на нефть и нефтепродукты на фоне девальвации российского рубля, а также эффектом низкой базы прошлого года.

Нужно отметить, что FCF Лукойла увеличился почти в 3 раза – до 163,6 млрд руб. В связи с этим, можно рассчитывать на высокие дивиденды по итогам 2021 г.

Таким образом, учитывая уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций, по нашим оценкам дивиденд Лукойла по итогам 2021 г. может составить 703 руб. Текущая прогнозная дивидендная доходность составляет 11,5%.КИТ Финанс Брокер

Мы рекомендуем покупать акции Лукойла с ближайшей целью 6700 руб., долгосрочно держать до 8200 руб.

Новости рынков |Baidu — поисковик мечты и не только — Финам

- 01 июня 2021, 20:37

- |

Baidu — китайская интернет-компания, известная широко популярной в Поднебесной одноименной поисковой платформой.

ГК «Финам»

Baidu на сегодняшний момент является одним из абсолютных лидеров в сфере интернет-рекламы и маркетинга в Поднебесной, предоставляя практически безальтернативную для жителей КНР поисковую систему.

Доминирующее положение в сегменте search engines дает Baidu беспрецедентное преимущество в рамках доступа и коммерциализации big data.

Baidu в последние годы уделяет значительное внимание диверсификации бизнеса, развивая AI-технологии, облачные решения и развлекательные сервисы.

В начале 2021 года Baidu объявила о создании совместной с Geely компании по производству электромобилей Jidu Auto, которая, по предварительным оценкам, начнет серийный выпуск в 2024 году.

Baidu является лидером китайского рынка интеллектуального вождения по параметрам тестовых миль и лицензий.

Мы рекомендуем «Покупать» акции BIDU с целевой ценой $250,82 на конец 2021 года, что дает потенциал 27,8% от текущей цены $196,3.Ковалев Александр

ГК «Финам»

Baidu на сегодняшний момент является одним из абсолютных лидеров в сфере интернет-рекламы и маркетинга в Поднебесной, предоставляя практически безальтернативную для жителей КНР поисковую систему.

Доминирующее положение в сегменте search engines дает Baidu беспрецедентное преимущество в рамках доступа и коммерциализации big data.

Baidu в последние годы уделяет значительное внимание диверсификации бизнеса, развивая AI-технологии, облачные решения и развлекательные сервисы.

В начале 2021 года Baidu объявила о создании совместной с Geely компании по производству электромобилей Jidu Auto, которая, по предварительным оценкам, начнет серийный выпуск в 2024 году.

Baidu является лидером китайского рынка интеллектуального вождения по параметрам тестовых миль и лицензий.

Новости рынков |Цены на золото должны показать самый большой рост с июля прошлого года - Альфа-Банк

- 01 июня 2021, 17:48

- |

Наш взгляд на сектор металлов и горной добычи по-прежнему оптимистичен.

Цены на золото должны показать самый большой рост с июля прошлого года, так как инфляционные опасения по-прежнему остаются в центре внимания рынков. Они повысились до $1 912/унцию на прошлой неделе, достигнув самого высокого уровня с 8 января. Учитывая, что золото пробило отметку $1 900, спрос на драгметаллы вне всякого сомнения переживает особенно благоприятный момент. Инвесторы увеличили длинные позиции до максимальных уровней за последние 20 недель.

Тихоокеанские цены спот на железную руду завершают свой волатильный месяц ростом после того как данные китайской производственной статистики показали рост производства стали, тогда как юань продолжал укрепляться, достигнув отметки 6,36 юаней/долл. В понедельник китайские фьючерсы на железную руду подорожали более чем на 5% на бирже в Сингапуре, торгуясь выше отметки $195/т, cfr. Мы не ожидаем еще одной волны ралли цен на сталь в данный момент, однако текущие уровни цен могут сохраняться устойчивыми в летний сезон. Это гарантирует привлекательную дивидендную доходность и рентабельность NLMK, MMK, SVST и EVR.

Цены на черные металлы, в том числе, на медь и алюминий также шли вверх на бирже в Шанхае. MNOD остается самой качественной инвестицией в российском горно-металлургическом секторе, на наш взгляд. В то же время рынок сталкивается с тем, что ставки на рост по меди находятся на самых низких уровнях более чем за 10 месяцев. По сельхозтоварам «быки» также сокращают свои позиции. Так как инвесторы на сырьевом рынке сокращают свои инвестиции на фоне дальнейшего роста цен, мы можем ожидать некоторой коррекции акций сырьевых производителей.

Мы не считаем, что сырьевой супер-цикл завершен, однако некоторая фиксация прибыли может иметь место.

Цены на золото должны показать самый большой рост с июля прошлого года, так как инфляционные опасения по-прежнему остаются в центре внимания рынков. Они повысились до $1 912/унцию на прошлой неделе, достигнув самого высокого уровня с 8 января. Учитывая, что золото пробило отметку $1 900, спрос на драгметаллы вне всякого сомнения переживает особенно благоприятный момент. Инвесторы увеличили длинные позиции до максимальных уровней за последние 20 недель.

Мы подтверждаем свой оптимистичный взгляд на POLY и PLZL. Мы также с оптимизмом смотрим на ALRS. Цены на алмазы могут демонстрировать рост позже в этом году, так как на рынке наблюдается дефицит предложения, запасы крупнейших производителей алмазов истощены, а спрос на ювелирные украшения из бриллиантов, особенно в премиальном сегменте, растет.«Альфа-Банк»

Тихоокеанские цены спот на железную руду завершают свой волатильный месяц ростом после того как данные китайской производственной статистики показали рост производства стали, тогда как юань продолжал укрепляться, достигнув отметки 6,36 юаней/долл. В понедельник китайские фьючерсы на железную руду подорожали более чем на 5% на бирже в Сингапуре, торгуясь выше отметки $195/т, cfr. Мы не ожидаем еще одной волны ралли цен на сталь в данный момент, однако текущие уровни цен могут сохраняться устойчивыми в летний сезон. Это гарантирует привлекательную дивидендную доходность и рентабельность NLMK, MMK, SVST и EVR.

Цены на черные металлы, в том числе, на медь и алюминий также шли вверх на бирже в Шанхае. MNOD остается самой качественной инвестицией в российском горно-металлургическом секторе, на наш взгляд. В то же время рынок сталкивается с тем, что ставки на рост по меди находятся на самых низких уровнях более чем за 10 месяцев. По сельхозтоварам «быки» также сокращают свои позиции. Так как инвесторы на сырьевом рынке сокращают свои инвестиции на фоне дальнейшего роста цен, мы можем ожидать некоторой коррекции акций сырьевых производителей.

Мы не считаем, что сырьевой супер-цикл завершен, однако некоторая фиксация прибыли может иметь место.

Новости рынков |Дивиденды в российских акциях: Формируем долгосрочный портфель - Атон

- 01 июня 2021, 16:56

- |

· Мы представляем дивидендный портфель, который включает в себя 15 российских акций с высокими будущими дивидендами.

· Текущая средневзвешенная дивидендная доходность портфеля составляет 8.1%.

· Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Средняя рублевая доходность компаний, которые входят в наш портфель, за последние десять лет составила 14.9% в год.

Ожидаемая дивидендная доходность портфеля составляет 8.1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией и близок по структуре к индексам МосБиржи. В него вошли следующие компании: Газпром, ЛУКОЙЛ, Газпром нефть, Норникель, АЛРОСА, Северсталь, ММК, Сбербанк (привилегированные акции), ВТБ, Московская Биржа, МТС, Магнит, Х5, Эталон и Юнипро.

( Читать дальше )

· Текущая средневзвешенная дивидендная доходность портфеля составляет 8.1%.

· Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Средняя рублевая доходность компаний, которые входят в наш портфель, за последние десять лет составила 14.9% в год.

Ожидаемая дивидендная доходность портфеля составляет 8.1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией и близок по структуре к индексам МосБиржи. В него вошли следующие компании: Газпром, ЛУКОЙЛ, Газпром нефть, Норникель, АЛРОСА, Северсталь, ММК, Сбербанк (привилегированные акции), ВТБ, Московская Биржа, МТС, Магнит, Х5, Эталон и Юнипро.

( Читать дальше )

Новости рынков |Весенне-летний сезон позволит Аэрофлоту улучшить свое финансовое положение - Финам

- 01 июня 2021, 15:50

- |

Квартальный убыток «Аэрофлота» увеличился на 11,8%. Один из крупнейших российских авиаперевозчиков Аэрофлот, акции которого находятся у нас в покрытии, представил свои финансовые результаты по МСФО за первый квартал. В отчетном периоде чистый убыток компании увеличился на 11,8% в сравнении с аналогичным периодом годом ранее до 25,1 млрд руб., что оказалось, тем не менее, значительно меньше показателя за четвертый квартал 2020 года (43,8 млрд руб.), учитывая тот фактор, что четвертый квартал является более сильным за счет сезонного фактора. Таким образом, компания смогла улучшить свои результаты в традиционно более неудачный период для авиаперевозок. Помимо этого, принимая во внимание ухудшение показателя в сравнении с аналогичным периодом годом ранее следует учитывать, что в январе- феврале 2020 года не было негативного фактора в виде пандемии коронавируса.

Квартальная выручка снизилась на 39,1% г/г и составила 75,5 млрд руб., выручка от пассажирских перевозок – на 43,4% г/г до 60,3 млрд руб., при этом выручка от грузовых перевозок увеличилась на 65,7% г/г до 8 млрд руб.

Тем временем, операционные расходы компании в январе-марте 2021 года уменьшились на 29,8% г/г и составили 96,2 млрд руб. за счет значительного снижения объема операций, а также благодаря реализации инициатив по сокращению постоянных расходов. При этом расходы на авиационное топливо сократились на 56,4% г/г до 16,8 млрд руб. на фоне уменьшения объема перевозок и налета часов. Таким образом, благодаря снижению расходов на топливо, оплату труда, обслуживание ВС и пассажиров показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) составил 7,7 млрд руб.

ГК «Финам»

Квартальная выручка снизилась на 39,1% г/г и составила 75,5 млрд руб., выручка от пассажирских перевозок – на 43,4% г/г до 60,3 млрд руб., при этом выручка от грузовых перевозок увеличилась на 65,7% г/г до 8 млрд руб.

Тем временем, операционные расходы компании в январе-марте 2021 года уменьшились на 29,8% г/г и составили 96,2 млрд руб. за счет значительного снижения объема операций, а также благодаря реализации инициатив по сокращению постоянных расходов. При этом расходы на авиационное топливо сократились на 56,4% г/г до 16,8 млрд руб. на фоне уменьшения объема перевозок и налета часов. Таким образом, благодаря снижению расходов на топливо, оплату труда, обслуживание ВС и пассажиров показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) составил 7,7 млрд руб.

Одним из ключевых показателей финансового положения Аэрофлота является запас ликвидности. Так, на 31 марта 2021 года объем денежных средств и краткосрочных финансовых инвестиций составил 78,2 млрд руб. Компания сохранила значительную часть денежных средств, привлеченных в результате эмиссии акций в октябре 2020 года. При этом Аэрофлот исправно обслуживала свои обязательства, в том числе перед лизингодателями. Вторым фактором, поддержавшим ликвидную позицию компании, стало улучшение спроса на перевозки перед весенне-летним сезоном. Тем не менее, число бронирований и выручка от продаж билетов все еще находятся ниже нормализованных уровней. Мы ожидаем, что в традиционно успешный для авиаперевозчиков весенне-летний сезон позволит компании улучшить свое финансовое положение за счет повышенного спроса на туристические поездки на российские курорты, а также благодаря постепенному возобновлению международного авиасообщения.Пырьева Наталия

Мы сохраняем рекомендацию «Покупать» по бумагам Аэрофлота с целевой ценой 116 руб. за акцию и ожидаем, что к концу 2022 года они принесут доходность в размере 63%.

ГК «Финам»

Новости рынков |Сверхприбыли металлургов заинтересовали государство, и налоговую нагрузку могут повысить - Московские партнеры

- 01 июня 2021, 12:10

- |

Из Кремля прозвучали голоса о том, что российские металлурги слишком много зарабатывают.

Судя по словам вице-премьера А. Белоусова, сталелитейные компании многократно увеличили доходы из-за роста цен и недоплатили в бюджет около 100 млрд руб. Вице-премьер также выразил намерение повысить налоги, в частности НДПИ.

Давайте разберемся в ситуации. Металлурги действительно отлично заработали и продолжают зарабатывать. К примеру, «Северсталь» и НЛМК в 1 квартале 2021 г. удвоили EBITDA год к году, ММК увеличил этот показатель на 63%. Evraz отчитывается раз в полугодие, поэтому позитивный эффект на финансы этой компании оценить пока сложно, хотя он, по-видимому, будет схож с остальными. Но это не следствие недобросовестной конкуренции или намеренного взвинчивания цен на внутреннем рынке. Тем более, что в среднем половина выручки сталеваров – экспортная и номинирована в долларах США или в евро.

Рост цен на сталь на глобальном рынке стал причиной такой ситуации. К примеру, стоимость г/к листа в портах Черного моря (FOB) с начала года выросла на 50%, а на рынке США – на 68%. Благодаря такому спурту компании смогут быстрее, чем ожидалось, оправиться от последствий локдаунов, а также заплатить хорошие дивиденды.

Пресс-секретарь Дмитрий Песков несколько сгладил ситуацию, отметив, что виновных среди металлургов искать не будут, и все это является «частью экономической жизни страны».

Сначала рынок нервно отреагировал на заявления вице-премьера. Котировки ММК и НЛМК проседали в начале торгов почти на 2%, а «Северстали» – на 6%. Правда, в последнем случае была еще и дивидендная отсечка, так что лишнего драматизма здесь придавать не стоит. В моменте ММК и НЛМК почти отыграли падение, а «Северсталь» снижается примерно на величину дивидендной доходности.

Что дальше? Для металлургов это, безусловно, звоночек. Как бы там ни было, сверхприбыли заинтересовали государство, и налоговую нагрузку, вполне возможно, повысят. Если опираться на упомянутые 100 млрд руб., то при равном распределении среди 4 компаний это составит от 7% до 12% их EBITDA. Ощутимо.

ИГ «Московские партнеры»

Судя по словам вице-премьера А. Белоусова, сталелитейные компании многократно увеличили доходы из-за роста цен и недоплатили в бюджет около 100 млрд руб. Вице-премьер также выразил намерение повысить налоги, в частности НДПИ.

Давайте разберемся в ситуации. Металлурги действительно отлично заработали и продолжают зарабатывать. К примеру, «Северсталь» и НЛМК в 1 квартале 2021 г. удвоили EBITDA год к году, ММК увеличил этот показатель на 63%. Evraz отчитывается раз в полугодие, поэтому позитивный эффект на финансы этой компании оценить пока сложно, хотя он, по-видимому, будет схож с остальными. Но это не следствие недобросовестной конкуренции или намеренного взвинчивания цен на внутреннем рынке. Тем более, что в среднем половина выручки сталеваров – экспортная и номинирована в долларах США или в евро.

Рост цен на сталь на глобальном рынке стал причиной такой ситуации. К примеру, стоимость г/к листа в портах Черного моря (FOB) с начала года выросла на 50%, а на рынке США – на 68%. Благодаря такому спурту компании смогут быстрее, чем ожидалось, оправиться от последствий локдаунов, а также заплатить хорошие дивиденды.

Пресс-секретарь Дмитрий Песков несколько сгладил ситуацию, отметив, что виновных среди металлургов искать не будут, и все это является «частью экономической жизни страны».

Сначала рынок нервно отреагировал на заявления вице-премьера. Котировки ММК и НЛМК проседали в начале торгов почти на 2%, а «Северстали» – на 6%. Правда, в последнем случае была еще и дивидендная отсечка, так что лишнего драматизма здесь придавать не стоит. В моменте ММК и НЛМК почти отыграли падение, а «Северсталь» снижается примерно на величину дивидендной доходности.

Что дальше? Для металлургов это, безусловно, звоночек. Как бы там ни было, сверхприбыли заинтересовали государство, и налоговую нагрузку, вполне возможно, повысят. Если опираться на упомянутые 100 млрд руб., то при равном распределении среди 4 компаний это составит от 7% до 12% их EBITDA. Ощутимо.

Какие выводы? Государство продолжает закручивать гайки. Вопрос в том, насколько сильно получится это сделать в отношении металлургов. Нельзя забывать, что сталелитейное лобби в РФ весьма сильное. Не исключаем, что в итоге найдут решение, удобное для всех. Во всяком случае, со стороны государства нет односторонней связи, сейчас идут консультации с представителями компаний.Коган Евгений

Мы будем внимательно следить за ситуацией, но пока продолжаем считать, что акции наших металлургов остаются интересными.

ИГ «Московские партнеры»

Новости рынков |Завершение пусконаладочных работ на Арктическом каскаде позитивно для акций Новатэка - Газпромбанк

- 01 июня 2021, 11:47

- |

Согласно газете «Коммерсант», четвертая линия сжижения «Арктический каскад» на проекте «Ямал СПГ» вышла на стопроцентную загрузку. В последние недели на объекте, построенном по собственной технологии НОВАТЭКа, выполнялись финальные пусконаладочные работы с целью оптимизации процесса сжижения. Мы ожидаем, что НОВАТЭК сообщит об успешном официальном запуске линии сжижения в самое ближайшее время.

НОВАТЭК пока не будет тиражировать Арктический каскад. Технология не планируется к применению ни на Обском СПГ, ни в рамках будущих крупнотоннажных проектов НОВАТЭКа. Руководство компании объявило, что Арктический каскад должен проработать до полутора лет, чтобы рассматривать вопрос о его применении на других проектах. Окончательное инвестиционное решение по следующему крупному проекту НОВАТЭКа, Обскому СПГ, ожидается в 2022 г.

Дышлюк Евгения

«Газпромбанк

Напомним, что первые три линии имеют большую номинальную мощность (по 5,5 млн т СПГ/год) по сравнению с Арктическим каскадом (0,9 млн т СПГ/год) и работают по технологии сжижения APCI. В настоящее время на стадии строительства находится проект „Арктик СПГ 2“ (запуск первой линии – в 2023 г.) с общей номинальной мощностью 19,8 млн т СПГ/год.

НОВАТЭК пока не будет тиражировать Арктический каскад. Технология не планируется к применению ни на Обском СПГ, ни в рамках будущих крупнотоннажных проектов НОВАТЭКа. Руководство компании объявило, что Арктический каскад должен проработать до полутора лет, чтобы рассматривать вопрос о его применении на других проектах. Окончательное инвестиционное решение по следующему крупному проекту НОВАТЭКа, Обскому СПГ, ожидается в 2022 г.

Эффект на компанию/акции. Мы считаем новость позитивной для котировок НОВАТЭКа. Ранее, в начале мая, СМИ сообщали о задержке официального запуска Арктического каскада. Завершение пусконаладочных работ на Арктическом каскаде ознаменовало новую веху в развитии компании – полную загрузку всех четырех линий проекта «Ямал СПГ».Бахтин Кирилл

Дышлюк Евгения

«Газпромбанк

Напомним, что первые три линии имеют большую номинальную мощность (по 5,5 млн т СПГ/год) по сравнению с Арктическим каскадом (0,9 млн т СПГ/год) и работают по технологии сжижения APCI. В настоящее время на стадии строительства находится проект „Арктик СПГ 2“ (запуск первой линии – в 2023 г.) с общей номинальной мощностью 19,8 млн т СПГ/год.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс