SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Меры по поддержке строительной отросли поддержат спрос на ипотеку - Синара

- 09 марта 2022, 16:00

- |

В правительстве рассматриваются предложения по поддержке девелоперов

Как сообщает газета «Ведомости», правительство обсуждает несколько предложений по поддержке строительной отрасли в условиях резко выросших процентных ставок. В частности, рассматриваются такие меры, как:

• новые программы государственного субсидирования ипотечных кредитов;

• субсидирование ставок по проектному финансированию;

• введение моратория на платежи за смену вида разрешенного использования участка в Москве;

• поэтапное раскрытие эскроу-счетов до завершения строительства.

Синара ИБ

Как сообщает газета «Ведомости», правительство обсуждает несколько предложений по поддержке строительной отрасли в условиях резко выросших процентных ставок. В частности, рассматриваются такие меры, как:

• новые программы государственного субсидирования ипотечных кредитов;

• субсидирование ставок по проектному финансированию;

• введение моратория на платежи за смену вида разрешенного использования участка в Москве;

• поэтапное раскрытие эскроу-счетов до завершения строительства.

Предлагаемые меры ставят целью поддержать спрос на ипотеку, уменьшить издержки строителей и улучшить их ликвидную позицию. В условиях работы с эскроу-счетами девелоперы полностью зависимы от банковского проектного финансирования, а значит, высокие процентные ставки работают против них с двух сторон, не только ограничивая покупательский спрос, но и способствуя росту издержек. Хотя детали еще прорабатываются, предложения нам представляются крайне эффективными мерами поддержки, в особенности субсидирование процентных ставок и по ипотечным кредитам, и по проектному финансированию, а также высвобождение средств с эксроу-счетов. Следует отметить, что в последние недели спрос на недвижимость (инвестиционную в первую очередь) резко вырос, но этот всплеск может оказаться непродолжительным.Егазарян Анастасия

Синара ИБ

- комментировать

- Комментарии ( 1 )

Новости рынков |Запрет США на импорт энергоносителей из РФ не окажет серьезного влияния на продажи нефти из России - Атон

- 09 марта 2022, 11:14

- |

США ввели запрет на импорт нефти и газа из России

Согласно заявлению президента Байдена, США запретили импорт нефти и газа из России. При этом Вашингтон не ожидает такого решения от Европы из-за ее высокой зависимости от поставок энергоносителей из России. Также отмечается, что запрет может оказать существенное влияние на США, поскольку в 2021 на долю России приходилось 8% от общего объема импорта нефти и нефтепродуктов в страну (третье место после Канады и Мексики с долями 51% и 8% соответственно), согласно данным Минэнерго США, на которые ссылается РБК.

Согласно заявлению президента Байдена, США запретили импорт нефти и газа из России. При этом Вашингтон не ожидает такого решения от Европы из-за ее высокой зависимости от поставок энергоносителей из России. Также отмечается, что запрет может оказать существенное влияние на США, поскольку в 2021 на долю России приходилось 8% от общего объема импорта нефти и нефтепродуктов в страну (третье место после Канады и Мексики с долями 51% и 8% соответственно), согласно данным Минэнерго США, на которые ссылается РБК.

В 2021 году на США пришлось 4.8% всего российского экспорта нефти и нефтепродуктов, без учета перевалочных хабов, таких как голландский Роттердам. На наш взгляд, этот шаг не окажет серьезного влияния на продажи нефти из России, наоборот, новость скорее всего усилит опасения рынка в отношении дефицита, поскольку для переориентации объемов в Азиатско-Тихоокеанский регион потребуется время.Атон

Новости рынков |Русал является основным бенефициаром роста цен на алюминий - Атон

- 09 марта 2022, 10:56

- |

En+ рассматривает возможность выделения международных активов Русала

Материнская компания российского производителя алюминия рассматривает возможность выделения своего международного бизнеса в новую структуру, которая будет принадлежать менеджменту и нероссийским инвесторам. По данным неназванных источников, председатель совета директоров En+ Грегори Баркер может выйти из состава совета, чтобы сосредоточиться на осуществлении этой сделки и, возможно, возглавить новую компанию. Международные активы РУСАЛа включают в себя глиноземный завод в Огинише, Ирландия — ключевой поставщик сырья для европейской алюминиевой промышленности, — а также глиноземный завод на Ямайке, бокситовые рудники в Гвинее и доля владения в заводе группы Rio Tinto в Австралии.

Материнская компания российского производителя алюминия рассматривает возможность выделения своего международного бизнеса в новую структуру, которая будет принадлежать менеджменту и нероссийским инвесторам. По данным неназванных источников, председатель совета директоров En+ Грегори Баркер может выйти из состава совета, чтобы сосредоточиться на осуществлении этой сделки и, возможно, возглавить новую компанию. Международные активы РУСАЛа включают в себя глиноземный завод в Огинише, Ирландия — ключевой поставщик сырья для европейской алюминиевой промышленности, — а также глиноземный завод на Ямайке, бокситовые рудники в Гвинее и доля владения в заводе группы Rio Tinto в Австралии.

В свете этих планов ранее обсуждавшийся вариант разделения алюминиевого бизнеса РУСАЛа на два предприятия с разной степенью экологичности отходит на второй план. В текущих геополитических реалиях целесообразность данного шага выглядит очевидной, но мы пока воздерживаемся от каких-либо оценок касательно потенциального результата сделки и ее влияния на акционерную стоимость. Мы по-прежнему считаем РУСАЛ основным бенефициаром роста цен на алюминий.Атон

Новости рынков |Продажи новых легковых машин в марте покажут негативную динамику из-за приостановки поставок авто - Промсвязьбанк

- 05 марта 2022, 17:16

- |

Авторынок в феврале 2022 года. В феврале продолжилось снижение продаж новых легковых автомобилей и LCV. Продажи составили 114 349 шт., что ниже на 4,8% по отношению к фервалю 2021 года. Основными причинами стали рост цен, ограничение отгрузок автодилерами и высокая база прошлого года.

Негативная ситуация на рынке новых легковых автомобилей и LCV осложнилась в связи с ужесточением санкционных политик в отношении России после событий 24 февраля. В настоящее время европейские(Jaguar и Land Rover, VW Group, BMW, Daimler, Volvo), американская – General Motors, азиатские (Suzuki, Honda, Mazda, Toyota, Geely) автопроизводители приостановили отгрузки новых машин российским автодилерам «до отдельного, последующего уведомления». Renault, Hyundai остановили производство в России. Mitsubishi, Nissan также планируют приостановить производство в России. Ford Motor Company заявило об остановке всех совместных проектов с группой Sollers. Пока только Южная Корея, представленная на российском рынке Hyundai, Kia и Genesis продолжает поставки.

Лидером продаж автомобилей в феврале 2022 года стал АвтоВАЗ – 22 378 шт., несмотря на резкий спад продаж на 21% к февралю 2021 года. Автомобили марки Kia заняли второе место – 15 001 (-9% к февралю 2021 года). Значительный рост продаж продолжают показывать китайские авто Haval – 3 569 (+65% к февралю 2021 года), Cherry – 2 907 (+45% к февралю 2021 года), которые могут заместить часть европейских производителей на российском рынке.

( Читать дальше )

Негативная ситуация на рынке новых легковых автомобилей и LCV осложнилась в связи с ужесточением санкционных политик в отношении России после событий 24 февраля. В настоящее время европейские(Jaguar и Land Rover, VW Group, BMW, Daimler, Volvo), американская – General Motors, азиатские (Suzuki, Honda, Mazda, Toyota, Geely) автопроизводители приостановили отгрузки новых машин российским автодилерам «до отдельного, последующего уведомления». Renault, Hyundai остановили производство в России. Mitsubishi, Nissan также планируют приостановить производство в России. Ford Motor Company заявило об остановке всех совместных проектов с группой Sollers. Пока только Южная Корея, представленная на российском рынке Hyundai, Kia и Genesis продолжает поставки.

Лидером продаж автомобилей в феврале 2022 года стал АвтоВАЗ – 22 378 шт., несмотря на резкий спад продаж на 21% к февралю 2021 года. Автомобили марки Kia заняли второе место – 15 001 (-9% к февралю 2021 года). Значительный рост продаж продолжают показывать китайские авто Haval – 3 569 (+65% к февралю 2021 года), Cherry – 2 907 (+45% к февралю 2021 года), которые могут заместить часть европейских производителей на российском рынке.

( Читать дальше )

Новости рынков |К покупке на рынке РФ можно рассматривать бумаги частных сырьевых компаний - Атон

- 05 марта 2022, 15:29

- |

Мосбиржа закрыта минимум до 9 марта.

«Атон»

Пока не стоит покупать такие компании как «Яндекс», «Тинькофф», «Сбер». Мы понимаем, что банкам тяжело, но поддержка ЦБ для них будет условно безграничной.

Что будет с дивидендами? Сложно себе представить, что банки заплатят хоть какие-то дивиденды. По остальным компаниям — большой вопрос. Сейчас сложно сказать, но вполне возможно, что выплаты сохранятся. Возможно, дивиденды пока временно не будут получать нерезиденты.

Некоторые компании прямо сейчас рекомендуют дивиденды. Например, недавно появилась информация от «Ростелекома», «Русгидро», ММК, «Евраза». Но это ведь выплаты за прошлый год. Они могут немного поддержать доходы населения и фондовый рынок в целом. Поэтому возможно рациональное зерно сохранить дивиденды есть. И если они будут сохранены, то доходность в бумагах составит 30–40%.

( Читать дальше )

Что покупать из акций РФ, когда биржа откроется? Если говорить о покупках, то в первую очередь это частные сырьевые компании: «Норникель», ЛУКОЙЛ, «Татнефть», НОВАТЭК, «Распадская», НЛМК, «Сегежа». Из государственных сырьевых: «Газпром», АЛРОСА. Золотодобывающие компании — «Полюс» и «Полиметалл», хотя на данный момент не ясно, как они будут продавать свое золото ЦБ и на каких условиях.Ганелин Михаил

«Атон»

Пока не стоит покупать такие компании как «Яндекс», «Тинькофф», «Сбер». Мы понимаем, что банкам тяжело, но поддержка ЦБ для них будет условно безграничной.

Что будет с дивидендами? Сложно себе представить, что банки заплатят хоть какие-то дивиденды. По остальным компаниям — большой вопрос. Сейчас сложно сказать, но вполне возможно, что выплаты сохранятся. Возможно, дивиденды пока временно не будут получать нерезиденты.

Некоторые компании прямо сейчас рекомендуют дивиденды. Например, недавно появилась информация от «Ростелекома», «Русгидро», ММК, «Евраза». Но это ведь выплаты за прошлый год. Они могут немного поддержать доходы населения и фондовый рынок в целом. Поэтому возможно рациональное зерно сохранить дивиденды есть. И если они будут сохранены, то доходность в бумагах составит 30–40%.

( Читать дальше )

Новости рынков |Сделка с Nuance Communications не окажет существенного влияния на финансовые показатели Microsoft - Синара

- 05 марта 2022, 15:07

- |

Microsoft: сделка по приобретению Nuance Communications закрыта

Microsoft завершила приобретение разработчика решений в области искусственного интеллекта Nuance Communications. Компания была оценена в $19,7 млрд с учетом долга, что предполагает $56 за акцию (23%-ная премия к цене акций Nuance Communications до объявления сделки).

Котировки Microsoft снизились в пятницу на 3% на общерыночном негативе.

Комментарий Nuance Communications — один из ведущих разработчиков решений в области искусственного интеллекта в различных отраслях: здравоохранении, финансах, розничной торговле и телекоммуникационном секторе. Сделка удвоит целевой рынок (TAM) для Microsoft в сфере здравоохранения до $500 млрд.

Вместе с тем бизнес компании несопоставим с Microsoft, а сумма сделки нематериальна для последней (составляет менее 1% от ее капитализации). По итогам 2021 г. выручка Nuance Communications составила $1,4 млрд — более чем в 100 раз меньше выручки Microsoft. Прибыль Nuance Communications за 2021 г. составила всего $28,3 млн (против прибыли Microsoft в $59,7 млрд).

Фомкина Ирина

Синара ИБ

Microsoft завершила приобретение разработчика решений в области искусственного интеллекта Nuance Communications. Компания была оценена в $19,7 млрд с учетом долга, что предполагает $56 за акцию (23%-ная премия к цене акций Nuance Communications до объявления сделки).

Котировки Microsoft снизились в пятницу на 3% на общерыночном негативе.

Комментарий Nuance Communications — один из ведущих разработчиков решений в области искусственного интеллекта в различных отраслях: здравоохранении, финансах, розничной торговле и телекоммуникационном секторе. Сделка удвоит целевой рынок (TAM) для Microsoft в сфере здравоохранения до $500 млрд.

Вместе с тем бизнес компании несопоставим с Microsoft, а сумма сделки нематериальна для последней (составляет менее 1% от ее капитализации). По итогам 2021 г. выручка Nuance Communications составила $1,4 млрд — более чем в 100 раз меньше выручки Microsoft. Прибыль Nuance Communications за 2021 г. составила всего $28,3 млн (против прибыли Microsoft в $59,7 млрд).

Мы расцениваем новость как нейтральную, поскольку сделка нематериальна для Microsoft и не окажет существенного влияния на финансовые показатели компании.Вахрамеев Сергей

Фомкина Ирина

Синара ИБ

Новости рынков |Рентабельность МТС оказалась ниже ожиданий - Велес Капитал

- 05 марта 2022, 13:30

- |

Группа МТС представила свои финансовые результаты за 4К и 2021 г.

ИК «Велес Капитал»

Выручка группы увеличилась в 4К на 7,5% г/г, что незначительно выше нашей оценки. Выручка от сервисов связи в России увеличилась на 5,3% г/г. МТС перестали предоставлять разбивку доходов на сервисы фиксированной и мобильно связи. Как мы писали в нашем прогнозе, рост выручки от сервисов связи произошел благодаря корректировке тарифов, а также органическому росту доходов от фиксированной связи и консолидации ряда приобретенных бизнесов. Мы отмечаем сильную динамику абонентской базы в России, которая вновь выросла кв/кв и превысила 80 млн чел. Число клиентов, использующих более чем один продукт, увеличилось на 40% г/г и достигло 8,8 млн., а среднее количество продуктов на клиента возросло до 1,43 против 1,31 годом ранее. Все это, в частности, говорит о продолжении позитивного тренда в развитии и построении экосистемы.

( Читать дальше )

Рост выручки был близок к нашим расчетам, в то время как рентабельность оказалась несколько ниже консенсуса и того, что мы ожидали. Мы оцениваем результаты как нейтральные. Прогнозы компании по выручке и OIBDA на 2021 г. были полностью выполнены. В свете роста геополитической напряженности МТС пока отказались от предоставления прогноза на текущий год и проведения конференц-звонка.Михайлин Артем

ИК «Велес Капитал»

Выручка группы увеличилась в 4К на 7,5% г/г, что незначительно выше нашей оценки. Выручка от сервисов связи в России увеличилась на 5,3% г/г. МТС перестали предоставлять разбивку доходов на сервисы фиксированной и мобильно связи. Как мы писали в нашем прогнозе, рост выручки от сервисов связи произошел благодаря корректировке тарифов, а также органическому росту доходов от фиксированной связи и консолидации ряда приобретенных бизнесов. Мы отмечаем сильную динамику абонентской базы в России, которая вновь выросла кв/кв и превысила 80 млн чел. Число клиентов, использующих более чем один продукт, увеличилось на 40% г/г и достигло 8,8 млн., а среднее количество продуктов на клиента возросло до 1,43 против 1,31 годом ранее. Все это, в частности, говорит о продолжении позитивного тренда в развитии и построении экосистемы.

( Читать дальше )

Новости рынков |Все сегменты HeadHunter Group показали сильную динамику с ожидаемой нормализацией роста - Альфа-Банк

- 05 марта 2022, 13:12

- |

HeadHunter вчера представил финансовые результаты за 4К21 и предоставил обновленную информацию о последствиях геополитических событий. Выручка и EBITDA выросли на 85–91% г/г, что в целом соответствует консенсус-прогнозу и на 6-5% выше нашего более консервативного прогноза. Все сегменты показали сильную динамику с ожидаемой нормализацией роста в сравнении с 3К. Выручка за 2021 г. выросла на 93% г/г, таким образом, опередив прогноз компании (+81–84% г/г). Менеджмент отметил хорошую финансовую гибкость (0,1x скорректированный чистый долг/EBITDA) и объявил об остановке программы обратного выкупа акций объемом 3 млрд руб. С другой стороны, полное отключение российских банков от международной платежной системы SWIFT, расторжение текущих соглашений с западными партнерами в области технологий, а также отсутствие доступа к приложению для пользователей названы менеджментом потенциальными рисками для операционной деятельности HH. По понятным причинам компания не представила прогноз на 2022 г. и отменила телефонную конференцию с аналитиками.

( Читать дальше )

( Читать дальше )

Новости рынков |Право на досрочное погашение облигаций может привести к техническому дефолту Ozon - Синара

- 05 марта 2022, 12:52

- |

Ozon: пауза в торгах на NASDAQ создает риск требования досрочного погашения долгов

Ozon вчера распространил сообщение для инвесторов, предупредив их о возможности возникновения права на досрочное погашение у держателей конвертируемых долларовых бондов. Это право может возникнуть в результате приостановки торгов акциями компании на NASDAQ, если торги не возобновятся до 8 марта. В таком случае компании необходимо будет официально уведомить держателей бондов о приостановке торгов в течение пяти дней, после чего у них возникнет право на досрочное погашение основной части долга и купона на дату через 14 дней по истечении 60-дневного периода после уведомления. Основная сумма долга по указанному выпуску составляет $750 млн. При этом на 28 февраля на счетах компании находились денежные средства в эквиваленте 113 млрд руб., 80% которых было деноминировано в иностранной валюте, но большая часть была размещена на счетах в России.

Право на досрочное погашение облигаций в худшем случае может привести к техническому дефолту компании, даже несмотря на ее хорошее финансовое положение. При этом и в случае возникновения такого права у Ozon будет запас времени на решение проблемы. Тем не менее с операционной точки зрения наличие такого риска может негативно повлиять на готовность компании продолжать активно инвестировать в развитие бизнеса до разрешения ситуации.Белов Константин

Синара ИБ

Новости рынков |Ростелеком останется достаточно устойчивой компанией даже в нынешней ситуации - Синара

- 05 марта 2022, 12:38

- |

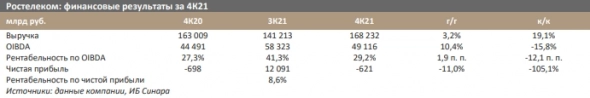

Ростелеком: результаты 4К21 лучше ожиданий

Ростелеком вчера опубликовал финансовые результаты за 4К21, которые оказались несколько лучше ожиданий. В частности, выручка выросла на 3% г/г до 168 млрд руб., что соответствует ожиданиям рынка. По показателю OIBDA (+10% г/г, 49 млрд руб.) компания превзошла самый оптимистичный прогноз. Рентабельность по OIBDA при этом составила 29,2%, что на 1,9 п. п. выше уровня 4К20. Быстрее всего выручка росла в сегменте цифровых сервисов (+25% г/г) и фиксированного интернета (+15% г/г). При этом доходы от продаж услуг фиксированной телефонии сократились на 11% г/г, а доходы от присоединения и пропуска трафика — на 14% г/г.

Чистый долг, включая обязательства по аренде, увеличился на 8% и на конец 2021 г. составил 505 млрд руб., что предполагает показатель чистый долг / OIBDA на уровне 2,3. Компания вчера также объявила, что совет директоров рекомендовал выплату дивидендов по итогам 2021 г. в размере 6 руб. на акцию (для обоих классов акций).

Синара ИБ

Ростелеком вчера опубликовал финансовые результаты за 4К21, которые оказались несколько лучше ожиданий. В частности, выручка выросла на 3% г/г до 168 млрд руб., что соответствует ожиданиям рынка. По показателю OIBDA (+10% г/г, 49 млрд руб.) компания превзошла самый оптимистичный прогноз. Рентабельность по OIBDA при этом составила 29,2%, что на 1,9 п. п. выше уровня 4К20. Быстрее всего выручка росла в сегменте цифровых сервисов (+25% г/г) и фиксированного интернета (+15% г/г). При этом доходы от продаж услуг фиксированной телефонии сократились на 11% г/г, а доходы от присоединения и пропуска трафика — на 14% г/г.

Чистый долг, включая обязательства по аренде, увеличился на 8% и на конец 2021 г. составил 505 млрд руб., что предполагает показатель чистый долг / OIBDA на уровне 2,3. Компания вчера также объявила, что совет директоров рекомендовал выплату дивидендов по итогам 2021 г. в размере 6 руб. на акцию (для обоих классов акций).

Фундаментальные показатели Ростелекома мы по-прежнему считаем весьма сильными. С операционной и финансовой точек зрения компания, по нашему мнению, останется достаточно устойчивой даже в нынешней ситуации, учитывая ее значение для обеспечения работы критически важной инфраструктуры.Белов Константин

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс