SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Усиление рисков корпоративного управления не влияет на привлекательность Норникеля

- 05 апреля 2018, 13:48

- |

По сообщению газеты «КоммерсантЪ», Олег Дерипаска, владелец En+ и бывший президент «РУСАЛа», может быть выдвинут кандидатом в совет директоров «Норильского никеля».

Мы не исключаем, что данная новость повысит накал спора между основными акционерами «Норильского никеля» («Интерросом» и «РУСАЛом») по вопросу распределения инвестиций и дивидендов, однако на фундаментальном состоянии компании на данный момент, она, на наш взгляд, не отразится.ВТБ Капитал

Напомним, Дерипаска вышел из совета директоров «Норильского никеля» в 2013 г. после подписания соглашения, положившего конец конфликту между акционерами. С тех пор интересы «РУСАЛа» в совете директоров представлял Максим Соков. Мы ожидаем, что заседание совета директоров «Норильского никеля», на котором будет рассматриваться список кандидатов в состав совета и обсуждаться вопрос о выплате дивидендов, состоится в конце апреля – начале мая (в прошлом году оно проводилось 28 апреля).

Несмотря на усиление рисков корпоративного управления, мы сохраняем позитивный взгляд на инвестиционную привлекательность «Норильского никеля». Наша позиция обусловлена, в том числе, привлекательным составом корзины сырья, производимого «Норильским никелем», благодаря чему компания торгуется с коэффициентом EV/EBITDA на спотовых котировках, равным 6,8x.

- комментировать

- Комментарии ( 0 )

Новости рынков |Вхождение Дерипаски в совет директоров Норникеля связано с желанием более детально контролировать процессы внутри компании

- 05 апреля 2018, 12:20

- |

Олег Дерипаска номинируется в СД ГМК Норильский никель

По данным газеты КоммерсантЪ, основной владелец En+ Group и Русала Олег Дерипаска номинируется в новый состав совета директоров ГМК Норильский никель (Русалу принадлежит 27,8% акций). Совет директоров ГМК 5 апреля будет рассматривать список новых кандидатов, чтобы утвердить их кандидатуры для голосования на годовом собрании акционеров в июне. Включение Олега Дерипаски — единственная значимая смена, утверждают собеседники Ъ.

По данным газеты КоммерсантЪ, основной владелец En+ Group и Русала Олег Дерипаска номинируется в новый состав совета директоров ГМК Норильский никель (Русалу принадлежит 27,8% акций). Совет директоров ГМК 5 апреля будет рассматривать список новых кандидатов, чтобы утвердить их кандидатуры для голосования на годовом собрании акционеров в июне. Включение Олега Дерипаски — единственная значимая смена, утверждают собеседники Ъ.

Вхождение О. Дерипаски в СД Норникеля, на наш взгляд, связано с желанием более детально контролировать процессы, происходящие в компании. Для РусАла важны дивиденды ГМК, а с учетом сложившейся ситуации есть риск того, что Норникель постарается смягчить условия дивидендной политикиПромсвязьбанк

Новости рынков |Возможное утверждение Олега Дерипаски в совет директоров Норникеля не означает новый раунд конфликта акционеров

- 05 апреля 2018, 10:45

- |

Олег Дерипаска номинируется в совет директоров Норникеля

Как сообщает Коммерсант, со ссылкой на неназванные источники, основной акционер En+ Group входит в число кандидатов на место в совете директоров Норникеля. 5 апреля совет директоров Норникеля утвердит кандидатов для включения в список голосования на годовом собрании акционеров в июле. Владимир Потанин и Роман Абрамович (другие акционеры Норникеля) в настоящий момент не входят в совет директоров.

Как сообщает Коммерсант, со ссылкой на неназванные источники, основной акционер En+ Group входит в число кандидатов на место в совете директоров Норникеля. 5 апреля совет директоров Норникеля утвердит кандидатов для включения в список голосования на годовом собрании акционеров в июле. Владимир Потанин и Роман Абрамович (другие акционеры Норникеля) в настоящий момент не входят в совет директоров.

Олег Дерипаска дважды входил в совет директоров Норникеля — по имеющейся информации, в 2008 и 2010-13. Мы считаем, что эта новость не обязательно предполагает новый раунд конфликта акционеров. Тем не менее решение основного акционера персонально представлять РУСАЛ /En+ в Норникеле может рассматриваться как желание последнего вывести на более высокий уровень переговоры в отношении стратегии и дивидендов Норникеля, на наш взгляд.АТОН

Новости рынков |Металлургические компании: Лучшие дивидендные истории

- 30 марта 2018, 21:01

- |

Стальные компании

По нашим оценкам, наиболее привлекательные дивидендные истории в краткосрочной перспективе – АЛРОСА, предлагающая доходность 5.7% за 2017 (5.2 руб. на акцию, отсечка в июле), и Норникель с финальной дивидендной доходностью 5.2% (560 руб. на акцию, отсечка в июне). Среди других металлургических компаний с высокой доходностью можно назвать Северсталь – ее дивиденды за 4К17 обеспечивают доходность 3.2%, и золотодобывающие компании, с доходностью около 3.0% за 2П17 (Рис. 4).

Какую динамику демонстрируют компании металлургического сектора на дату отсечки?

( Читать дальше )

В преддверии сезона выплаты дивидендов мы пересматриваем наши прогнозы и прогнозы рынка по доходности акций компаний металлургического сектора – как краткосрочные, так и долгосрочные (2018-20). Стальные компании в целом предлагают самые высокие доходности – 8-10% годовых, т.к. как низкая долговая нагрузка и невысокая себестоимость защищают их от циклического спада, как продемонстрировала Северсталь в 2015, когда цены на сталь были на многолетних минимумах. Наш анализ динамики акций в дату отсечки показывает, что в среднем цены акций падают примерно на 1 пп меньше, чем доходность, которую они предлагали накануне. После даты отсечки акциям в среднем требуется 10-11 дней, чтобы вернуться к уровням, наблюдавшимся до этой даты, как в абсолютных, так и в относительных (по сравнению с РТС) значениях, в зависимости от тенденций рынка.Лучшие краткосрочные дивидендные истории: АЛРОСА и Норникель

По нашим оценкам, наиболее привлекательные дивидендные истории в краткосрочной перспективе – АЛРОСА, предлагающая доходность 5.7% за 2017 (5.2 руб. на акцию, отсечка в июле), и Норникель с финальной дивидендной доходностью 5.2% (560 руб. на акцию, отсечка в июне). Среди других металлургических компаний с высокой доходностью можно назвать Северсталь – ее дивиденды за 4К17 обеспечивают доходность 3.2%, и золотодобывающие компании, с доходностью около 3.0% за 2П17 (Рис. 4).

Какую динамику демонстрируют компании металлургического сектора на дату отсечки?

( Читать дальше )

Новости рынков |Русал: Хороший момент для входа после распродажи: покупать

- 28 марта 2018, 12:22

- |

Цена акций РУСАЛа упала на 23% с начала года – сопоставимо с аналогами (Chalco -25%), поскольку растущие запасы алюминия и американские пошлины ухудшили перспективы отрасли.

( Читать дальше )

Мы сохраняем оптимизм относительно алюминиевой промышленности: благоприятная ситуация складывается в плане поставок благодаря растущим затратам на глинозем и проблемам с возобновлением производства после зимних сокращений в Китае. Спрос со стороны перерабатывающей промышленности в начале года – невысокий, но долгосрочный прогноз роста экономики Китая (выше 6%) вдохновляет, и спрос должен поддерживаться ростом производства электромобилей и высокоскоростных поездов. Мы включаем результаты РУСАЛа за 2017 в нашу модель и снижаем прогноз по ценам на алюминий на 2019-20 на $50/т. В связи с этим мы снижаем целевую цену РУСАЛА до HKD6.1 (с HKD6.8) и подтверждаем рекомендацию ПОКУПАТЬ, считая текущую слабость хорошей возможностью для входа.Цены под давлением из-за возобновления производства в Китае и пошлин США...

( Читать дальше )

Новости рынков |Неопределенная ситуация вокруг Норникеля формирует отрицательное впечатление у инвесторов

- 12 марта 2018, 12:40

- |

Суд снял ограничения на продажу Crispian 4% Норникеля Интерросу и РусАлу, Интеррос завершит сделку на этой неделе

Лондонский суд в четверг снял ограничения на сделку по продаже Интерросу Владимира Потанина и РусАлу Олега Дерипаски 3,99% акций Норникеля, принадлежащих Crispian Романа Абрамовича, сообщил РусАл. При этом Интеррос (в лице «дочки» Whiteleave) и РусАл согласовали механизм отмена этой сделки позднее, если суд примет решение о недействительности оферты Crispian. Соответствующий иск РусАла будет рассмотрен судом 14-17 мая. В случае удовлетворения иска РусАла акции должны вернуться Crispian вместе с дивидендами, которые могут быть выплачены за это время. Р.Абрамович, В.Потанин и О.Дерипаска взяли персональные обязательства о соблюдении этого механизма разворота сделки. Представитель Интерроса в пятницу подтвердил эту информацию. Интеррос собирается закрыть сделку по приобретению акций Норникеля pro rata на следующей неделе, сказал он.

Лондонский суд в четверг снял ограничения на сделку по продаже Интерросу Владимира Потанина и РусАлу Олега Дерипаски 3,99% акций Норникеля, принадлежащих Crispian Романа Абрамовича, сообщил РусАл. При этом Интеррос (в лице «дочки» Whiteleave) и РусАл согласовали механизм отмена этой сделки позднее, если суд примет решение о недействительности оферты Crispian. Соответствующий иск РусАла будет рассмотрен судом 14-17 мая. В случае удовлетворения иска РусАла акции должны вернуться Crispian вместе с дивидендами, которые могут быть выплачены за это время. Р.Абрамович, В.Потанин и О.Дерипаска взяли персональные обязательства о соблюдении этого механизма разворота сделки. Представитель Интерроса в пятницу подтвердил эту информацию. Интеррос собирается закрыть сделку по приобретению акций Норникеля pro rata на следующей неделе, сказал он.

Продолжающаяся неопределенная ситуация вокруг Норникеля формирует отрицательное впечатление у инвесторов, ставя под удар стратегию развития компании и дивидендную политику, что крайне негативно прежде всего для РусАла как одного из крупнейших акционеров Норникеля. Очевидно, что ситуация останется острой до решения суда в мае.Промсвязьбанк

Новости рынков |Норникель - ожидаемые финальные дивиденды составят $0.97/GDR

- 07 марта 2018, 10:36

- |

Норникель: EBITDA 2П17: -6% по сравнению с консенсус-прогнозом, финальные дивиденды – $0.97 на акцию (доходность 5.1%)

Результаты: Выручка составила $4 898 млн (+1% по сравнению с консенсус-прогнозом, -1% по сравнению с прогнозом АТОНа, +15% п/п) за счет роста производства металлов (Ni +11% п/п, Cu +6%, Pd +8%, Pt +10%). EBITDA составила $2 251 млн (-6% по сравнению с консенсус-прогнозом, -5% по сравнению с прогнозом АТОНа, +29% п/п) за счет роста цен на металлы (Ni +10%, Cu +14%, Pd +20%) и ослабления рубля. На результатах негативно сказалось накопление запасов в палладиевом фонде, но эта ситуация может развернуться в 2018. Свободный денежный поток составил -$685 млн (против $89 млн, прогнозируемых АТОНом и $512 млн в 1П17) в результате роста капзатрат (+$0.6 млрд по сравнению с 1П17 — в рамках прогноза) из-за неожиданного прироста оборотного капитала на $1.3 млрд. Соотношение чистый долг/EBITDA подскочило до 2.1x (АТОН ожидал 1.9x) с 1.5x в 1П17, поскольку показатель EBITDA вырос, а чистый долг упал до $4.0 млрд. Для целей расчета дивидендов соотношение составляет 1.88x (в рамках ранее представленного менеджментом прогноза). Мы ожидаем, что финальные дивиденды составят $0.97/GDR, что соответствует доходности 5%, исходя из коэффициенты выплат 54% EBITDA. Общая дивидендная доходность за 2017 составит около 7% — ниже, чем предлагают другие стальные компании.

( Читать дальше )

Результаты: Выручка составила $4 898 млн (+1% по сравнению с консенсус-прогнозом, -1% по сравнению с прогнозом АТОНа, +15% п/п) за счет роста производства металлов (Ni +11% п/п, Cu +6%, Pd +8%, Pt +10%). EBITDA составила $2 251 млн (-6% по сравнению с консенсус-прогнозом, -5% по сравнению с прогнозом АТОНа, +29% п/п) за счет роста цен на металлы (Ni +10%, Cu +14%, Pd +20%) и ослабления рубля. На результатах негативно сказалось накопление запасов в палладиевом фонде, но эта ситуация может развернуться в 2018. Свободный денежный поток составил -$685 млн (против $89 млн, прогнозируемых АТОНом и $512 млн в 1П17) в результате роста капзатрат (+$0.6 млрд по сравнению с 1П17 — в рамках прогноза) из-за неожиданного прироста оборотного капитала на $1.3 млрд. Соотношение чистый долг/EBITDA подскочило до 2.1x (АТОН ожидал 1.9x) с 1.5x в 1П17, поскольку показатель EBITDA вырос, а чистый долг упал до $4.0 млрд. Для целей расчета дивидендов соотношение составляет 1.88x (в рамках ранее представленного менеджментом прогноза). Мы ожидаем, что финальные дивиденды составят $0.97/GDR, что соответствует доходности 5%, исходя из коэффициенты выплат 54% EBITDA. Общая дивидендная доходность за 2017 составит около 7% — ниже, чем предлагают другие стальные компании.

( Читать дальше )

Новости рынков |Реакция рынка на публикацию отчета Норникеля была нервозной

- 06 марта 2018, 21:36

- |

Чистая прибыль «Норникеля» по МСФО за 2017 год снизилась на 16% до $2,123 млрд по сравнению с прибылью за 2016 год на уровне $2,531 млрд, говорится в сообщении компании.

Страхи о начале торговой войны поутихли, что поддерживает площадки Европы и России. Впереди нас ждут крайне важные недели в середине-конце марта, когда будут ключевые заседания ФРС, Банка Англии, Банка России, квартальные экспирации индексов и российские президентские выборы.

Эти ожидания, а также ожидания открытия весенних «окон возможностей» для IPO компаний и размещения новых долгов могут поддерживать рынки в ближайшие недели. Впрочем, глобальные инвесторы уже начинали частично перекладывать свои средства в безрисковые активы – гособлигации развитых стран.

»Открытие Брокер"

Страхи о начале торговой войны поутихли, что поддерживает площадки Европы и России. Впереди нас ждут крайне важные недели в середине-конце марта, когда будут ключевые заседания ФРС, Банка Англии, Банка России, квартальные экспирации индексов и российские президентские выборы.

Эти ожидания, а также ожидания открытия весенних «окон возможностей» для IPO компаний и размещения новых долгов могут поддерживать рынки в ближайшие недели. Впрочем, глобальные инвесторы уже начинали частично перекладывать свои средства в безрисковые активы – гособлигации развитых стран.

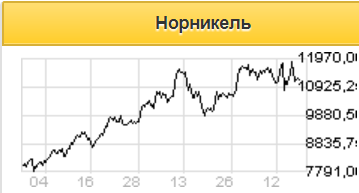

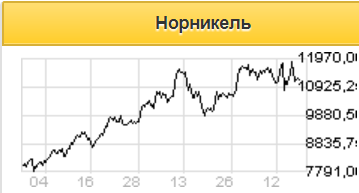

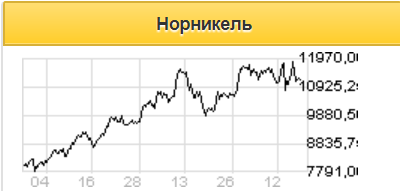

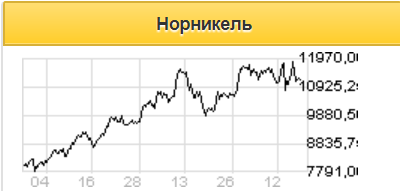

Сегодня финансовые отчетности опубликовали ГМК «Норильский Никель» и «Ростелеком. Что касается „Норникеля“, то он отчитался о снижении чистой прибыли на 16% по МСФО за 2017 год. Реакция рынка на публикацию отчета ГМК была нервозной: сначала котировки резко выбили вниз уровень 10800, после чего также активно развернулись вверх и сейчас находятся выше уровней отчета. Хотя отчетность компании вышла чуть хуже ожиданий, в целом можно ждать дивиденд на акцию выше прошлого года.Бушуев Константин

»Открытие Брокер"

Новости рынков |В текущих условиях дивиденды Норникеля могут составить 878 рублей на акцию

- 06 марта 2018, 21:08

- |

Чистая прибыль «Норникеля» по МСФО за 2017 год снизилась на 16% до $2,123 млрд по сравнению с прибылью за 2016 год на уровне $2,531 млрд, говорится в сообщении компании.

Консолидированная выручка увеличилась на 11% год-к-году до $9,1 млрд главным образом, за счет роста цен корзины металлов. Также сообщается, что средняя цена никеля в 2017 году составила $10411 за тонну, увеличившись на 8% по сравнению с 2016 годом.

Показатель EBITDA компании за 2017 год вырос на 2% год-к-году до $4 млрд, в основном за счет увеличения выручки от продаж металлов, что было частично компенсировано негативными эффектами укрепления курса рубля, а также единовременными социальными расходами и накоплением запаса палладия для удовлетворения контрактных обязательств в 2018 году.

Рентабельность EBITDA составила 44%, «что по-прежнему является одним из самых высоких показателей в мировой горно-металлургической отрасли», отмечается в релизе компании.

ИК «Фридом Финанс»

Консолидированная выручка увеличилась на 11% год-к-году до $9,1 млрд главным образом, за счет роста цен корзины металлов. Также сообщается, что средняя цена никеля в 2017 году составила $10411 за тонну, увеличившись на 8% по сравнению с 2016 годом.

Показатель EBITDA компании за 2017 год вырос на 2% год-к-году до $4 млрд, в основном за счет увеличения выручки от продаж металлов, что было частично компенсировано негативными эффектами укрепления курса рубля, а также единовременными социальными расходами и накоплением запаса палладия для удовлетворения контрактных обязательств в 2018 году.

Рентабельность EBITDA составила 44%, «что по-прежнему является одним из самых высоких показателей в мировой горно-металлургической отрасли», отмечается в релизе компании.

Несмотря на хорошую конъюнктуру рынка никеля во 2 полугодии 2017 года, ГМК отчитался хуже прогнозов по выручке, прибыли и EBITDA. Мы ожидали продажи $9,3 млрд, EBITDA $4,4 млрд, и прибыль около $2,3 млрд. Впрочем, по расчетам компании, цена на никель в 2017 году оказалась всего на 8% выше, чем годом ранее.Ващенко Георгий

Негативная реакция инвесторов связана с ростом долговой нагрузки до 2,1х EBITDA, что вызвано увеличением капзатрат и изменениями в оборотном капитале. Рост долговой нагрузки напрямую сказывается на дивидендах. В соответствии с ориентирами «Норникеля», долговая нагрузка 1,8х EBITDA (нынешний уровень для расчета дивидендов) — является предельным, когда на дивиденд может пойти 60% от показателя EBITDA. В текущих условиях это около 878 рублей на акцию суммарного дивиденда по итогам 2017 года. Хорошая доходность для акционеров (около 7,5%). Но в связи с ростом долговой нагрузки до предельной, после чего дивиденд сокращается, растет риск обострения конфликта акционеров и запуска так называемой «рулетки».

Прогноз по динамике цен и спроса на металлы у ГМК сдержанный. В частности, дефицит никеля на рынке почти исчезнет. Это, на мой взгляд, неприятная новость для акционеров. Это может означать рост вероятности сокращения дивидендов из-за риска роста долговой нагрузки. Я полагаю, что бумаги ГМК в ближайшие дни сохранят высокую волатильность, и в марте будут торговаться в широком боковом коридоре 10500-12000.

ИК «Фридом Финанс»

Новости рынков |Норникель - прогноз результатов за 2 полугодие 2017 года

- 06 марта 2018, 10:38

- |

По мнению аналитиков Атона финальные дивиденды должны составить $0.95/GDR:

Норникель 6 марта должен опубликовать финансовые результаты за 2П17. Мы ожидаем, что EBITDA за 2П17 вырастет на 36% п/п до $2 372 млн. На результатах должен положительно сказаться рост производства по корзине металлов на 6-11% и рост цен на 10-20%. Мы полагаем, что свободный денежный поток упадет до всего $89 млн (-83% п/п) в результате давления со стороны капзатрат, которые увеличились на $600 млн, и прироста оборотного капитала на $600 млн. Мы ожидаем, что соотношение чистый долг/EBITDA составит чуть более 1.9x (против 1.5x на конец 1П17), а значит финальные дивиденды должны составить $0.95/GDR (ниже консенсус-прогноза Bloomberg на уровне $1.15/GDR), что соответствует доходности 4.8%. Телеконференция состоится 6 марта в 16:00 по московскому времени (13:00 по лондонскому времени), тел.: +7 495 213 1767; +44 330 336 91 05; ID: 2650857.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс