SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции Сбербанка выглядят привлекательно в долгосрочной перспективе - КИТ Финанс Брокер

- 30 октября 2020, 17:47

- |

Сбербанк опубликовал финансовые результаты за 9 мес. 2020 г. по МСФО.

Чистая прибыль за январь – сентябрь снизилась на 11,8% по сравнению с аналогичным периодом прошлого года – до 558,6 млрд руб., несмотря на рост чистых комиссионных и процентных доходов на 13,1% и 12,7% соответственно.

Основанная причина снижения прибыли – создание резервов в размере 327,8 млрд руб. Банк заложил кредитный риск под невыплаты по кредитам со стороны физических и юридических лиц из-за влияния вызванных коронавирусом.

При этом, нужно отметить, что Сбербанк сообщил о рекордной чистой прибыли по итогам III кв. 2020 г., которая выросла в 1,7 раз — до 271,4 млрд руб. Снятие карантинных мер и отложенный спрос на фоне низких процентных ставках, привели к восстановлению деловой и потребительской активности в июле – сентябре 2020 г.

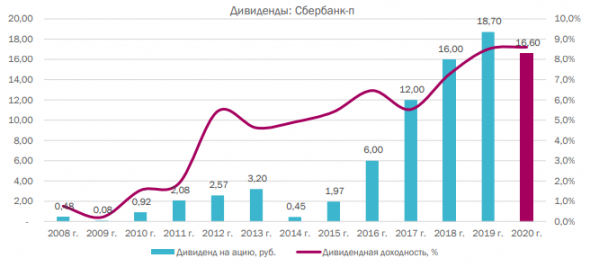

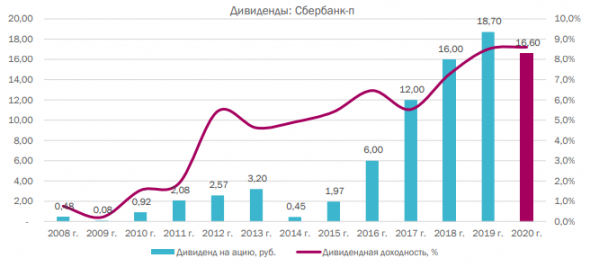

В результате, по нашим оценкам, дивиденд на оба типа акций Сбербанка составит 16,6 руб. Текущая дивидендная доходность по обыкновенным акциям составляет 8,1%, по «префам» – 8,6%.

( Читать дальше )

Чистая прибыль за январь – сентябрь снизилась на 11,8% по сравнению с аналогичным периодом прошлого года – до 558,6 млрд руб., несмотря на рост чистых комиссионных и процентных доходов на 13,1% и 12,7% соответственно.

Основанная причина снижения прибыли – создание резервов в размере 327,8 млрд руб. Банк заложил кредитный риск под невыплаты по кредитам со стороны физических и юридических лиц из-за влияния вызванных коронавирусом.

При этом, нужно отметить, что Сбербанк сообщил о рекордной чистой прибыли по итогам III кв. 2020 г., которая выросла в 1,7 раз — до 271,4 млрд руб. Снятие карантинных мер и отложенный спрос на фоне низких процентных ставках, привели к восстановлению деловой и потребительской активности в июле – сентябре 2020 г.

В результате, по нашим оценкам, дивиденд на оба типа акций Сбербанка составит 16,6 руб. Текущая дивидендная доходность по обыкновенным акциям составляет 8,1%, по «префам» – 8,6%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Инвестиции в акции Сбербанка остаются хорошей ставкой на восстановление экономики - Атон

- 29 октября 2020, 17:23

- |

Чистая прибыль «Сбербанка» увеличилась на 15% г/г (от основных операций) и достигла 271 млрд руб., что на 20% выше консенсус-прогноза. Доход от основной деятельности остается высоким: ЧПД +16.2% г/г, комиссионные доходы +13.6% г/г, ЧПМ – 5.5%, стоимость фондирования – 2.8%. Качество активов улучшилось, стоимость риска составила 1.4%, что лучше прогнозов (1.9%). Сильные результаты банка свидетельствуют о том, что его чистая прибыль за 2020 может сократиться всего лишь примерно на 15% г/г до 750 млрд руб., что предполагает хороший уровень дивидендов. Однако в условиях всеобщей нестабильности и девальвации рубля рынок пока их игнорирует. Мы полагаем, что инвестиции в акции Сбербанк остаются хорошей ставкой на восстановление экономики, которое должно проявиться в следующем году.

Высокие результаты 3К20 по МСФО за счет улучшений по многим показателям. Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% от основных операций, +63% кв/кв), что значительно выше консенсус-прогноза (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основной фактор высокой прибыли – сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20. Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. Стоимость фондирования в результате снижения ключевой ставки ЦБ РФ сократилась до исторического минимума 2.8% (3.1% во 2К20, 4.1% в 3К19), при этом уровень дохода по процентным активам составил 7.7% (8.0% во 2К20). Общий объем кредитов с начала года вырос на 5.1%, в том числе портфель кредитов физлицам на 4.9%, кредиты юридическим лицам – на 5.2%.

( Читать дальше )

Высокие результаты 3К20 по МСФО за счет улучшений по многим показателям. Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% от основных операций, +63% кв/кв), что значительно выше консенсус-прогноза (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основной фактор высокой прибыли – сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20. Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. Стоимость фондирования в результате снижения ключевой ставки ЦБ РФ сократилась до исторического минимума 2.8% (3.1% во 2К20, 4.1% в 3К19), при этом уровень дохода по процентным активам составил 7.7% (8.0% во 2К20). Общий объем кредитов с начала года вырос на 5.1%, в том числе портфель кредитов физлицам на 4.9%, кредиты юридическим лицам – на 5.2%.

( Читать дальше )

Новости рынков |Обновление стратегии и официальное объявление дивидендной политики - ключевые катализаторы роста акций М.видео - Альфа-Банк

- 28 октября 2020, 14:18

- |

«М.Видео» вчера представила операционные результаты за 3К20. Совокупные продажи выросли на 25,3% г/г, вернувшись в зону роста после временно слабого 2К20. Мы считаем, что улучшение продаж широко ожидалось на рынке после того, как компания сообщила о росте продаж на 30-20% г/г в июле-августе в ходе публикации финансовой отчетности за 1П20.

В то же время продолжающийся переход россиян на удаленную работу на фоне второй волны пандемии, вероятно, поддержит продажи в 4К20 (если не будет введен новый карантин по аналогии с апрелем-маем). В то же время позитивный эффект сильного роста в секторе жилой недвижимости на фоне льготных ставок по ипотеке, вероятно, начнет отражаться в продажах М.Видео в 2021, как мы считаем.

( Читать дальше )

В то же время продолжающийся переход россиян на удаленную работу на фоне второй волны пандемии, вероятно, поддержит продажи в 4К20 (если не будет введен новый карантин по аналогии с апрелем-маем). В то же время позитивный эффект сильного роста в секторе жилой недвижимости на фоне льготных ставок по ипотеке, вероятно, начнет отражаться в продажах М.Видео в 2021, как мы считаем.

Компания недавно объявила о дивидендных выплатах в размере 30 руб. на акцию (что эквивалентно 48% уровня 2019 и 100% скорректированной чистой прибыли по МСФО за 2020) при дивидендной доходности 4,4% (дата закрытия реестра назначена на 20 ноября). Обновление стратегии и официальное объявление дивидендной политики – ключевые краткосрочные катализаторы роста акций компании.Кипнис Евгений

( Читать дальше )

Новости рынков |События на геополитическом и пандемическом фронтах определят динамику акций Сбербанка - Альфа-Банк

- 28 октября 2020, 13:44

- |

«Сбербанк» завтра, 29 октября, представит финансовые результаты за 3К20 по МСФО. Мы ожидаем восстановления чистой прибыли на 39% к/к в 3К20 при ROAE на уровне 18,7%, что близко к докризисным уровням.

Большинство факторов оказалось позитивными для Сбербанка в 3К20 – нормализовалась стоимость риска, восстановилась клиентская активность при все еще сильной ЧПМ, а также банк проводил жесткий контроль над расходами. Мы ожидаем, что рынок умеренно позитивно отреагирует на отчетность, при нашем ожидании по чистой прибыли на 2% выше консенсус-прогноза.

Мы считаем, что ЧПМ за 2020 и стоимость риска могут оказаться лучше прогноза менеджмента, сделанного в ходе телефонной конференции по результатам за 2К20 (впрочем, стоимость риска зависит от того, как будет развиваться ситуация вокруг пандемии). В то же время мы считаем, что ЧПМ может снизиться в долгосрочной перспективе (мы ожидаем ее снижения до 4,5% на 2 -3-летнем горизонте). Это, в свою очередь, ограничивает потенциал роста ROE (мы не ожидаем, что этот показатель будет выше 15-16% в ближайшие 2-3 года), сдерживая масштабную переоценку акций.

( Читать дальше )

Большинство факторов оказалось позитивными для Сбербанка в 3К20 – нормализовалась стоимость риска, восстановилась клиентская активность при все еще сильной ЧПМ, а также банк проводил жесткий контроль над расходами. Мы ожидаем, что рынок умеренно позитивно отреагирует на отчетность, при нашем ожидании по чистой прибыли на 2% выше консенсус-прогноза.

Мы считаем, что ЧПМ за 2020 и стоимость риска могут оказаться лучше прогноза менеджмента, сделанного в ходе телефонной конференции по результатам за 2К20 (впрочем, стоимость риска зависит от того, как будет развиваться ситуация вокруг пандемии). В то же время мы считаем, что ЧПМ может снизиться в долгосрочной перспективе (мы ожидаем ее снижения до 4,5% на 2 -3-летнем горизонте). Это, в свою очередь, ограничивает потенциал роста ROE (мы не ожидаем, что этот показатель будет выше 15-16% в ближайшие 2-3 года), сдерживая масштабную переоценку акций.

( Читать дальше )

Новости рынков |Амбициозные цели Х5 на 2021-2023 годы - укрепление рыночных позиций и цифровизация - Атон

- 28 октября 2020, 11:09

- |

X5 провела день Инвестора 2020: запуск сети Чижик, рост дивидендов в 1.5 раза в 2021

X5 Retail Group сделала акцент на следующих моментах:

Запуск сети небольших по размеру жестких дискаунтеров Чижик. Пилотный магазин откроется 29 октября в Москве, в 2021 планируется рост сети до 40-50 магазинов.

Группа планирует в 2021 увеличить дивидендные выплаты в 1.5 раза. Исходя из выплаченных в 2020 дивидендов за 2019 в размере 30 млрд руб., в следующем году группа может выплатить 45 млрд руб. с доходностью 5.9% к стоимости бумаги на момент закрытия 27 октября.

Финансовые цели на 2021-2023: ежегодный рост выручки более чем на 10% и рентабельность EBITDA 7%+ (в 2019 выручка увеличилась на 13.2%, рентабельность EBITDA по IAS 17 составила 7.1%). В среднесрочной перспективе рост капзатрат не превысит темпов роста выручки.

Группа планирует сохранить текущие темпы открытия новых магазинов в 2021.

X5 планирует занять 20% рынка онлайн-торговли продуктами питания к 2023.

Компания нацелена на увеличение доли цифрового бизнеса в выручке до 5% в 2023, его влияние на EBITDA оценивается в 20 млрд руб. начиная с 2021.

( Читать дальше )

X5 Retail Group сделала акцент на следующих моментах:

Запуск сети небольших по размеру жестких дискаунтеров Чижик. Пилотный магазин откроется 29 октября в Москве, в 2021 планируется рост сети до 40-50 магазинов.

Группа планирует в 2021 увеличить дивидендные выплаты в 1.5 раза. Исходя из выплаченных в 2020 дивидендов за 2019 в размере 30 млрд руб., в следующем году группа может выплатить 45 млрд руб. с доходностью 5.9% к стоимости бумаги на момент закрытия 27 октября.

Финансовые цели на 2021-2023: ежегодный рост выручки более чем на 10% и рентабельность EBITDA 7%+ (в 2019 выручка увеличилась на 13.2%, рентабельность EBITDA по IAS 17 составила 7.1%). В среднесрочной перспективе рост капзатрат не превысит темпов роста выручки.

Группа планирует сохранить текущие темпы открытия новых магазинов в 2021.

X5 планирует занять 20% рынка онлайн-торговли продуктами питания к 2023.

Компания нацелена на увеличение доли цифрового бизнеса в выручке до 5% в 2023, его влияние на EBITDA оценивается в 20 млрд руб. начиная с 2021.

( Читать дальше )

Новости рынков |Дивиденды Норникеля могут оказаться ниже ожиданий рынка - Альфа-Банк

- 27 октября 2020, 17:17

- |

Совет директоров «Норильского никеля» рассмотрит вопрос о дивидендных выплатах за 9М20 на своем следующем заседании 3 ноября.

По предложению Владимира Потанина, дивиденды за 2020 г. нужно снизить до минимального уровня в $1 млрд в рамках действующего акционерного соглашения.

Толстых Юлия

«Альфа-Банк»

По предложению Владимира Потанина, дивиденды за 2020 г. нужно снизить до минимального уровня в $1 млрд в рамках действующего акционерного соглашения.

Новость негативна для акций компании, на наш взгляд. Предложенный минимальный размер дивидендных выплат соответствует дивидендной доходности на уровне примерно 2,5%. Это ниже ожиданий рынка, даже с учетом штрафа в размере $2 млрд за аварию с разливом дизельного топлива в мае этого года. Рынок закладывал дивидендную доходность 8-9% при выплатах на уровне 60% прогнозной 2020 EBITDA, или примерно $3,6 млрд.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Новости рынков |Снижение дивидендов Норникеля может давить на стоимость акций как Норникеля, так и Русала - Атон

- 27 октября 2020, 11:20

- |

Русал выступает за осторожный подход к выплате дивидендов Норникеля

Как сообщает ТАСС со ссылкой на замгендиректора Русала Максима Полетаева, в текущей ситуации алюминиевая компания разделяет осторожную позицию в отношении дивидендов Норникеля.

Как сообщает ТАСС со ссылкой на замгендиректора Русала Максима Полетаева, в текущей ситуации алюминиевая компания разделяет осторожную позицию в отношении дивидендов Норникеля.

В свете озвученной вчера позиции Интерроса о том, что дивиденды Норникеля за 9М20 должны быть минимальными, мы полагаем, что заявление РУСАЛа о поддержке осторожного подхода к дивидендам в большей степени относится к величине промежуточных дивидендов, а не подкрепляет ранее предложенный Интерросом вариант сократить годовые дивиденды до минимального порога в $1млрд. Тем не менее заявление повышает уровень неопределенности относительно размера дивидендов, что, соответственно, может стать источником давления на стоимость акций как Норникеля, так и РУСАЛа, на наш взгляд. Сокращение годовых дивидендов до $1млрд снизит доходность с 10%, предусмотренных базовым сценарием, до 2.5%, что, как мы считаем, маловероятно. Мы также полагаем, что лояльные заявления РУСАЛа позитивны с точки зрения восприятия в контексте далеко не гладких отношений между акционерами и перспектив нового акционерного соглашения. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с форвардным консенсус-мультипликатором EV/EBITDA 5.1х против исторического среднего уровня 6.2х.Атон

Новости рынков |Продление льготной ипотеки на 2021 год окажет поддержку Группе Эталон - Промсвязьбанк

- 26 октября 2020, 12:32

- |

Группа Эталон выплатит дивиденды за 2019 год в размере 12 рублей на акцию

Выплата дивидендов будет происходить по минимальной границе цены, регламентируемой дивидендной политикой компании, которая была принята в начале этого года. Реестр акционеров будет закрыт 20 ноября. Дивиденды будет выплачиваться в долларах США по курсу ЦБ РФ, установленному за три дня до оплаты. Дивидендная доходность бумаги может составить 9%.

Выплата дивидендов будет происходить по минимальной границе цены, регламентируемой дивидендной политикой компании, которая была принята в начале этого года. Реестр акционеров будет закрыт 20 ноября. Дивиденды будет выплачиваться в долларах США по курсу ЦБ РФ, установленному за три дня до оплаты. Дивидендная доходность бумаги может составить 9%.

В 2018 и 2019 гг компания выплачивала дивиденды в размере 18 и 19 центов за акцию соответственно. При текущем курсе валюты, выплаченный дивиденд составит 15 центов. Снижение дивидендов в долларовом эквиваленте вызвано девальвацией национальной валюты. В сентябре на рынке недвижимости наблюдается рост спроса и цен. Продление льготной ипотеки на 2021 год окажет поддержку рынку недвижимости в краткосрочной перспективе.Промсвязьбанк

Новости рынков |ТМК возвращается к выплате дивидендов - Промсвязьбанк

- 26 октября 2020, 10:42

- |

ТМК может выплатить промежуточные дивиденды в 3 руб. на акцию

Совет директоров ПАО Трубная металлургическая компания рекомендовал выплатить дивиденды за 6 месяцев 2020 года в размере 3 рубля на акцию. Общий объем выплат может составить 3 млрд 99,4 млн рублей. Датой закрытия реестра на получение дивидендов рекомендовано установить 7 декабря.

Совет директоров ПАО Трубная металлургическая компания рекомендовал выплатить дивиденды за 6 месяцев 2020 года в размере 3 рубля на акцию. Общий объем выплат может составить 3 млрд 99,4 млн рублей. Датой закрытия реестра на получение дивидендов рекомендовано установить 7 декабря.

Компания возвращается к выплате дивидендов. Последний раз ТМК выплачивала дивиденды за I квартал 2019 года — 2,55 рубля на акцию. На прошедшей неделе компания подвела итоги новой программы по выкупу акций у миноритарных акционеров, объявленной в сентябре, по итогам которой к выкупу было предъявлено 2,9% акций. Free float после двух выкупов у миноритариев был снижен до 9,6% с 34,7%. В целомновость о дивидендах умернно-позитивная, дивидендная доходность составит 5%.Промсвязьбанк

Новости рынков |По итогам года размер дивидендов на акцию банка Санкт-Петербург составит 3,2 рубля - Альфа-Банк

- 23 октября 2020, 15:05

- |

Наблюдательный совет Банка «Санкт-Петербург» принял решение о проведении внеочередного общего собрания акционеров 30 ноября 2020 года в заочной форме. Совет также рекомендовал акционерам выплатить дивиденды на общую сумму 1,6 млрд рублей, исходя из 20% чистой прибыли по МСФО за 2019 год, говорится в сообщении банка.

Новость ПОЗИТИВНА для акций банка. Дивидендные выплаты и их сумма в целом соответствуют ожиданиям рынка при дивидендной доходности на уровне 7,6% на момент вчерашнего закрытия рынка. По сути, это выплаты дивидендов за 2019 г., от которых в апреле этого года банк решил отказаться. Размер дивидендов эквивалентен 20% прибыли по МСФО за 2019 г., что соответствует дивидендной политике банка.

«Альфа-Банк»

Новость ПОЗИТИВНА для акций банка. Дивидендные выплаты и их сумма в целом соответствуют ожиданиям рынка при дивидендной доходности на уровне 7,6% на момент вчерашнего закрытия рынка. По сути, это выплаты дивидендов за 2019 г., от которых в апреле этого года банк решил отказаться. Размер дивидендов эквивалентен 20% прибыли по МСФО за 2019 г., что соответствует дивидендной политике банка.

Мы ожидаем, что по итогам 2020 размер прибыли на акцию снизится на 3% г/г, и дивиденд на акцию составит 3,2 руб. (дивиденды будут выплачены в середине 2021) при дивидендной доходности на уровне 7,3% по итогам 2020П, самой высокой в российском банковском секторе. В совокупности это эквивалентно дивидендной доходности на уровне примерно 15% на горизонте 12 месяцев. Акции торгуются по коэффициентам 0,24xP/TBV и 1.1x P/PPOP 2020П (с дисконтами 17-21%к средним мультипликаторам за последние два года).Кипнис Евгений

«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс