SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Газпром нефть может показать в течение нескольких лет высокий темп роста - Финам

- 04 декабря 2020, 18:13

- |

Страны ОПЕК+ ослабили сокращение добычи нефти на 25%. Сделка влияет не только на цены на нефть, но и на всю энергетическую отрасль. После пандемии цены на «черное золото» будут восстанавливаться несколько лет. Какие российские нефтяные компании наиболее перспективны для инвестиций с целью роста акций и дивидендов на ближайшие 1-2 года, эксперты обсудили на онлайн-конференции Finam.ru «Нефтегазовый рынок — худшее позади?».

Валерий Вайсберг, директор аналитического департамента ИК «РЕГИОН» делает ставку на «Газпром нефть», так как считает, что «Газпром» принял стратегию на раскрытие стоимости компании. Расширение доли акций в свободном обращении очень позитивно для эмитента, который на горизонте нескольких лет может показать высокий темп роста как добычи, так и денежного потока, прогнозирует эксперт.

Нефтегазовый сектор смотрится интересно на горизонте от 1 года, но наиболее перспективны «Газпром нефть» и «ЛУКОЙЛ», считает Евгений Локтюхов, руководитель направления «Анализ отраслей и финансовых рынков» «Промсвязьбанка». «Хорошо держит под контролем затраты „Газпром нефть“ и планирует корректировать прибыль на неденежные разовые статьи, а значит акционеры могут получить больше дивидендов, хотя компания платит 50% прибыли по МСФО», — поясняет свою точку зрения эксперт. А «ЛУКОЙЛ» выбился в лидеры сектора по дивидендной доходности из-за крепкого свободного денежного потока и контроля за CAPEX, подытоживает г-н Локтюхов.

( Читать дальше )

Валерий Вайсберг, директор аналитического департамента ИК «РЕГИОН» делает ставку на «Газпром нефть», так как считает, что «Газпром» принял стратегию на раскрытие стоимости компании. Расширение доли акций в свободном обращении очень позитивно для эмитента, который на горизонте нескольких лет может показать высокий темп роста как добычи, так и денежного потока, прогнозирует эксперт.

Нефтегазовый сектор смотрится интересно на горизонте от 1 года, но наиболее перспективны «Газпром нефть» и «ЛУКОЙЛ», считает Евгений Локтюхов, руководитель направления «Анализ отраслей и финансовых рынков» «Промсвязьбанка». «Хорошо держит под контролем затраты „Газпром нефть“ и планирует корректировать прибыль на неденежные разовые статьи, а значит акционеры могут получить больше дивидендов, хотя компания платит 50% прибыли по МСФО», — поясняет свою точку зрения эксперт. А «ЛУКОЙЛ» выбился в лидеры сектора по дивидендной доходности из-за крепкого свободного денежного потока и контроля за CAPEX, подытоживает г-н Локтюхов.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Новости рынков |Прогноз рынка по росту выручки Детского мира в 2020 году может быть повышен - Альфа-Банк

- 03 декабря 2020, 17:14

- |

Компания «Детский мир» вчера сообщила о сильном росте продаж на 15% г/г в ноябре, который немного замедлился с + 16% г/г в октябре, однако оказался все же выше в сравнении с ростом за 3К20 и 9М20 (13,5% и 9,5% г/г соответственно).

Воробьева Олеся

«Альфа-Банк»

В то же время мы считаем, что эти данные уже отражены в котировках после объявления оферты фондом Altus Capital (29,9% акций по цене 160 руб./акцию). После ралли на 12% с понедельника и на 26% с момента SPO 1 сентября (против роста индекса Московской биржи на 7%), акции торгуются по высокому коэффициенту 6,8x EV/EBITDA 2021П (с премией 17% к историческому среднему показателю) при дивидендной доходности 7,5% по итогам 2020П.

Ключевые показатели продаж мы приводим ниже:

Продажи «Детского мира» выросли на 14,8% г/г в ноябре, немного замедлившись с 16% г/г в октябре, однако все еще опережая рост продаж на 13,5% г/г и на 9,5% г/г в 3К20 и за 9М20 соответственно.

( Читать дальше )

Таким образом, мы не исключаем, что наш прогноз, как и консенсус-прогноз рынка могут быть повышены (рост выручки примерно на 9% в 2020), что предполагает замедление роста до 8-9% в 4К20.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

В то же время мы считаем, что эти данные уже отражены в котировках после объявления оферты фондом Altus Capital (29,9% акций по цене 160 руб./акцию). После ралли на 12% с понедельника и на 26% с момента SPO 1 сентября (против роста индекса Московской биржи на 7%), акции торгуются по высокому коэффициенту 6,8x EV/EBITDA 2021П (с премией 17% к историческому среднему показателю) при дивидендной доходности 7,5% по итогам 2020П.

Ключевые показатели продаж мы приводим ниже:

Продажи «Детского мира» выросли на 14,8% г/г в ноябре, немного замедлившись с 16% г/г в октябре, однако все еще опережая рост продаж на 13,5% г/г и на 9,5% г/г в 3К20 и за 9М20 соответственно.

( Читать дальше )

Новости рынков |ВТБ сможет выполнить свой прогноз по прибыли на 2020 год - Альфа-Банк

- 03 декабря 2020, 14:24

- |

ВТБ вчера представил финансовые результаты за октябрь 2020 по МСФО. Чистая прибыль снизилась на 72% г/г до 5,4 млрд руб. в октябре (при ROAE на уровне 3,7%). ЧПМ все еще была сильной на фоне снижения стоимости фондирования и сокращения отчислений в АСВ, но начала снижаться на квартальной основе. Снижение стоимости риска до докризисного уровня было нейтрализовано обесценением непрофильных активов.

«Альфа-Банк»

Тем не менее, из-за рисков реализации давление на акции, вероятно, сохранится в краткосрочной перспективе, тогда как дивидендная доходность по итогам 2020 на уровне примерно 3,5% (при коэффициенте дивидендных выплат 50%) не является привлекательной в сравнении с примерно 6% и 7% у SBER и BSPB соответственно. Выкуп привилегированных акций (принадлежащих Минфину и АСВ) – потенциально сильный катализатор роста, хотя не на годовом горизонте (так как с точки зрения капитала возможности для этого ограничены).

( Читать дальше )

В целом, учитывая среднемесячные темпы роста прибыли мы считаем, что банк сможет выполнить свой прогноз на 2020 (70-75 млрд руб.). Сейчас на первый план для инвесторов выходит прогноз на 2021, при этом существует возможность превзойти ожидания (банк ранее прогнозировал чистую прибыль на уровне примерно 250 млрд руб. в 2021 против 130 млрд руб., согласно нашему прогнозу и консенсуспрогнозу рынка).Кипнис Евгений

«Альфа-Банк»

Тем не менее, из-за рисков реализации давление на акции, вероятно, сохранится в краткосрочной перспективе, тогда как дивидендная доходность по итогам 2020 на уровне примерно 3,5% (при коэффициенте дивидендных выплат 50%) не является привлекательной в сравнении с примерно 6% и 7% у SBER и BSPB соответственно. Выкуп привилегированных акций (принадлежащих Минфину и АСВ) – потенциально сильный катализатор роста, хотя не на годовом горизонте (так как с точки зрения капитала возможности для этого ограничены).

( Читать дальше )

Новости рынков |Акции Россетей сохраняют потенциал - Финам

- 01 декабря 2020, 21:35

- |

Результаты «Россетей» по МСФО по прибыли за 9м2020 вышли несколько ниже наших ожиданий: скорректированная прибыль за 9 мес. составила 82 млрд руб. (-9,5% г/г) при нашем прогнозе 85 млрд руб.

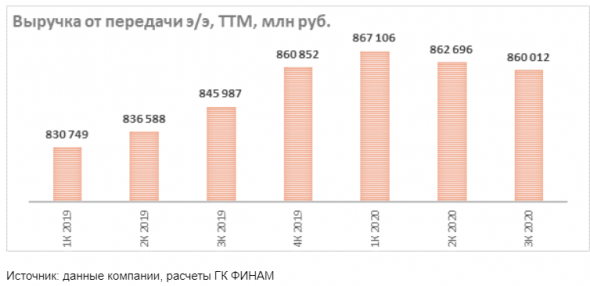

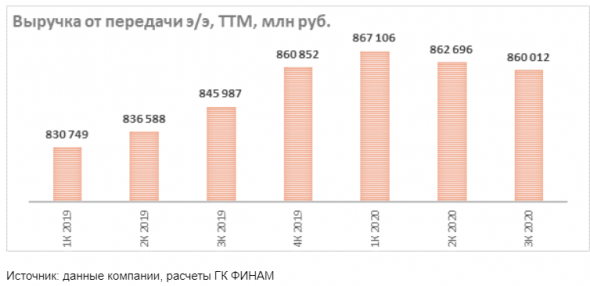

Отчетная прибыль акционеров за 9 мес. снизилась на 21% г/г до 56,2 млрд руб., EBITDA – на 8,2% г/г до 211,4 млрд руб. на фоне сокращения выручки на 2% г/г. На результаты, главным образом, снижение энергопотребления и, соответственно, слабая динамика выручки от передачи электроэнергии (-0,1%), но в целом результаты мы склонны считать неплохими для кризисного года. Выручка от передачи электроэнергии по Холдингу ТТМ (последние 4 квартала) замедлила темпы снижения в 3К 2020.

( Читать дальше )

Отчетная прибыль акционеров за 9 мес. снизилась на 21% г/г до 56,2 млрд руб., EBITDA – на 8,2% г/г до 211,4 млрд руб. на фоне сокращения выручки на 2% г/г. На результаты, главным образом, снижение энергопотребления и, соответственно, слабая динамика выручки от передачи электроэнергии (-0,1%), но в целом результаты мы склонны считать неплохими для кризисного года. Выручка от передачи электроэнергии по Холдингу ТТМ (последние 4 квартала) замедлила темпы снижения в 3К 2020.

( Читать дальше )

Новости рынков |Ожидаемая дивидендная доходность Россетей составляет 5% для о/а и 8% для п/а - Промсвязьбанк

- 30 ноября 2020, 13:02

- |

Россети снизили прибыль по МСФО за 9 мес. до 77,9 млрд руб., EBITDA — до 228 млрд руб.

Чистая прибыль Россетей по МСФО в январе-сентябре составила 77,9 млрд руб., сократившись почти на 19,7% к уровню девяти месяцев 2019 года, следует из отчетности компании. Показатель EBITDA за январь-сентябрь сократился на 6,7%, до 228 млрд руб. Выручка холдинга за девять месяцев сократилась на 2%, до 719,3 млрд руб.

Чистая прибыль Россетей по МСФО в январе-сентябре составила 77,9 млрд руб., сократившись почти на 19,7% к уровню девяти месяцев 2019 года, следует из отчетности компании. Показатель EBITDA за январь-сентябрь сократился на 6,7%, до 228 млрд руб. Выручка холдинга за девять месяцев сократилась на 2%, до 719,3 млрд руб.

Россети продемонстрировали ожидаемое сокращение финансовых показателей на фоне снижения деловой активности из-за пандемии коронавируса, а также теплой зимы и прекращения исполнения функции гарантирующего поставщика отдельными дочерними обществами группы. При этом операционные расходы выросли, в основном из-за увеличения амортизационных отчислений, индексаций тарифов прочих территориальных сетевых организаций (ТСО) и мероприятий по предупреждению распространения коронавируса. Несмотря на снижение прибыли, бумаги компании остаются привлекательными, поскольку ожидаемая дивидендная доходность составляет 5% для обыкновенных акций и 8% для привилегированных акций.Промсвязьбанк

Новости рынков |Представленные финансовые результаты нейтральны для Россети и ФСК ЕЭС - Атон

- 30 ноября 2020, 11:15

- |

Россети и ФСК ЕЭС: результаты за 3К20/9М20 по МСФО

Выручка Россетей снизилась на 2% г/г до 719 млрд руб., скорректированный показатель EBITDA на 3.5% до 228.3 млрд руб., а скорректированная чистая прибыль на 8.3% до 54.8 млрд руб. Чистый долг компании составил 421 млрд руб., практически не изменившись г/г. Выручка ФСК ЕЭС (крупнейшей «дочки» Россетей) за 9М20 достигла 176.2 млрд руб., также почти без изменений г/г. Скорректированный показатель EBITDA снизился на 3.6% до 104 млрд руб., чистая прибыль осталась практически на уровне прошлого года — 58.5 млрд руб… Основной причиной сокращения прибыли у обеих компаний стало падение спроса на электроэнергию вследствие замедления экономической активности на фоне карантинных ограничений, а также снижение объемов взимания штрафов в 1П20, однако в 3К20 отмечен небольшой рост.

Выручка Россетей снизилась на 2% г/г до 719 млрд руб., скорректированный показатель EBITDA на 3.5% до 228.3 млрд руб., а скорректированная чистая прибыль на 8.3% до 54.8 млрд руб. Чистый долг компании составил 421 млрд руб., практически не изменившись г/г. Выручка ФСК ЕЭС (крупнейшей «дочки» Россетей) за 9М20 достигла 176.2 млрд руб., также почти без изменений г/г. Скорректированный показатель EBITDA снизился на 3.6% до 104 млрд руб., чистая прибыль осталась практически на уровне прошлого года — 58.5 млрд руб… Основной причиной сокращения прибыли у обеих компаний стало падение спроса на электроэнергию вследствие замедления экономической активности на фоне карантинных ограничений, а также снижение объемов взимания штрафов в 1П20, однако в 3К20 отмечен небольшой рост.

Консенсус-прогноза не было, телеконференция не проводилась, однако мы считаем представленные результаты нейтральными для обеих компаний. По нашим первоначальным ожиданиям, обе компании будут выплачивать дивиденды на уровне 2019, что означает дивидендную доходность около 10% у ФСК ЕЭС и 7% у Россетей.Атон

Новости рынков |ФСК ЕЭС сохраняет дивидендный потенциал - Финам

- 27 ноября 2020, 18:39

- |

«ФСК ЕЭС» отчиталась по скорректированной прибыли по МСФО за 9 мес. 2020 года несколько лучше наших ожиданий. Очищенная EBITDA составила, по нашим оценкам, порядка 98,1 млрд руб., что сопоставимо с прошлым годом, при прогнозе 96 млрд руб., а скорректированная прибыль 58,5 млрд руб. (-3% г/г) при прогнозе ~57,7 млрд руб.

Отчетные показатели прибыли за 9м2020 ожидаемо показали снижение: прибыль акционеров сократилась на 17% г/г до 58,5 млрд руб., а EBITDA – на 12% до 98 млрд руб. на фоне сокращения выручки от передачи электроэнергии на 1%, а также опережающего роста операционных расходов (+4,9% г/г).

На позитивной стороне отметим примерно 2х кратный рост выручки от техприсоединения до 4,6 млрд руб.

Капитальные затраты сократились на 15% г/г до 47 млрд руб. В этом году бизнес-план компании предполагает сокращение CAPEX примерно на 22%. Это ослабит давление на денежный поток, позволит снизить чистый долг и поддержать выплату дивидендов. Мы сохраняем прогноз символического повышения дивиденда за этот год до 0,0185 руб., что сейчас предполагает доходность порядка 9%.

( Читать дальше )

Отчетные показатели прибыли за 9м2020 ожидаемо показали снижение: прибыль акционеров сократилась на 17% г/г до 58,5 млрд руб., а EBITDA – на 12% до 98 млрд руб. на фоне сокращения выручки от передачи электроэнергии на 1%, а также опережающего роста операционных расходов (+4,9% г/г).

На позитивной стороне отметим примерно 2х кратный рост выручки от техприсоединения до 4,6 млрд руб.

Капитальные затраты сократились на 15% г/г до 47 млрд руб. В этом году бизнес-план компании предполагает сокращение CAPEX примерно на 22%. Это ослабит давление на денежный поток, позволит снизить чистый долг и поддержать выплату дивидендов. Мы сохраняем прогноз символического повышения дивиденда за этот год до 0,0185 руб., что сейчас предполагает доходность порядка 9%.

( Читать дальше )

Новости рынков |Привлекательная дивидендная политика - приятный бонус от X5 - Атон

- 27 ноября 2020, 18:11

- |

X5 упрочивает свое лидерство – доля рынка выросла на 1.5% до 13% за 9М20, тогда как ранее рост не превышал 1% в год. Ближайший по величине ритейлер, Магнит, имеет долю около 10%, а на топ-5 игроков приходится менее 30% рынка. X5 Group ожидает, что Россия выйдет на характерный для развитых рынков уровень консолидации 55-60% на горизонте 4-5 лет. Мы ожидаем, что X5 продолжит консолидацию и сохранит свою долю рынка.

Новая концепция магазинов Пятерочка – мощный драйвер. Компания провела редизайн уже 11% магазинов Пятерочка: в 2021 году будут обновлены 1 700 магазинов и откроются 1 400-1 500 новых магазинов в обновленной концепции. В обновленных магазинах LfL-продажи выросли на 10% по сравнению с предыдущим форматом, тогда как капзатраты остались прежними, что привело к росту показателя ROIC. Новая концепция также увеличивает индекс потребительской лояльности (NPS) на 50%, хотя даже предыдущий формат имел более высокие оценки по сравнению с конкурентами.

Чижик, Пятерочка #налету, 5Post – Х5 отличают форматные инновации. Х5 запустила формат жесткого дискаунтер в ответ на в целом неблагоприятную макроэкономическую ситуацию и 5-летнюю стагнацию реальных располагаемых доходов. Такой формат предполагает ограниченный ассортимент (800 наименований против 4-5 тысяч в Пятерочке) и высокую долю СТМ (долгосрочная цель 60% против 25-28% у Пятерочки). Сейчас он работает в пилотном режиме, еще 50 магазинов должны быть открыты в 2021 году. X5 также запустила Пятерочка #налету – еще один экспериментальный формат без кассиров, и планирует открыть 50 таких магазинов. X5 пока не ставит перед собой конкретные финансовые цели. X5 также подчеркнула, что планирует и далее развивать 5Post (уже 14 тыс. постаматов), отметив, что трафик магазина увеличился на 2-3%.

( Читать дальше )

Новая концепция магазинов Пятерочка – мощный драйвер. Компания провела редизайн уже 11% магазинов Пятерочка: в 2021 году будут обновлены 1 700 магазинов и откроются 1 400-1 500 новых магазинов в обновленной концепции. В обновленных магазинах LfL-продажи выросли на 10% по сравнению с предыдущим форматом, тогда как капзатраты остались прежними, что привело к росту показателя ROIC. Новая концепция также увеличивает индекс потребительской лояльности (NPS) на 50%, хотя даже предыдущий формат имел более высокие оценки по сравнению с конкурентами.

Чижик, Пятерочка #налету, 5Post – Х5 отличают форматные инновации. Х5 запустила формат жесткого дискаунтер в ответ на в целом неблагоприятную макроэкономическую ситуацию и 5-летнюю стагнацию реальных располагаемых доходов. Такой формат предполагает ограниченный ассортимент (800 наименований против 4-5 тысяч в Пятерочке) и высокую долю СТМ (долгосрочная цель 60% против 25-28% у Пятерочки). Сейчас он работает в пилотном режиме, еще 50 магазинов должны быть открыты в 2021 году. X5 также запустила Пятерочка #налету – еще один экспериментальный формат без кассиров, и планирует открыть 50 таких магазинов. X5 пока не ставит перед собой конкретные финансовые цели. X5 также подчеркнула, что планирует и далее развивать 5Post (уже 14 тыс. постаматов), отметив, что трафик магазина увеличился на 2-3%.

( Читать дальше )

Новости рынков |Ожидаемая дивидендная доходность РусГидро составляет 6,5% - Промсвязьбанк

- 27 ноября 2020, 14:03

- |

Чистая прибыль РусГидро по МСФО выросла в 1,7 раза

Чистая прибыль РусГидро по МСФО за девять месяцев 2020 года выросла по сравнению с аналогичным периодом прошлого года в 1,7 раза и составила 60,471 миллиарда рублей, говорится в сообщении компании. Выручка компании выросла на 7% и составила 276,767 миллиарда рублей. Показатель EBITDA вырос на 29% — до 90,548 миллиарда рублей.

Чистая прибыль РусГидро по МСФО за девять месяцев 2020 года выросла по сравнению с аналогичным периодом прошлого года в 1,7 раза и составила 60,471 миллиарда рублей, говорится в сообщении компании. Выручка компании выросла на 7% и составила 276,767 миллиарда рублей. Показатель EBITDA вырос на 29% — до 90,548 миллиарда рублей.

РусГидро представила финансовый отчет, который оказался на уровне ожиданий рынка. Рост выручки обусловлен увеличением выработки и продажи электроэнергии на фоне повышенной водности в большинстве водохранилищ ГЭС, а также увеличением продажи мощности за счет ввода в эксплуатацию Зарамагской ГЭС-1 и Верхнебалкарской МГЭС. В части расходов отметим снижение затрат на топливо в основном в ДГК в результате уменьшения отпуска электроэнергии и выбытия Приморской ГРЭС из периметра компании, и снижение расходов на услуги сторонних организаций и прочие расходы, что привело к умеренному росту операционных расходов, динамика которых (2,4% г/г) была ниже динамики выручки (8,2% г/г). В результате наблюдалось увеличение рентабельности по EBITDA и чистой прибыли на 5 п.п. и 7 п.п. – до 29% и 19% соответственно, а сами показатели достигли исторического рекорда. Дивидендная политика РусГидро предполагает выплату не менее 50% от прибыли по МСФО. При этом размер дивидендов не должен быть ниже среднего уровня за последние 3 года. Ожидаемая дивидендная доходность составляет 6,5%. Наша целевая цена для акций РусГидро составляет 0,72 руб./акция. Мы рекомендуем держать акции РусГидро.Промсвязьбанк

Новости рынков |Поддержку акциям Банка Санкт-Петербург будут оказывать дивиденды с 6% доходностью за 2019 год - Альфа-Банк

- 27 ноября 2020, 13:53

- |

Банк “Санкт-Петербург” вчера представил финансовые результаты за 3К20 по МСФО.

Чистая прибыль выросла на 35% г/г при 12,9% ROAE, что на 19% выше консенсус-прогноза рынка и на 8% превышает нашу оценку. Цифры банка за 3К20 показали восстановление кредитной и транзакционной активности и возврат стоимости риска к докризисному уровню.

Менеджмент повысил свой прогноз 2020 ROAE на фоне улучшения роста кредитов и прогноз стоимости риска. Таким образом, мы не исключаем, что наш прогноз снижения прибыли на акцию на 3% г/г в 2020 может быть улучшен. В то же время предварительный прогноз банка на 2021 указывает на некоторый консерватизм менеджмента, на наш взгляд, и мы вполне допускаем, что он может быть повышен.

( Читать дальше )

Чистая прибыль выросла на 35% г/г при 12,9% ROAE, что на 19% выше консенсус-прогноза рынка и на 8% превышает нашу оценку. Цифры банка за 3К20 показали восстановление кредитной и транзакционной активности и возврат стоимости риска к докризисному уровню.

Менеджмент повысил свой прогноз 2020 ROAE на фоне улучшения роста кредитов и прогноз стоимости риска. Таким образом, мы не исключаем, что наш прогноз снижения прибыли на акцию на 3% г/г в 2020 может быть улучшен. В то же время предварительный прогноз банка на 2021 указывает на некоторый консерватизм менеджмента, на наш взгляд, и мы вполне допускаем, что он может быть повышен.

Акции выросли в цене на 20% с 22 октября (когда Наблюдательный совет банка одобрил отложенные дивидендные выплаты за 2019 в размере 3,3 руб. на акцию), опередив акции SBER RX и VTBR RX (+16% и +11% соответственно) и динамику индекса Московской биржи (+12%). При текущих уровнях акции торгуются по коэффициентам 0,29x P/BV 2020П (на уровне среднего мультипликатора за последние два года) и 1,3x P/PPOP 2020П (с дисконтом 7% к среднему показателю за последние два года), все еще оставаясь недооцененными, на наш взгляд. Поддержку акции будут оказывать дивиденды с 6% доходностью за 2019 год (с выплатой в декабре) и примерно 7% доходностью за 2020 год (с выплатой в 2К21).Кипнис Евгений

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс