Блог им. mihaylets |Инфляция VS Дефляция. Куда загоняют СМИ инвесторов?! И почему Центральные Банки НЕ печатают деньги?

- 01 июля 2021, 14:53

- |

- комментировать

- 234

- Комментарии ( 0 )

Блог им. mihaylets |Что нам говорит Китай про будущее ставок в США, а также про выбор активов на ближайшее время?

- 11 июня 2021, 18:45

- |

Китай и США неразрывно связаны экономическими связями, и более того, многие видят в Китае нового мирового лидера. Так же Китай первым вышел из рецессии, а значит, информация от туда может являться своего рода лидирующим индикатором того, что будет происходить в США.

Так вот, экономический импульс, который Китай первым в мире набрал, постепенно начинает выдыхаться. Нет, конечно речь не идет о сокращении экономики или очередной рецессии, речь идет о замедлении темпов роста. Но именно темпы роста экономики задают динамику на долговом рынке.

На графике ниже хорошо видны две взаимосвязи. На графике слева видна корреляция ставок в США и Китае, а на графике справа динамика ставок в Китае и экономическим импульсом. График справа говорит нам о том, что доходности в Китае должны как минимум прекратить свой рост, а возможно даже с корректироваться. И эту коррекцию мы наблюдаем прямо сейчас. Это дает нам основание полагать, что и рост доходностей в США либо достиг своего пика, либо находиться где-то вблизи него.

( Читать дальше )

Блог им. mihaylets |Как США экспортирует инфляцию и что вынуждены делать другие ЦБ

- 11 июня 2021, 08:41

- |

Наверняка вы уже слышали такой термин как — экспорт инфляции. США, как крупнейший в мире потребитель (хотя по многим позициям уже нет) задает глобальный ценовой тренд. Если спрос на товар, который производится в другой части света, растет в США, то, благодаря глобализации, стоимость этого товара вырастит и в стране производителе.

Эта взаимосвязь хорошо оказалась видна с лесом, когда его стоимость в США выросла в разы, и в Беларуси, которая вряд ли поставляет лес напрямую в США, и, в общем то, кроме леса и моды на усы среди госслужащих, ничего не имеет, испытала рост цен на древесину.

Таким образом США экспортирует любые процессы, которые протекают в рамках ее системы. Имеем инфляцию — получите и распишитесь. Дефляцию, как во время Великой Депрессии, роспись все там же.

В итоге не США, а именно другие страны вынуждены реагировать на эти процессы монетарными мерами первыми. В то время как в США еще не настало время, чтобы думать о том, чтобы думать о повышении ставок, такие страны как Россия, Бразилия, Венгрия уже подняли процентные ставки. И даже Китай вынужден задавать сдерживающую монетарную политику, чтобы не получить перегрев экономики.

( Читать дальше )

Блог им. mihaylets |AMC продает акции фондам! ПУЗЫРЬ скоро лопнет? Инвестиционные идеи. OPEC+ и рынок Нефти. Инфляция

- 02 июня 2021, 02:39

- |

00:00 Вступление

00:55 Приглашение на интервью

02:45 Инфляции, как долго? Инструменты защиты

10:28 SPACs почему падаем и какие есть возможности?

16:56 Сделка OPEC+ Иран и цена на нефть

19:25 Технический анализ нефти, золота SP500

22:25 Инвестиционные идеи от Motley Fool

28:44 AMC продает акции фондам, кто потеряет деньги?

30:42 UPDэйт по JKS

Блог им. mihaylets |ИНФЛЯЦИЯ свой ускоряет РОСТ! Почему так происходит? Защитит ли вас ЗОЛОТО и какие есть АЛЬТЕРНАТИВЫ?

- 17 мая 2021, 10:47

- |

Блог им. mihaylets |Слово дал, слово забрал. Инструкция от Джанет Йелен

- 05 мая 2021, 11:36

- |

Триггером вчерашнего снижения стали слова Йелен (по крайне мере, так описывают в СМИ) о том, что Фед может начать повышать ставки в качестве превентивных мер, в случае роста рисков перегрева экономики. После таких рассуждений рынки ушли в пике, а индекс страха VIX обновил локальный максимум.

Спустя несколько часов Йелен уточнила, что это не рекомендация, и что она не видит необходимости в повышении ставок в данный момент. На что рынок среагировал позитивом и отыграл часть предыдущего падения.

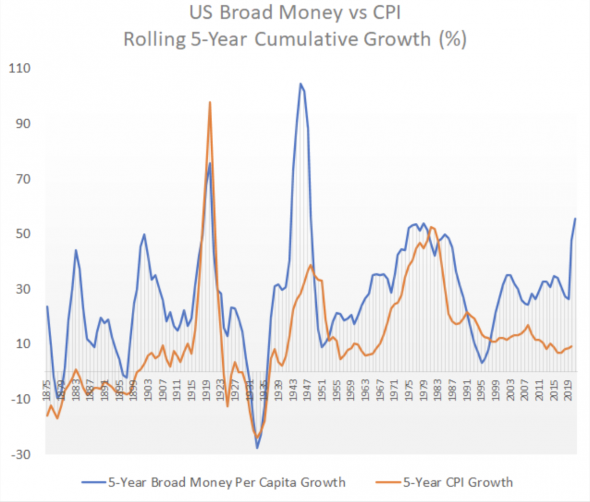

Значит, все хорошо? Ниже на графике видна корреляция инфляции с денежной массой, и что динамика денежной массы является опережающим индикатором. Вопрос, что будет с рынками, когда вырастит инфляция и Фед в серьез заговорит о росте ставок, если мы видим пике только лишь на теоретических разговорах? Это, как минимум, стоит держать у себя в голове.

Подписывайтесь на авторский Telegram канал, чтобы не пропустить свежие публикации.

Блог им. mihaylets |Почему вам ВРУТ про инфляцию и падение рынков? Как защитить свой капитал - Конкретные сектора

- 23 марта 2021, 19:26

- |

Блог им. mihaylets |«Инфляция, инфляция!» - а делать то что?

- 21 марта 2021, 17:42

- |

Тема инфляции, ее важности и опасности для фондового рынка последние месяцы сильно набрала обороты. Если в прошлом году лишь немногие упоминали о ней, как о потенциальном риске (к слову, зрители моего ютуб канала знали о надвигающейся инфляции еще с июля месяца), то сейчас эта тема №1, наряду с растущими процентными ставками.

Шум вокруг этой темы создает неверные восприятия этого риска, и как следствие, может привести к неверным инвестиционным решениям. Давайте объясню на примере.

Какая логика прослеживается в последних информационных посылах? Рост инфляции – рост процентных ставок – падение стоимости акций. Что надо делать? Продавать акции! Но почему, ведь с ростом инфляции растет прибыль компаний, ведь цены то растут? Ну как же, рост инфляции приводит к росту ставок, и как следствие, к более низким оценкам стоимости компаний. Значит, продаем?

И вот тут, чтобы выпутаться из этой логической задачи, нам не хватает всего лишь одного, но очень важного понимания – не все акции одинаково хороши. Дело в том, что рост процентных ставок очень больно бьет по компаниям, у которых большой вклад в текущую стоимость оказывают денежные потоки через 10 и более лет (подробнее этот механизм описывал тут: https://t.me/veneracapital/285), и практически никак не влияет на стоимость компаний, у которых сильные денежные потоки прямо сейчас, причем уровень которых напрямую связан с экономическим ростом и динамикой текущих цен.

( Читать дальше )

Блог им. mihaylets |Вот что интересно

- 19 марта 2021, 09:24

- |

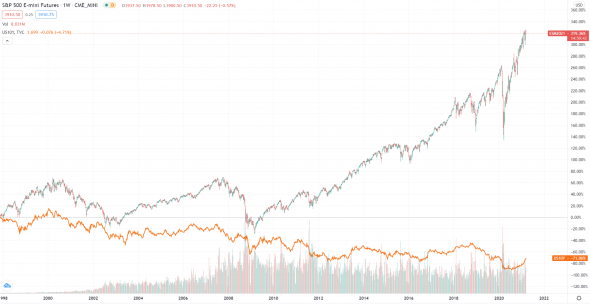

Причиной падения акций называют рост ставок, а значит, падение облигаций. Но облигации не падают сами по себе, чтобы цены снижались, их кто-то должен продавать. А если фонды и другие институты продают, то что они покупают? Это мы можем посидеть в кэше, а у них такой опции нет. Они должны где-то парковать свой капитал.

Но где? Обычно существует отрицательная корреляция гособлигации – акции, одни падают, другие растут. Конечно, это не 100% зависимость и по истории мы уже видели наличие положительной корреляции. Но вот найти более-менее длинный период, когда акции падали на росте ставок за последние 20 лет, мне не удалось. Будет ли это впервые? Не думаю. Если рост инфляции, а точнее ожиданий по поводу нее, продолжится, то где парковать сотни миллиардов долларов, которые выходят из бондов?

Но вот то, что это приведет к росту рынков, тоже не факт. Идея роста инфляции выглядит уже слегка перегретой, как и продажа бондов, поэтому с разворотом этого тренда могут измениться ожидания по росту экономики, и, как следствие, ожидания по росту прибыли компаний. В общем то, об этом уже говорил ранее.

Подписывайтесь на мой Telegram, чтобы не пропустить свежие публикации.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс