Блог им. mihaylets

«Инфляция, инфляция!» - а делать то что?

- 21 марта 2021, 17:42

- |

Тема инфляции, ее важности и опасности для фондового рынка последние месяцы сильно набрала обороты. Если в прошлом году лишь немногие упоминали о ней, как о потенциальном риске (к слову, зрители моего ютуб канала знали о надвигающейся инфляции еще с июля месяца), то сейчас эта тема №1, наряду с растущими процентными ставками.

Шум вокруг этой темы создает неверные восприятия этого риска, и как следствие, может привести к неверным инвестиционным решениям. Давайте объясню на примере.

Какая логика прослеживается в последних информационных посылах? Рост инфляции – рост процентных ставок – падение стоимости акций. Что надо делать? Продавать акции! Но почему, ведь с ростом инфляции растет прибыль компаний, ведь цены то растут? Ну как же, рост инфляции приводит к росту ставок, и как следствие, к более низким оценкам стоимости компаний. Значит, продаем?

И вот тут, чтобы выпутаться из этой логической задачи, нам не хватает всего лишь одного, но очень важного понимания – не все акции одинаково хороши. Дело в том, что рост процентных ставок очень больно бьет по компаниям, у которых большой вклад в текущую стоимость оказывают денежные потоки через 10 и более лет (подробнее этот механизм описывал тут: https://t.me/veneracapital/285), и практически никак не влияет на стоимость компаний, у которых сильные денежные потоки прямо сейчас, причем уровень которых напрямую связан с экономическим ростом и динамикой текущих цен.

Давайте приведу несколько примеров. У нас растет инфляция и растут ставки. С ростом ставок растет маржинальность банков. Это значит, что банк будет зарабатывать больше не через 10 лет, а уже завтра, зарабатывая на разнице между тем, под какой процент он занимает, и под какой процент одалживает. Либо же компания, которая добывает медь. С инфляцией цена на медь, как на сырье, растет, а значит, что каждая следующая добытая тонна руды приносит компании больше прибыли, чем предыдущая. Опять-таки, рост прибыли здесь и сейчас, а не через годы. Так почему же стоимость акций таких компаний должна падать?

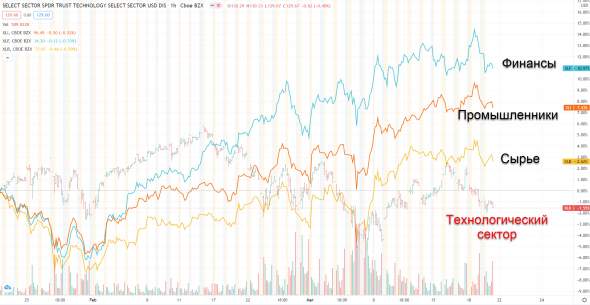

А она и не падает. И логика, раз мы видим рост инфляции, то надо продавать акции, не работает. Еще в январе на первой онлайн сессии моего инвестиционного клуба Modern Rentier, я рассказывал, что перекос в портфелях надо делать в сторону трех секторов: финансы, коммодитис и индастриалс. И уж точно не увеличивать долю, еще столь модного на тот момент, технологического сектора. Динамика всех этих секторов хорошо видна на графике ниже. Причем это только начало и разрыв в течение года, очень вероятно, будет только увеличиваться. Особенно, если ожидания по инфляции трансформируются в ее фактический рост.

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- иран

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США

Пользователь запретил комментарии к топику.