Блог им. lin |Госдолг США: неумолимый рост и приближающийся потолок

- 07 марта 2024, 15:44

- |

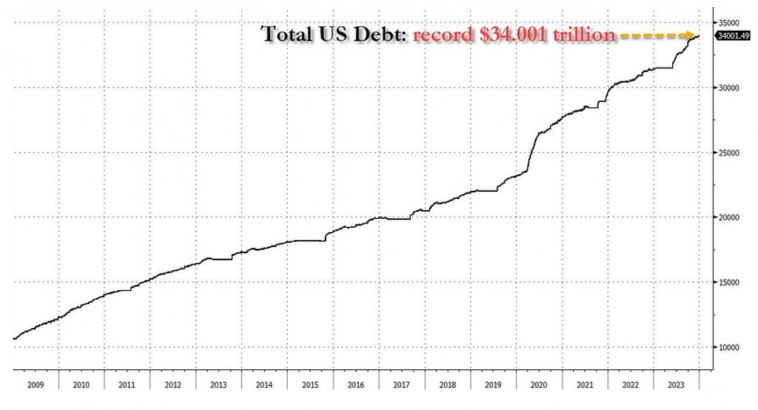

Государственный долг США – это сумма всех заимствований, которые федеральное правительство США сделало за свою историю. На сегодняшний день он является самым высоким в мире и продолжает расти с тревожной скоростью.

$1 трлн каждые 100 дней – именно с такой скоростью увеличивается госдолг США. 4 января 2024 года он превысил $34 трлн, достигнув $33 трлн 15 сентября 2023 года, а $32 трлн – 15 июня 2023 года. До этого же увеличение на $1 трлн с $31 трлн заняло около 8 месяцев.

Стоит ли беспокоиться?

Мнения экспертов разнятся. Одни утверждают, что рост госдолга не представляет угрозы для экономики США, так как он обеспечен сильной долларовой системой. Другие же предостерегают, что непрерывное заимствование может привести к инфляции, девальвации доллара и другим экономическим проблемам.

Потолок госдолга

Существует потолок госдолга, который устанавливает Конгресс США. Это максимальная сумма, которую может занять федеральное правительство. 19 января 2023 года потолок был повышен до $34,4 трлн.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 4 )

Блог им. lin |Перспективы американского фондового рынка на начало 2021 года

- 16 декабря 2020, 11:00

- |

Вакцина спешит на помощь

Политическая неопределенность перед президентскими выборами спровоцировала снижение на фондовом рынке. Но, как только стало известно об успешных испытаниях вакцины от компаний Pfizer и Moderna, инвесторы сочли, что худшее уже позади, и теперь их ждет только светлое будущее без коронавируса.

Скорее всего, так оно и будет. С началом вакцинации в США, а она может начаться еще до конца года, экономическая жизнь в стране будет налаживаться, конечно, не сразу, на это уйдет несколько лет, но с вакциной экономике США уже будет не страшен никакой локдаун.

( Читать дальше )

Блог им. lin |Прививка для S&P500 для роста

- 28 сентября 2020, 15:06

- |

Всем известный американский фондовый индекс S&P500, куда входят крупнейшие компании США с наибольшей капитализацией, является барометром американской экономики. Попасть в этот индекс не так уж просто. Кандидаты на вступление отбираются специальным комитетом, который оценивает каждого по ряду критериев. Индекс состоит из компаний, которые представляют все сектора американской экономики, поэтому он отражает ее состояние как лакмусовая бумажка. Минимальная капитализация для вступления в индекс составляет $4 млрд. Конкуренцию технологичному S&P500 составляет промышленный индекс Dow Jones.

Что-то пошло не так

В начале сентября 2020 года американские фондовые индексы продемонстрировали сильнейшие за последние несколько месяцев снижение. Основной удар пришелся по технологическим компаниям, таким как Apple, Google, Amazon, Facebook и Netflix. До этого технологические компании США и индекс S&P500 долгое время оставались лидерами роста на рынке, пользуясь огромной популярностью у инвесторов. Рост этого инструмента начался после мартовского обвала, и продолжался всё лето, даже несмотря на мировой экономический спад.

( Читать дальше )

Блог им. lin |Что ждёт фондовый рынок США осенью?

- 20 августа 2020, 20:32

- |

Настоящее показывает, что рынок акций США оказывает невероятное влияние на доходы американцев и доверие потребителей, поэтому ФРС не должно и не может допустить нового биржевого фиаско. Однако возвращение к нормальной жизни после создания вакцины от Covid-19 несёт в себе понижательные риски.

Первый фактор. Всего лишь за полгода 2020 года произошли и биржевой обвал, и масштабное ралли восстановления, которое возвратило рынок акций к своим рекордным значениям. После нескольких месяцев непрерывного роста индекс S&P 500 в упор подступил к историческим максимумам, однако преодолеть их ему никак не удается. На данный момент на недельном графике формируется классическая техническая фигура «двойная вершина», и крупные игроки начинают увеличивать ставки на падение рынка акций США. Чистая короткая позиция хедж-фондов во фьючерсах на S&P 500 показала почти двухмесячный максимум, что следует из последних данных американской Комиссии по торговле товарными фьючерсами. S&P 500 закрыл ростом шесть из последних семи недель, однако осложнение отношений между Вашингтоном и Пекином, а также возможное сворачивание небывалых стимулирующих мер на фоне появления вакцины(баланс ФРС составляет 7 трлн. долларов) не только не дозволяет рынку акций США достичь новых рекордных цен, но и создает риски как минимум для краткосрочной коррекции и максимум повтор событий 2013 года.

( Читать дальше )

Блог им. lin |Три причины зашортить SP500!

- 19 июня 2020, 16:06

- |

6 июня, выступая в Конгрессе, председатель ФРС Джером Пауэлл отметил, что «несмотря на появившиеся в последнее время признаки восстановления, экономика США может столкнуться с потенциально значительным долгосрочным ущербом в связи с ростом безработицы и волной банкротств малых компаний в результате пандемии коронавируса». Пауэлл также заявил, что, «поскольку рост безработицы в последнее время наиболее сильно ударил по низкооплачиваемым работникам, в том числе по представителям этнических меньшинств и женщинам, текущий спад может усугубить давно сложившееся социально-экономическое неравенство». Этим летом конгресс должен решить, как быть с истекающими программами чрезвычайной помощи компаниям и безработным, на которые ранее в этом году было выделено почти $3 трлн. Некоторые политики обеспокоены долгосрочным воздействием дополнительных расходов на дефицит бюджета, и многие из них говорят, что надо повременить и посмотреть, как работают прошлые стимулы, прежде чем принимать решения о новых мерах поддержки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс