Блог им. investprivet |Новые замещающие еврооблигации Минфина

- 06 декабря 2024, 16:17

- |

Вчера вышли в рынок новые выпуски замещающих еврооблигаций Минфина РФ.

Пока спреды очень большие. Но ситуация улучшается.

Для частного инвестора наиболее доступны выпуски — бывшие Rus-28 и Rus-30, так как у них небольшой номинал. Сейчас они называются:

🔵РФ ЗО 28Д RU000A10A869 (покупка 115 тыс руб) цена текущая 105%, доходность 11,3% в долларах

🔵РФ ЗО 30Д RU000A10A8E8 (покупка от 5000 руб) — пока неликвидна

Цена летают тудя-сюда, хочется чтобы рынок устаканился.

Удобно смотреть доходности на Смартлабе

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Блог им. investprivet |Внимание! Сложности с размещением облигаций

- 20 ноября 2024, 12:49

- |

Хочу подсветить момент с проблемой потенциального рефинансирования долга.

Рефинансирование в части облигаций — это когда погашается предыдущий выпуск облигаций при этом у компании нет денег его погасить и она заранее начинает размещения новых облигаций, которые пойдут на замещение старого выпуска. Ха, обычная практика. Но в периоды турбулентности, и если период приходится на повышенные ставки, то компания может наткнуться на дефолт.

Я, например, помню как Обувь Россия не могла разместить свои облигации в 2022 году под высокую ставку. Как понять, что имеются проблемы с размещением выпуска — смотреть период размещения. Хорошие выпуски разлетаются как пирожки, их даже выкупает организатор размещения (потом сливает в рынок).

Сейчас наблюдаю сложности с размещением у компаний, который торгуются на фондовом рынке (без учета тех, кто не торгуется):

- Золотые облигации Селигдара

- 2 выпуска облигаций Евротранса (условия там они намутили в облигациях)

- Апри под 30% на год тоже никто не хочет брать

( Читать дальше )

Блог им. investprivet |Кто обул инвесторов и какие акции не покупать в портфель

- 14 ноября 2024, 16:47

- |

К сожалению, часть эмитентов некорректно ведет себя с частными инвесторами. Методы разные: кто-то сдает недостоверную отчетность, кто-то создает ложные обещания, кто-то ущемляет права через несправедливые корпоративные действия. Инвестору необходимо знать подобные кейсы.

Во-первых, чтобы видеть эти ошибки в будущем.

Во-вторых, чтобы не быть в розовых очках и критически мыслить.

На днях посмотрела видео Вредного инвестора про манипуляции эмитентов, где раскрывались последние кейсы, из-за которых инвестор терял капитал. Героев надо знать в лицо.

- Глобалтранс. Обещал дивиденды после перерегистрации. Но после переезда из Кипра в ОАЭ не выплатил, в итоге был делистинг с Московской биржи по цене 520 руб. — ниже среднерыночной цены за 6 мес.

❓Почему верили инвесторы? Рост денег на счетах, аналитики повышали таргет, операционный бизнес весь в России, технически была возможность выплатить дивиденды.

я писала, что надо быть аккуратными и удачно вышла из позиции

- Ламбумиз. Оферта по облигации. Инвесторы подали на оферту, но компания не приняла заявления и отказалась выкупать под надуманным предлогом недостатка данных в заявлениях. Части инвесторов удалось урегулировать выплаты. IPO у компании выкупили 500 физ. лиц, на 800 млн.руб. — есть предположение, что техническая сделка, самое незаметное IPO.

( Читать дальше )

Блог им. investprivet |Почему надо продавать флоатеры. Конференция Смартлаб

- 26 октября 2024, 18:10

- |

🔷что в портфеле у макроэкономистов

1. Золото будет расти. Тимофей «золото на хайях». Ответ: будет еще выше. Золотодобытчикам тяжело — растет себестоимость. Покупать золото через фонды из-за этого.

2. Другая история в нашей стране — не похожа на Иран, Турцию, Аргентину

3. Как зафиксировать высокую ставку по юаню 20%? Будут падать юаневые облигации. Придем к 15% доходности вероятно. Так как свопы по 20%. Надо искать точку входа.

4. ✅ Егор Сусин (давно за ним слежу, важно прислушаться).

Ушел в портфеле из флоатеров в фонды ликвидности. Пересматривает риски кредитной системы в худшую сторону, по дефолтам.

Будут расти спреды по флоатерам, облигации с плавающим купоном могут падать в цене из-за новых выпусков с высокими спредами. Скептик по экономики РФ, ждет замедления, спрос существенно упадет.

Банковский кредит стоит дороже, чем доходность облигаций. Поэтому флоутеоы могут снижаться.

( Читать дальше )

Блог им. investprivet |Как работает фонд денежного рынка (фонд ликвидности). Какие риски

- 22 октября 2024, 12:06

- |

Все часто спрашивают — как работает фонд денежного рынка. Давайте разберемся в механизме и в понятиях РЕПО, КСУ, Центральный контрагент. Картинка к посту:

Начнем из далека.

Вкладчики несут деньги в банк, банк выдает кредиты, деньги каждого вкладчика не лежат мертвым грузом, а работают для прибыли банка. Разница процентных ставок по кредитами и депозитами — прибыль банка. При этом банк обязан соблюдать нормативы ликвидности для безопасной работы. Например, решат вкладчики изъять деньги, а денег нет у банка, так как выдал лишних кредитов. Иногда банку не хватает ликвидности и поэтому на межбанковском рынке популярно межбанковское кредитование, так называемые кредиты овернайт (на ночь).

Банк для поддержания ликвидности может брать короткие деньги у другого банка, у ЦБ и у фонда ликвидности. Конечно, за процент (плату).

Простыми словами как работает фонд денежного рынка: фонд берет деньги инвесторов (когда мы купили паи фонда) и под процент дает эти деньги (ту самую ликвидность) банку, когда банку ее не хватает, на срок от 1день до 3х мес.

( Читать дальше )

Блог им. investprivet |Дисконтная облигация от Сбера с доходностью 100%

- 26 сентября 2024, 14:40

- |

Вчера задали вопрос про облигации с доходностью 20% годовых от Сбера. Разберемся подробнее, в чем здесь особенности.

📝 Сбербанк проводит сбор заявок до 27.09. на бескупонные облигации серии 001Р-SBERD2, которые размещаются по цене 50% от номинала. Погашение пройдет по номиналу — 100% через 5 лет. Доступны неквалифицированным инвесторам.

🔍Эмитент заявляет о средней годовой доходности 20% (из расчета 100%/5 лет = 20% в год) и по словам подписчиков менеджеры звонят и предлагают такую доходность. Но так как мы не реинвестируем купоны и получаем весь доход в конце срока, то будет уместнее посмотреть на эффективную доходность. Здесь она будет равна 14.87%. Согласитесь — уже не так интересно.

Покупая данные облигации вы как будто открыли вклад на 5 лет с ежегодной капитализацией под 14,87% годовых. И при такой ежегодной доходности сложным процентом за 5 лет капитал вырастет на те же самые 100%.

Тот же Сбер предлагает вклад на срок 3 года со ставкой 15,75% с ежемесячной капитализацией. У самого Сбера вклады на срок 5 лет уже идут по более низким ставкам — около 10%. Но больше вариантов по срокам и доходности именно по вкладам можно подобрать для себя в других банках.

( Читать дальше )

Блог им. investprivet |Инфляция: урожай не помогает

- 16 августа 2024, 16:47

- |

⚡️Росстат опубликовала данные по инфляции — годовая инфляция (в сумме за 12 месяцев) к 12 августа впервые за пять недель ускорилась.

Годовая инфляция составила 9,1% после 9% неделей ранее. С начала года потребительские цены выросли на 5,11%, с начала августа выросли на 0,05%.

Новости последних дней, что производители продуктов питания начали предупреждать сети о повышении отпускных цен на 5-40% на некоторые категории товаров в августе-сентябре. Максимум подорожания ожидается на шоколадную и кондитерскую продукцию — на 10-40%, молочная продукция подорожает в разных категориях в среднем на 5-15%, также стоит ожидать подорожания мяса, мясной продукции и других.

🛒Некоторые категории продуктов уже значительно подорожали с начала этого года. По оценке «Роспродсоюза», стоимость месячной продовольственной корзины с начала года выросла на 14% и достигла 6708 рублей.

Каковы факторы роста продовольственной инфляции, объясняют производители:

🔸кредиты. Повышение ключевой ставки до 18% сильно ударило по расходам бизнеса: почти половина корпоративных кредитов с плавающей ставкой.

( Читать дальше )

Блог им. investprivet |Обзор компании "Все инструменты" на IPO

- 27 июня 2024, 15:21

- |

Новый эмитент на фондовом рынке — онлайн магазин “Все инструменты”.

1. О компании

2. Финансы

3. Оценка бизнеса

ВсеИнструменты.ру — крупнейший онлайн-игрок на российском DIY-рынке*. DIY — сокращение лозунга «Do it Yourself», который можно перевести как «сделай сам».

1. О компании

Компания создана в 2006 году, существует более 18 лет. В Группе компаний 6 организаций.

Основной вид деятельности — онлайн-торговля через веб-сайт, мобильное приложение и, в отношении B2B-сегмента, прямое взаимодействие с клиентами. Группа осуществляет онлайн-продажи по всей стране, при этом физическая сеть пунктов выдачи заказов (ПВЗ) представлена в каждом 4-м городе России (в более 300 городах). На 30 апреля 2024 г. логистическая инфраструктура Группы включала 4 склада центрального хаба в Московской области (Домодедово, Быково, Чашниково и Обухово), 7 РЦ-складов и 12 ПВЗ-складов в Москве и регионах общей площадью более 594 тыс. кв. м.

Группа уделяет особое внимание запуску собственных торговых марок («СТМ») под брендами «Inforce» и «Gigant», так как эти направления наиболее рентабельные (в отличие от просто перепродажи товаров).

( Читать дальше )

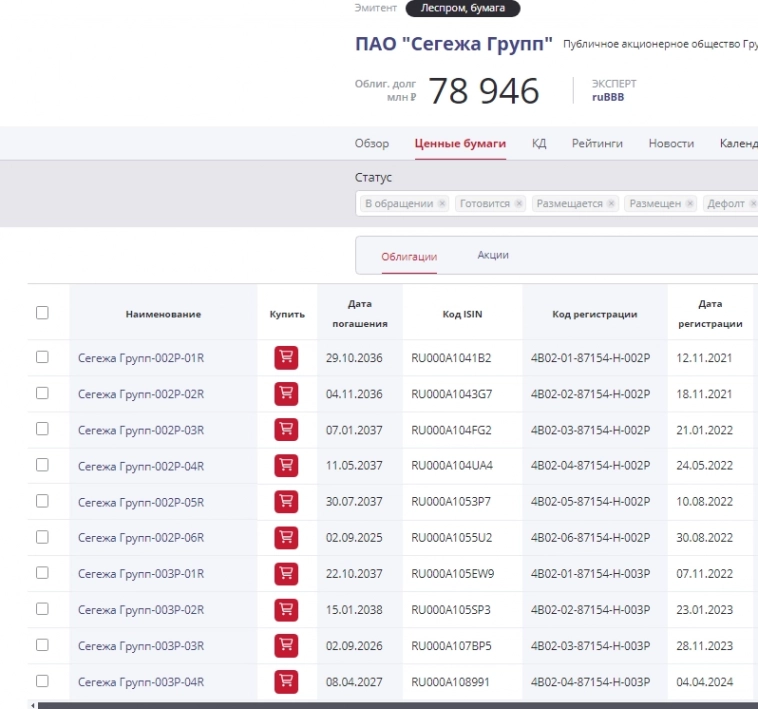

Блог им. investprivet |Реструктуризация облигаций Сегежа

- 01 июня 2024, 09:55

- |

О чем должен знать инвестор. В недавнем интервью президент Сегежи Михаил Шамолин заявил:

Безусловно, есть вопрос довольно большого долга, взятого на развитие перед самым началом СВО. Но вместе с акционерами мы работаем над его реструктуризацией, ведем переговоры с банками.

Разберем, что это значит, какой риск для инвестора:

реструктуризация — это изменение условий действующего кредита.Обычно — или удлинение срока, или перенос платежей на дальний срок. Но на практике это 2 в 1: и увеличение срока кредита и отсрочка платежей основного долга и процентов (проценты иногда остаются к оплате). Иногда меняют и ставку.

То есть допустим у Сегежи кредит в Сбербанке на 10 млрд. руб. со сроком погашения в 2024 года. Компания понимает, что гасить она их не может — денег нет. Предлагается переструктурировать сделку и продлить срок погашения на 3 года до 2027 года. Таким образом, компания краткосрочно решает проблему с долгом на 2024 год и надеется на восстановление конъюнктуры.

Однако кроме банковских кредитов у компании есть облигации на общую сумму 78 млрд. руб.

( Читать дальше )

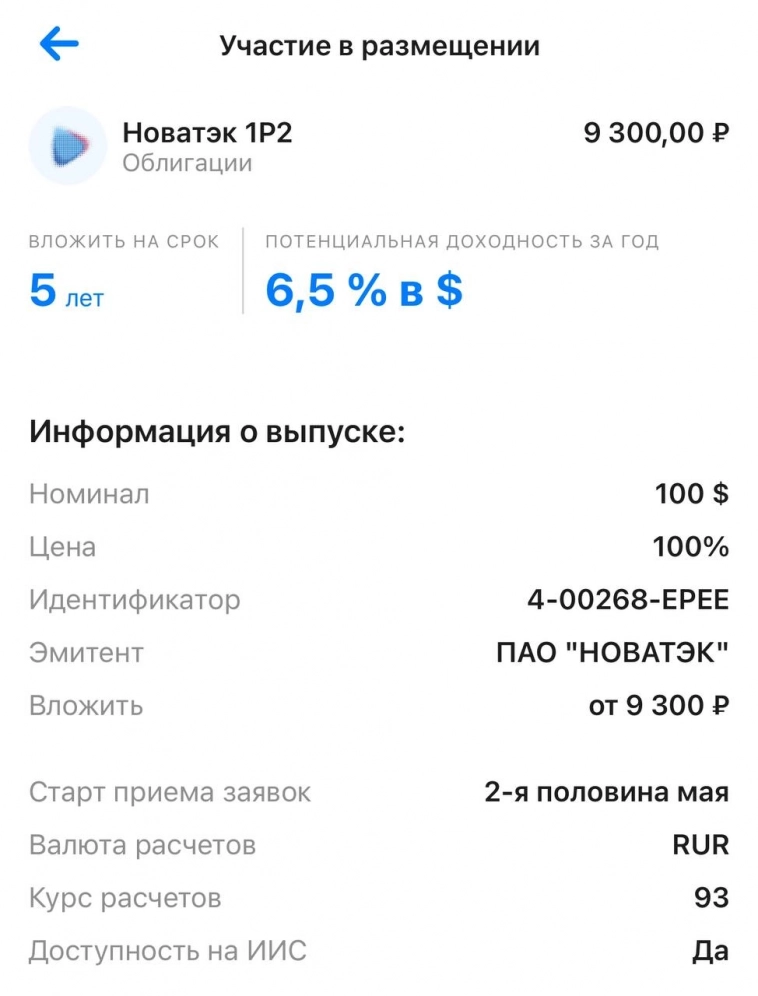

Блог им. investprivet |Новатэк: интересное размещение облигаций

- 07 мая 2024, 19:26

- |

Интересное размещение облигаций Новатэк

Речь про валютную облигацию в долларах.

Условия размещений:

▪️срок 5 лет

▪️купон до 6,5%, вероятнее будет 6%

▪️периодичность выплат 4 раза в год

▪️оферты и амортизации нет

▪️рейтинг ААА (Акра, Эксперт)

▪️номинал 100 $ (9 200 руб.)

▪️старт размещения после 10 мая (уже сейчас у некоторых брокеров можно подать заявку, например, Тинькофф, Финам)

Преимущества размещения:

🔹доступный для многих номинал 100$, обычно это 1000$

🔹надежный эмитент

🔹валютная диверсификация для инвестора: расчеты при выплате купонов и погашении выпуска в российских рублях по официальному курсу доллара США к рублю на дату купона и погашения

🔹ежеквартальный купон

🔹попадает под ЛДВ и если рубль сильно обесценится на дату погашения, то налога на валютную переоценку не будет

Минус:

— в целом невысокая доходность данной облигации, однако она может вырасти в рублевом выражении при обесценении рубля

— при высоком спросе купон может быть снижен, Фосагро, Совкомфлот при аналогичной дюрации дают 5% доходности к погашению

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс