Блог им. investprivet |Обзор компании "Все инструменты" на IPO

- 27 июня 2024, 15:21

- |

Новый эмитент на фондовом рынке — онлайн магазин “Все инструменты”.

1. О компании

2. Финансы

3. Оценка бизнеса

ВсеИнструменты.ру — крупнейший онлайн-игрок на российском DIY-рынке*. DIY — сокращение лозунга «Do it Yourself», который можно перевести как «сделай сам».

1. О компании

Компания создана в 2006 году, существует более 18 лет. В Группе компаний 6 организаций.

Основной вид деятельности — онлайн-торговля через веб-сайт, мобильное приложение и, в отношении B2B-сегмента, прямое взаимодействие с клиентами. Группа осуществляет онлайн-продажи по всей стране, при этом физическая сеть пунктов выдачи заказов (ПВЗ) представлена в каждом 4-м городе России (в более 300 городах). На 30 апреля 2024 г. логистическая инфраструктура Группы включала 4 склада центрального хаба в Московской области (Домодедово, Быково, Чашниково и Обухово), 7 РЦ-складов и 12 ПВЗ-складов в Москве и регионах общей площадью более 594 тыс. кв. м.

Группа уделяет особое внимание запуску собственных торговых марок («СТМ») под брендами «Inforce» и «Gigant», так как эти направления наиболее рентабельные (в отличие от просто перепродажи товаров).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 32 )

Блог им. investprivet |Обзор стратегии Северстали - риск дивидендам

- 04 июня 2024, 17:30

- |

Металлурги были в фокусе нашего внимания с октября 2022 года, и в 2024 году при признаках выплаты дивидендов. Фавориты — Северсталь и НЛМК.

Акции обновили максимумы и сейчас позиции закрыты.

Сегодня Северсталь представила свою Стратегию до 2028 года. Давайте акцентируем внимание на важных моментах.

1️⃣ Тренды отрасли:

— переориентация на внутренний рынок, мировой рынок стали стагнирует

— рост конкуренции на внутреннем рынке

— демографический кризис

— инфляция себестоимости

2️⃣ Емкость российского рынка будет расти с CAGR 1-2% к 2029 году (немного, зрелый рынок)

3️⃣ Компания анонсирует существенное увеличение CAPEX:

— рост в 2024 году на 63% до 119 млрд. руб. по сравнению с 2023г

— рост в 2025 году на 132% до 170 млрд. руб.

Пик затрат придется на 2025 год, далее снижение. Это даст эффект + 150 млрд. руб. EBITDA к 2028 году.

Итого за 2 года будет потрачено 289 млрд. руб.

В настоящий момент у компании сформированы денежные средства в размере 403 млрд. руб. из них 192 млрд. руб. уйдет на дивиденды в июне 2024 года.

( Читать дальше )

Блог им. investprivet |НДПИ: риск в акциях

- 03 июня 2024, 16:58

- |

НДПИ и инвестор

На сколько справедлив налог и как инвестору на это реагировать.

1️⃣ Налог на добычу полезных ископаемых (НДПИ)

Объект налогообложения: полезные ископаемые, добытые из недр на территории РФ. И к этому относятся: уголь, нефть, газ, товарные руды черных, цветных и редких металлов, природные алмазы, золото, серебро и ттп.

То есть все что добывается из земли матушки. У каждого сырья могут быть свои ставки, методика расчета и различные коэффициенты. Период уплаты налога 1 месяц.

Виды ставок:

Адвалорные ставки (в процентах) – применяются в отношении налоговой базы, определяемой как стоимость добытого полезного ископаемого.

Специфические ставки (в рублях за тонну) – применяются в отношении налоговой базы, определяемой как количество добытого полезного ископаемого.

2️⃣ В новых изменениях налогообложения по НДПИ есть комментарий МИНФИНА:

«Проведенный Минфином за 2021-2023 гг. анализ выявил ряд отраслей, в основном сырьевых, где достигнутые уровни операционной рентабельности бизнеса существенно превышают средние по экономике 10-12% (в два и более раза). При этом уровень рентной налоговой нагрузки ниже минимально приемлемых 5-6% от выручки. Это явные признаки того, что в отрасли имеется экономическая рента, которую нужно разделить с государством.»

( Читать дальше )

Блог им. investprivet |Стоит ли покупать Элемент на падении

- 31 мая 2024, 16:19

- |

https://smart-lab.ru/blog/1022249.php

С момента размещения котировки упали на 8%, как изменились мультипликаторы:

( Читать дальше )

Блог им. investprivet |Как обменять ЯНДЕКС у разных брокеров

- 30 мая 2024, 10:04

- |

❗️ Про обмен акций Яндекс у разных брокеров❗️

Собрала информацию по основным популярным брокерам.

Срок до 19 июня! Московская биржа уточнила, что планируется остановка торгов бумагами голландской Yandex N.V будут с 14 июня. 10 июля начнутся торги российскими акциями IT-гиганта.

1️⃣ Брокер Финам.

Автоматический обмен акций. Дополнительных действий от инвестора не требуется. Касается акций Мосбиржи и СПБ.

2️⃣ Брокер Тинькофф.

Автоматический обмен акций. Дополнительных действий от инвестора не требуется. Касается акций Мосбиржи и СПБ.

3️⃣ Брокер БКС

БКС выставила заявки на биржевой обмен акций для всех своих клиентов, которые купили акции на Мосбиржи до 24 мая.

Акции заблокированы до обмена, если клиент хочет продать бумаги самостоятельно — нужно позвонить трейдерам по номеру 8 800 100 55 02 и снять заявку на обмен. Информация об участии в биржевом обмене акций, купленных на СПБ Бирже, будет опубликована позже. Клиенты, купившие ценные бумаги после 24 мая 2024 г. и желающие принять участие в биржевом обмене акций, должны будут самостоятельно связаться с трейдерами или персональными брокерами компании БКС, позвонив по номеру 8 800 100 55 02, и подать 2 адресные заявки (в срок до 21 июня 2024 г.

( Читать дальше )

Блог им. investprivet |Налоговая реформа с позиции инвестора

- 29 мая 2024, 16:39

- |

Это главная новость сегодняшнего дня. Рассмотрим с позиции инвестора, как это повлияет на наши инвестиции.

Пока это законопроект, вступит в силу при принятии с 2025 года.

1️⃣ Рост налога на НДФЛ

13% — годовой доход до 2,4 млн. руб. (200 тыс. в месяц)

15% — 2,4-5 млн. руб. (200-416,7 тыс. в месяц)

18% — 5-20 млн. руб. ( 0,4 — 1,67 млн. руб.)

20% — 20-50 млн. руб.

22% — от 50 млн.руб.

Если смотреть в целом среднегодовой доход по России, то он укладывается в рамки до 2,4 млн. руб. И для большинства россиян изменения будут незаметны. Однако с учетом инфляции все постепенно перейдут на налог 15% в течение 5-6 лет.

2️⃣Рост налога для незарплатных доходов. Сюда относят: налоги на вклады, продажа имущества, инвестиционные доходы — дивиденды, купоны, доходы с рынка).

13% — годовые доходы до 2,4 млн. руб.

15% с превышения 2,4 млн. руб.

Здесь без существенных изменений и Силуанов отметил: «Повышать налог на прибыль с дивидендов равносильно двойному налогообложению, ведь увеличивается налог на прибыль компания, что и так уменьшает дивиденды».

( Читать дальше )

Блог им. investprivet |Обзор IPO Элемент - стоит ли участвовать

- 27 мая 2024, 16:33

- |

Уверена, каждый найдет для себя что-то новое в этом обзоре.

Содержание:

- О компании: чем занимается, доля на рынке, иски.

- Финансовое состояние.

- Оценка на IPO

- Вывод

О компании: чем занимается, доля на рынке, иски.

Компания Элемент является национальным лидером в микроэлектронике, компанией с полным циклом разработки и производства ЭКБ (электронная компонентная база), электронных блоков и модулей, оборудования и материалов для микроэлектронного производства в наиболее востребованных сегментах рынка.

Для примера, где используются микросхемы:

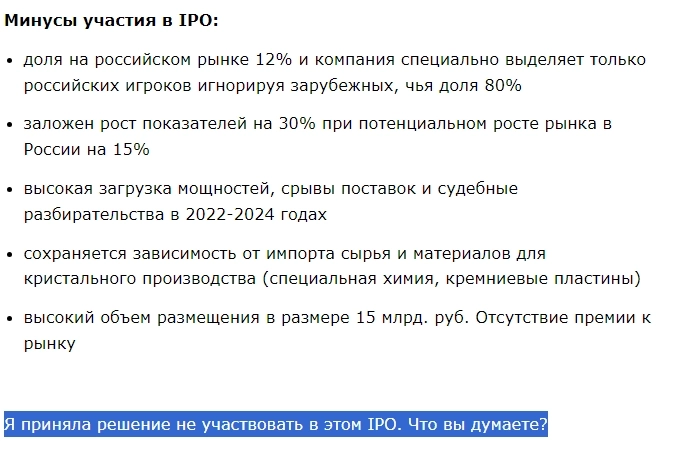

Среди наиболее массовой продукции Группы – микросхемы для транспортных карт «Тройка», банковских карт «Мир» и защищенные микросхемы для заграничных паспортов и прочих электронных документов.Компания формально занимает 51% долю среди российских производств микроэлектроники, но реальная доля на рынке продаж российских производителей всего 20%. Согласно оценкам, указанным в отчёте Kept, в 2023 г. российский рынок микроэлектроники вырос на 38% и составил 289 млрд руб., таким образом доля Элемента на рынке составляет всего 12%.

( Читать дальше )

Блог им. investprivet |Газпром - стоит ли покупать по текущим?

- 22 мая 2024, 18:11

- |

Газпром — пора брать?

А если есть в портфеле, что делать? Продать?

Это одни из самых популярных вопросов в последнее время.

Акции газового гиганта практически обновили минимум 2023 года в 137 руб. И снизились на отмене дивидендов на 13%.

Считаю, что здесь нет идеи и лучше держаться от акций подальше.

Почему:

1️⃣ Во-первых, акция недешевая. Многие ошибочно путают цену и ценность. И падение цены расценивают как — «хороший дешевый актив». Это ошибочный расчет.

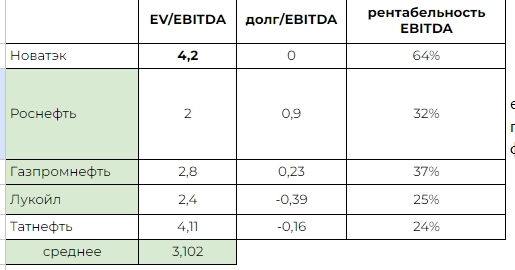

Текущие показатели Газпрома: EV/EBITDA = 4.8, долг/EBITDA= 2.96.

Для примера:

- Лукойл: EV/EBITDA = 2,4, долг/EBITDA= -0,39.

- Роснефть: EV/EBITDA = 2, долг/EBITDA= 0,9.

- Новатэк: EV/EBITDA = 4.2, долг/EBITDA= 0.

То есть для диверсификации портфеля можно взять «дешевых» Лукойл и Роснефть. Дивиденды идут бонусом.

2️⃣ Во-вторых, компанию ждет существенный CAPEX (инвестиции) в текущих условиях и переориентация на Восток. С учетом того, что у компании отрицательный денежный поток, высокая долговая нагрузка, то это будет оказывать давление на котировки.

( Читать дальше )

Блог им. investprivet |Новатэк: интересное размещение облигаций

- 07 мая 2024, 19:26

- |

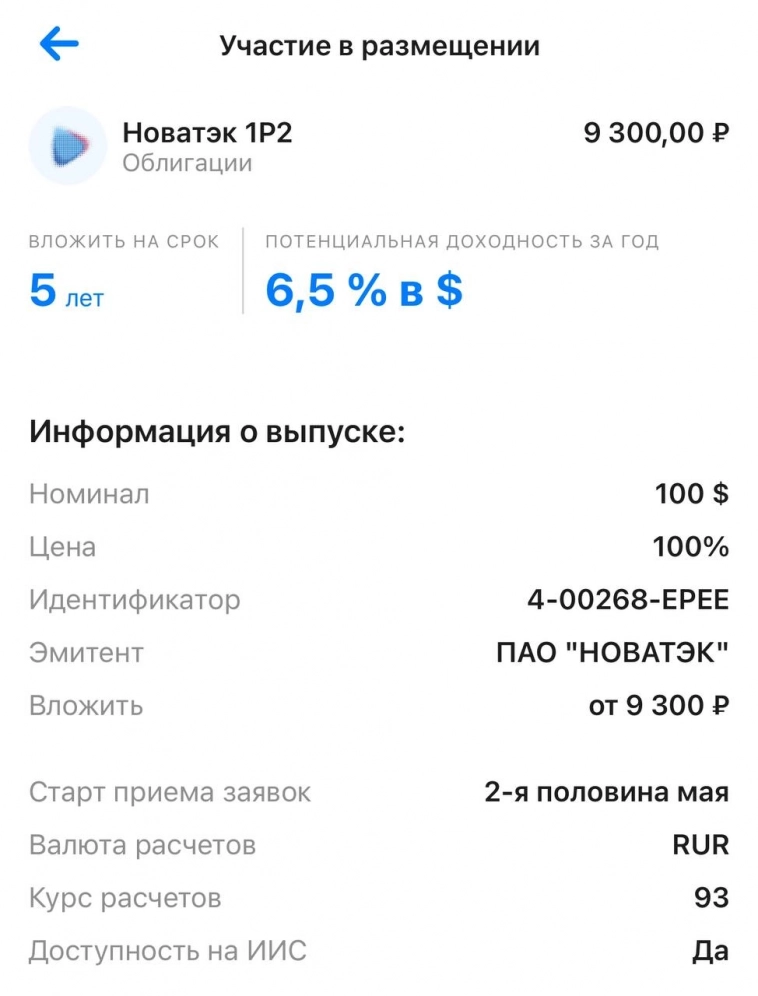

Интересное размещение облигаций Новатэк

Речь про валютную облигацию в долларах.

Условия размещений:

▪️срок 5 лет

▪️купон до 6,5%, вероятнее будет 6%

▪️периодичность выплат 4 раза в год

▪️оферты и амортизации нет

▪️рейтинг ААА (Акра, Эксперт)

▪️номинал 100 $ (9 200 руб.)

▪️старт размещения после 10 мая (уже сейчас у некоторых брокеров можно подать заявку, например, Тинькофф, Финам)

Преимущества размещения:

🔹доступный для многих номинал 100$, обычно это 1000$

🔹надежный эмитент

🔹валютная диверсификация для инвестора: расчеты при выплате купонов и погашении выпуска в российских рублях по официальному курсу доллара США к рублю на дату купона и погашения

🔹ежеквартальный купон

🔹попадает под ЛДВ и если рубль сильно обесценится на дату погашения, то налога на валютную переоценку не будет

Минус:

— в целом невысокая доходность данной облигации, однако она может вырасти в рублевом выражении при обесценении рубля

— при высоком спросе купон может быть снижен, Фосагро, Совкомфлот при аналогичной дюрации дают 5% доходности к погашению

( Читать дальше )

Блог им. investprivet |Почему акции Новатэка корректируются

- 06 мая 2024, 15:58

- |

Почему акции Новатэка корректируются и интересная ли это идея для инвестора

Санкции против Новатэка работают эффективнее.

Интересная статья вышла в Блумберг как санкции влияют на Новатэк. Учитывая, что вы часто задаете вопросы по компании — предлагаю рассмотреть.

1. Почему для нас это важно.

Новатэк имеет высокие мультипликаторы по отрасли EV/EBITDA 4.2, в то время как Роснефть EV/EBITDA 2, Лукойл 2,4, Газпромнефть 2,8.

актуально на 6 мая 2024

Более высокие мультипликаторы связаны с новыми проектами компании, которые увеличивают доходы в будущем. То есть условно текущие мультипликаторы могут быть выше, но форвардные (будущие) уже приемлемые. Так проект Арктиг СПГ 2 может увеличить поставки газа на 20-25% от текущих объемов уже в 2024-2025 годах. Но из-за того что проект на паузе из-за санкций — инвесторы переоценивают акции Новатэка, так как они не дешевы (по сравнению с аналогами, см мультипликаторы выше).

2. Почему проект на паузе.

В 2023 году удалось завершить строительство первой очереди проекта «Арктик СПГ-2» несмотря на санкции, благодаря китайским машиностроительным заводам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс