SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain |Длинный портфель облигаций: итоги сложного года. Почему я много не заработал и почему остался в плюсе

- 23 августа 2024, 17:56

- |

Напомню, идея этого портфеля была в том, чтобы собрать качественные длинные бумаги на этапе повышения ставки и получить профит на этапе ее снижения

Когда стало понято, что профита в таком формате не будет, курс поменялся на более спокойный, с упором на высокую купонную доходность и контроль кредитного качества

Основные параметры на середину августа:

- Доля бумаг с фикс купоном ~7%, флоатеров и денег – ~93%

- Доходность за полный год – 17,1%

- Текущая купонная доходность портфеля – 19,7% (+150 б.п.)

- Доля эмитентов A-грейда и выше ~48%, BB и ниже – ~24%

Бенчмарки за полный год:

- Фонд LQDT – 15,6%

- Банковские депозиты усредненно равняю c LQDT, возможно чуть выше, ~16%

- Индекс ВДО-облигаций RUEYBCSTR – 5,6%

( Читать дальше )

- комментировать

- 1.7К

- Комментарии ( 1 )

Блог им. imabrain |Длинный портфель облигаций: итоги пятого месяца, планы и сделки

- 30 января 2024, 17:55

- |

👉Идея и стратегия по этому портфелю + Итоги прошлого месяца. Основные параметры сейчас:

За 5 месяцев:

( Читать дальше )

- Доля бумаг с фикс купоном – 63%, флоатеров и денег – 37%

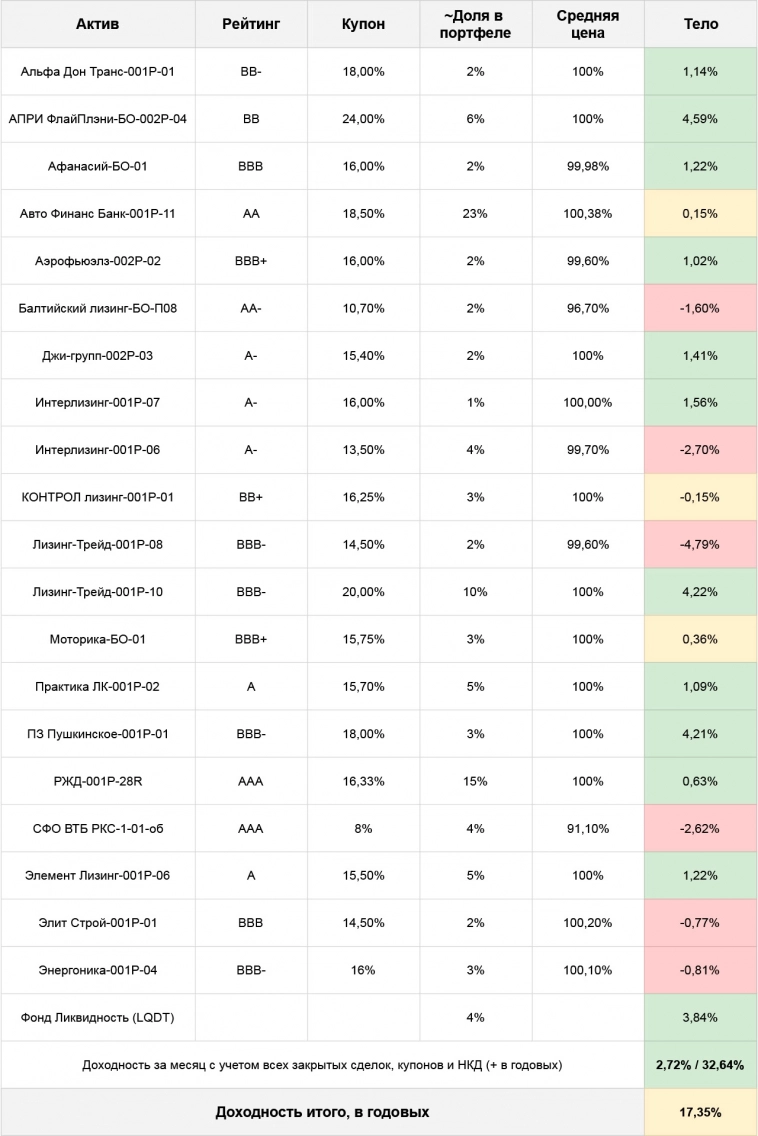

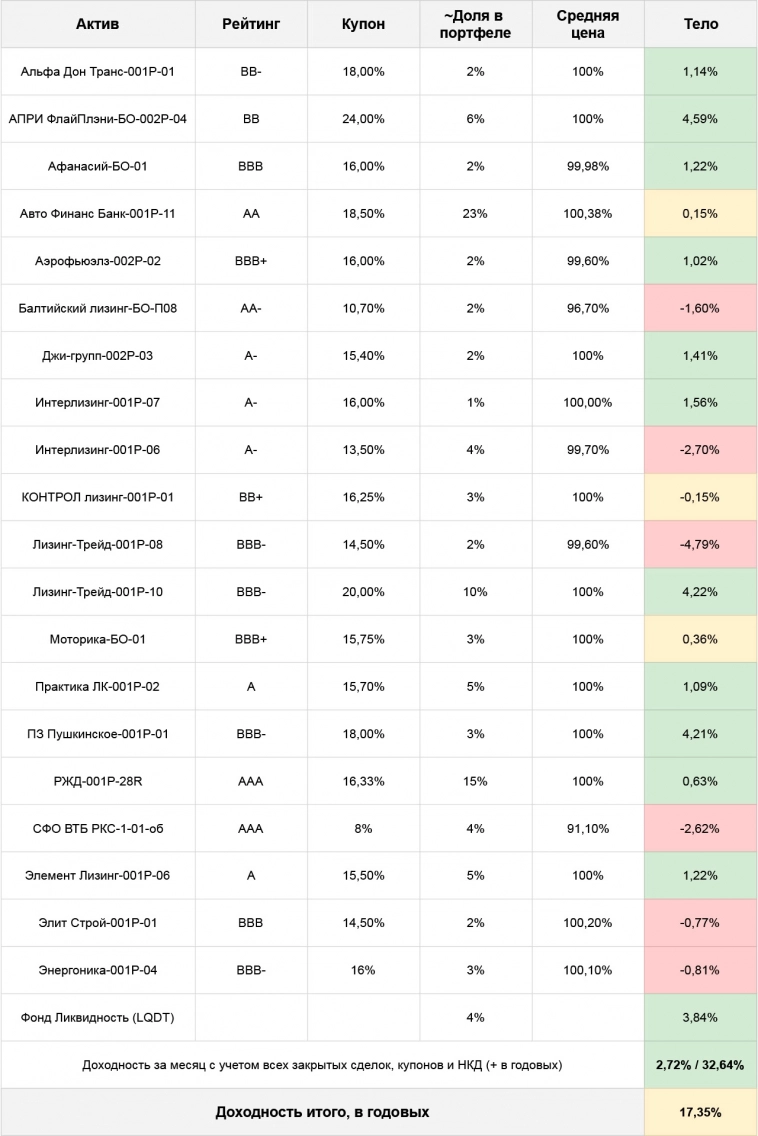

- Доходность за месяц – 2,72% (~32,64% годовых)

- Текущая купонная доходность портфеля – 17%

За 5 месяцев:

- Получена доходность 17,35% годовых, что существенно обгоняет LQDT (~13,5%) и банковские вклады (тут точной цифры быть не может, примерно уровень LQDT или чуть выше) – при том, часть портфеля набиралась в очень неудачный период августа-сентября и ряд позиций остаются в просадке

- Сформирована купонная доходность ~17% при высоком качестве портфеля: доля эмитентов A-грейда и выше ~60%, BB – менее 11%

( Читать дальше )

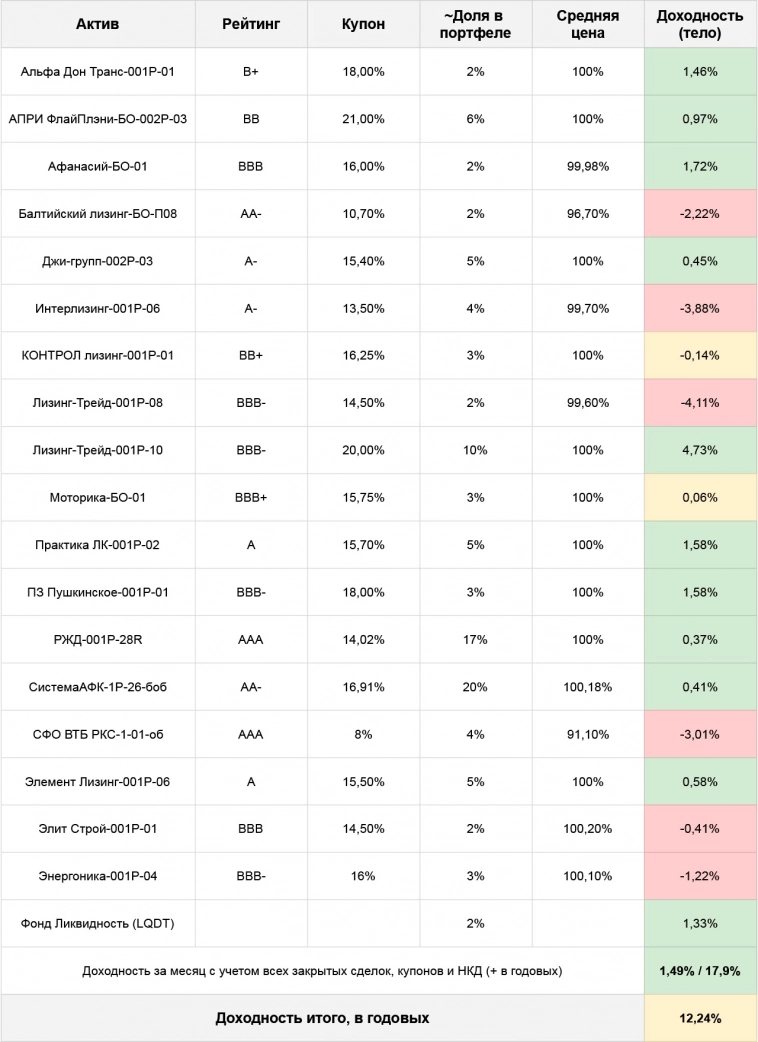

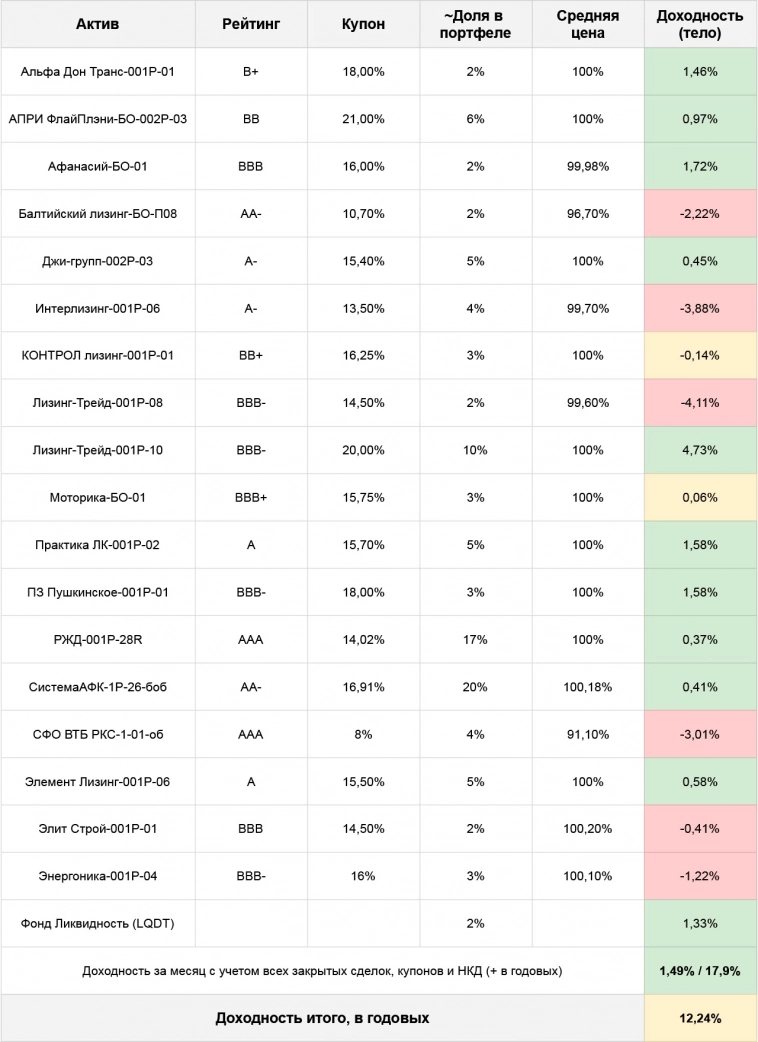

Блог им. imabrain |Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

👉Идея и стратегия по этому портфелю + Итоги прошлого месяца. Основные параметры сейчас:

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

Бенчмарки:

( Читать дальше )

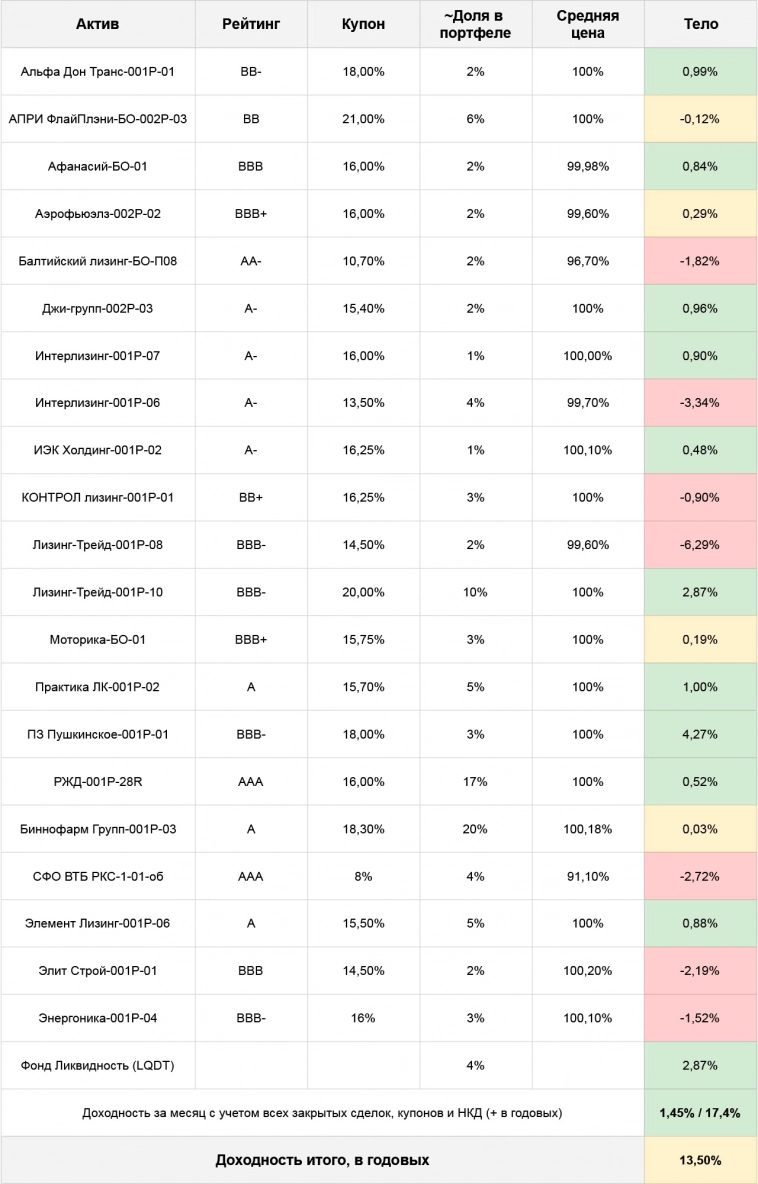

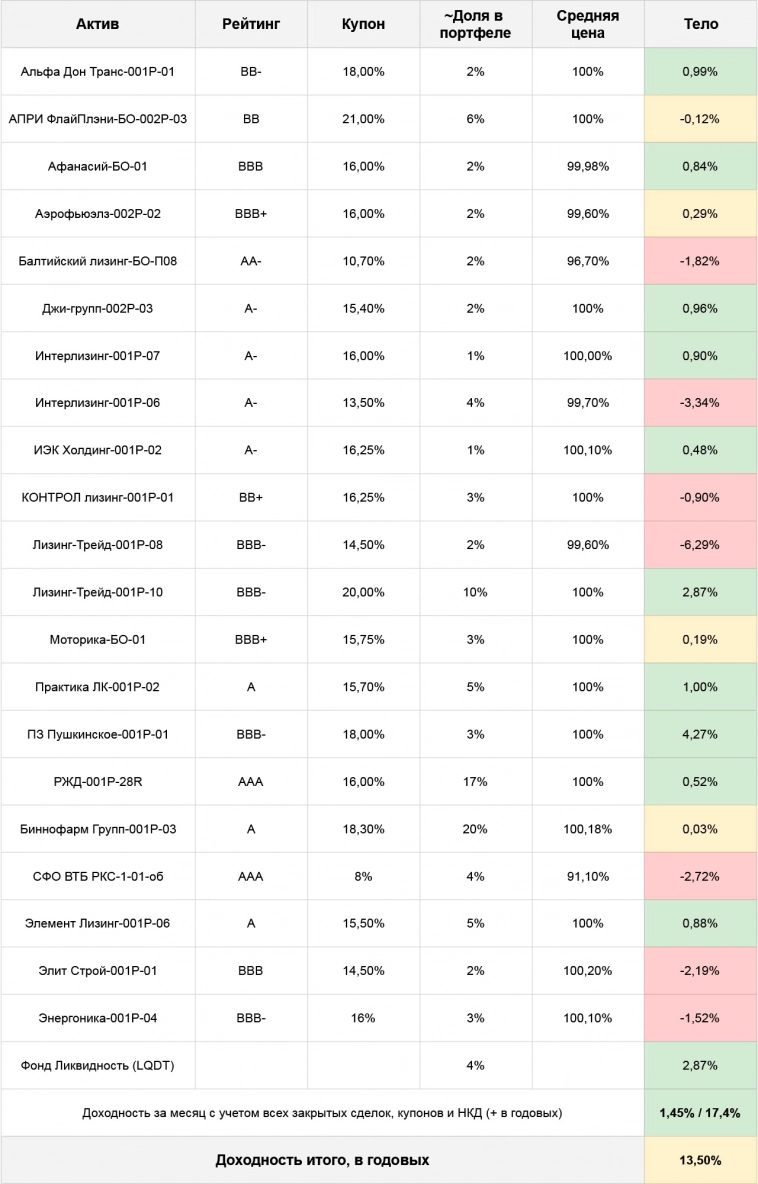

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

( Читать дальше )

Блог им. imabrain |Длинный портфель облигаций: итоги третьего месяца, планы и сделки

- 24 ноября 2023, 15:25

- |

В августе начал собирать новый долгосрочный портфель облигаций – идея, стратегия и часть сделок здесь. Итоги первого месяца здесь, а здесь итоги второго. Как выглядит портфель сейчас и какие есть мысли на будущее:

Основные параметры на середину ноября:

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

( Читать дальше )

Основные параметры на середину ноября:

- Доля бумаг с фикс купоном – 61%, флоатеров и денег – 39%

- Доходность за месяц – 1,49% (~17,9% годовых)

- Текущая купонная доходность портфеля – 15,9% (без флоатеров = 16,1%)

Но это не так и важно, задача портфеля – не просто дожидаться позитива от ЦБ (хотя приоритет именно такой), а быть одинаково готовым к любому варианту развития событий

Бенчмарки:

- В этом месяце портфель уверенно обгоняет любые банковские депозиты/счета даже по голой купонной доходности (потолок для банков оцениваю в 14% – тут надо еще учитывать, что период высоких ставок затягивается, и прыгать по коротким предложениям «для новых клиентов» становится все более напряжным)

( Читать дальше )

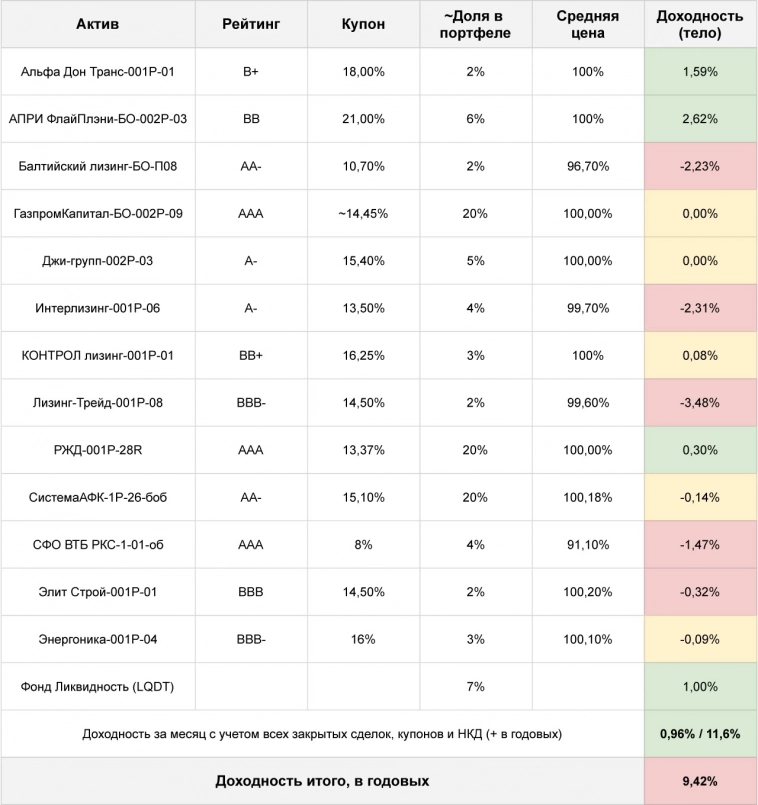

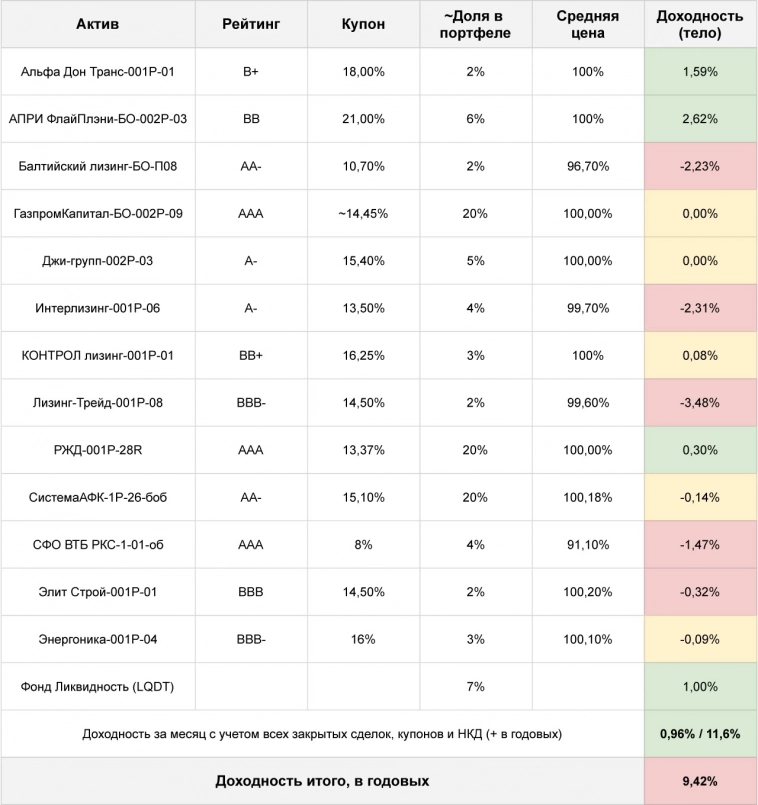

Блог им. imabrain |Длинный портфель облигаций: итоги второго месяца, планы и сделки

- 25 октября 2023, 16:41

- |

Два месяца назад начал собирать новый долгосрочный портфель облигаций – идея, стратегия и часть сделок здесь. Итоги первого месяца здесь. Как выглядит портфель сейчас и что изменилось в стратегии:

Основные параметры на 15 октября:

▫️Доля бумаг с фикс купоном – 33%, флоатеров и денег – 67%

▫️Доходность за месяц – 0,96% (11,6% годовых)

▫️Текущая купонная доходность портфеля – 14,6% (без флоатеров = 15,2%)

Отставание от банковских депозитов/счетов резко сократилось: потолок месячной доходности по ним оцениваю в ~12,5% годовых. Есть варианты под 13+, но появились они недавно, на весь месяц эксраполировать нельзя. Фонд LQDT за период 15.09-15.10 сделал лишь ~12% годовых, что выглядит совсем уже неинтересным

👉Индекс ВДО-облигаций RUEYBCSTR ожидаемо минусит, здесь у портфеля преимущество тотальное, но с ним и соревноваться неинтересно, слишком паралимпийская дисциплина

Сделки:

🔹С момента последнего обзора добавил Джи-групп-002Р-03. Уже после отчетной даты появились Моторика-БО-01, Элемент Лизинг-001Р-06, Практика ЛК-001P-02 и Афанасий-БО-01 – все понемногу, за счет уменьшения доли в Газпром-Капитале. Первые четыре с первички, Афанасия взял на старте торгов чуть ниже номинала

( Читать дальше )

Основные параметры на 15 октября:

▫️Доля бумаг с фикс купоном – 33%, флоатеров и денег – 67%

▫️Доходность за месяц – 0,96% (11,6% годовых)

▫️Текущая купонная доходность портфеля – 14,6% (без флоатеров = 15,2%)

Отставание от банковских депозитов/счетов резко сократилось: потолок месячной доходности по ним оцениваю в ~12,5% годовых. Есть варианты под 13+, но появились они недавно, на весь месяц эксраполировать нельзя. Фонд LQDT за период 15.09-15.10 сделал лишь ~12% годовых, что выглядит совсем уже неинтересным

👉Индекс ВДО-облигаций RUEYBCSTR ожидаемо минусит, здесь у портфеля преимущество тотальное, но с ним и соревноваться неинтересно, слишком паралимпийская дисциплина

Сделки:

🔹С момента последнего обзора добавил Джи-групп-002Р-03. Уже после отчетной даты появились Моторика-БО-01, Элемент Лизинг-001Р-06, Практика ЛК-001P-02 и Афанасий-БО-01 – все понемногу, за счет уменьшения доли в Газпром-Капитале. Первые четыре с первички, Афанасия взял на старте торгов чуть ниже номинала

( Читать дальше )

Блог им. imabrain |Длинный портфель облигаций: итоги первого месяца, планы и сделки

- 19 сентября 2023, 12:45

- |

Месяц назад начал собирать новый долгосрочный портфель облигаций – идея, стратегия и часть сделок здесь. Настало время подвести первые итоги:

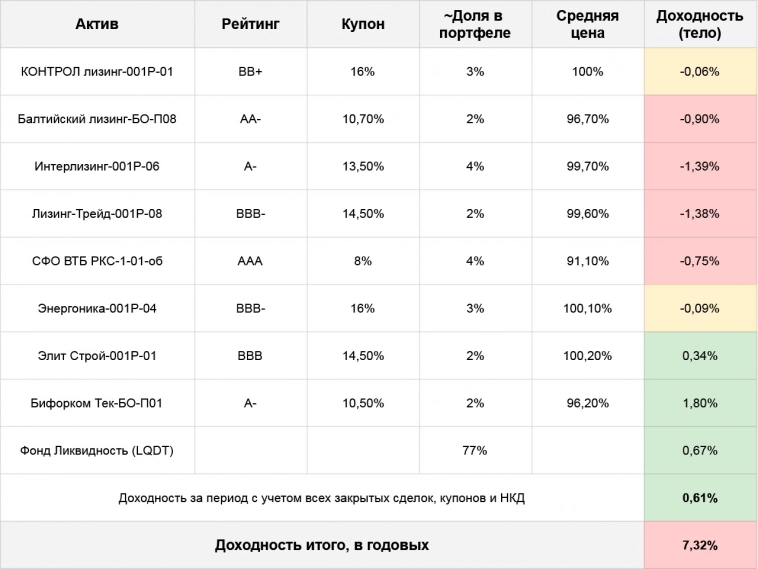

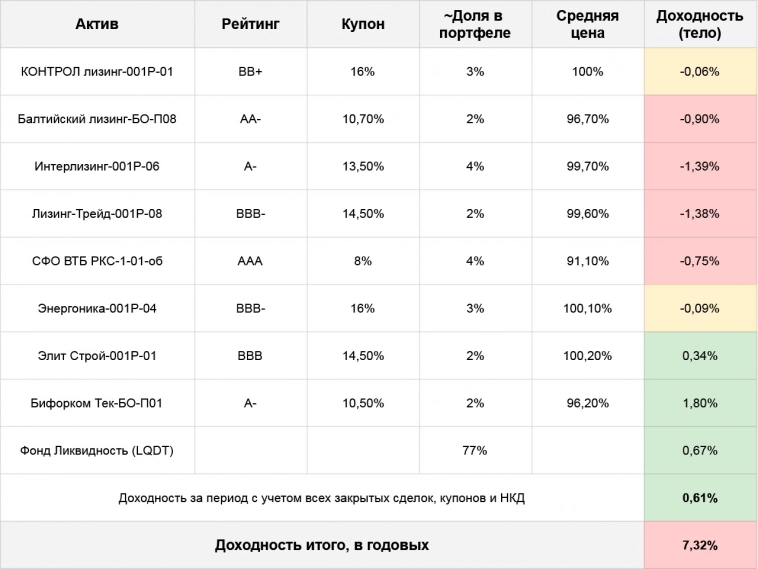

Основные параметры сейчас:

А вот банковским депозитам/накопительным счетам портфель пока однозначно проигрывает, по ним можно было бы получить уверенные ~12% годовых. В защиту облигаций – в сентябре рынок уже начал закладывать в их доходности ожидания по дальнейшему росту ставки ЦБ и, возможно, продолжит это делать далее. А вот банки улучшать условия по вкладам/счетам пока не торопятся

( Читать дальше )

Основные параметры сейчас:

- Доля бумаг – 23%, денег – 77%

- Доходность за месяц – 0,61% (7,2% годовых)

- Текущая купонная доходность портфеля ~12,5%

А вот банковским депозитам/накопительным счетам портфель пока однозначно проигрывает, по ним можно было бы получить уверенные ~12% годовых. В защиту облигаций – в сентябре рынок уже начал закладывать в их доходности ожидания по дальнейшему росту ставки ЦБ и, возможно, продолжит это делать далее. А вот банки улучшать условия по вкладам/счетам пока не торопятся

( Читать дальше )

Блог им. imabrain |Новый портфель облигаций на 6-12 месяцев: стратегия и первые покупки

- 18 августа 2023, 08:29

- |

Начал собирать новый долгосрочный портфель облигаций. Кроме собственно инвестиционных целей это позволит подсвечивать интересные бумаги и более предметно обсуждать облигации именно с позиции холда, а не только спекуляций

Мои вводные:

Идея: в оптимистичном сценарии мы уже проходим пиковые значения ставки ЦБ. В менее оптимистичном – возможно еще до нескольких повышений, малыми шагами. В обоих случаях рассматриваю начало 2024 года как период неизбежного смягчения ДКП, либо по «естественным» причинам, либо по политическим, на фоне выборов

Бенчмарк: максимальная доходность депозитов в крупных банках

Цель: получить на горизонте 6-12 месяцев доход в 1,5-2 раза выше бенчмарка. Сформировать консервативную, стабилизирующую часть инвестиционного портфеля (после резкого роста в акциях их доля существенно выросла, нужна ребалансировка в пользу бондов)

Стратегия выглядит так:

- Покупка бумаг с наилучшим соотношением доходности и кредитного качества по каждой рейтинговой группе и бумаг с явной недооценкой к своей справедливой стоимости. Покупки и на первичном, и на вторичном рынке (основные спекулятивные покупки первички по-прежнему будут в отдельном портфеле)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс