SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain |Новые облигации Быстроденьги (27%, размещение сегодня 17.07)

- 17 июля 2025, 09:41

- |

Быстроденьги – микрофинансовая организация, специализируется на PDL-займах (~70% в стурктуре выдач за 2024 год, при этом, в отличие от многих коллег по бизнесу, пока не смещает фокус в сторону более длинных IL)

Входит в Группу Eqvanta – это уже довольно типичная для сектора структура, где консолидированы несколько брендов МФО, свой коллектор и своя IT-команда

⏳ Ранее писал, что у БД получился очень слабый 2023 год, а далее они занимались активным наращиванием портфеля, что на первых порах сделало еще больше поводов для волнений. Но по итогам 2024 растущий портфель начал давать свои вполне хорошие результаты:

- Портфель займов: 4,8 млрд. (+83%)

- ЧПД: 2,2 млрд. (+7,9%)

- Прибыль: 0,8 млрд. (x4)

📋 Цифры МСФО по всей группе Экванта за 2024 (они более показательные, т.к. все бизнесы смежные, долги набираются на БД, а далее деньги гуляют между компаниями достаточно свободно):

( Читать дальше )

- комментировать

- 492

- Комментарии ( 0 )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 14.07 по 20.07.25 (часть 2/2)

- 15 июля 2025, 09:53

- |

⛏ Селигдар, 2 выпуска: A+/AA-, фикс до 20,5% ежемес. (YTM до 22,54%), 2,5 года. Флоатер КС+450 (EY до 27,46%), 2 года, общий объем 3 млрд.

У меня нет вопросов к кредитному качеству Селигдара, несмотря на плохие финрезультаты 2024 года (они связаны с переоценкой «золотого» долга, поэтому всё, что гасится до первого погашения по серии GOLD в 2028 году, в т.ч. и новый выпуск, выглядит вполне спокойно)

Узким местом здесь считаю уголовное дело в отношении совладельцев. Которое *вроде как* уже отделено от компании – но общее количество таких историй растет, они делают как минимум нервы, а то и реальные убытки, и это заставляет «дуть на воду». Считаю что долю по бумагам Селигдара надо формировать исходя из своей оценки этого момента, и из понимания, что всей информацией мы не владеем, а о проблемах узнаем, вероятно, только постфактум, как и в случае с ЮГК

Зато премия и к группе и к своим выпускам на старте очень хорошая. Более-менее интересно выглядит даже флоатер, в пределах КС+400 (как у Миррико, да). Но сам планирую участвовать только в фиксе, подробный расклад по купонам – как всегда перед сбором

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 20.08 по 25.08.24

- 20 августа 2024, 11:07

- |

🚚 Совкомбанк Лизинг: AA-, флоатер КС + 250, ежемес. купон, 5 лет, 3 млрд.

Подробный разбор выпуска здесь, мнение положительное, лишь бы не укатали слишком низко

🇷🇺 Новосибирская область: AA, YTM= (доходность КБД на сроке 2,6 + 275 б.п.), 5 лет, 13,5 млрд.

К плавающему расчету YTM прилагается абсолютно мозговзрывательная понижающаяся лесенка купонов, с шагами от 25 до 75 б.п. (даже копипастить сюда не буду), амортизация по 20-30% во второй половине срока обращения и несколько купонных периодов нестандартной длины (для субфеда это нормально, чтобы увязать платежи с плановыми поступлениями в бюджет)

- Чуть упрощенно, стартовый купон будет на 30-70 б.п. выше общего YTM выпуска

- На сегодняшнее состояние кривой – YTM получается ~19,7% и купон ~20%

- Также упрощенно, с учетом стартовой премии +275 – в свою лесенку они закладывают среднюю ставку на ближайший год 18%, далее на год 17% и далее постепенное снижение до ~12% на пятый год

Технически – выглядит вполне адекватным вариантом (для тех, кто согласен с таким прогнозом по ставке).

( Читать дальше )

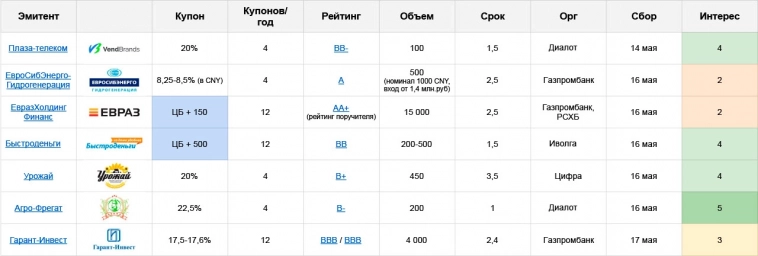

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 13.05 по 19.05.24

- 14 мая 2024, 00:05

- |

☕️Плаза Телеком: BB-, купон 20% квартальн. (YTM~21,4%), 1,5 года, 100 млн.

Торгуют едой и напитками через вендинговые автоматы. Дебютный выпуск размещали в конце сентября-2023, условия были совсем неинтересными, а куда делись те 200 млн. – тоже не совсем понятно: ОС (те самые автоматы) в отчетности в этом году не выросли. Но в целом баланс не криминальный, и даже при их довольно высоком долг/EBITDA 4.5x проблем с обслуживанием пока не просматривается, тем более с новыми 100млн. (которые тоже не совсем понятно для чего берутся, но на то оно и ВДО)

Прошлый выпуск Плазы RU000A106YD5 торгуется очень дорого, на него можно не смотреть: расчет доходности там идет к осеннему коллу, а его скорее всего не исполнят. По группе есть премия, из похожих выпусков недавно было Сергиевское RU000A1084N7 с аналогичными параметрами и коллом через год ровно, торгуется сейчас по 102,5%

( Читать дальше )

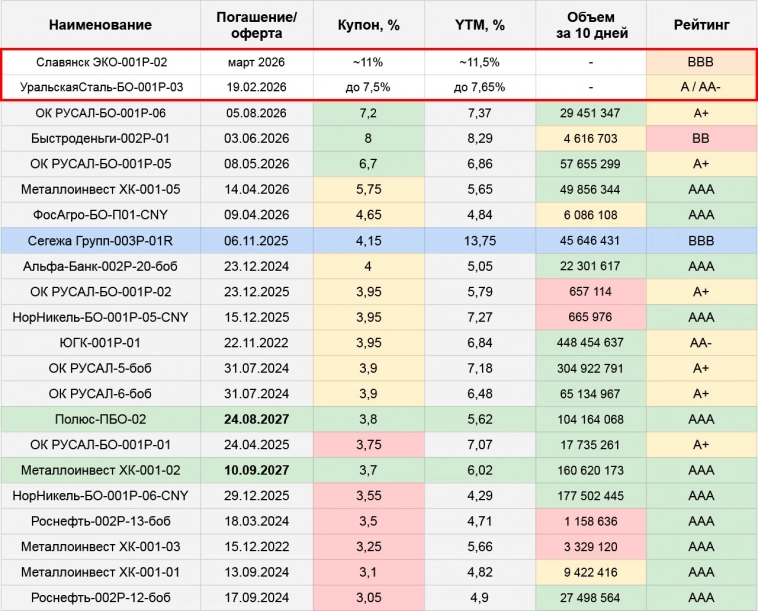

Блог им. imabrain |Юаневые облигации – что есть на рынке сейчас + новые размещения

- 18 февраля 2024, 18:53

- |

- Для себя их рассматриваю как парковку валютной позиции, поэтому приоритет отдаю купону: держать до погашения не планирую, бумаги спокойные, к скачкообразному раскрытию YTM не склонные

- На более длинный горизонт, что тоже стратегия (чем дольше, тем вероятнее ослабление рубля, а это основное, ради чего стоит идти в инструмент) – есть смысл ориентироваться именно на YTM

- Под ЛДВ сейчас подходят только Полюс RU000A1054W1 и Металлоинвест RU000A1057D4 (в табличке подсвечены зеленым)

- Ликвидность местами страдает, надо соотносить со своими объемами

Про новые выпуски:

🪨Уральская сталь: A/AA-, купон 7,25-7,5% квартальный (YTM~7,4-7,7%), 2 года, 300 млн. CNY. Сбор 19.02

Верхний рейтинг – НРА, нижний АКРА, но материнский ЗТЗ с АКРой больше не работает, поэтому не факт, что и тут будут продлевать. Рублевые бумаги Стали рынок прайсит вполне в диапазоне AA-, по совокупности можно считать ее качество плюс-минус сравнимым с Русалом или чуть лучше

( Читать дальше )

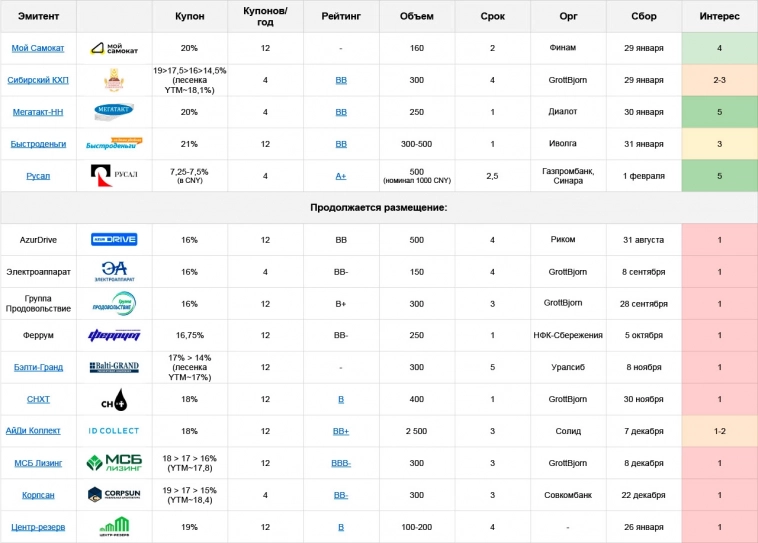

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 29.01 по 04.02.24

- 29 января 2024, 09:25

- |

🛴Мой Самокат: без рейтинга, купон 20% ежемес. (YTM~21,9%), 2 года, 160 млн.

Вуш на минималках. Занимаются арендой СИМ, но работают не на широкую аудиторию, а точечно, с курьерами. Чистый стартап в начале пути: собирают деньги, закупают флот, готовятся покорять рынок. В моменте глубокие убытки, и рассматривать это как бизнес сейчас никакого смысла нет. Оно или выстрелит, и тогда уже посмотрим, или извините…

👉Выпуск интересен только участием ВТБ. Банк вложился в компанию почти на 90% ее капитала, через свой пре-IPO фонд (как несколько лет назад в тогда еще малоизвестный Вуш) Но это не страховка от дефолта, таких проектов у фонда в портфеле могут быть десятки и точечно спасать их никому не нужно

Заходить сюда надолго, конечно, неоправданный риск, доходность бонда его никак не перекрывает. Спекулятивно поиграть можно, 160 млн. по меркам Самоката огромная сумма, платить первые купоны точно будет чем. Похожий несуразный Таксовичкофф уже дал небольшой, но вполне адекватный апсайд (только этот выпуск квальский и расторговываться может дольше)

( Читать дальше )

Блог им. imabrain |Облигации: план по первичным размещениям на неделе с 09.10 по 15.10.23

- 09 октября 2023, 10:01

- |

🧯ЯТЭК: A, YTM~16,7%, 1,5 года, 5 млрд.

Подробный обзор тут. Перенесли размещение с прошлой недели. Рынок за это время успел неплохо сползти вниз и условия ЯТЭКа теперь выглядят куда менее привлекательными. Свежая Джи Групп на ступеньку ниже – торгуется в районе номинала с YTM~16,35 – при том, что на момент размещения она тоже давала заметную премию к своей рейтинговой группе

ЯТЭК сейчас стартует аналогично: со своим базовым YTM уступает только проблемной М-Видео. Но, даже если доходность на размещении не срежут, заметного роста по телу я бы тут не ждал – в свете ожидаемого роста ставки ЦБ куда более вероятно, что вместо этого сам рынок с текущих YTM~14,5-15,5 в группе A подтянется к ЯТЭКу на уровни 16+

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс