Блог им. imabrain

Первичные размещения облигаций: план на неделю с 20.08 по 25.08.24

- 20 августа 2024, 11:07

- |

🚚 Совкомбанк Лизинг: AA-, флоатер КС + 250, ежемес. купон, 5 лет, 3 млрд.

Подробный разбор выпуска здесь, мнение положительное, лишь бы не укатали слишком низко

🇷🇺 Новосибирская область: AA, YTM= (доходность КБД на сроке 2,6 + 275 б.п.), 5 лет, 13,5 млрд.

К плавающему расчету YTM прилагается абсолютно мозговзрывательная понижающаяся лесенка купонов, с шагами от 25 до 75 б.п. (даже копипастить сюда не буду), амортизация по 20-30% во второй половине срока обращения и несколько купонных периодов нестандартной длины (для субфеда это нормально, чтобы увязать платежи с плановыми поступлениями в бюджет)

- Чуть упрощенно, стартовый купон будет на 30-70 б.п. выше общего YTM выпуска

- На сегодняшнее состояние кривой – YTM получается ~19,7% и купон ~20%

- Также упрощенно, с учетом стартовой премии +275 – в свою лесенку они закладывают среднюю ставку на ближайший год 18%, далее на год 17% и далее постепенное снижение до ~12% на пятый год

Технически – выглядит вполне адекватным вариантом (для тех, кто согласен с таким прогнозом по ставке). Старые бумаги Новосиба торгуются плюс-минус в доходностях ОФЗ, некоторая премия к ним просматривается. Но все равно, ощущение, что тебя пытаются запутать излишне сложными условиями, а-ля структурка, – остается. Как на это отреагирует рынок – не знаю, кто не хочет лишний раз ломать голову – считаю, смело можно проходить мимо

🚂 ТрансКонтейнер: AA-, флоатер ΣКС + 200, ежемес. купон, 3 года, 15 млрд.

Анонс этого размещения отовсюду убрали, полагаю пока откладывается. Оператор железнодорожных контейнерных перевозок. Входит в ГК «Дело», вместе с хорошо известной на бондовом рынке Восточной стивидорной компанией. С кредитным качеством все хорошо, а вот спред неконкурентный, большого смысла участвовать в любом случае не вижу (альтернативы для сравнения – в разборе СКБ-Лизинга, выше)

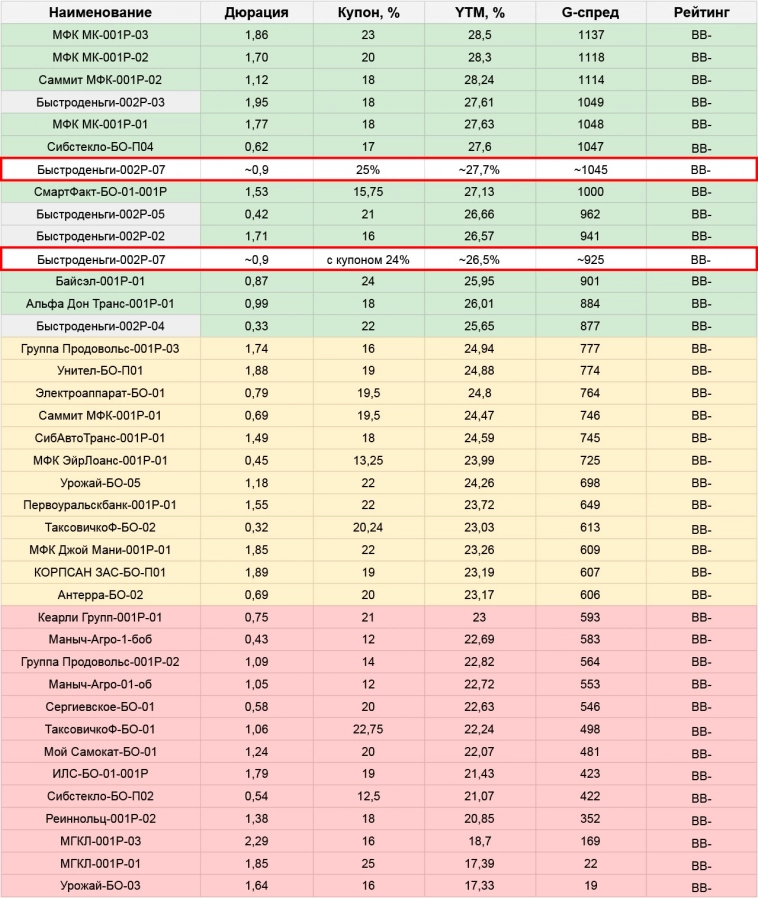

💰 Быстроденьги: BB-, купон 24-25% ежемес. (YTM 26,5-27,7%), 1 год, 150 млн.

Быстроденьги примечательны тем, что умудрились закончить 2023 год с отрицательным операционным денежным потоком – хотя значимого масштабирования бизнеса в этот период не было

В 1-2кв 2024 оно таки произошло, портфель вырос более, чем в 1,5 раза. В теории, во 2 половине года должна прийти отдача в деньгах, на практике – пока этот рост никак не транслировался в реальные процентные доходы, привел к еще более существенному снижению ОДП (-1,18 млрд. против -0,14 млрд. г/г) и сильно понервировал Эксперт РА, который в июле снизил БДеньгам кредитный рейтинг, ссылаясь на волатильность норматива достаточности капитала НМФК1

Крупных погашений/амортов в этом году не предвидится, и если не случится какого-то резкого роста просрочек (к чему предпосылок пока нет) – обслуживать свои долги компании будет чем. Но общий сантимент вокруг нее формируется не самый приятный: неоднозначная ситуация по финансам плюс исторически снижающийся кредитный рейтинг (начинали в 2017 году с BBB+)

✅В материнской ГК Экванта дела получше, до конца года они планируют рейтинговаться и есть большая вероятность, что следующие займы будут брать уже на себя – для самих БДенег это, вероятно, тоже станет позитивом, т.к. граница между ними и более стабильным холдингом максимально размоется

Но в текущем виде – считаю, что рассматривать есть смыл только по верхнему диапазону ставки купона. По нижней – потенциал роста у бумаги гораздо меньше, а до тех пор, пока не увидим реальную, стабильную отдачу от выросшего в 1п2024 портфеля, держать ее в холд просто ради ТКД – занятие не самое спокойное

Вчера определились со ставкой: 24,25% (YTM~26,9%), такое себе получилось, по картинке видно, что премии к своим выпускам нет

⛽️ Газпромнефть: AAA, флоатер ΣКС+140, еемес. купон, 3,5 года, 30 млрд. Сбор 22.08

Можно ориентироваться на их декабрьский RU000A107HG1 (КС+130, торгуется ~100,5%) – отсюда спред 130-140 выглядит вполне хорошо. Бумага маржинальная, что тоже дополнительный плюс

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Биннофарм Групп

- Быстроденьги облигации

- ВДО

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Элемент лизинг

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК

Некоторые выпуски одного и того же эмитента могут попасть в могут и нет