Блог им. elliotwaveorg |Фондовый рынок США. Коррекция перед серьезным падением.

- 18 октября 2023, 18:05

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________________

Два месяца назад , говорилось о скором завершении роста индекса S&P500 и начале снижение. Основным был вопрос: на этом закончится вся коррекция (2), либо она еще продолжится .

S&P500 (фьючерс).

Основной вариант предполагает формирование начальной диагонали от 4634.5 ( в DJ движение вниз можно с натяжкой посчитать как обычный импульс). Начальная диагональ весьма спорная модель и часто оказывается коррекцией, поэтому разворот пока не подтвержден.

На графике (дневной) показаны МА50 (синим) и Ма 200 (красным). Пока находимся между ними о чем-то конкретном говорить сложно, но в целом при пробитии МА50 и закреплении выше пойдем тестировать 4634.5, если проходим МА200 (важный среднесрочный уровень как видно из истории), то будем двигаться в район 3839.25 и дальше как показано на графике.

( Читать дальше )

- комментировать

- 770 | ★2

- Комментарии ( 2 )

Блог им. elliotwaveorg |Нефть. Среднесрочный обзор

- 13 июня 2023, 17:02

- |

Публикация за 13.03 . В ней рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. За прошедших 3 месяца ситуация не изменилась. Цели прежние., прогноз выполняется.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

___________________________________________________________________________

С момента последнего обзора 1,5 месяца назад особых изменений не произошло. Цена продолжает двигаться в боковике с декабря месяца.

Недельный график

Долгосрочные уровни прежние. По средним ничего особого: пробили MA100 (красным), теперь тестируем снизу. Для подтверждения долгосрочной тенденции важно, чтобы MA50 (черным) прошла MA100

Дневной график

Подсчет прежний. Из альтернатив 1. Волна ((ii)) могла еще не закончиться 2. Волна ((ii)) закончилась чуть позже 7-го марта. По средним, тестируем MA50 и MA100. В очередной раз нужно отметить важность уровня 87 . Как видим, за короткий период уже было 5 попыток пройти эту отметку и постоянно цена отскакивала вниз.

( Читать дальше )

Блог им. elliotwaveorg |EUR/USD , USD/JPY . Среднесрочный обзор

- 03 мая 2023, 18:17

- |

Публикация за 06.02 . В ней рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. За прошедших более чем 2 месяца ситуация не изменилась, даже можно сказать подтверждается. Цели прежние.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

___________________________________________________________________________

В прошлый раз говорилось о развитии коррекции. Волатильность была низкой, поэтому остаёмся примерно на тех же уровнях, что и 1,5 месяца назад.

Недельный график

Небольшие изменения — корректируем все движение с января 2021-го. Пробили долгосрочную трендовую (черным) и тестируем уровень 1.077. Сейчас эти отметки являются уровнями поддержки.

Дневной график

Сделали цель 0.5 1.0955, вполне вероятно на этом рост и закончился. Следующая 1.129.

( Читать дальше )

Блог им. elliotwaveorg |В чем заключается финансовый риск, показано на 12 графиках

- 25 апреля 2023, 17:59

- |

Статья перевод с сайта The Wall Street Journal. После банкротства нескольких банков в марте, ситуация на некоторое время стабилизировалась, удалось избежать «цепной реакции» . Однако проблемы никуда не делись. Одна из основных, которая скорее всего и станет катализатором мирового кризиса — это коммерческая недвижимость и ипотека, а также ценные бумаги с ними связанные. На данный момент уже есть огромные убытки, они пока unrealized (незафиксированные), но с продолжением повышения ставок и дальнейшим падением цен на недвижимость, потери будут только увеличиваться и в какой-то момент их придется фиксировать, как это было с Silicon Valley Bank. На графиках в статье можно оценить масштаб происходящего.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

__________________________________________________________________________

Данные показывают тревожные тенденции в сфере недвижимости, банков и частных рынков

( Читать дальше )

Блог им. elliotwaveorg |Индикаторы рецессии говорят, что ФРС что-то нарушила

- 28 марта 2023, 17:54

- |

Статья перед с сайта realinvestmentadvice.com . В ней можно увидеть множество графиков и пояснений к ним, указывающих, почему мировой кризис неизбежен, скорее всего он уже начался.

Больше графиков и комментариев

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

Индикаторы рецессии гремят громко.

Тем не менее, ФРС по-прежнему сосредоточена на борьбе с инфляцией, как неоднократно отмечал Джером Пауэлл после заседания FOMC на этой неделе. Во время своей пресс-конференции он специально сделал два критических замечания. Во-первых, инфляция остается слишком высокой и значительно превышает двухпроцентную цель ФРС. Во-вторых, банковский кризис ужесточит стандарты кредитования, что окажет влияние на экономику и инфляцию.

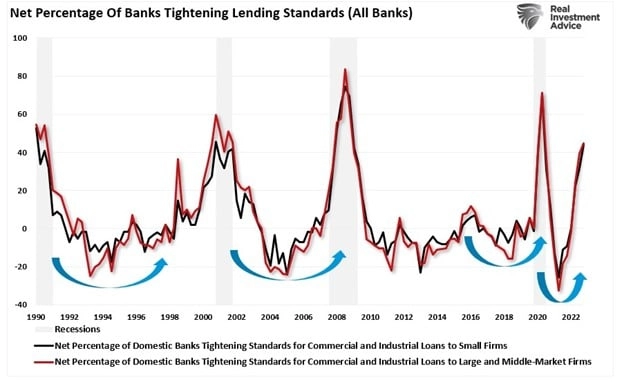

Как показано, условия кредитования заметно ужесточились, а такое ужесточение всегда предшествует замедлению темпов экономического спада.

В то время как рынок начинает оценивать только одно дополнительное повышение ставки ФРС, “эффект задержки” повышения ставок остается наиболее значительным риском.

( Читать дальше )

Блог им. elliotwaveorg |Нефть . Подтверждение долгосрочного прогноза.

- 23 марта 2023, 17:03

- |

Публикация за 20 декабря. В ней рассматриваются основные технические факторы, важные уровни, на которые стоит обратить внимание. За прошедших более чем 3 месяца ситуация не изменилась, прогноз подтверждается. Цели прежние.

Также в статье разобраны фундаментальные причины ожидаемого падения рынков, есть множество графиков. Некоторые из них публиковались в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

____________________________________________________________________________________

Данное обновление является «дежурным» т.к. прошлый прогноз полностью отрабатывается. Был только вопрос закончилась ли коррекция, однако направление в любом случае ожидалось вниз. Рассмотрим обновленные графики.

Недельный график

Протестировали MA50 (зеленым) на этом коррекция завершилась. Как видно, в диапазоне 100-86 находилось сразу несколько важных уровней, после непродолжительной протарговки и попытки пробития вверх падение возобновилась. Следующий важный уровень MA200 (красным) в районе 69.5 , там уже будем выходить на долгосрочную трендовую ( черным) и важный долгосрочный уровень 55.7.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС. Среднесрочный обзор.

- 28 февраля 2023, 18:17

- |

Публикация за 29 ноября. Уточнение и подтверждение прогноза за 19 октября .Указаны долгосрочные цели и схематично развитие дальнейшего движения. Отмечены важные фундаментальные факторы.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

( Читать дальше )

Блог им. elliotwaveorg |Bitcoin. Среднесрочное и долгосрочное обновление.

- 07 февраля 2023, 18:10

- |

Публикация за 26 октября. Указаны среднесрочные цели, которое актуальны и на данный момент. Рост рассматривается как коррекция, пока остаются вопросы закончилась она или нет. Отмечены важные фундаментальные факторы.

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

----------------------------------------------------------------------------------------

С момента последнего обзора ситуация с bitcoin принципиально не изменилась: почти два месяца находимся в боковике. Рассмотрим, что ждать в ближайшие недели -месяцы.

Недельный график

Кольнули верхнюю границу диапазона волны ((4)), которая развивалась с конца 2017-го по конец 2018-го. После окончания роста ожидается дальнейшее «погружение» в эту область, есть цель в районе 11000.

( Читать дальше )

Блог им. elliotwaveorg |10 графиков, которые стоит посмотреть в 2023 году

- 26 января 2023, 18:24

- |

Статья перевод с сайта topdowncharts.substack.com , в ней показаны полезные графики и комментарии к ним. В конце сделаны выводы .

Интересные графики и заметки в твиттер и телеграм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

1. Глобальная рецессия 2023 года. Одной из самых интересных работ, которые я проделал в 2022 году, было проведение своего рода метаанализа всех опережающих индикаторов, которые я разработал за эти годы. Ключевой вывод из этого заключается в том, группируете ли вы опережающие индикаторы по типу/фактору, географии или прогнозному окну — все они единодушно указывают на резкий спад в начале 2023 года.

Во многих смыслах это приближающийся полный круг мощного стимула, который был запущен в 2020 году. Или, как я его называю: «странный, но знакомый цикл».

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС. Среднесрочный обзор

- 29 декабря 2022, 18:27

- |

Публикация за 19 октября. Прогноз на данный момент полностью выполняется.

Интересные графики и заметки в твиттер и телеграмм.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

В последние месяцы говорилось о важности отметок 50-49 , предполагалось, что они станут ключевыми уровнями поддержки. Достигнув их пара начала постепенное движение вверх .

Недельный график

Практически сделали уровень 47, отскочили от нижней границы диапазона волны (4). Очень вероятно на этом укрепление закончилось .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс