SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Интересно неделя закрывается

- 15 марта 2019, 19:48

- |

S&P500 — максимум за 5 месяцев

USDRUB — у минимумов за 7 месяцев

и все это совпадает с экспирацией фьючей в США

о чем это говорит?

Аппетит к риску хороший. Во всяком случае пока.

USDRUB — у минимумов за 7 месяцев

и все это совпадает с экспирацией фьючей в США

о чем это говорит?

Аппетит к риску хороший. Во всяком случае пока.

- комментировать

- ★1

- Комментарии ( 38 )

dr-mart |Про S&P500

- 12 марта 2019, 19:58

- |

Текст писался в феврале для подписчиков mozgovik.com

За последние 2 месяца управляющие ФРС резко сменили тональность. Для нас очевидно, что на них острое падение рынка в декабре повлияло гораздо сильнее, чем объективное изменение макро-параметров. В прошлом мы уже ни раз наблюдали, как рынок играет в кошки-мышки с ФРС: если надо смягчить политику, рынок просто падает, пугая тем самым центробанк.

В итоге мы имеем, что вместо ожиданий повышения ставки в этом году, некоторые особо напуганные управляющие уже заговорили о возможности прекращения программы QT (сокращение баланса). Баланс ФРС уже сократился с $4,5 до 4 трлн. Кстати говоря, резервы коммерческих банков на счетах ФРС от пика сократились гораздо более существенно: с $2,8 трлн *(в 2014 г) до $1,6 трлн сейчас. Если резервы продолжать падать дальше, это может вызвать беспокойство со стороны ФРС.

Мы полагаем, что опция остановки QT будет на столе, когда американский рынок шлепнется в очередной раз в этом году. Пока опция под столом. В сущности, у ФРС несколько опций:

( Читать дальше )

За последние 2 месяца управляющие ФРС резко сменили тональность. Для нас очевидно, что на них острое падение рынка в декабре повлияло гораздо сильнее, чем объективное изменение макро-параметров. В прошлом мы уже ни раз наблюдали, как рынок играет в кошки-мышки с ФРС: если надо смягчить политику, рынок просто падает, пугая тем самым центробанк.

В итоге мы имеем, что вместо ожиданий повышения ставки в этом году, некоторые особо напуганные управляющие уже заговорили о возможности прекращения программы QT (сокращение баланса). Баланс ФРС уже сократился с $4,5 до 4 трлн. Кстати говоря, резервы коммерческих банков на счетах ФРС от пика сократились гораздо более существенно: с $2,8 трлн *(в 2014 г) до $1,6 трлн сейчас. Если резервы продолжать падать дальше, это может вызвать беспокойство со стороны ФРС.

Мы полагаем, что опция остановки QT будет на столе, когда американский рынок шлепнется в очередной раз в этом году. Пока опция под столом. В сущности, у ФРС несколько опций:

- Остановить повышение ставок (уже в цене)

- Снизить темпы сокращения баланса (возможно, рынок начинает ставить на это)

- Остановить сокращение баланса (не в цене)

( Читать дальше )

dr-mart |Анализируем статистику S&P500 при помощи Tradingview

- 01 марта 2019, 13:25

- |

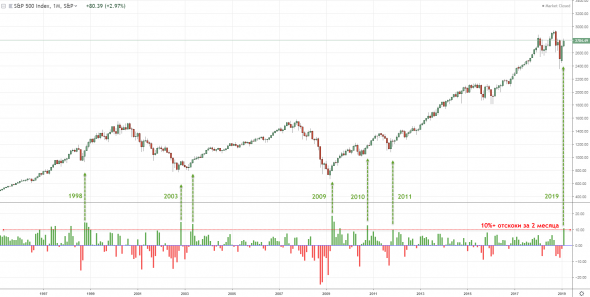

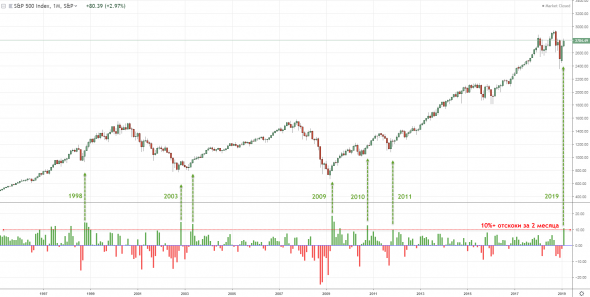

Открываем терминал Tradingview и займемся анализом текущего отскока S&P500 в историческом контексте.

Отскок S&P500 в январе-феврале по историческим меркам был довольно уникальным, так происходит не часто.

Строим график S&P500 и на него кидаем индюк «percent change bar chart» с параметром look back=2, что означает, что он будет показывать % изменение за 2 свечи (за 2 месяца в нашем случае).

Похожие двухмесячные отскоки 10%+ в прошлом случались несколько раз:

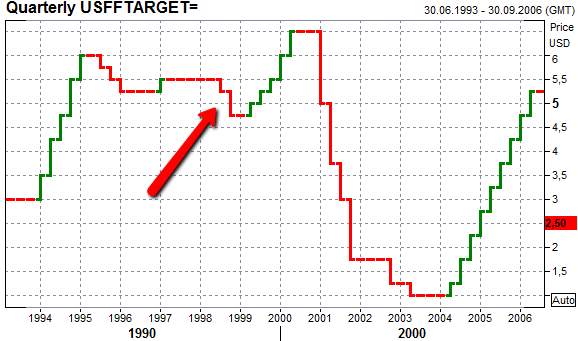

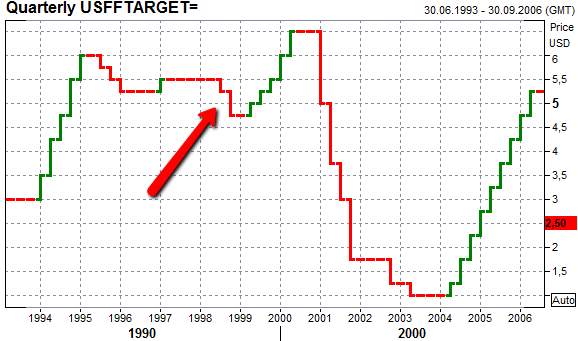

Больше всего текущий отскок похож на 1998 год, после чего ралли продлилось еще 2 года! Однако с точки зрения ставок, ситуация несколько отличается. В 1998 году ФРС дважды снизила ставку, чтобы помочь экономике пережить последствия кризиса в Азии:

( Читать дальше )

Отскок S&P500 в январе-феврале по историческим меркам был довольно уникальным, так происходит не часто.

Строим график S&P500 и на него кидаем индюк «percent change bar chart» с параметром look back=2, что означает, что он будет показывать % изменение за 2 свечи (за 2 месяца в нашем случае).

Похожие двухмесячные отскоки 10%+ в прошлом случались несколько раз:

- осенью 2011

- осень 2010

- весной 2009

- весной 2003

- осень 1998

Больше всего текущий отскок похож на 1998 год, после чего ралли продлилось еще 2 года! Однако с точки зрения ставок, ситуация несколько отличается. В 1998 году ФРС дважды снизила ставку, чтобы помочь экономике пережить последствия кризиса в Азии:

( Читать дальше )

dr-mart |S&P500 закрытие лонга. +10% без плечей

- 08 января 2019, 11:16

- |

Перед американским Рождеством я купил панику по S&P500 о чем писал тут. Прошло всего 2 недели, S&P500 дал почти +10%. Любопытно почитать комментарии к тому посту — было много скептиков. Это еще раз наглядно показывает, что соображалку надо иметь свою на плечах.

Почему открывал лонг? Потому что необоснованно перепродали сильно ниже фундаментала, был элемент паники.

Почему закрываю лонг? Потому что первоначальная цель сделана, потому что в целом, я не жду сохранения бычьего рынка по S&P500.

Те кто внимательно читает mozgovik.com обратили внимание, что последние 2 обзора там было много про S&P500. В основном там было предупреждение о том, что американский рынок пойти вниз. Предупреждение отработало. Про лонг там ничего не было. Но пока я исследовал S&P500 я естественно заручился понимаем того, что происходит в целом, какой уровень S&P500 является более менее адекватным в текущих условиях, я также пониманием того, что ситуация у амеров пока остается крепкой, а рынок не является надутым пузырем. Поэтому вот так просто падать на 15% за 1 месяц — это перебор.

p.s. важно понимать, что предвидеть что-то на 100% нельзя. Когда я открывал лонг, я не был уверен. Поэтому частично можно сказать, что мне повезло тактически открыть позу в самом низу рынка.

p.p.s. спасибо Мосбирже за фьючерс US500, я уже неслабо так покатался на нём в шорт и в лонг. Прости маркетмейкер:)

Почему открывал лонг? Потому что необоснованно перепродали сильно ниже фундаментала, был элемент паники.

Почему закрываю лонг? Потому что первоначальная цель сделана, потому что в целом, я не жду сохранения бычьего рынка по S&P500.

Те кто внимательно читает mozgovik.com обратили внимание, что последние 2 обзора там было много про S&P500. В основном там было предупреждение о том, что американский рынок пойти вниз. Предупреждение отработало. Про лонг там ничего не было. Но пока я исследовал S&P500 я естественно заручился понимаем того, что происходит в целом, какой уровень S&P500 является более менее адекватным в текущих условиях, я также пониманием того, что ситуация у амеров пока остается крепкой, а рынок не является надутым пузырем. Поэтому вот так просто падать на 15% за 1 месяц — это перебор.

p.s. важно понимать, что предвидеть что-то на 100% нельзя. Когда я открывал лонг, я не был уверен. Поэтому частично можно сказать, что мне повезло тактически открыть позу в самом низу рынка.

p.p.s. спасибо Мосбирже за фьючерс US500, я уже неслабо так покатался на нём в шорт и в лонг. Прости маркетмейкер:)

dr-mart |S&P500 падает как в худшие времена

- 24 декабря 2018, 23:31

- |

S&P500 падает уже на 15% в декабре и достиг минимума за 20 месяцев.

Этот декабрь может стать худшим за 90 лет!

В пунктах падение максимальное за всю историю SPX

Почти октябрь 1987!:) Тогда S&P500 за месяц упал почти на 22%

Классно!:)

Как быстро рынок перешел от эйфории к панике.

И кто ж мог подумать 2-3 месяца назад, что так будет?;-)

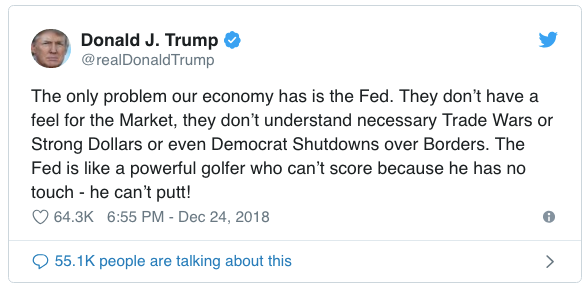

Трамп во всем винит ФРС:

S&P500=2351. Я иду лонг 1/2 позы.

Поза без плечей естественно

Этот декабрь может стать худшим за 90 лет!

В пунктах падение максимальное за всю историю SPX

Почти октябрь 1987!:) Тогда S&P500 за месяц упал почти на 22%

Классно!:)

Как быстро рынок перешел от эйфории к панике.

И кто ж мог подумать 2-3 месяца назад, что так будет?;-)

Трамп во всем винит ФРС:

S&P500=2351. Я иду лонг 1/2 позы.

Поза без плечей естественно

dr-mart |Плохой день:)

- 28 ноября 2018, 23:14

- |

Сегодня у меня день большой грусти.

Я долго колебался держать или не держать Газпром. В итоге вышел из него и не откупил обратно, а он +8% сегодня...

Да, я продал его даже дороже, чем он закрылся сегодня, но все равно обидно.

Кроме того, S&P500 сильно растет. Да, я закрыл почти на дне 1/2 шорта. Но сегодня ФРС несколько меняет ожидания. Рынок S&P500 дисконтировал 3 повышения ставки за год. Если будет 2 повышения или того меньше, то рынок переоценят вверх.

Зато мне нравится, что я особо не дергаюсь. Даже терминал сегодня не загрузил ни разу:)

Я долго колебался держать или не держать Газпром. В итоге вышел из него и не откупил обратно, а он +8% сегодня...

Да, я продал его даже дороже, чем он закрылся сегодня, но все равно обидно.

Кроме того, S&P500 сильно растет. Да, я закрыл почти на дне 1/2 шорта. Но сегодня ФРС несколько меняет ожидания. Рынок S&P500 дисконтировал 3 повышения ставки за год. Если будет 2 повышения или того меньше, то рынок переоценят вверх.

Зато мне нравится, что я особо не дергаюсь. Даже терминал сегодня не загрузил ни разу:)

dr-mart |Чуть более широкий взгляд на американский рынок, чем у JP Morgan

- 22 ноября 2018, 17:27

- |

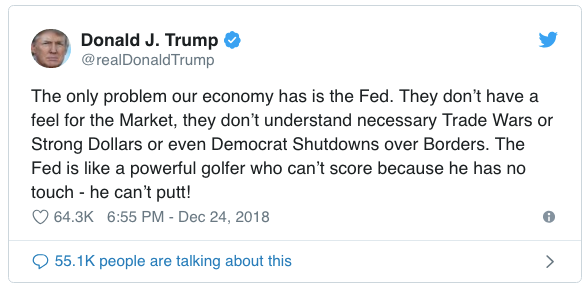

Только что я представил вам оптимистичные аргументы от банка JPMorgan в пользу роста рынка. Ну а теперь несколько расширенный взгляд на вещи. Эти факты и сведения я позаимствовал из глобальной инвестиционной стратегии Merrill Lynch от 4 ноября.

- ФРС начала ужесточение политики + сокращение баланса (забирают ликвидность по $50 млрд в мес)

- Пока было QE, лучше рынка были активы: акции, технологический сектор, облигации, развивающиеся рынки, REITs; хуже рынка были: кэш, сырье, волатильность, USD.

- QE закончилось, начался QT (quantitative tightening). Это означает что волатильность, бакс и кэш должны начать расти в цене, а акции облигации, техносектор и недвижка будут сдуваться.

- Балансы глобальных ЦБ достигли пика в марте 2018 на уровне $16,6 трлн и теперь сокращаются.

- По этой причине корреляция между акциями и облигациями стала положительной (редкое событие), последний раз такое было в 2006 году.

- Раньше QE и низкие ставки «сплющивали» волатильность на рынке. Теперь такой поддержки нет.

- DJ E-Commerce Index +682% c 2009 года — третий по величине пузырь за 40 лет! И пока еще не сдулся.

- Корпоративный долг с 2008 по 2018 вырос на 62%, госдолг на 73%.

- Глобальный долг на рекордном уровне за всю историю = $233 трлн = 318% от мирового ВВП

- Процентные ставки растут, а амер.компании должны погасить бондов на $1,3 трлн до 2020 (20% от общего долга)

- S&P500 за последние 2 года совершает максимальный отрыв от динамики мирового фондового рынка за всю историю

- 1880 из 2767 глобальных акций в этом году зашли в медвежий рынок (>20% падение)

- Распродажа Treasuries -10% в этом году — третья по величине за 50 лет.

- BofAML Bull&Bear индикатор показывает, что американский рынок слишком пессимистичен (2,8 против 8,6 на хаях в январе). Если индикатор <2, значит рынок перепродан и его надо покупать.

- Аллокация клиентов BofAML в акциях = 59,7% — минимум за 18 месяцев. Бонды и кэш = 23,7% — 14 мес хай.

- Выкуп акций в США вырос с $275 млрд в 2008 до $4,8 трлн в 2018 (хз откуда такая цифра, насколько я помню там около трилика должно быть)

- Экономический оптимизм в США завышен — выше на 1,6 стандартного отклонения — макс. за десятилетия. Кредитные спреды экстремально узкие

- Замедление роста экспорта Китая ниже 5% говорит о том, что глобальный EPS может стать отрицательным.

- Важно следить за глобальным PMI — если упадет ниже 50 (сейчас 52,1) то это тоже сигнал к падению глобальных прибылей.

- Обычно повышение ставок заканчивается «финансовым событием» (когда что-то конкретно ломается)

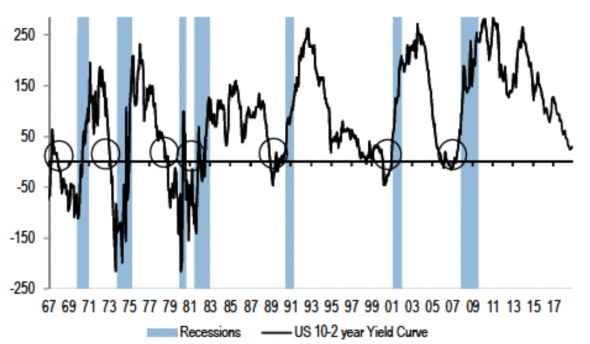

- Инверсии кривой доходности пока нет, она предшествовала 7 из 7 последних рецессий. Но осталось всего 31бп.

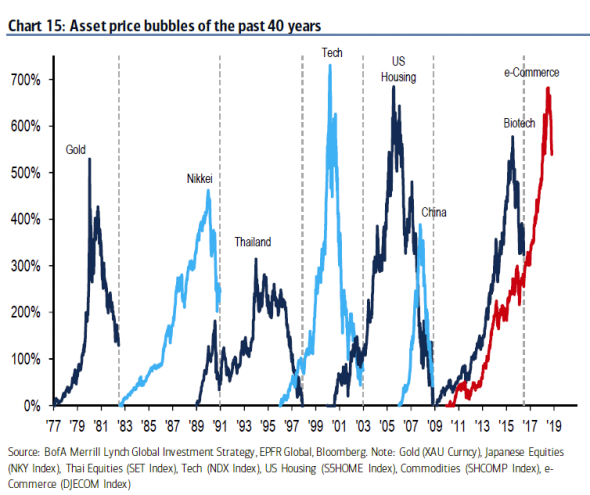

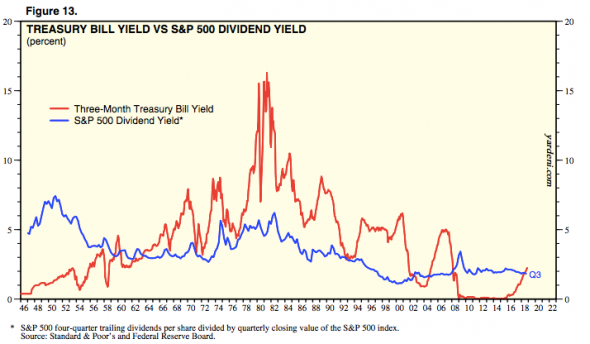

Следующая картинка показывает, где можно ждать S&P500 при определенных темпах роста EPS и при мультипликаторе P/E

О чем она мне лично говорит? Что если рынок ошибется с прогнозом по экономике, то он ошибется с прогнозом по росту корп прибылей (EPS), а также P/E тоже начнет сужаться. В этом смысле ничто не мешает рынку сходить на 2400 по индексу.

dr-mart |Американский рынок акций обновит максимум в течение 6 месяцев - JPMorgan

- 22 ноября 2018, 16:05

- |

Тут 12 ноября JPMorgan свою Global Euqity стратежку выпустил. Там они сравнивают текущее падение рынка с теми, что были в истории и уверены в том, что американский рынок вернется к своим максимумам и вот почему.

Ну что, кто поверил JPMorgan?

Как вы думаете, что можно противопоставить аргументам JPMorgan?

Или вы согласны, что S&P500 скоро покажет хай, так как эти аргументы разумны?

- В США еще ни разу не было рецессии без инверсии кривой доходности (2-10 лет). Причем пик по S&P500 обычно происходит в течение 10-11 мес после инверсии. По прогнозу JPM кривая инвертнется только в 3 квартале 2019. Текущий уровень yield curve исторически предполагает рост на 11,9% в течение 12 мес

- Спред по высокодоходным бондам пока низкий, обычно перед рецессией этот спред улетает на 400 бп в среднем. Сейчас HY спред только на 40 бп выше циклического минимума.

- Реальная процентная ставка ФРС ноль. В прошлом ни разу не было замедления экономики при реальной ставке ниже 1,8%.

- Ключевой драйвер американской экономики — потребитель. Кредитный леверидж домохозяйств на минимумах.

- Цены на недвижку на хаях — в прошлый раз они пиканули за 15 мес до хаёв по S&P500 (июль 2006-октябрь 2007). Цены на недвиж на хаях в США, еврозоне и Китае.

- Рецессии обычно начинались в среднем через год после того как безработица достигала дна. Чтобы экономика упала в рецессию, надо чтобы пособия по безработице квартальные подскочили на 10%

- Пик прибылей обычно приходится на тот квартал, когда они резко (~30%) превосходят долгосрочный тренд. Сейчас прибыли выше на 13% трендовой линии.

- После выборов в Конгресс S&P500 растет в среднем на 14% за год.

Ну что, кто поверил JPMorgan?

Как вы думаете, что можно противопоставить аргументам JPMorgan?

Или вы согласны, что S&P500 скоро покажет хай, так как эти аргументы разумны?

dr-mart |S&P500 снова падает (-1,8%). Что говорят на рынке?

- 19 ноября 2018, 21:16

- |

- Биток сегодня новый годовой лоу кстати, ниже $5000 опускался

- СМИ называют причину падения S&P500 сегодня — страх по поводу торговых войн

- Типа цепочки поставок могут быть нарушены в результате этих войн

- По итогу саммита АТЭС впервые не было подписано совместное коммюнике, т.к. США атакует Китай по торговым вопросам.

- Люди опасаются замедления экономического роста в 2019

- Индекс настроения домостроителей сегодня — максимальное падение за 4 года (68-->60)

- FAANG падает сегодня впереди рынка

- Акции Apple упали на фоне инфы о сокращении заказов на производство последних моделей iPhone

- Падают акции всех социальных сетей, FB -5%

- Кстати 18 из 25 стратегов все еще думают, что S&P500 закроет год выше исторического хая 2930.75

Morgan Stanley обращает внимание, что «buy the dip» паттерн перестал работать впервые за 10 лет.

Типа если рынок упал за последние 5 дней, то раньше можно было покупать на 6й и на бычьем рынке такая стратегия давала плюс. Сейчас стратегия начала давать минус.

dr-mart |Дивидендная доходность S&P500 в исторической перспективе. Почему нет пузыря?

- 17 ноября 2018, 17:31

- |

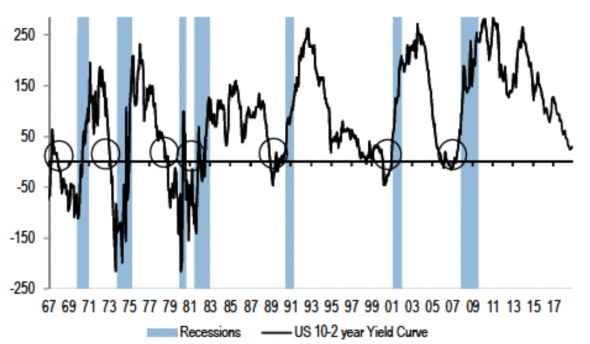

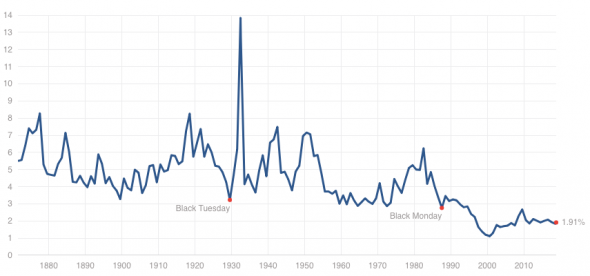

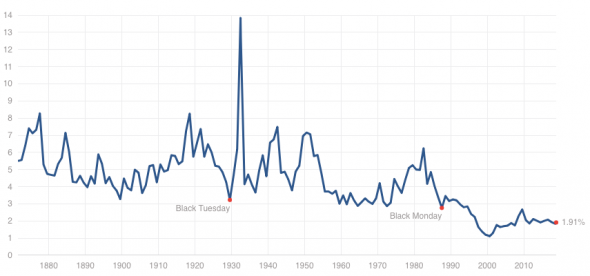

Текущая див.доходность S&P500 = 1,91%.

Историческое среднее значение = 4.3%.

Исторический минимум (август 2000 = 1,11%.

http://www.multpl.com/s-p-500-dividend-yield/

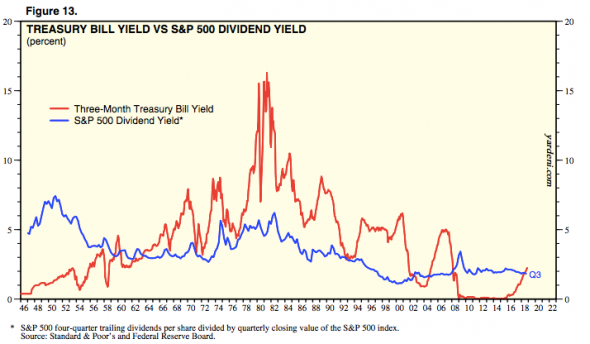

Доходность 2 летних облигаций США = 2,81% и растет.

Это может означать, что смысл инвестировать в S&P500 есть только в том случае, если вы ждете, что корп прибыли будут расти быстрее чем ставка, либо, что те компании, которые не платят дивиденды, начнут их платить.

Правда ситуации когда краткосрочные ставки выше дивдоходности рынка в прошлом не редкость:

https://www.yardeni.com/pub/stmktbriefrevearndiv.pdf

Текущий P/E=24.7

Исторический P/E=15.7

Из 6 крупнейших по капе американских компаний только 2 платят дивиденды:

Apple (AAPL) – 1.4%

Amazon (AMZN) – нет

Google (GOOG) – нет

Microsoft (MSFT) – 1.5%

Berkshire Hathaway (BRK.B) – нет

Facebook (FB) – нет

( Читать дальше )

Историческое среднее значение = 4.3%.

Исторический минимум (август 2000 = 1,11%.

http://www.multpl.com/s-p-500-dividend-yield/

Доходность 2 летних облигаций США = 2,81% и растет.

Это может означать, что смысл инвестировать в S&P500 есть только в том случае, если вы ждете, что корп прибыли будут расти быстрее чем ставка, либо, что те компании, которые не платят дивиденды, начнут их платить.

Правда ситуации когда краткосрочные ставки выше дивдоходности рынка в прошлом не редкость:

https://www.yardeni.com/pub/stmktbriefrevearndiv.pdf

Текущий P/E=24.7

Исторический P/E=15.7

Из 6 крупнейших по капе американских компаний только 2 платят дивиденды:

Apple (AAPL) – 1.4%

Amazon (AMZN) – нет

Google (GOOG) – нет

Microsoft (MSFT) – 1.5%

Berkshire Hathaway (BRK.B) – нет

Facebook (FB) – нет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс