dr-mart |ВДО бум

- 23 октября 2019, 10:49

- |

Ещё бы, мир весь ниже ватерлинии по доходности, а следовательно, Россия с её доходностями просто шик!

Но есть и наплыв чистильщиков обуви — число физиков на рынке облигаций выросло в 3 раза за 2 года.

За 9 мес 2019 было размещено корпор. бондов на 505 млрд руб.

Это в 2 раза больше чем год назад.

Число активных счетов на рынке облигаций Мосбиржи в июле = 80,6 тыс.

2 года назад было 25,4 тыс.

За 3 квартал было размещено около 90 выпусков бондов.

Суммарные размещения во 2кв19 составили 985 млрд руб

в 1к19 434 млрд руб.

90% выпусков приходится на неВДО, т.е. на «качественных» эмитентов.

В банковской системе структурный профицит ликвидности

ЦБ пылесосит лишнюю ликвидность выпуская КОБРы

Кстати физики, говорят, озверели. Берут всякий шлак, на качество не смотрят особо, видят ставка выше банка существенно и несут свои кровные толпами) Так что если среди вас есть потенциальные Мавродии, пользуйтесь моментом! Главное доходность побольше нарисуйте

- комментировать

- ★1

- Комментарии ( 45 )

dr-mart |Как узнавать о размещениях облигаций?

- 22 октября 2019, 18:58

- |

На сайтах русбонд или сибондс?

А они откуда берут инфу?

Хочу сделать на смартлабе календарь размещений! Помогите нам сделать пользу для вас!:)

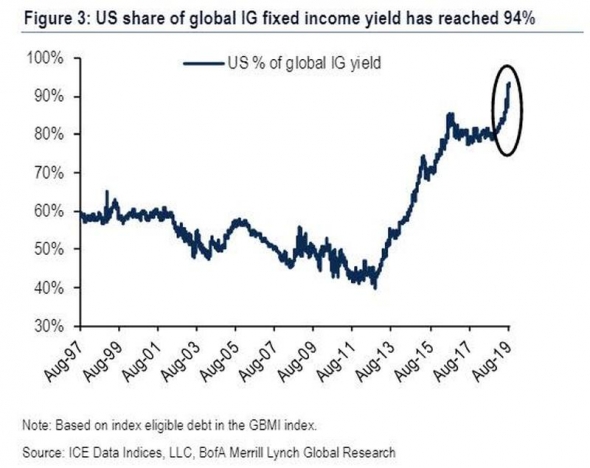

dr-mart |Доля США среди мировых бондов инвест. уровня с доходностью >0 составляет 94%.

- 16 августа 2019, 22:28

- |

На этом фоне инвесторы со всего мира просто обязаны переть в бакс.

(Ненулевая доходность бондов обычно должна компенсироваться более высоким валютным риском в будущем).

p.s. Кстати Трамп сегодня устраивал конференц колл с главами трех крупнейших банков США — BAML, Citi & JPM предположительно консультировался из-за падения фондового рынка.

dr-mart |Мнение по новым санкциям от Николая Корженевского

- 03 августа 2019, 17:05

- |

США ввели в действие второй раунд санкций им. Скрипалей. Они состоят из трех пунктов:

1. Воспрепятствование выдачи кредитов России международными организациями (такими как МВФ, ВБ).

2. Запрет для американских банков на участие в первичном рынке суверенного долга РФ, выпускаемого не в рублях, а также запрет на кредитование правительства РФ в валюте.

3. Дополнительные ограничения в торговле товарами двойного назначения.

П. 1 не несет в себе никакой угрозы. Россия давно не пользуется кредитами международных институций, и вряд ли ей это понадобится в обозримом будущем. То же с п. 3: торговля товарами двойного назначения и так уже максимально ограничена. Кроме того по этой части минфин США сразу же выпустил список исключений.

Вопросы остаются к п. 2. Является ли покупка суверенного долга РФ на вторичном рынке кредитованием правительства? По идее, нет, ведь новых денег оно не получает. Но наличие такого спроса обеспечивает более низкие ставки, ликвидность и, соответственно, косвенно способствует кредитному процессу.

Судя по общему “духу” второго пакета скрипалевых санкций (и вспоминая, что они опоздали на 9 месяцев), эта норма будет трактоваться узко и не превратится в тотальный запрет на операции с суверенным долгом РФ в долларах. Но очень хорошо бы получить прямые разъяснения минфина США. Иначе иностранные банки могут начать действовать из соображений “как бы чего не вышло”. И некая просадка в евробондах в понедельник все равно считай обеспечена.

Источник: https://t.me/gko00

dr-mart |Облигации с отрицательной доходностью. Что это значит?

- 01 августа 2019, 11:28

- |

5-летние доходности сейчас и 5 лет назад.

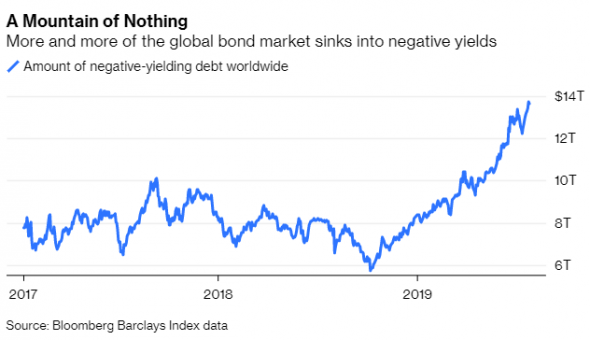

Что значат отрицательные доходности?

Они значат, что сбережения в развитом мире теряют смысл.

Это значит, что будущее потребление будет меньше, чем текущее.

Это значит, что дети будут жить беднее, чем их родители.

Это значит, что цены акций, которые еще приносят какой-то доход, должны надуть пузырь.

Сдается мне, центробанки загнали себя в угол. Если долг постоянно растет, то в будущем обязательно произойдет что-то очень плохое, потому что долг придется отдавать, выхода не будет… Долг — это причина всех экономических кризисов.

Госдолг резко вырос после кризиса 2008 и в накопленном объеме как сейчас он не отдаваем и не гасим. И рост ставок уже просто невозможен, ибо он сразу убьет остатки доходов и уронит остатки спроса. С другой стороны, согласитесь, если долг огромен, отрицательная ставка сама по себе способна уменьшать тело долга. Но это лишь при условии, что эта отрицательная ставка не создает еще больше долга.

Что еще это значит?

dr-mart |доходность высокодоходных облигаций стала отрицательной

- 24 июля 2019, 18:25

- |

Хотя оксюморон забавный:)

Бонды 14 европейских компаний, номинированных в евро и имеющие мусорный кредитный рейтинг, имеют отрицательную доходность.

Чехия, Венгрия, Польша также имеют госбонды со ставкой <0.

75% японского госдолга также имеет отрицательную доходность

dr-mart |$13 трлн долга в мире имеют отрицательную доходность

- 22 июля 2019, 18:13

- |

Вопрос 2: что будет, если держатели захотят продать эти облигации и вложиться куда-то поинтереснее?:)

dr-mart |Сегодня S&P принимает решение по кредитному рейтингу России

- 19 июля 2019, 16:08

- |

Ожидается что рейтинг останется на уровне BBB- с «стабильным» прогнозом.

Максимум что может быть, прогноз может быть повышен до «позитивного».

dr-mart |зачем минфин так люто занимает при рекордно профицитном бюджете?

- 28 июня 2019, 11:57

- |

Объем размещений за 2 квартал 2019 в рублях рекордный за всю историю, и в 1,5 раза превысил собственный план.

При этом профицит бюджета 1,7% ВВП.

Объясните мне, зачем минфин так много занимает, если с бюджетом все ок?

dr-mart |Какие компании в принципе на рынке сейчас делают размещения облигаций?

- 21 июня 2019, 12:21

- |

Какие компании в принципе на рынке сейчас делают размещения облигаций?

1. Юнисервис Капитал

2. Солид

3. Ренессанс Капитал

4. БКС

5. ВТБ Капитал

6. Банк Зенит

Кто еще? Хочу знать всех

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс