Блог им. dirgen |ВТБ: Префы - Гибридный вариант

- 04 ноября 2025, 14:52

- |

1. Две стороны одной медали:

— ТЭО от ВТБ: Банк готовит детальный бизнес-план выкупа. Какие средства использовать (прибыль, суборд?), как это повлияет на его капитал (нормативы ЦБ), какую выгоду он от этого получит.

— Экспертно-политическая проработка от Минфина: Министерство анализирует макроэкономические последствия: как выкуп повлияет на фондовый рынок, на бюджет (поступление средств от продажи), на финансовую стабильность, какой прецедент создаст для других госкомпаний.

2. Что известно:

Префы 1го типа (куплены за счет ФНБ), 214 млрд руб: «Вопрос конвертации предметно не обсуждался» (замминфина Владимир Колычев) — www.interfax.ru/business/1051233

Два этапа «конвертации»: «одни „префы“ будут являться простой конвертацией (...), а ФНБшные будут иметь сложный путь. Там могут потребоваться и законодательные изменения, поэтому может быть две итерации конвертации» — Пьянов

МинФин:

2023, июль - «Мы в министерстве финансов сейчас готовим разные модели выкупа этих префов.

( Читать дальше )

- комментировать

- 5.4К | ★1

- Комментарии ( 1 )

Блог им. dirgen |ВТБ: прогнозная цена

- 16 октября 2025, 10:45

- |

Небольшой коммент, что называется на злобу дня

Сегодня увидел инфу, что ВТБ повысил ставку для долгих депозитов до 15%, а по вкладам на 3 месяца — до 16% годовых

Для метода CАРМ у меня получалась, что ожидаемая годовая доходность ВТБ: r = Rf + β × ERP = 17% + 0.3 × (-7%) = 15.9%

Таким образом, становится понятно почему топ-менеджмент ВТ говорит,что лучше положите ваши деньги на допозит

а не в покупку акций ВТБ

Блог им. dirgen |ВТБ: обреченный на капитал

- 27 апреля 2025, 15:52

- |

«Мы сейчас входим в большие годовые шаги восстановления Базельских надбавок, и суммарно до достижения достаточности на уровне 12,5% до 2029 года нам с этого момента нужно 1,7 трлн рублей на наши сегодняшние взвешенные по риску активы с каким-то небольшим скромным 10%-м приростом», — заявил зам-пред ВТБ Дмитрий Пьянов www.interfax.ru/business/1022757

Пьянов сказал, что детально расписанного плана пополнения капитала — как будут складываться 1,7 триллиона рублей — у ВТБ пока нет.

www.moscowtimes.ru/2025/04/25/update-1-vtb-rassmatrivaet-vse-vozmozhnye-istochniki-popolneniya-kapitala-vklyuchaya-dopemissiyu-a162038

За счет каких источников и в каком размере ВТБ может нарастить капитал за 5 лет (2025-2029).

1. Распродажа непрофильных активов smart-lab.ru/blog/1142423.php

Может обеспечить прибыль 150-250 млрд, что может обеспечить вклад в капитал до 200 млрд

К сожалению более точная оценка невозможна, так как согласно последней годовой отчетности ВТБ не имеет четко определенного операционноого цикла, поэтому оборотные и внеооборотные активы отдельно не представляются. Согласно требованиям ЦБ, первую более детальную публикацию мы увидим не раньше 1 января 2027го (если что, не удивляйтесь потом).

( Читать дальше )

Блог им. dirgen |ВТБ=ИВД - Иммунитет на Выплату Дивидендов

- 02 декабря 2024, 16:44

- |

кто не верит, тот не услышит

кто сомневается пусть покопается с статданных

если уж совсем лень копаться, то тут вкратце

ВТБ: дивы за 2024 — косвенный фактор для определения размера див

ВеТеБе = öй-тебе , ВТБ: акции покупать рано — историческое dividend payout ratio

Дивиденды по акциям банка ВТБ – информация для акционеров — история диввыплат

polozhenie_o_dividendnoi_politike_banka_vtb.pdf — положенте о Дивполиике ВТБ — не менялось с моменты ввода вобращение префов (соответсвенно и вряд ли поменяется пока есть префы)

Кстати, согласно ДП, "Рекомендуемая сумма дивидендных выплат определяется Наблюдательным советом на основе консолидированных финансовых результатов деятельности Банка по итогам года, и, как правило, составляет не менее 25% от консолидированной чистой прибыли Банка по международным стандартам финансовой отчетности."

Тут важно обратить внимание на фразу КАК ПРАВИЛО НЕ МЕНЕЕ

Поэтому НЕвыплата дивов в 2022-2024 годах вполне согласуетося с этим савмым КАК ПРАВИЛО

( Читать дальше )

Блог им. dirgen |ВТБ: 60 рублей реальность?

- 13 октября 2024, 23:38

- |

Это значит по 140 млрд руб прибыли мсфо ЕЖЕГОДНО.

Котировки обычки имеют тенденцию выравнивания долей обычки и префов в оценке капитализации. Что в принципе и есть основа торговли обычкой втб с 2017го. Возможно это новость для кого-то, несмотря на то, что это секрет полишинеля, о котором просто не принято говорить публично.

Полагаю, что это уже не тайна, так что можно...

Исходя из равновеса обычки и префов, можно представить что обычка торгуется как Р/Е=6.6, что соответствует значениям предыдущих лет после овыпуска префом

Таким образом, можно ждать падение котировок втб на 30-35%, т.е. до уровня 60 рублей Не стоит

Блог им. dirgen |ВТБ: Капа против присоединений

- 02 октября 2024, 13:33

- |

здесь термин «присоединение» имеет важное значение

он означает реорганизацию, при которой одно или несколько финучреждений входят в состав другого с переходом прав и обязанностей

более подробно тут www.consultant.ru/document/cons_doc_LAW_5842/e4ef88d77c8da36d80a6f3883c6bc21d9c6c9125/

График обыкновенной акции ясно показывает, что

1. присоединение к ВТБ других банков ВСЕГДА приводит к снижению стоимости обыкновенных акций

В начале 2021 года ВТБ решил присединить три дочерних банка «Возрождение», Запсибкомбанк и Саровбизнесбанк не к себе, а к своей дочке БМ-банку, и таким образом избежал негативного влияния на стоимость акций от присоединения перед планируемой продажей пакета акций втб, находящихся у Открытия.

А вот более крупный план поведения котировок на заявлениях менеджмента ВТБ о присоединеннии других банковских активов

в период после последних допэмиссий

( Читать дальше )

Блог им. dirgen |ВеТеБе = öй-тебе

- 30 сентября 2024, 13:48

- |

Контр-тезис:

втб требуется 1 трлн в капитал в течение следующих 5 лет, согласно заявлению менеджмента.

Это гарантированно по 200млрд ежегодно без распределения прибыли

Из оставшегося на дивы для обычки не более 50% или 25 руб/ак.

Исторически втб платил 6-7 руб на акцию.

Почему втб должен увеличить дивплатежи в 3-4 раза на акцию, никто также не объясняет.

Тезис №2: Банк недооценен, так р/е<2, что меньше чем у любого банка

Контр-тезис:

Прибыль ВТБ по МСФО с момента листинга составила 1 трлн рублей.

это соответствует годовой прибыли 62 млрд рублей

Таким образом ВТБ сейчас стоит более 15 Р/Е,

где Е — его среднегодовая прибыль за все время публичности.

А теперь ФАКТЫ

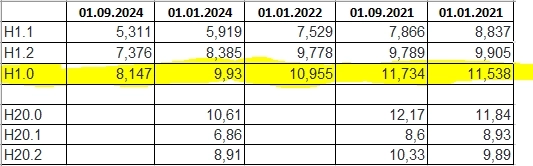

Нормативы достаточности ВТБ такие

нормативы таковы, что

— капитала нет даже для выплат 10-20млрд на дивы, как это было обычно до 2022

— высокая прибыль не приводит к росту нормативных значений капитала

— а значит НОВАЯ ДОПКА НЕИЗБЕЖНА

на текщий момент параметры допки следующие - размытие держателей обычки в 5х — 7х раз

( Читать дальше )

Блог им. dirgen |Русгидро: большой НЫРОК

- 24 июня 2024, 16:42

- |

весело ж.

я не следил за тем, была ли активна агитация покупки бумаги в последние полгода-год.

но если так, впереди у новых частных акционеров не самые веселые времена.

а точнее очень плохие, ибо тут пахнет допкой на 200-300 ярдов, а это размоет доли ритейла почти в 2 раза

Блог им. dirgen |ВТБ: родовые травмы НЕ лечатся

- 20 июня 2024, 16:27

- |

и вот что на эту тему написано ровно год назад - ВТБ: ДОПКИ не решили проблемы с нехваткой капитала (smart-lab.ru)

ситуация естественнно не поенялась

новые допки впереди, судя по создаваемому ажиотажу

из последних «необычностей» в отчетности — это

- резкое снижение NPL, как-будто все новые кредиты, начиная с присоединения Открытия, сразу получают безкрисковый статус

- продолжающееся снижение ЧПД, т.е. чистого дохордо от основной деятельности.

Это усиливается заметным снижемие чистой процентной маржи

Видимо ВТБ разадёт основную массу кредитов под льготный %

- число плечей, с которым играет Костин выроло до 12 (в 2021ом году было 10 плечей), чхотя стоимость риска снизилась

Всё это можно объяснить тем, что ВТБ ползуясб временными послаблениями ЦБ за счет резкого увеличения активов спешит увеличить прибыль, надеясь что эта пирамида удержится и позволит через некторое время перейти к более консервативной политике, нарастив значительный капитал.

( Читать дальше )

Блог им. dirgen |ВТБ: взгляд через прибыль

- 12 июня 2024, 13:10

- |

или как народ любит Р/Е (несмотря на то, что для определения стоимости банка это не работает так как для некредитного бизнеса),

то получается следующая математика

с 2017го по 2021 заработано 180 млрд ЧП в среднем ежегодно

средневзвес за это время составил 4,5 коп

чтоб выйти на прежню среднюю за 2024-2025 бакно должне заработать 1000 млрд

полвину этой суммы ВТБ обещает в 2024. Что будет в 2025 — порка не видно. в смысле не видно хорошего...

тем не менее по этой логике с учеом допок 2023го, ценник *без учета сплита) должне быть в районе 2.25 коп

это коррелирует со свсеми моими прежними оценками.

Тепрь как учесть возможное изменение диввыплат?

ДД в акциях ВТБ в диапазоне 2017-2021 годов всегда болтался в районе 2,5%

ставка тогда была в 2-3 раза ниже текущей

с учетом предположения, что текущая ставка падать не будет, то ДД должна вырасти до скромных 5-7% чтоб как-то соответтвовать тому, что было раньше

В противном случае, ВТБ можно рассматривать как эмитента без див.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс