Блог компании БКС Мир инвестиций |3 бумаги на неделю. Соблюдаем осторожность перед заседанием ЦБ

- 16 декабря 2024, 10:47

- |

На прошлой неделе Индекс МосБиржи вновь опустился ниже 2500 п. — уже третий раз за две недели. Рынок, вероятно, снова будет тестировать поддержку на уровне 2470 п., и уверенности в ее устойчивости нет. Главное событие этой недели — заседание ЦБ по процентной ставке. Чтобы минимизировать риски падения котировок обращаем внимание на компании, не загруженные долгом.

• Полюс: рассчитываем на скорое закрытие дивидендного гэпа и рост до 14 200 руб.

• Сбер: очередная коррекция близится к завершению, силы продавцов на исходе.

• Яндекс: игра в консолидации, возможен рост в пределах 4,5% на горизонте недели.

Полюс

Дивидендный гэп в акциях Полюса позволяет открыть позицию по привлекательным уровням. При этом цена остановилась точно на поддержке, образованной максимумом 25-го сентября. Индикаторы разворота тренда тут же бросились в область перепроданности, ограничивая возможность дальнейшей коррекции. Дополнительную поддержку котировкам окажут высокие цены на золото.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании БКС Мир инвестиций |ИИС становится еще интереснее: время пополнять счет

- 10 декабря 2024, 13:21

- |

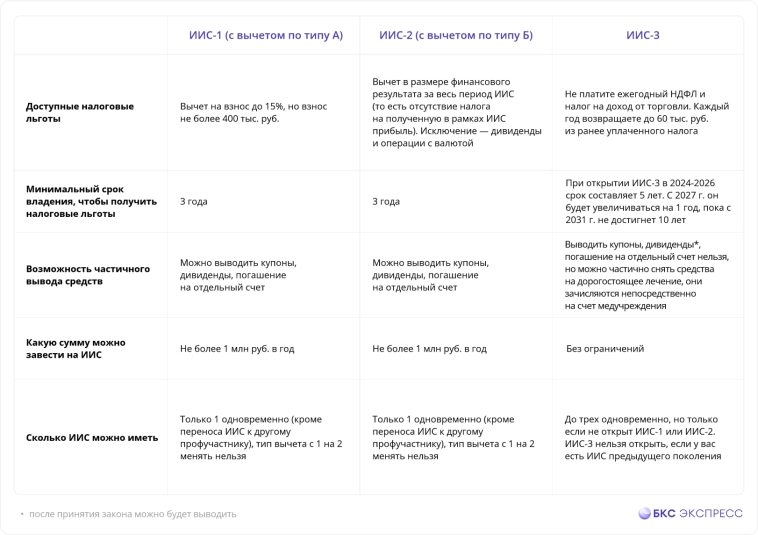

Для держателей ИИС-3¹ (индивидуальный инвестиционный счет третьего типа) скоро откроются новые возможности. Президент РФ Владимир Путин предложил разрешить вывод дивидендов по акциям, которые были куплены на ИИС-3. В Минфине подтвердили, что законопроект подготовлен. Таким образом, функционал нового типа ИИС становится шире и интереснее.

ИИС и его преимущества

Что такое ИИС

ИИС – это брокерский счет или счет доверительного управления, который позволяет вкладывать в различные финансовые инструменты, но, в отличие от обычного счета, имеет приятные налоговые послабления. По инвестициям на брокерском счете нужно платить налог на доход. Но если у вас ИИС, то налога не будет.

Существуют ИИС трех типов. Последний, третий, был введен совсем недавно, при этом счета первого и второго типов с 2024 г. открыть нельзя.

По счетам старого типа можно получить только один из вычетов, какой инвестор — решает сам. К ИИС-3 применимы сразу оба вычета, в этом его существенное преимущество, особенно для тех, кто активно и успешно управляет своим капиталом.

( Читать дальше )

Блог компании БКС Мир инвестиций |Народный портфель. Фиксация в ЛУКОЙЛе

- 06 декабря 2024, 10:35

- |

Московская биржа опубликовала данные о «Народном портфеле» за ноябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в ноябре

Относительно октября выросла доля:

• Сургутнефтегаз-ап (+1 п.п.)

• Норникель (+1 п.п.)

• Роснефть (+1 п.п.)

• Т-Технологии (+1 п.п.)

Снизились позиции:

• ЛУКОЙЛ (-1 п.п.)

• Сбербанк-ао (-1 п.п.)

• Яндекс (-1 п.п.).

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда реинвестировать дивиденды и купоны

- 26 ноября 2024, 16:03

- |

Один из ключевых моментов при инвестировании — правильный выбор инструментов. При грамотном соблюдении пропорций портфель будет расти, а поступающие купоны и дивиденды принесут дополнительный доход. Реинвестирование прибыли в надежные акции может кратно увеличить капитал.

Проанализировали российский фондовый рынок и выделили фаворитов:

- МТС

- ЛУКОЙЛ

- Татнефть-ао

- Сбербанк-ао

- Сургутнефтегаз-ап.

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию.

Подробнее о текущей подборке

МТС

Взгляд БКС: «Нейтральный». Цель на год — 250 руб./ +45%.

Компания работает в одном из самых устойчивых секторов и может дополнительно расти за счет рекламного и банковского сегментов. Долговая нагрузка, согласно последнему отчету, все еще остается на комфортном уровне, несмотря на увеличение. За счет этого дивиденд может быть ниже, чем предыдущие выплаты. Однако дивидендная доходность по акциям МТС все равно находится в топе по рынку.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная корзина. Новые налоги и рост ставок — непростая среда для рынка

- 26 ноября 2024, 10:08

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

Сохраняем состав дивидендной корзины, несмотря на появление большого количества новых кандидатов на включение с высокими ожидаемыми выплатами и «Позитивным» взглядом аналитиков. Долгосрочное опережение рынка сохраняется.

Главное

• Дивдоходность рынка выросла до 11,2%.

• Корзина за последний месяц уступила рынку почти 3%.

• Долгосрочное опережение рынка сохраняется: снижение лишь на 3,5% за последний год, опережение рынка на 17 процентных пунктов за год.

В деталях

Дивидендная доходность рынка превысила 11%

Слабость рынка в последнее время вместе с плавным повышением прогнозов дивидендов ряда компаний привели к тому, что ожидаемая дивдоходность по Индексу МосБиржи на 12 месяцев вперед выросла до 11,2%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Во что сейчас вложить 100 тысяч рублей

- 19 ноября 2024, 10:54

- |

Интересных идей на рынке всегда больше, чем денег на счете. Попробуем уместить максимум инструментов в небольшую сумму.

Принципы отбора

Базовое правило: диверсификация — это основа портфеля. Ни один актив не должен весить столько, чтобы это могло принести заметный убыток. Из этого также следует, что самые рискованные идеи тоже следует добавлять.

Например, если какая-то из них принесет максимальный убыток, то остальной портфель его компенсирует. И наоборот: если рынок будет топтаться на месте, отдельные бумаги должны будут подтянуть портфель.

Для наглядности разделим портфель на три части: консервативную (надежные облигации), агрессивную (акции, валюты, золото) и спекулятивную (нижний эшелон, мусорные бонды и биржевые товары).

Строгой формулы не существует, но ее можно вывести, исходя из своего ощущения риска. Например, многим комфортно заложить на спекуляции не более 10% портфеля, еще 30–70% — в агрессивную часть, а остальное — в защиту.

Консервативная часть

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Какие бумаги найдут поддержку вопреки негативу

- 18 ноября 2024, 10:34

- |

Рост геополитической напряженности может стать очередным и финальным импульсом для движения рынка к 2500 п. Даже в такой рыночной конъюнктуре выделяем перспективные бумаги для покупки.

• ТКС Холдинг: переходим к росту после нисходящего тренда, дивидендная отсечка как фактор поддержки.

• Яндекс: цена нашла сильную поддержку, ждем роста на 2–3,8%.Я

• Сбер: место завершения коррекции, прогнозируем диапазон 260–265 руб.

ТКС Холдинг

Акции ТКС вышли из долгосрочного нисходящего тренда — это следует из неудавшейся попытки обновить локальный минимум в конце октября. Сейчас бумаги начали развивать отскок от поддержки около 2500 руб. Ожидаем, что рост акций продолжится. Об этом говорит сохраняющийся сигнал на покупку на индикаторе MACD, а также индикатор RSI выше 50-го уровня. Кроме того, в течение недели котировки будет поддерживать предстоящая дивидендная отсечка.

Ожидаем, что к четвергу бумаги будут торговаться в диапазоне 2650–2700 руб., то есть покажут рост на 1,7–3,7%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

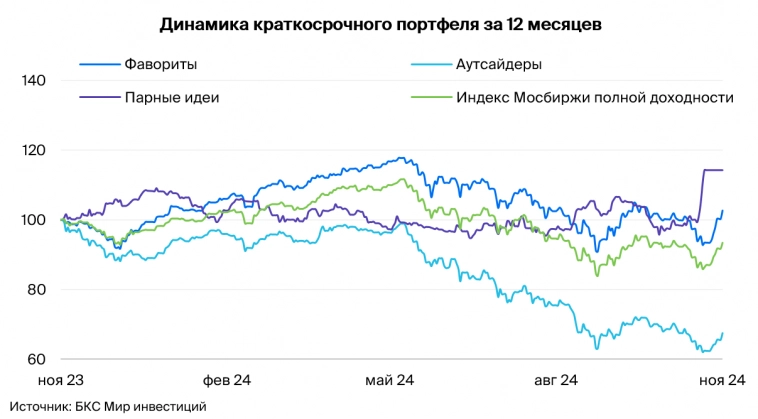

Блог компании БКС Мир инвестиций |Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Какие бумаги стоит держать в фокусе

- 13 ноября 2024, 10:32

- |

Российский рынок от майских вершин к текущему моменту снизился почти на 21%, в моменте просадка превышала 28%. Однако последнее падение Индекса МосБиржи в конце октября было выкуплено, обновить дно не удалось — это один из сигналов ослабления падающего тренда. Даже после отскока последней пары недель цены на акции остаются привлекательными на средне- и долгосрочную перспективы.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

• Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

• По итогам октября ключевые финансовые метрики Сбера продолжили расти, несмотря на негативный эффект от роста ключевой ставки: чистые процентные доходы прибавили 3% год к году (г/г), чистые комиссионные доходы — 7% г/г. Чистая прибыль за период выросла на 1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал