Блог компании БКС Мир инвестиций |Потолок цен на нефть — как он будет работать

- 23 ноября 2022, 14:03

- |

Однако опасения, что падение российского экспорта приведет к скачку мировых цен на топливо, стимулировали политиков G7 и ЕС ввести послабление в виде механизма предельного уровня цен. Перечисленные выше ограничения не будут применяться, если нефть будет продана по цене ниже объявленного коалицией предельного уровня.

Механизм вступает в силу уже с 5 декабря, но до последних дней чиновники не спешили вносить ясность в то, как экспериментальная мера должна работать на практике. Долгожданные разъяснения от Минфина США и ЕС позволяют лучше оценить, какой эффект на российский нефтяной экспорт окажут санкции.

Детали механизма

Предельная цена определяется исходя из расценок на базисе FOB (Free On the Board), то есть в момент отгрузки на судно в порту отправления. Расходы на доставку, фрахт, таможню и страхованию не включены в предельную цену и должны быть выставлены отдельно по «коммерчески обоснованным тарифам».

Ограничение цен действует с момента отгрузки в порту отправления до первой продажи на суше в другой стране. Однако при повторном отправлении морем без «существенной переработки» ограничение по-прежнему применяется.

Уровень предельной цены может быть установлен в диапазоне от $60 до $70 за баррель. Точное значение может быть опубликовано 23 ноября. Формула, по которой формируется это значение, остается неизвестной. Основной принцип – по максимуму ограничить доходы России от торговли нефтью, но сохранить стабильные поставки на мировом рынке, чтобы не допустить скачка цен.

Какие предусмотрены исключения

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании БКС Мир инвестиций |Когда и почему упадет рубль? И какой курс ждать инвесторам? БКС знает

- 19 ноября 2022, 16:07

- |

74,2926 рубля. Такой курс доллара ЦБ установил на 10 января 2022 года, первый рабочий день после новогодних каникул. Потом мы видели разные значения — в том числе рекордные 120 с лишним рублей. Что будет дальше? БКС знает.

Перспективы рубля в этом и следующем году — главная тема нового выпуска YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций», в котором Максим Шеин раз за разом доказывает, что плохих новостей не бывает — заработать можно на любой.

А еще в этом выпуске мы анонсируем акцию: примите участие — и получите шанс выиграть 1 млн рублей.

Хороших вам доходов!

( Читать дальше )

Блог компании БКС Мир инвестиций |Зарабатываем на дивидендах! Топ-5 российских дивидендных акций

- 12 ноября 2022, 16:04

- |

Российский рынок всегда был славен дивидендами. В этом году многие крупные компании от них отказывались — по понятным причинам. Но некоторые уже восстанавливают. К каким стоит присмотреться?

Лучшие дивидендные бумаги российского рынка — главная тема нового выпуска YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций», в котором Максим Шеин раз за разом доказывает, что плохих новостей не бывает — заработать можно на любой.

Кроме того, в этом выпуске Максим объясняет, что происходит с «Детским миром»: почему ритейлер хочет уйти с биржи и что делать его акционерам.

( Читать дальше )

Блог компании БКС Мир инвестиций |Разрыв зерновой сделки. На какие акции это повлияет

- 31 октября 2022, 16:41

- |

Сколько зерна под ударом

Мирный коридор для грузов с зерном, следующих из украинских портов, действовал чуть более трех месяцев. В соглашении участвовали, помимо России и Украины, также Турция и ООН. Предполагалось, что помимо разблокировки зерна на западные рынки морем будут поступать и российские удобрения.

За время действия зерновой сделки Украина успела поставить около 9 млн тонн пшеницы. Еще порядка 20 млн тонн поставок было в планах. Это около 15% мирового экспорта. Около 70% поставок пришлось на страны ЕС, остальное преимущественно в Турцию.

Россия заявила, что сумеет поставить дополнительно 500 тыс. тонн в беднейшие страны мира, что компенсирует только часть выпадающего зерна (около 2,5%). То есть более 10% мирового экспорта (это обычная для Украины доля в мировом обороте пшеницы) может снова быть исключена из продажи.

Что с ценами на пшеницу

( Читать дальше )

Блог компании БКС Мир инвестиций |Российская экономика: взгляд на IV квартал

- 27 сентября 2022, 18:24

- |

Оцениваем факторы, способные в ближайшие 3 месяца оказать значительное влияние на российскую экономику.

Трудности прогнозирования

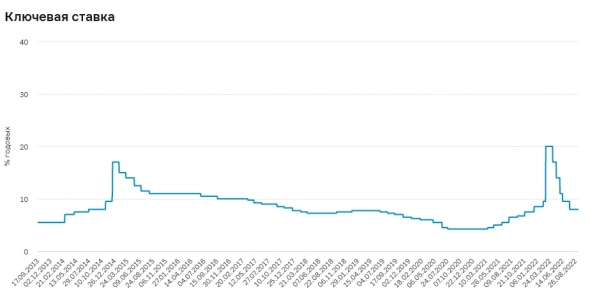

Оценки на II и III квартал в общем подтвердились. Экономика России вынужденно трансформируется и, по сути, успешно адаптировалась, рубль остался сильным, инфляция перешла в стадию дефляции, ставка ЦБ вернулась к значениям до кризиса, прогнозы по ВВП значительно улучшены, облигации вышли на максимумы года, а рынок акций последние месяцы активно возвращал понесенные весной утраты.

Тем не менее события последней декады сентября внесли значительные коррективы в модели прогнозирования макроэкономических параметров, причем сейчас есть очень много неизвестных, не позволяющих в точности оцифровать дальнейшую траекторию развития.

( Читать дальше )

Блог компании БКС Мир инвестиций |Заседание Банка России. Прогнозы

- 13 сентября 2022, 17:26

- |

В шестой раз подряд

Пока в Европе и США регуляторы активно ужесточают денежно-кредитную политику, в России Центробанк готовится снизить ключевую ставку в шестой раз подряд, возможно, до 7,5%.

Еще в феврале текущего года ставка была на уровне 20% годовых, а уже в июле было принято решение ее снизить до 8%. Регулятор и финансовая система справились с возникшими в первом квартале шоками, и на фоне замедления роста цен ЦБ активно снижал ставки, поддерживая экономику. Последние недели и вовсе характеризовались явными дефляционными тенденциями, что позволяет рассчитывать на очередной шаг по снижению ставок.

Три месяца дефляции

( Читать дальше )

Блог компании БКС Мир инвестиций |Заседание Банка России. Прогнозы

- 21 июля 2022, 13:03

- |

На заседании Совета директоров Банка России будет объявлено решение по ключевой ставке. Пресс-релиз — 13:30 МСК. Пресс-конференция председателя Эльвиры Набиуллиной по итогам заседания ожидается в 15:00 МСК.

Важность мероприятия оценивается как умеренно высокая: стоимость фондирования, по сути, уже вернулась на докризисные отметки, а процесс снижения инфляционных ожиданий остановился — в июне на год вперед инфляционные ожидания составили 12,4%, что на 0,9 п.п. выше майских метрик.

При этом индекс потребительских настроений растет третий месяц подряд, а ценовые ожидания на производстве снижаются на фоне замедления роста издержек в силу адаптации бизнеса к сложным условиям, укрепления рубля и стабильных топливных цен.

Спору нет

За четыре последних плановых и внеплановых заседания ЦБ снизил ставку с 20% до 9,5%, вернув ее к значениям на 14 февраля 2022 г. По сути, кризис ликвидности преодолен, отмечается приток средств во вклады, долговой рынок полностью восстановлен.

( Читать дальше )

Блог компании БКС Мир инвестиций |Глава НАУФОР: «Наша задача — перестать зависеть от европейских учетных институтов»

- 13 июля 2022, 13:15

- |

Фондовый рынок сейчас

— Как изменился фондовый рынок с конца февраля?— Есть очевидные вещи, отражающиеся на рынке, например, заморозка значительной части активов иностранных инвесторов в российских акциях и облигациях (примерно на $312 млрд). И заморозка иностранных активов российских инвесторов в европейских центральных депозитариях (примерно на $30 млрд).

Мы видим по объемным показателям, что ликвидность рынка составляет по разным инструментам от 30 до 40% ликвидности до начала февральских событий. Это связано с тем, что рынок лишился части инструментов и огромного количества инвесторов. Отлично, что к концу февраля у нас сформировалась большая база отечественных розничных инвесторов, потому что в противном случае, с уходом нерезидентов, изменения для фондового рынка были бы гораздо более драматичными. К моменту начала СВО резидентам, в первую очередь розничным инвесторам, и нерезидентам принадлежало примерно по 40% оборота на рынке. Сейчас наш рынок целиком зависит от российских розничных инвесторов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Газпром отменил дивиденды. Во что теперь инвестировать?

- 02 июля 2022, 17:09

- |

Кому теперь верить?

Отказ «Газпрома» от выплаты дивидендов поверг рынок в отчаяние. Но не все так плохо! В новом выпуске шоу «Без плохих новостей» Максим Шеин оценивает перспективы национального достояния и подсказывает, во что еще можно вложиться.

А еще: главные новости недели; что такое зомби-акции и как их распознать; какие сделки Максим и его коллеги совершили на этой неделе.

В конце выпуска — розыгрыш приза, приуроченный к 27-летию БКС.

Смотрите, оставляйте комментарии и подписывайтесь!

( Читать дальше )

Блог компании БКС Мир инвестиций |Экономист Олег Буклемишев: «Пускай дефолт будет нашей самой большой проблемой»

- 29 июня 2022, 17:37

- |

Олег Буклемишев, директор Центра исследования экономической политики экономического факультета МГУ, рассказал, зачем банки вводят комиссию за хранение валюты, что грозит рублевым вкладам, почему сейчас стоило бы отказаться от плавающего валютного курса и что тормозит быструю трансформацию российской экономики.

Дедолларизация и плавающий валютный курс

— Считается, что у нас рубль находится в свободном плавании, то есть ЦБ не устанавливает его курс. В текущих условиях это эффективно для экономики?

— ЦБ продолжает настаивать, что курс у нас свободный. И наверное, если мы говорим о доступном спросе и предложении, то курс этот действительно можно считать таковым. Но проблема в том, что сейчас и спрос, и предложение определяются на весьма ограниченной площадке, от которой в значительной части отключены физические лица и финансовые рынки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал