SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | Заседание Банка России. Прогнозы

- 21 июля 2022, 13:03

- |

22 июля состоится очередное заседание Центробанка. Консенсус рынка по ставке сформирован, будут ли сюрпризы со стороны ЦБ?

На заседании Совета директоров Банка России будет объявлено решение по ключевой ставке. Пресс-релиз — 13:30 МСК. Пресс-конференция председателя Эльвиры Набиуллиной по итогам заседания ожидается в 15:00 МСК.

Важность мероприятия оценивается как умеренно высокая: стоимость фондирования, по сути, уже вернулась на докризисные отметки, а процесс снижения инфляционных ожиданий остановился — в июне на год вперед инфляционные ожидания составили 12,4%, что на 0,9 п.п. выше майских метрик.

При этом индекс потребительских настроений растет третий месяц подряд, а ценовые ожидания на производстве снижаются на фоне замедления роста издержек в силу адаптации бизнеса к сложным условиям, укрепления рубля и стабильных топливных цен.

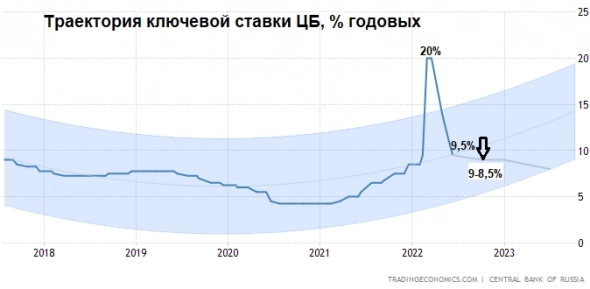

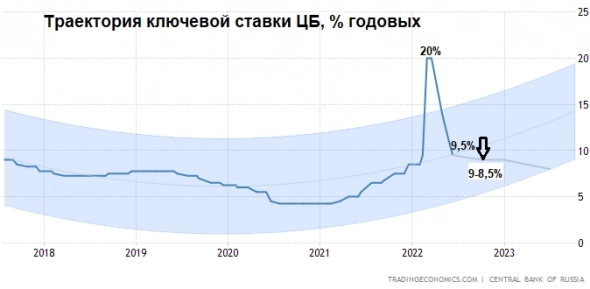

Спору нет

За четыре последних плановых и внеплановых заседания ЦБ снизил ставку с 20% до 9,5%, вернув ее к значениям на 14 февраля 2022 г. По сути, кризис ликвидности преодолен, отмечается приток средств во вклады, долговой рынок полностью восстановлен.

Тренд на смягчение денежно-кредитной политики шел параллельно с масштабным за всю историю наблюдений укреплением рубля и успокоением после ажиотажной весны на потребительском рынке. Учитывая как доводы остановки снижения ценового давления в экономике, так и значительное давление рубля на выручку экспортеров и профицит бюджета, есть высокая вероятность более осторожного снижения ключевой ставки.

Конечно, кредитному рынку и предпринимателям был бы важен более дешевый ссудный процент. Тем не менее шанс увидеть шаг более 100 б.п. вниз оценивается как крайне низкий. Консенсус предполагает снижение ставки на 50 б.п., к 9% годовых, однако не будет удивлением и понижение до 8,5%. Есть, конечно, небольшой шанс на пограничное решение, скажем, снижение ставки до 8,75%. Но вероятность такого шага значительно проигрывает консенсус-прогнозу.

До конца года у Банка России еще будет возможность смягчения, и ключевая ставка способна опуститься до 8%, а на горизонте 2023 г. упасть в диапазон 6–5%. Пока же регулятор может воздержаться от агрессивного послабления, взвешивая влияние ранее принятых решений на экономику и рынки.

Влияние решения ЦБ на финансовые рынки

Вклады. Доходность вкладов в общем сильно коррелирует с динамикой ключевой ставки. Однако темп снижения депозитных ставок на этапе монетарного смягчения опережающий. Напротив, в кризисной ситуации банковские ставки, особенно по краткосрочным вкладам, в точности соответствуют возросшим рискам и траектории ключевой ставки. В марте на пике максимальная ставка по рублевым вкладам в топ-10 банков была 20,51% при ключевой ставке 20%. В первой декаде июля доходность депозитов снизилась до 7,65% при актуальной ставке ЦБ в 9,5%. Скорее всего, этап падения банковских ставок подходит к концу.

Долговой рынок. Уже к концу июня индекс гособлигаций России RGBI вышел к максимальным значениям с января 2022 г. Индикатор цен ОФЗ ожидаемо протестировал планку 135 п., а подъем с мартовского дна составил свыше 37%. Столь масштабное восстановление долгового рынка было вызвано нормализацией ликвидности в банковской системе, отключением от финансового рынка нерезидентов и анонсом любой при необходимости поддержки рынка ОФЗ со стороны ЦБ.

Сейчас на рынке ОФЗ наблюдается стагнация. Доходности вернулись к докризисным значениям, переоценка стоимости бумаг состоялась, участники рынка не закладывают значительного снижения ключевой ставки. Но если ЦБ решится на шаг к нижней границе допустимого диапазона сокращения в 100 б.п., до 8,5%, максимумы по RGBI на 135 п. могут быть и повторены.

Рынок акций. Монетарное смягчение в принципе оказывает благоприятное влияние на курс бумаг, поскольку снижается как стоимость займа для корпораций, так и ставка дисконтирования в моделях оценки стоимости бизнеса. Однако пока не видно большой активности в секторе широкого рынка акций, индекс МосБиржи опустился на минимумы с февраля, а отрабатываются лишь локальные отраслевые истории.

Тем не менее в июньском обзоре перед заседанием ЦБ мы отмечали привлекательность потребительского, банковского и электроэнергетического секторов как отраслей экономики, получающих наибольший позитив от снижения ставок. Спустя 1,5 месяца видим бурный подъем бумаг компаний потребительского сектора, рост активности в сетевых компаниях и относительную устойчивость банковских акций на волне снижения индекса МосБиржи. Удешевление кредитных ресурсов также может быть благоприятно воспринято в бумагах компаний с повышенной долговой нагрузкой, в частности в представителях ИТ-сектора.

Рубль. Реакции рубля на цикл смягчения ДКП мы не видим. Нацвалюта имеет ярко выраженный тренд укрепления, а доллар в конце июня выходил на уровень 50 руб. Хотя мягкость монетарного курса обычно рассматривается в качестве сдерживающего фактора укрепления нацвалюты. Но сейчас по-прежнему играет фактор обширного экспорта, подавленного импорта и отсутствие бюджетного правила.

Тем не менее на горизонте 2022 г. сохраняется высокая вероятность торможения темпа роста экспорта на фоне санкций Запада и неуверенности в commodities. Также ожидается дальнейшее восстановления импорта из дружественных стран и параллельного ввоза товаров.

Это значит, что текущий курс рубля может быть завышенным относительно перспектив экспортно-импортного характера. Да и все больше сигналов о готовящихся поправках в бюджетное правило. Если оно будет снято с паузы, что скорее всего будет исполняться за счет валют дружественных стран, таких как китайский юань, то доллар и евро почувствуют косвенную поддержку и также отрастут. Ориентир на конец года по доллару США прежний — 70 руб.

На заседании Совета директоров Банка России будет объявлено решение по ключевой ставке. Пресс-релиз — 13:30 МСК. Пресс-конференция председателя Эльвиры Набиуллиной по итогам заседания ожидается в 15:00 МСК.

Важность мероприятия оценивается как умеренно высокая: стоимость фондирования, по сути, уже вернулась на докризисные отметки, а процесс снижения инфляционных ожиданий остановился — в июне на год вперед инфляционные ожидания составили 12,4%, что на 0,9 п.п. выше майских метрик.

При этом индекс потребительских настроений растет третий месяц подряд, а ценовые ожидания на производстве снижаются на фоне замедления роста издержек в силу адаптации бизнеса к сложным условиям, укрепления рубля и стабильных топливных цен.

Спору нет

За четыре последних плановых и внеплановых заседания ЦБ снизил ставку с 20% до 9,5%, вернув ее к значениям на 14 февраля 2022 г. По сути, кризис ликвидности преодолен, отмечается приток средств во вклады, долговой рынок полностью восстановлен.

Тренд на смягчение денежно-кредитной политики шел параллельно с масштабным за всю историю наблюдений укреплением рубля и успокоением после ажиотажной весны на потребительском рынке. Учитывая как доводы остановки снижения ценового давления в экономике, так и значительное давление рубля на выручку экспортеров и профицит бюджета, есть высокая вероятность более осторожного снижения ключевой ставки.

Конечно, кредитному рынку и предпринимателям был бы важен более дешевый ссудный процент. Тем не менее шанс увидеть шаг более 100 б.п. вниз оценивается как крайне низкий. Консенсус предполагает снижение ставки на 50 б.п., к 9% годовых, однако не будет удивлением и понижение до 8,5%. Есть, конечно, небольшой шанс на пограничное решение, скажем, снижение ставки до 8,75%. Но вероятность такого шага значительно проигрывает консенсус-прогнозу.

До конца года у Банка России еще будет возможность смягчения, и ключевая ставка способна опуститься до 8%, а на горизонте 2023 г. упасть в диапазон 6–5%. Пока же регулятор может воздержаться от агрессивного послабления, взвешивая влияние ранее принятых решений на экономику и рынки.

Влияние решения ЦБ на финансовые рынки

Вклады. Доходность вкладов в общем сильно коррелирует с динамикой ключевой ставки. Однако темп снижения депозитных ставок на этапе монетарного смягчения опережающий. Напротив, в кризисной ситуации банковские ставки, особенно по краткосрочным вкладам, в точности соответствуют возросшим рискам и траектории ключевой ставки. В марте на пике максимальная ставка по рублевым вкладам в топ-10 банков была 20,51% при ключевой ставке 20%. В первой декаде июля доходность депозитов снизилась до 7,65% при актуальной ставке ЦБ в 9,5%. Скорее всего, этап падения банковских ставок подходит к концу.

Долговой рынок. Уже к концу июня индекс гособлигаций России RGBI вышел к максимальным значениям с января 2022 г. Индикатор цен ОФЗ ожидаемо протестировал планку 135 п., а подъем с мартовского дна составил свыше 37%. Столь масштабное восстановление долгового рынка было вызвано нормализацией ликвидности в банковской системе, отключением от финансового рынка нерезидентов и анонсом любой при необходимости поддержки рынка ОФЗ со стороны ЦБ.

Сейчас на рынке ОФЗ наблюдается стагнация. Доходности вернулись к докризисным значениям, переоценка стоимости бумаг состоялась, участники рынка не закладывают значительного снижения ключевой ставки. Но если ЦБ решится на шаг к нижней границе допустимого диапазона сокращения в 100 б.п., до 8,5%, максимумы по RGBI на 135 п. могут быть и повторены.

Рынок акций. Монетарное смягчение в принципе оказывает благоприятное влияние на курс бумаг, поскольку снижается как стоимость займа для корпораций, так и ставка дисконтирования в моделях оценки стоимости бизнеса. Однако пока не видно большой активности в секторе широкого рынка акций, индекс МосБиржи опустился на минимумы с февраля, а отрабатываются лишь локальные отраслевые истории.

Тем не менее в июньском обзоре перед заседанием ЦБ мы отмечали привлекательность потребительского, банковского и электроэнергетического секторов как отраслей экономики, получающих наибольший позитив от снижения ставок. Спустя 1,5 месяца видим бурный подъем бумаг компаний потребительского сектора, рост активности в сетевых компаниях и относительную устойчивость банковских акций на волне снижения индекса МосБиржи. Удешевление кредитных ресурсов также может быть благоприятно воспринято в бумагах компаний с повышенной долговой нагрузкой, в частности в представителях ИТ-сектора.

Рубль. Реакции рубля на цикл смягчения ДКП мы не видим. Нацвалюта имеет ярко выраженный тренд укрепления, а доллар в конце июня выходил на уровень 50 руб. Хотя мягкость монетарного курса обычно рассматривается в качестве сдерживающего фактора укрепления нацвалюты. Но сейчас по-прежнему играет фактор обширного экспорта, подавленного импорта и отсутствие бюджетного правила.

Тем не менее на горизонте 2022 г. сохраняется высокая вероятность торможения темпа роста экспорта на фоне санкций Запада и неуверенности в commodities. Также ожидается дальнейшее восстановления импорта из дружественных стран и параллельного ввоза товаров.

Это значит, что текущий курс рубля может быть завышенным относительно перспектив экспортно-импортного характера. Да и все больше сигналов о готовящихся поправках в бюджетное правило. Если оно будет снято с паузы, что скорее всего будет исполняться за счет валют дружественных стран, таких как китайский юань, то доллар и евро почувствуют косвенную поддержку и также отрастут. Ориентир на конец года по доллару США прежний — 70 руб.

6.1К |

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал

Вы не в теме.Потому что пользуетесь устаревшими неактуальными данными, уже вышли свежие ИО.

12,4г это ожидания инфляции Г/Г (считая ПРОШЛУЮ инфляцию)

а 15,9г это ПРОШЛАЯ инфляция Г/Г

В сухом остатке: ожидание 3,5% дефляции до конца года 6(месяцев)

а 12,4 это ожидания

Если вы такой умный, то что вы подразумеваете под: «А текущая инфляция ща полгода — 12,4%!!!» ?

куда я попал?

а «рисованные циферки» я проверял с горизонтом 22 года.