Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Телекомы входят в топ

- 14 июня 2024, 18:50

- |

Фиксируем предпочтения участников рынка на конец первой недели июня после прошедшей коррекционной волны на российском рынке, которую провоцировал рост процентных ставок, обозначенные налоговые реформы.

Как и в мае, в фаворитах у трейдеров остаются акции банков и портов. Компанию им на этот раз составили консервативные бумаги телекомов. Высокая дивдоходность МТС очевидным образом поддерживает акции перед отсечкой, до которой еще месяц. Менеджмент Ростелекома в конце мая сообщил, что направил предложение в правительство по дивидендам

Сбер, ВТБ и ТКС сохраняют высокие позиции. По мнению аналитиков БКС финсектор среди других имеет наибольший потенциал роста.

Среди потенциальных аутсайдеров знакомые все лица: энергетические ОГК-2, РусГидро, застройщик ЛСР, ритейлер М.Видео.

За рамками топа отметим серьезные изменения в акциях Магнита. Соотношение маржинальных лонгов и шортов в бумаге составило 53% к 47% против 75% к 25% ранее. Вероятно, это реакция на рекомендованные дивиденды, размер которых разочаровал инвесторов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог компании БКС Мир инвестиций |Кандидаты на шорт. Что если коррекция продолжится?

- 06 июня 2024, 12:46

- |

Индекс МосБиржи прибавляет второй день к ряду, в связи с чем сентимент явно улучшился. Однако на рынке нужно быть готовым ко всему.

Говорить о том, что рынок развернулся несколько преждевременно, рост двух последних дней мог быть просто техническим, с целью снять техническую перепроданность от недавних распродаж. Индексу МосБиржи предстоит преодолеть важное сопротивление на 3300–3290 руб. В прошлый раз сделать это получилось лишь с третьего раза. А что если далее последует откат?

Выделяем три бумаги, падение которых может опережать среднерыночное.

GlobaltransФундаментальный взгляд: Взгляд аналитиков БКС «Негативный». Прогноз на 12 месяцев — 500 руб. (-31,78% с текущих).

Техническая картина: На фоне недавней коррекции широкого рынка бумаги снижались на 16% в пике. В случае, если индекс МосБиржи наткнется на сопротивление в районе 3290 руб., есть риск пробить восходящую трендовую и уйти существенно ниже. Компания отказалась от выплаты дивидендов, поэтому в сравнении с дивидендными акциями выглядит не так привлекательно на краткосрочном горизонте.

( Читать дальше )

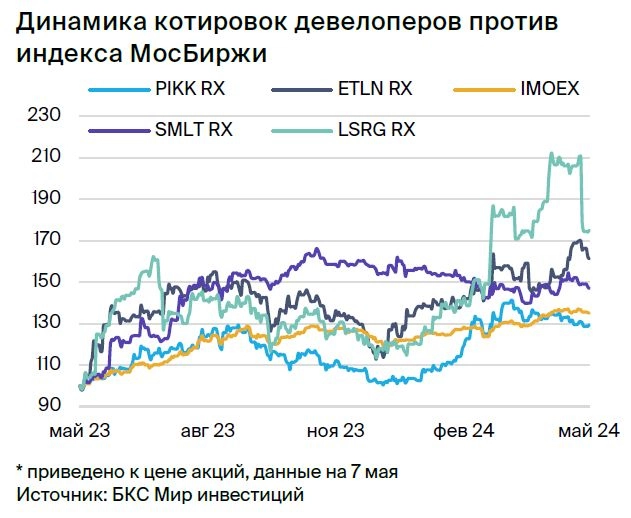

Блог компании БКС Мир инвестиций |Девелоперы: продажи показали позитивную динамику в I квартале 2024

- 13 мая 2024, 11:27

- |

Продажи застройщиков в I квартале 2024 г. показали позитивную динамику год к году (г/г) в деньгах, однако в натуральном выражении динамика выглядит скромнее. Среди представителей сектора нет единой картины: Эталон и Самолет показали рост продаж, ЛСР — снижение.

Главное

• Продажи I квартал 2024 г. — разнообразная картина в секторе.

Эталон: увеличение продаж до рекордных 41 млрд руб. за счет регионов.

Самолет: сильный рост до 75,2 млрд руб., восходящий месяц к месяцу (м/м).

ЛСР: слабые продажи, но повышение средней цены оказало поддержку.

• Сворачивание льготных программ — возможно давление во II полугодии 2024 г.

• Сохраняем «Нейтрально-Позитивный» взгляд на сектор в целом.

• «Позитивный» взгляд на Самолет, ПИК и Эталон, «Негативный» — на ЛСР.

В деталях

Продажи I квартал 2024 г. поддержаны хорошим уровнем цен. Продажи застройщиков в I квартале продемонстрировали позитивную динамику г/г в денежном выражении, но в натуральном — динамика скромнее. Результаты Эталона оказались выдающимися с учетом активной стадии исполнения стратегии расширения присутствия в регионах: продажи в I квартале достигли рекорда в денежном выражении и показали рост квартал к кварталу (к/к), что необычно для этого сезонно более слабого периода.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-7 акций от аналитиков БКС

- 30 марта 2024, 16:01

- |

В новом выпуске «Без плохих новостей» Максим Шеин, директор по работе с состоятельными клиентами УК БКС, называет:

— топ-6 дивидендных бумаг,

— топ-7 акций на долгосрок,

— месяц, когда пора перекладываться в облигации.

Также обсуждаем обвал ОФЗ, будущее ТКС, очередную порцию дивидендов и новые IPO.

А еще отвечаем на вопросы зрителей, подводим итоги конкурсов и разыгрываем подарки.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

На прошлой неделе мы не опубликовали выпуск, посчитали это неуместным в связи с трагедией в Подмосковье. Спасибо, что отнеслись с пониманием.

Сегодня двойная порция новостей фондового рынка.

А главная тема — российский рынок. Расскажу, что его ждет во втором квартале и назову фаворитов — топ-6 акций под дивиденды и топ-7 акций на долгосрок.

Российский рынок: краткосрок

Мои коллеги из аналитического департамента опубликовали свою ежеквартальную стратегию по российскому рынку.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Замены в фаворитах и аутсайдерах

- 29 ноября 2023, 11:40

- |

На текущей неделе российские компании продолжат публиковать финансовые и операционные результаты за III квартал, и в отдельных бумагах может наблюдаться повышенная волатильность. Однако наш нейтральный взгляд на рынок остается без изменений на фоне геополитических рисков.

Добавляем Магнит вместо Мечела в краткосрочные фавориты, а в аутсайдерах меняем ОГК-2 и Сегежу на РУСАЛ и ЛСР.

Краткосрочные идеи

Краткосрочные фавориты:

• ЛУКОЙЛ / Роснефть / Татнефть — ждем хороший дивидендный поток на фоне текущего курса рубля и цен на нефть.

• Мосбиржа — выигрывает от жесткой монетарной политики ЦБ.

• HeadHunter — вероятная редомициляция и сильные результаты за II полугодие 2023 г.

• Сбер — релиз стратегии 6 декабря может стать катализатором.

• Заменяем Мечел на Магнит — в ближайшей перспективе ритейлер может торговаться лучше рынка на фоне позитивных корпоративных событий.

Исключаем Мечел из краткосрочного портфеля на фоне отсутствия существенных краткосрочных катализаторов. После публикации хороших операционных результатов за III квартал и на фоне отросших цен на уголь в азиатском регионе следующим катализатором станет публикация операционных результатов за IV квартал в конце I квартала 2024 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Продают подорожавших угольщиков

- 23 ноября 2023, 16:33

- |

В последнем обзоре рубрики мы отмечали, каким бумагам отдавали предпочтение клиенты БКС Мир инвестиций. Разбираемся, какие изменения произошли к середине ноября — в период, когда российский рынок показал небольшое снижение, а доллар снизился до 90 впервые с июля.

В число фаворитов трейдеров снова попали привилегированные акции Транснефти. Если для нефтяников укрепление рубля — выраженный негативный момент, то финансовые результаты Транснефти слабо зависят от динамики валютных курсов, ведь компания получает рублевую выручку.

Транснефть заняла место Распадской, акции которой к середине ноября оказались на пике, что провоцировало продажи.

В остальном состав топ-6 остался прежним: Сбер, Газпром, Татнефть-ап, Polymetal, HeadHunter.

В списке претендентов на снижение изменения в какой-то степени схожие. Если Распадская просто выбыла из списка фаворитов, то в «префах» другой угольной компании — Мечела — активность продавцов куда более выраженная. Отношение маржинальных лонгов и шортов в бумаге ухудшилось — до 17% к 83%. Это опять же можно связать с тем, что акции показали хороший рост в первой половине месяца.

( Читать дальше )

Блог компании БКС Мир инвестиций |Долги давят все сильнее. Какие акции в зоне риска

- 02 ноября 2023, 14:19

- |

Рост ставки — это однозначный негатив для бизнеса. Кредиты дорожают, из капитала все труднее извлекать прибыль. Назовем компании, для которых это может стать проблемой. А также те, которые вне зоны риска.

Z-модель Альтмана

Один из наиболее надежных методов оценки устойчивости компании — это индекс кредитоспособности. Изначально он был придуман для предсказания банкротств, и более чем в 80% случаев попадал точно.

Модель Альтмана неплохо работает на рынке США, но мы живем в России, поэтому стоит держать в уме, что любой негатив у нас быстро приходит, но также быстро и уходит, оставляя в убытках тех, кто не успел среагировать.

Условно говоря, волну корпоративных банкротств по примеру Америки мы вряд ли увидим, а вот падение акций на фоне слабых отчетов — очень даже вероятно. Исходя из этого, соберем топ-15 компаний с лучшим и худшим Z-score.

Эти компании в зоне риска

Расчеты проводились близко к модели Альтмана. Учитывался актуальный размер долга, активов, выручки, доналоговой (EBITDA) и чистой прибыли, а также рыночная стоимость компаний. Взяты отчеты последних 12 месяцев.

( Читать дальше )

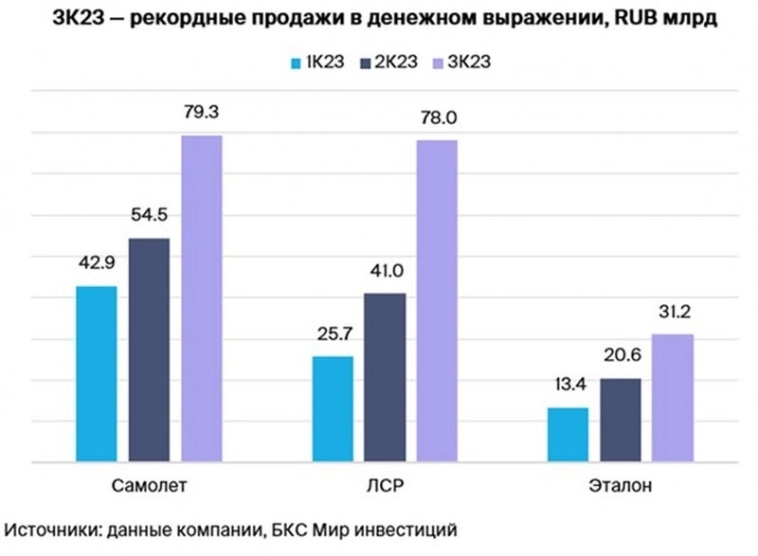

Блог компании БКС Мир инвестиций |Девелоперы установили исторический рекорд по продажам. Что дальше

- 31 октября 2023, 12:55

- |

Главное

• Рекордный III квартал 2023 г. — рост спроса и расширение предложения на фоне повышения ключевой ставки ЦБ и ослабления рубля, а также расширения географии присутствия и роста предложения у компаний.

• За 9 месяцев 2023 г. — средний рост продаж на 72% г/г.

• С учетом роста продаж ждем рекордный 2023 г. Но рост процентных ставок может оказать давление на спрос в IV квартале 2023 г.

• Рекомендации:

— Самолет — «Покупать»

— ПИК — «Покупать»

— Эталон — «Покупать»

— ЛСР — «Продавать».

В деталях

Рекордный III квартал 2023 г. — рост спроса и расширение предложения. III квартал стал рекордным по объемам продаж в денежном выражении для всех публичных застройщиков, раскрывших операционные результаты. Квартальные темпы роста в среднем составили около 60% к/к.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 акций, кому не вредит укрепление рубля

- 25 октября 2023, 13:48

- |

Факторами укрепления нацвалюты стали меры по обязательной продаже валютной выручки крупнейшими экспортерами, а также эффект от жесткой позиции ЦБ по ключевой ставке. На этой неделе ожидается очередное заседание Банка России, наиболее вероятный сценарий — дальнейшее увеличение ставки. Это должно еще сильнее поддержать рубль, высоки риски дальнейшей коррекции USD/RUB.

Для рынка в целом крепкий рубль негативен. Давление оказывается через экспортеров —укрепление нацвалюты снижает рентабельность таких поставок в рублях. Тем не менее есть компании, для которых крепкий рубль не вредит или даже выгоден.

Предлагаем рассмотреть 5 акций, которые не пострадают от крепкого рубля:

• Интер РАО

Покупать. Цель на год: 5,9 руб. / +34%

Интер РАО работает на внутреннем рынке, основная выручка рублевая. Компания поставляет электроэнергию на экспорт, в частности в Китай, однако доля таких поставок незначительная.

( Читать дальше )

Блог им. bcs |Что шортят и покупают с плечом клиенты БКС. Больше веры в Газпром и меньше в Сургутнефтегаз

- 27 сентября 2023, 16:01

- |

Топ акций с перевесом ставок на рост по-прежнему возглавляют бумаги рекрутингового сервиса HeadHunter. Без существенных изменений сохранили свои позиции Распадская, АФК Система и привилегированные акции Сбера, Татнефти.

Место Русала в топ-6 заняли акции Транснефти-ап. В обеих значительный перевес маржинальных лонгов сохраняется, но стал менее выразительным у производителя алюминия и более явным у нефтепроводной компании.

В списке бумаг, от которых трейдеры ждут снижения котировок, остались акции: ЛСР, ФСК-Россети, М.Видео, Аэрофлота, Самолета. Вместо Интер РАО в топ попали акции РусГидро. То есть в отношении застройщиков и энергетических компаний сохраняется определенный пессимизм.

Самые интересные изменения за две недели произошли за рамками топа. Отношение маржинальных лонгов и шортов в акциях Газпрома теперь составляет 85% к 15%, против 65% к 35% ранее. Улучшилась ситуация и в обыкновенных акциях Мечела: 49% к 15%, против 31% к 69% ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал