Блог компании Иволга Капитал |Остановка рынка облигаций и "далекая радуга"

- 16 ноября 2022, 07:40

- |

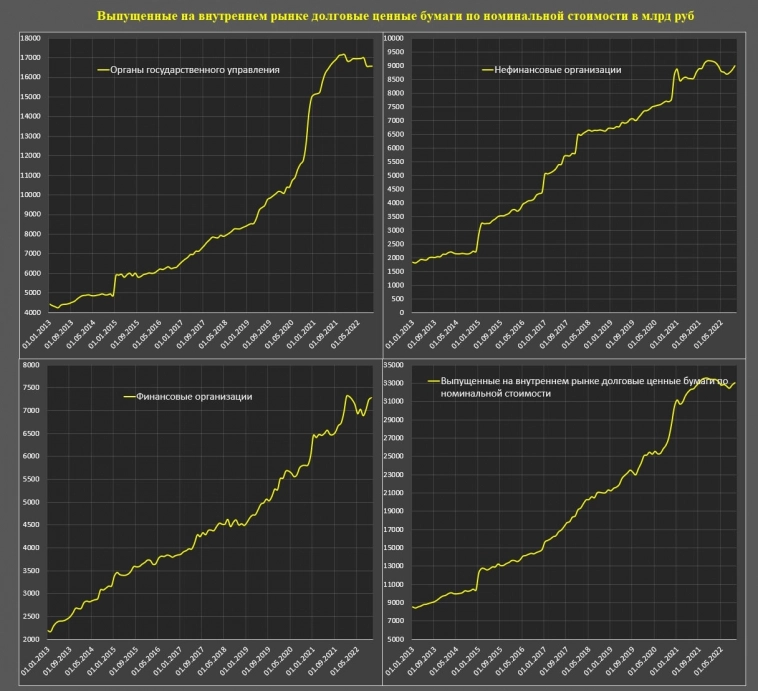

С неделю назад наткнулся на такую вот группу графиков. Они отображают полную остановку размещений на всем российском рынке облигаций. От ВДО до ОФЗ. Новые робкие размещения не перекрывают гашений. Рынок сдувается. По ссылке можно прочитать аналитику авторов материала.

От себя добавлю, что столь длительное замораживание первичного облигационного рынка – феномен для последних десятилетий. На уровне смутных воспоминаний, аналогом может быть кризис 2008-9 годов. Но, допускаю, тогда период тишины был короче. Рынку теперь придется уже не восстанавливаться, а воссоздаваться. Совсем не одно и то же.

И еще одна ссылка. О том, что частичная мобилизация стала для финансового рынка большей травмой, чем начало СВО. Речь о том, что банковская система получила на мобилизации больший итоговый отток денег, чем на начале спецоперации.

Финансирование экономики – причина, а то и способ ее существования. Критическая инфраструктура. И по ней большая политика, пусть и не намеренно, прошла катком.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Блог компании Иволга Капитал |Евгений Суворов (MMI) и Андрей Хохрин: о мобилизационной экономике, нефти, стройке и плохих долгах. Прямой эфир 16 ноября 14:00

- 15 ноября 2022, 18:25

- |

16 ноября, в 14:00 Андрей Хохрин в прямом эфире вместе с Евгением Суворовым, автором ведущего экономического телеграм-канала MMI разберут следующие темы:

- контуры мобилизационной экономики и ее будущее;

- чувствительность российской экономики к ценам на нефть и газ, если они всё же упадут;

- устойчивость и риски рубля;

- риски застройщиков как эмитентов облигаций / риски российских облигаций в целом.

Оставляйте вопросы спикерам в комментариях и присоединяйтесь к эфиру:

( Читать дальше )

Блог компании Иволга Капитал |Ключевые операционные результаты ООО "Лизинг-Трейд" за октябрь

- 15 ноября 2022, 16:48

- |

- По итогам месяца лизинговый портфель составил 5,8 млрд руб. (+5,6% с начала года).

- На топ-10 лизингополучателей приходится 23% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 131%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,6% от активов/

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

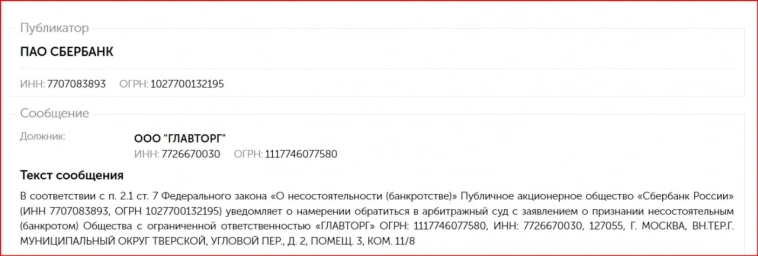

Блог компании Иволга Капитал |Сбербанк намерен банкротить Главторг

- 15 ноября 2022, 09:40

- |

По данным fedresurs.ru, ПАО Сбербанк уведомляет о намерении подать иск о банкротстве ООО Главторг. Напомним, 26 июля у компании были заблокированы банковские счета по требованию ФНС. Также 21 октября появилась информация об исполнительном производстве по налогам и сборам на сумму 1 159,6 млн.р.

Доходность облигаций ООО Главторг по итогам сессии 14 ноября — 43,2% годовых, цена — 67,7% от номинала. Оптимистичные уровни, учитывая положение дел.

( Читать дальше )

Блог компании Иволга Капитал |Портфель высокодоходных облигаций почти дотянулся до 4% дохода в этом году. + в портфель добавляются облигации ГК Пионер

- 15 ноября 2022, 07:33

- |

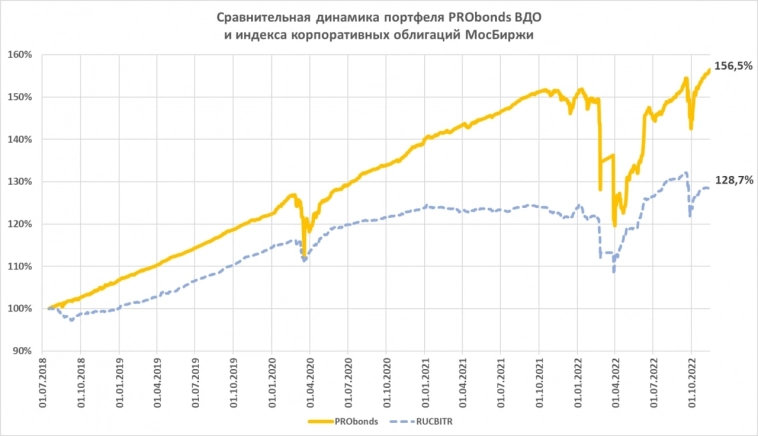

Портфель высокодоходных облигаций PRObonds ВДО почти дотянулся до 4% дохода в этом году (+3,8% с 1 января по 14 ноября 2022). Если за предстоящие 1,5 месяца не произойдет новых рыночных шоков, то год портфель завершит с доходом вблизи 6,2%.

Мало, даже меньше доходности не особенно удачного 2021 года (почти 8% годовых) но такой год, как нынешний, всё же бывает реже, чем раз в десятилетие. Насчет будущих шоков, какими бы драматичными они ни представлялись, их действие на фондовый рынок и портфель будет всё более сдержанным. Рынок и бизнес адаптируются ко всему, почти ко всему.

Внутренняя доходность портфеля PRObonds ВДО (сумма доходностей облигаций к погашению или оферте и доходности размещения денег) опустилась к 17,5% годовых. Это примерно соответствует оценке кредитного рейтинга портфеля, он сейчас BBB- по нац.шкале.

Одна из понятных задач для портфеля, в которую укладывается сохранение большой доли денег в РЕПО с ЦК (у них оценка кредитного рейтинга – ААА) – повышение рейтинга портфеля опережающими темпами в сравнении со снижением его доходности. Это с одной стороны снижает дефолтные риски, с другой – позволяет облигациям расти в цене опережающими темпами при росте всего рынка. Причем даже облигациям с короткой дюрацией. Вроде бы с задачей справляемся. К слову, дюрация портфеля сейчас – 1,05 года. Короткая дюрация – это и сокращение просадок, и готовность встретить всплеск инфляции без значительных потерь.

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 14 ноября 2022, 09:06

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Подкаст Песочница_LIVE. Детский мир и все-все-все.

- 13 ноября 2022, 20:31

- |

🎙О неожиданных успехах ВДО, о способах хранения рублей и вложений в иностранные валюты. А также о жизненной логике фондового рынка, противоборстве инвесторов и брокеров и, конечно, о Детском нашем мире.

Подкаст доступен по ссылке https://ivolgacapital.mave.digital/ep-5

Запись эфира:

( Читать дальше )

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за неделю 7 - 11 ноября 2022 г. Особое внимание компаниям ПЮДМ, Кузина и ПК СМАК.

- 13 ноября 2022, 12:55

- |

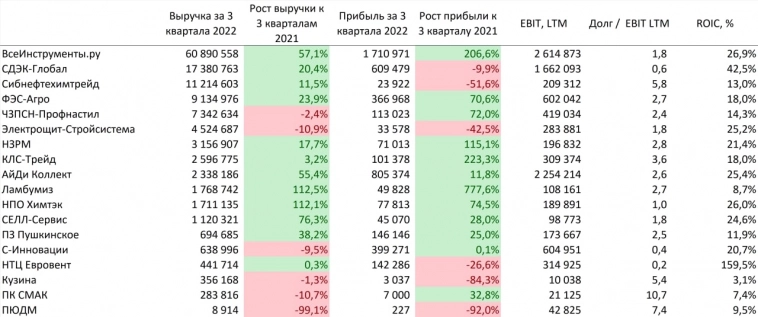

На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В рамках дайджеста мы не рассматриваем отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Как и по итогам полугодия,сильнее всего выделяется отчётность ПЮДМ: у компании практически нулевая выручка и чистая прибыль. Основная часть бизнеса, вероятнее всего, переместилась на ООО «ПЕРВЫЙ ЮВЕЛИРНЫЙ ЛОМБАРД» (ПЮДМ 100% учредитель). Квартальной отчётности по учреждённому ломбарду нет, по данным за 2021 год выручка 160 млн, прибыль 7.5 млн.

Также выделяются отчётности Кузины и ПК СМАК. Высокая долговая нагрузка ПК СМАК во многом вызвана займом от акционера (из 225 млн займ от акционера должен составлять примерно 150 млн). Значительно снизилась чистая прибыль Кузины, что привело к снижению рентабельности и росту долговой нагрузки, но у компании в обращении 1 выпуск облигаций на 50 млн, который амортизирован примерно на 66%.

( Читать дальше )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО (МФК «ЭйрЛоанс», ООО «А Девелопмент»)

- 12 ноября 2022, 12:05

- |

ООО МФК «ЭйрЛоанс»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB.

ООО МФК «ЭйрЛоанс» (бренд «Kviku») специализируется на дистанционной выдаче микрозаймов на приобретение товаров и услуг в кредит до 100 тыс. руб. на срок до 1 года, а также на необеспеченных онлайн-микрозаймах ФЛ от 30 до 100 тыс. руб. с аннуитетными платежами на срок от 60 до 180 дней.

Сильная генерация капитала в отсутствии значимого объёма распределения дивидендов позволили нарастить собственные средства в 5 раз за период с 01.07.2021 по 01.07.2022, значение НМФК1 возросло с 13% до 28% за тот же период.

Агентство отмечает существенное улучшение профиля фондирования и повышение диверсификации пассивов по источникам и кредиторам. Менеджмент МФК ведёт активную работу по расширению действующего лимита финансирования и диверсификации новых заимствований в кредитных организациях, что потенциально способно оказать поддержку рейтингу. Запланированный переход от агрессивных темпов роста к умеренным позволит уже в начале 2023 года выйти на устойчиво положительный операционный денежный поток, что позитивно сказалось на показателе долговой нагрузки.

( Читать дальше )

Блог компании Иволга Капитал |АПРИ Флай Плэнинг: качественное изменение компании с дебютного выпуска облигаций.

- 11 ноября 2022, 17:46

- |

АПРИ один из первых эмитентов на рынке ВДО, интересно посмотреть какой путь компания проделала с момента дебюта на облигационном рынке?

Дебютный выпуск объёмом 200 млн компания разместила в 2018 году, тогда объём строительства компании составлял менее 80 тыс. кв. м, к текущему моменту объём строительства составляет уже 220 тыс. кв. м.

Кроме объёмов стройки улучшилась и географическая диверсификация: к основному региону Челябинску добавились Сургут и Екатеринбург.

Финансовый профиль компании также значительно улучшился. С 2019 года у компания показывает значительный рост основных финансовых показателей. Эмитент последовательно увеличивает доходы и снижает уровень долговой нагрузки.

Качественно улучшилось и корпоративное управление группы: в 2022 году была разработана стратегия по управлению рисками, в состав СД вошли два независимых члена, а также созданы профильные комитеты при СД. Дополнительно к рейтингу от Эксперт РА компания стала получать рейтинг в НКР. В текущем году запустили IR сайт, на котором публикуются основные финансовые результаты и ежемесячные данные по продажам: invest.flyplaning.ru/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал