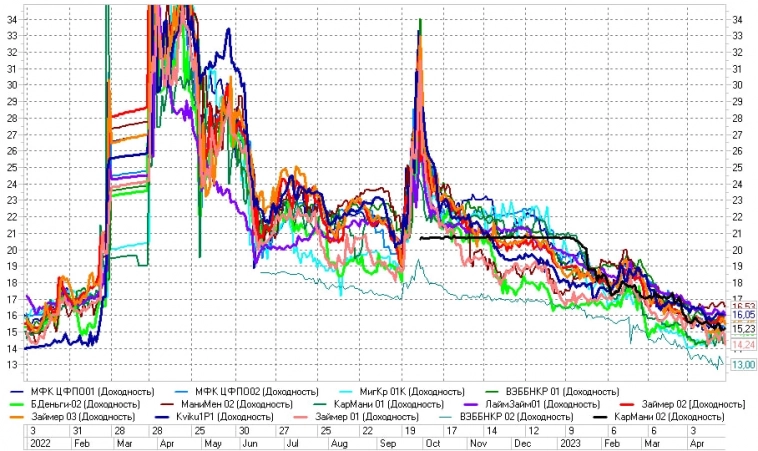

Блог компании Иволга Капитал |Доходности ВДО вернулись в 2021 год. Ключевая ставка - ниже, чем тогда

- 28 апреля 2023, 07:22

- |

- комментировать

- Комментарии ( 8 )

Блог компании Иволга Капитал |Новые сделки в портфеле ВДО: покупка АПРИ на первичном и продажа на вторичном рынке и покупка ХайТэк-Интеграция

- 27 апреля 2023, 13:00

- |

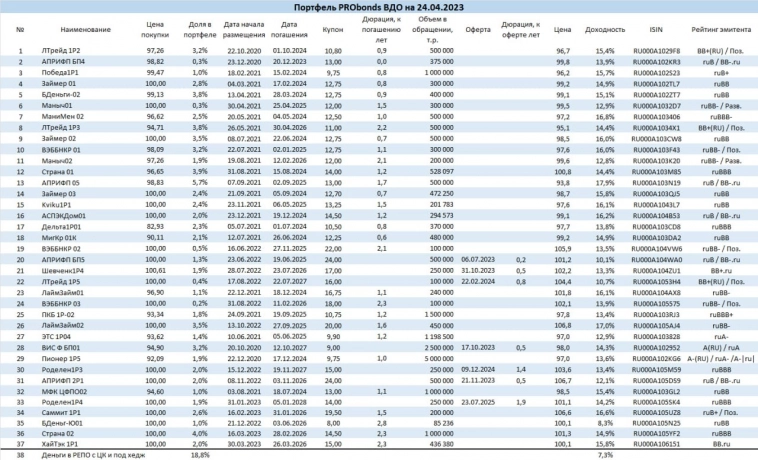

В портфель PRObonds ВДО сегодня с первичного рынка покупаются облигации:

— АПРИФП 2Р2, на 3% от активов,

— ХайТэк 1P1, на 1% от активов (в дополнение к уже имеющимся 2%).

Параллельно из портфеля с завтрашнего дня в течение 10 сессии по 0,1% от активов частично выводятся облигации АПРИФП 05. Продажа на вторичном рынке по рыночным ценам.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

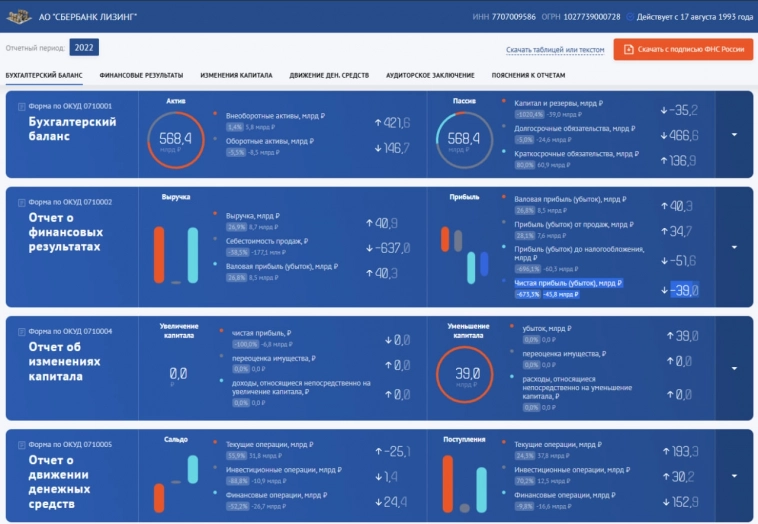

Блог компании Иволга Капитал |Минус 39 млрд.р. Сбербанк Лизинга. Или почему я не люблю государственный бизнес

- 27 апреля 2023, 07:27

- |

Источник иллюстрации: bo.nalog.ru/organizations-card/4461499

-39 млрд.р. убыток 2022 года АО «Сбербанк Лизинг», одной из крупнейших лизинговых компаний России. Как почти все крупнейшее в России, государственной. Чуть раньше, -56 млрд.р. – убыток ГТЛК. Икс 10 к этим значениям – ВТБ. И это не статистические выбросы, это тренд.

Госбизнес отлично работает при господдержке. Например, когда есть сверхдоходы от нефтяного рынка, которые способны компенсировать общую неэффективность. С 2004 по 2022 год, всего с парой перерывов так и было.

И годами всё кажется отличным, хотя бы стабильным. Как фильме про Джеймса Бонда, «Умри, но не сейчас».

Однако «всем телепрограммам однажды приходит конец». Дефицит бюджет отрезвляет. Думаю, парад убытков, проблем и неплатежей, а следом за ними – реструктуризаций и банкротств, только стартовал.

Можно повторить и тезис про дивидендную щедрость госкомпаний. Крупнейших не гос тоже. Нынешние рекорды выплат – выплаты сразу за несколько прошедших лет. Продолжать их в будущем невозможно даже в режиме максимального экономического благоприятствования.

( Читать дальше )

Блог компании Иволга Капитал |Параметры и скрипт размещения облигаций АПРИ ФП БО-002Р-02 (750 млн руб., доходность 19,25% годовых)

- 26 апреля 2023, 18:07

- |

Основные параметры облигационного выпуска:

— Кредитный рейтинг эмитента: ruB от Эксперт РА и BB-.ru от НКР,

— Сумма выпуска: 750 млн.р. (номинал 1 облигации — 1 000 р.)

— Срок до оферты: 2 года / 728 дней (4 года / 1 456 дней до погашения),

— Амортизация: равными долями в течение 4 последних купонных периодов,

— Периодичность купона: 91 день,

— Купон / доходность: 18,00% / 19,25% годовых.

Ковенантный пакет и более подробная информация об эмитенте и выпуске — в презентации: https://t.me/probonds/9458

Организатор размещения: ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— Полное / краткое наименование: АПРИ ФП БО-002Р-02 / АПРИФП 2Р2

— ISIN: RU000A106631

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 27 апреля:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

___________________________

!!! Пожалуйста, обязательно направьте номер Вашей заявки и Ваши фамилию и имя в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |ТД Мясничий провёл недостающий платеж по коммерческим облигациям

- 26 апреля 2023, 12:58

- |

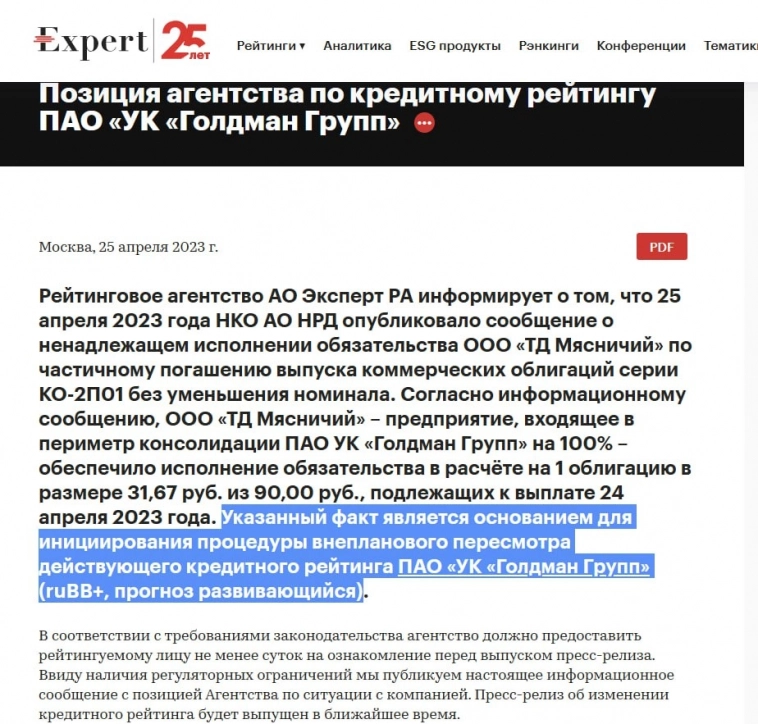

ТД Мясничий провел недостающую оплату по коммерческим облигациям.

Напомним, вчера эмитент должен был погасить 9% выпуска объёмом 300 млн рублей. Из необходимых 27 млн в НРД было отправлено 9,5 млн рублей.

PS. Этот техдефолт и отражает, и, видимо, пополнит ряд неприятных событий. Прогноз по рейтингу и так был развивающийся. А пересмотр рейтинга, когда 2 контрагента компаний Группы намерены подать иски о банкротстве этих компаний, вряд ли может быть оптимистичным.

Источник иллюстрации: raexpert.ru/releases/2023/apr25c

Блог компании Иволга Капитал |Средняя доходность ДУ в ИК Иволга Капитал - 16% годовых. Прирост активов ДУ с начала года - 110 млн.р.

- 26 апреля 2023, 07:34

- |

Блог компании Иволга Капитал |АПРИ Флай Плэнинг. Интервью с эмитентом 26 апреля 16:00

- 25 апреля 2023, 17:54

- |

Накануне размещения нового выпуска облигаций АПРИ Флай Плэнинг проведем эфир с Председателем Совета директоров АПРИ Алексеем Овакимяном и Директором по развитию АПРИ Алексеем Салтыковым

Поговорим про рынок жилищного строительства и работу АПРИ на этом рынке, обсудим текущие проекты компании и новые проекты в Екатеринбурге, а так же дальнейшие планы по развитию, и, конечно, заденем ключевые аспекты предстоящего выпуска.

Вопросы можно оставить заранее в комментариях, либо задать завтра, 26 апреля, в чате прямого эфира в 16:00

Блог компании Иволга Капитал |Роделен публикует данные бухгалтерской отчетности по итогам 2022 года.

- 25 апреля 2023, 16:11

- |

С полной отчетностью, включая аудиторское заключение, можно ознакомиться на сайте компании.

Прямая ссылка на отчетность здесь

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |НРД публикует сообщение о ненадлежащем исполнении обязательств по выпуску КО ТД Мясничий

- 25 апреля 2023, 13:57

- |

Вчера эмитент должен был погасить 9% выпуска объёмом 300 млн. Из необходимых 27 млн. в НРД было отправлено 9.5 млн руб.

Мясничий входит в группу компаний Голдман Групп. В группу входит ещё несколько эмитентов облигаций: ИС петролеум, ОбъединениеАгроЭлита, также эмитентом является головная компания ПАО УК Голдман Групп

Последний раз группа компаний упоминалась в связи с развивающимся прогнозом по кредитному рейтингу ВВ+ от Эксперта. Мы тогда делали пост в канале про арбитражные риски, которые видим у компаний группы. Тогда же мы писали о существенном несоответствии доходности и риска бумаг компаний группы.

С тех пор динамика по арбитражным делам только ухудшалась. А на прошедшей неделе два контрагента опубликовали намерения подать иски с требованием о банкротстве двух компаний группы:

• Кредитор ООО «Регионмаркет» намерен обратиться в суд с требованием признать ООО «ОАЭ» банкротом

• Кредитор Мартынушкин Иван Сергеевич намерен обратиться в суд с требованием признать ООО «Агроэлита» банкротом

( Читать дальше )

Блог компании Иволга Капитал |«Страна Девелопмент» меняет облик Тюмени. Первый дом, построенный при помощи механизма инфраструктурных облигаций

- 25 апреля 2023, 12:29

- |

ГК «Страна Девелопмент» первой в России, среди региональных застройщиков, воспользовалась на практике механизмом инфраструктурных облигаций ДОМ.РФ, чтобы ввести в эксплуатацию жилой дом в ЖК «Домашний»

Суть механизма заключается в том, что застройщик получает деньги на срок до 15 лет под льготную ставку. Обязательным условием является создание инфраструктурных объектов.

Застройщик начал работы в конце 2021 года и уже в ноябре 2022 года сдал первый дом. Банк ДОМ.РФ предоставил проектное финансирование, а участок под застройку был получен на аукционе ДОМ.РФ.

ЖК включает 24 дома переменной этажностью общей площадью более 380 тыс. жилых кв. м. Также проект микрорайона включает 4 паркинга и самый большой пешеходный бульвар в городе (1,6 км), который свяжет все дома. Строительство всего микрорайона планируется завершить в 2026 году. Проект расположен в микрорайоне Плеханово, в районе Московского тракта. Это район со сложившейся социально-коммерческой инфраструктурой. В перспективе там появится детский сад на 560 мест и современная школа для 1 500 учеников. Строительство школы уже ведётся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал