Блог компании Иволга Капитал |ЛК Роделен опубликовал финансовые итоги 9 месяцев 2022 года

- 13 октября 2022, 10:17

- |

Основные финансовые показатели:

- Новый бизнес – 1 026 млн. руб. -15% г/г

- Остаток лизинговых платежей к получению– 2 510 млн. руб. +18% г/г

- Объем полученных лизинговых платежей (без авансов) – 935 млн. руб. +12% г/г

- Действующие договоры лизинга на 01.10.2022 – 438 (376) шт. +16% г/г

💴 Остаток задолженности – 1 182 млн. руб.

✅ Коэффициент платежи/долг = 2,1

В 3 квартале в компании появился совет директоров, в состав которого вошёл независимый участник.

Подробнее с отчётом за третий квартал и другими новостями компании можно ознакомиться на сайте компании и в телеграмм-канале

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Портфель PRObonds ВДО. Плюс и Лайм-Займ

- 13 октября 2022, 08:59

- |

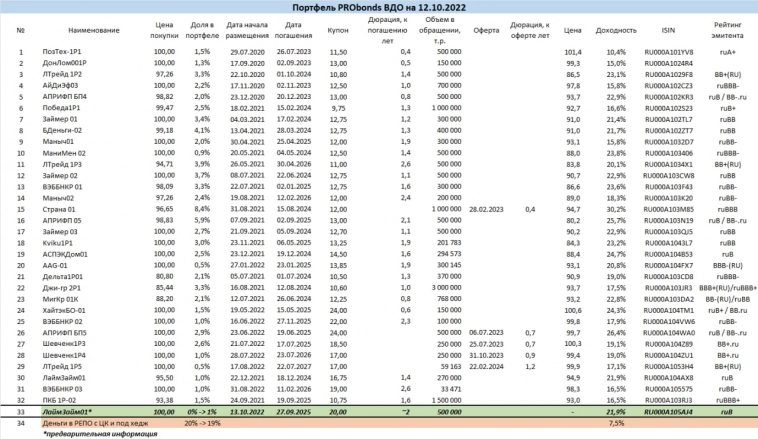

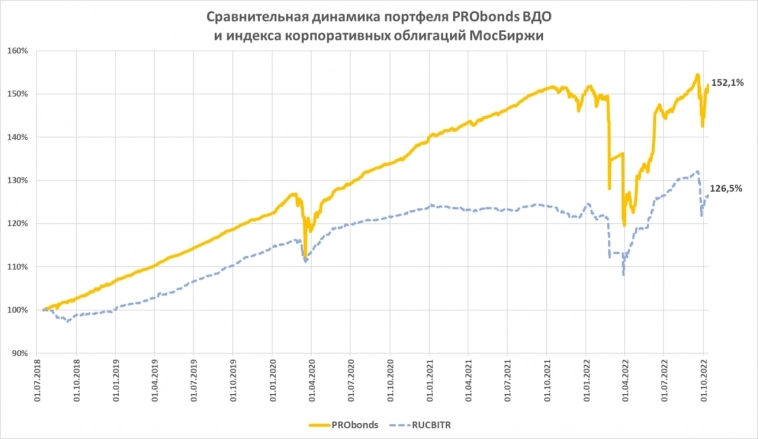

Событийный фон последних 3-4 недель – фон антирыночный. Закономерно спровоцировавший падение акций и облигаций.

Но биржевое ценообразование – ценообразование ожиданий. А они были наихудшими пару недель назад. Дальше началась адаптация. Так что и минимумы отечественных бумаг – это минимумы сентября. В октябре, по меньшей мере, в сегменте высокодоходных облигаций идет заметный отскок вверх. Падение, спровоцированное референдумами и мобилизацией, в большей степени выкуплено.

Индикативный портфель PRObonds ВДО вновь вернулся в прибыль с начала 2022 года: на 12 октября прирост составил 1,8%. Возвращаются шансы на закрытие этого года с результатом выше 5%.

( Читать дальше )

Блог компании Иволга Капитал |Скрипт заявки на участие в размещении второго выпуска облигаций МФК "Лайм-Займ" (только для квал.инвесторов, ruB, 500 млн руб., 3 года с амортизацией, купон 20%).

- 12 октября 2022, 14:42

- |

Завтра (13 октября) в 10-00 — начало размещения второго выпуска облигаций МФК Лайм-Займ. Полная информация о компании и предстоящем выпуске в презентации.

Организатор размещения — ИК Иволга Капитал

Основные параметры выпуска:

- эмитент: ООО МФК «Лайм-Займ»

- кредитный рейтинг эмитента: ruB (Эксперт РА), прогноз «позитивный»

размещения:

- Объем выпуска — 500 млн рублей

- Срок обращения — 1080 дней (3 года)

- Периодичность купона — месяц

- Ставка купона — 20% на весь срок обращения

- Амортизация каждые 6 месяцев (6, 12, 18, 24 и 30 купонные периоды) по 10% от номинала

- Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК Лайм-Займ 02 / ЛаймЗайм02

— ISIN: RU000A105AJ4

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Блог компании Иволга Капитал |Сокращаем дистанцию между покупателем облигаций и организатором выпуска. Знакомьтесь - @ivolgacapital_bot

- 12 октября 2022, 13:09

- |

На четверг 13 октября намечен старт размещения второго выпуска облигаций МФК Лайм-Займ (только для квал.инвесторов, ruB, 500 млн руб., 3 года с амортизацией, купон 20%).

Хотели бы в этой связи немного рассказать про наш корпоративный телеграм-бот @ivolgacapital_bot, который мы используем для подтверждения заявок.

Задача бота @ivolgacapital_bot – сократить дистанцию между покупателем облигаций и организатором выпуска. И сделать наше общение, а также ответственность организатора более персонифицированными. Диалог с Вами через бот будут, конечном итоге, вести сотрудники клиентского сервиса ИК Иволга Капитал.

Каков порядок действий:

• Для покупки облигаций на первичном рынке Вы выставляете заявку в режиме Z0 через Вашего брокера. Это неизменно.

• Однако после этого мы просим также сделать подтверждение выставленной заявки, через сообщение в телеграм-бот @ivolgacapital_bot.

( Читать дальше )

Блог компании Иволга Капитал |МФК "Лайм-Займ". Разбор эмитента в прямом эфире сегодня, 12 октября, 18:00

- 12 октября 2022, 11:43

- |

Сегодня в 18:00 встречаемся на ютуб, Дмитрий Александров в прямом эфире разберет отчетность и операционные показатели МФК «Лайм-Займ».

Поговорим про:

- планируемые параметры нового выпуска;

- вероятность падения цены бумаг на вторичных торгах;

- финансовые показатели Эмитента относительно рынка МФО;

- влияние экономической ситуации на бизнес Компании.

Оставляйте вопросы в комментариях, мы обязательно их обсудим в эфире. До встречи по ссылке:

( Читать дальше )

Блог компании Иволга Капитал |Индекс риска ВДО. Обновление позиции "Главторга"

- 11 октября 2022, 09:16

- |

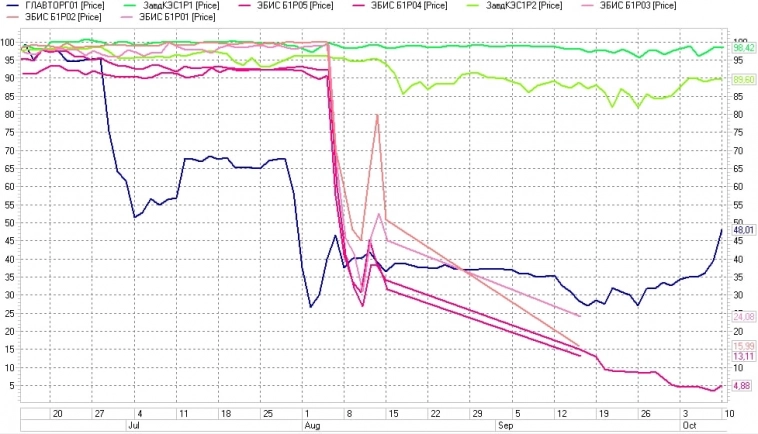

В нашем индексе риска ВДО с 16 сентября доля облигаций ООО «Главторг» была снижена (https://t.me/probonds/8339) со 100% до 50% от выпуска. И с сегодняшней сессии она вновь увеличивается до 100% от выпуска. За этот почти месяц эмитент выплатил купон, а его облигации подорожали с 28,4% до 48% от номинала. При этом обстоятельства, сопровождавшие бизнес компании, по нашему мнению, не изменялись в лучшую сторону.

Подробнее о динамике индекса риска ВДО, в котором сейчас также находятся бумаги «ЭБИС» и «ЗАВОД КЭС» — в ближайшие дни. Вместе с обновлениями информации по «КЭС».

Индекс риска ВДО — эксперимент аналитического блока ИК «Иволга Капитал», не имеющий статистического подтверждения своей результативности. Индекс не является какой-либо формой инвестиционной рекомендации.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Блог компании Иволга Капитал |Нам не ниже BBB — как компании получают кредитные рейтинги // Облигации. Главное

- 10 октября 2022, 15:53

- |

В эфире РБК Инвестиции Генеральный Директор НКР Кирилл Лукашук рассказал о природе рейтингов и подходах к их присвоению, а Дмитрий Александров порассуждал о том, какие высокодоходные бонды сейчас интересны для покупки

подробности — в выпуске:

( Читать дальше )

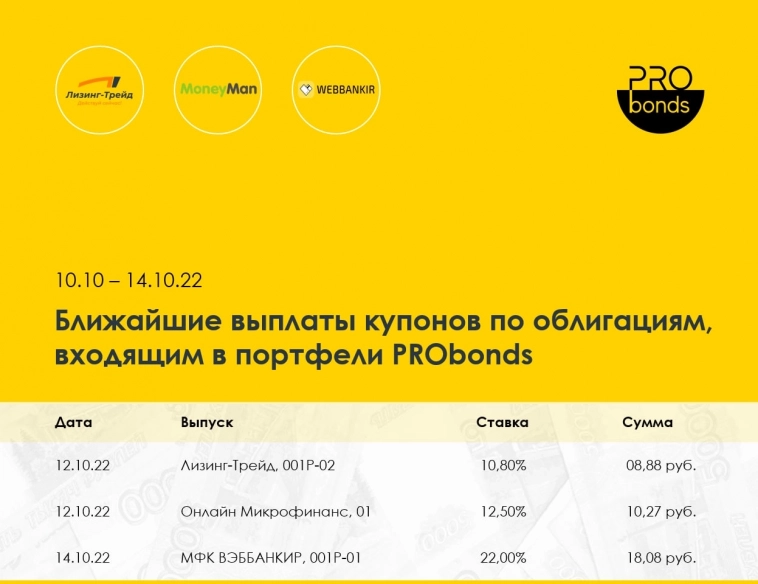

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 10 октября 2022, 10:17

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |20% = ВДО 2.0?

- 10 октября 2022, 08:53

- |

Ключевая ставка – 7,5%, доходности ОФЗ – 8-10%, инфляция – неустойчивая, ВВП – минус 4-6%, политическая ситуация – непредсказуемая.

В этих условиях сегмент ВДО почти закончился. По меньшей мере, первичные размещения «встали». Однако обращает на себя внимание, что в этой суровой реальности хоть как-то продолжают размещаться выпуски двух МФК – КарМани и Фордевинд. Купоны – 19-19,9%. С четверга 13 октября компанию им может составить МФК Лайм-Займ, ориентир купона на 3 года – 20% годовых. Насколько такие ставки оправдывают кредитное качество, вопрос за скобками. Но они пока позволяют эмитенту привлечь какие-то деньги. И не позволяют большинству эмитентов выйти на рынок.

Возможно, вместо полного исчезновения сегмента происходит его перерождение. Малый, сопоставимый с краудлендингом объем, 10-20 млрд.р. размещений в год, с ограничением круга инвесторов (облигации МФК — только для квалинвесторов). Ставки купонов, также аналогичные краудлендингу, т.е. ближе к нему, чем к широкому рынку облигаций. И какая-никакая ликвидность. Всё-таки высокодоходные облигации – всё ещё биржевой инструментарий. Что начинает звучать уже с некоторым пафосом.

( Читать дальше )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за прошедшую неделю (ООО «Электроаппарат», ООО «ГРУППА АСТОН», ООО «ТРОНИТЕК», ООО «ТЗК Аэрофьюэлз»)

- 09 октября 2022, 10:01

- |

🟢 ООО «Электроаппарат»

НКР присвоило кредитный рейтинг BB-.ru со стабильным прогнозом

ООО «Электроаппарат» основано в Самаре в 2015 году, осуществляет оптовые поставки электротехнического оборудования, включая различные трансформаторы, разъединители, выключатели нагрузки, на внутреннем рынке и на экспорт — в Узбекистан, Казахстан

Положительное влияние на оценку бизнес-профиля компании оказывают низкая концентрация активов (доля самого крупного покупателя в выручке за I полугодие 2022 года не превышала 15%), и обширная география рынков продаж.

Оценку бизнес-профиля сдерживает повышенная доля основного поставщика электротехнического оборудования (АО «ГК „Электрощит“ — ТМ Самара») при ожидаемой смене его основного акционера в ближайшем будущем. Кроме того, изменение условий работы с данным поставщиком в 2022 году (предоплата запуска производства и небольшая рассрочка на остаток суммы) приведёт к увеличению потребности в финансировании оборотного капитала «Электроаппарата».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал