Блог компании Иволга Капитал |Лайм-Займ в вопросах-ответах (из материала РБК)

- 07 мая 2024, 08:39

- |

Лайм-Займ в вопросах-ответах от Дмитрия Александрова (Иволга) и Олеси Киселевой (Лайм) в материале РБК / PRObonds.

Источник: https://companies.rbc.ru/news/s5jX8mbHzj/mfk-lajm-zajm-novyie-rekordyi-v-dostizhenii-tselej/

Самое интересное — на слайдах 👇👇👇

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Как Сегежа сделала рынок (первичный рынок ВДО в апреле, 16,6 млрд р.)

- 07 мая 2024, 06:56

- |

Апрель на рынке первичных размещений высокодоходных облигаций уложился в сюжет «Сегежа и всё-все-все».

В декабре ПАО Сегежа откатилось в кредитном рейтинге со ступени А- до ВВВ. А в апреле вернулась на рынок облигаций. Теперь в статусе ВДО-эмитента (к высокодоходным облигациям мы относим розничные выпуски с рейтингами не выше ВВВ).

И одного 10-миллиардного выпуска Сегежи хватило, чтобы собрать почти 2/3 кассы размещений ВДО-сегмента за месяц. А сам сегмент ВДО по такому случаю поставил месячный рекорд (16,6 млрд р. размещений за месяц). Который еще не скоро повторит. Если только какого-то из крупных эмитентов не постигнет судьба Сегежи.

( Читать дальше )

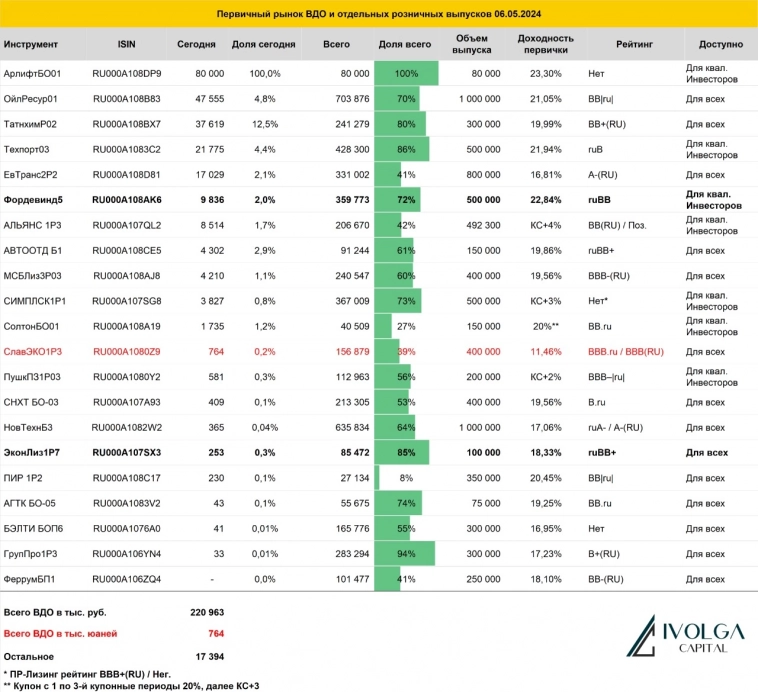

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 06 мая 2024 г.

- 06 мая 2024, 18:34

- |

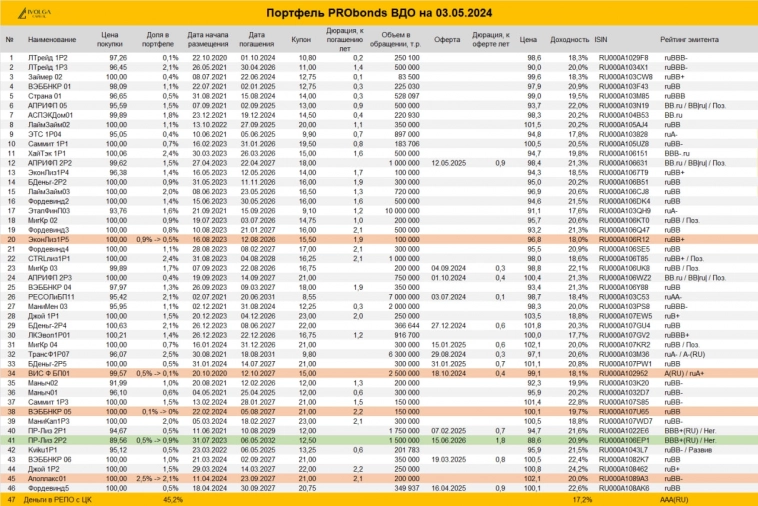

Блог компании Иволга Капитал |Платежи в портфеле PRObonds ВДО на эту неделю

- 06 мая 2024, 10:34

- |

Фактическая выплата купонных доходов по выпускам, выпадающим на праздничные дни, ожидается в понедельник, 13 мая.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Сделки в портфеле PRObonds ВДО

- 06 мая 2024, 08:41

- |

Все изменения позиций в портфеле PRObonds ВДО – по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Интерактивная страница портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Наиболее и наименее доходные облигации с рейтингами от ВВ- до А+. Азбука Вкуса. И думать лучше об избавлении от бумаг с дисконтами

- 06 мая 2024, 07:09

- |

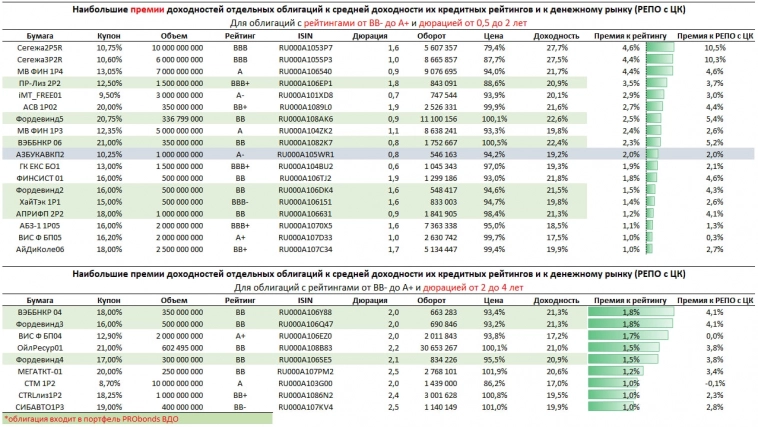

В таблицах подобраны наиболее и наименее доходные облигации с кредитными рейтингами от ВВ- до А+.

Диапазон рейтингов от ВВ- до А+ мы используем для собственных покупок. Бумаги с относительно высокими доходностями в рейтинговой группе ВВ покупаем очень редко, только при особенно больших премиях. ВВВ и А – чаще.

Облигации, входящие в наш публичный портфель PRObonds ВДО, выделены зеленым маркером.

Отдельно – серым – выпуск Азбуки Вкуса. Эту бумагу в ближайшее проверим на возможность покупки (для чего нужно сделать стандартную оценку кредитного качества). О результатах сообщим.

( Читать дальше )

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 05 мая 2024, 14:30

- |

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь

Блог компании Иволга Капитал |Какие ВДО имеют маркет-мейкеров? Зачем нужен маркет-мейкинг? И кто нынче маркет-мейкеры?

- 05 мая 2024, 07:57

- |

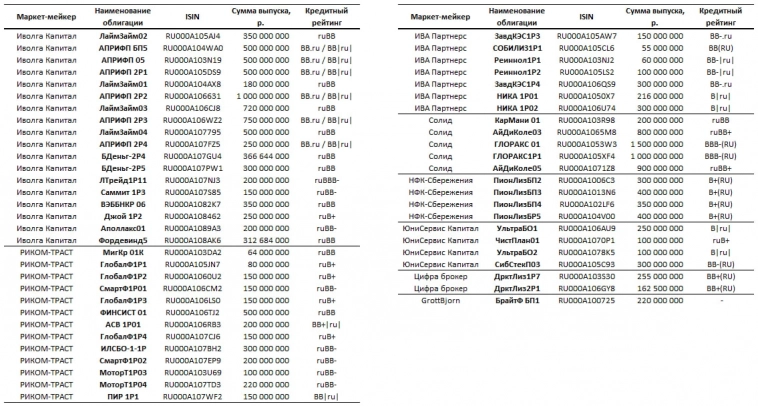

У каких из высокодоходных облигаций есть маркет-мейкер, об этом в таблице. Список не длинный. Всего по итогам апреля маркетируемых выпусков набралось 54 штуки, на 18,2 млрд руб.

Цифры увеличиваются, но медленно. Иволга, как часто бывает в ВДО, на первой позиции (33% от числа выпусков, 41% от суммы). Всего же ММ ВДО занимаются 8 инвесткомпаний.

( Читать дальше )

Блог компании Иволга Капитал |Дюрация облигаций: что важно знать инвестору?

- 04 мая 2024, 12:46

- |

Тем, кто инвестирует в облигации, вероятно, должен быть хорошо знаком термин «дюрация».

Он не особо популярен у начинающих инвесторов, поскольку в первую очередь все смотрят на доходность бумаги.

Вообще же дюрация — один из основных параметров, на который стоит опираться при выборе. Чем она меньше, тем быстрее вы сможете вернуть свои деньги.

Для начинающих подготовили короткий и понятный ликбез на эту тему

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Селлер, Гарант-Инвест, Урожай)

- 04 мая 2024, 09:36

- |

ООО «Селлер»

Эксперт РА подтвердило рейтинг на уровне ruB

ООО «Селлер» является интернет-дискаунтером, осуществляющим реализацию более 150 тысяч наименований крупной бытовой техники, мебели и сантехники через каналы В2В и В2С. Компания функционирует на рынке розничной торговли 17 лет под собственным брендом «Техпорт».

Компания является небольшим интернет-дискаунтером с долей на рынке не более 2%. ТМЦ хранятся в двух распределительных центрах, агентство положительно оценивает факт наличия страхового покрытия товарных запасов.

Уровень общей долговой нагрузки компании на 31.12.2023 оценивается на уровне ниже среднего. Показатель скорректированного чистого долга компании к EBITDA составил 3.4х (2.3х годом ранее). Прогнозная ликвидность компании оценивается умеренно позитивно.

Компания не раскрыла агентству своевременно информацию о планах по размещению облигационного выпуска БО-03 до регистрации выпуска. А уровень стратегического обеспечения оценивается агентством как низкий, так как планы по выручке за отчетный период не были выполнены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал