Блог компании Mozgovik |БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

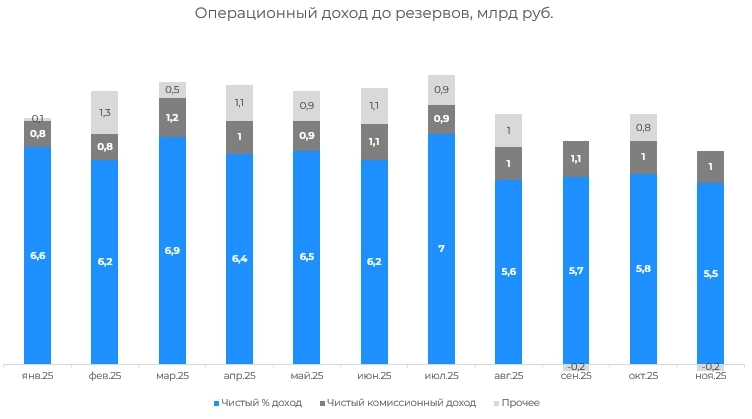

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

- комментировать

- 6.4К

- Комментарии ( 6 )

Блог компании Mozgovik |Аэрофлот: операционные и финансовые (РСБУ) результаты за 9М2025 г. Интересны ли акции для покупки?

- 30 октября 2025, 21:49

- |

Блог компании Mozgovik |Как чувствуют себя банки по итогам 8 месяцев 2025 года? Выделяем интересные истории.

- 28 сентября 2025, 19:41

- |

Добрый вечер! Подготовил материал с обзором текущих тенденций в банковском секторе на основе информации от Центрального Банка.

За 8 месяцев 2025 года банки заработали 2.3 трлн рублей, против 2.4 трлн рублей за 8 месяцев 2024 года. В августе текущего года прибыль банковского сектора составила 203 млрд рублей при 13% рентабельности капитала. Относительно июля финансовый результат сократился почти в 2 раза. Среди причин можно выделить снижение прибыли от основной деятельности (чистые %, чистые комиссии за вычетом операционных расходов и чистого доформирования резервов) на 81 млрд руб. (-31%) из-за роста отчислений в резервы отдельными банками, сокращения чистого процентного дохода (-36 млрд, -6%). Чистый процентный доход продемонстрировал снижение в основном в корпоративном сегменте из-за высокой (~65%) доли кредитов на плавающих ставках, доходность по которым снизилась вслед за снижением ключевой ставки. Из дополнительных факторов, оказавших негативное влияние на чистую прибыль августа, можно выделить: снижение нерегулярных доходов (-64 млрд, -42% м/м), рост налоговых отчислений (+33 млрд).

( Читать дальше )

Блог компании Mozgovik |Банк Санкт-Петербург: резервы и снижение чистой процентной маржи давят на прибыльность

- 16 сентября 2025, 22:37

- |

Здравствуйте! Короткая заметка по результатам БСП в августе.

Банк Санкт-Петербург подвёл итоги деятельности за август 2025 года по РСБУ. Относительно августа прошлого года чистый процентный доход снизился на 5.3% до 5.6 млрд рублей. Чистый комиссионный доход упал на 9.3% г/г до 1 млрд рублей. При значительном росте расходов, связанных с резервами,прибыль до налогообложения снизилась на 30.1% г/г до 3.3 млрд рублей, чистая прибыль сократилась на 41% г/г до 2.6 млрд рублей. Рентабельность капитала в августе – 14%.

( Читать дальше )

Блог компании Mozgovik |Расшифровываем XXX отчётность Сургутнефтегаза за 1П25 + чувствительность дивидендов за 2025 и 2026 гг к валютному курсу.

- 31 августа 2025, 15:32

- |

Сургутнефтегаз в очередной раз представил отчётность по РСБУ в формате XXX. Это значительно затрудняет анализ и интерпретацию финансовых показателей. Цифры по операционной прибыли, полученным процентам, прочим доходам (расходам) за 2024 год и 1 полугодие 2025 год носят оценочный характер. Сургутнефтегаз продемонстрировал доналоговый убыток в размере 629 млрд рублей на уровне моих ожиданий. Судя по всему, отрицательные курсовые разницы составили около триллиона рублей. Напомню, что в конце июня проходили самое дно по валютному курсу. Даже если курс остался бы на уровне 30 июня до конца года, размер доналогового убытка сократился бы за счёт операционной прибыли и начисленного процентного дохода второй половины года. Полагаю, что «дно» по финансовому результату в текущем году Сургутнефтегаз прошёл.

Сургутнефтегаз вернулся к подробному раскрытию строчек баланса. Объём финансовых вложений можно рассчитать обратным счётом. На конец второго квартала «кубышка» составила 5,5 трлн рублей. Финансовые вложения составляют 70,5% от балансового капитала. Показатель снизился с 76% на конец 2024 года из-за сокращения финансовых вложения в связи с переоценкой валютной части депозитов.

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 17 )

Блог компании Mozgovik |Банк Санкт-Петербург: резервы давят на прибыльность. Изменилась ли оценка?

- 18 августа 2025, 21:52

- |

Банк Санкт-Петербург опубликовал финансовые результаты по РСБУ за июль и 7 месяцев 2025 года. Чистая прибыль в июле составила 1.9 млрд рублей (-58,4% г/г).

В связи с особенностью учета налога на прибыль, следует ориентироваться на динамику доналоговой прибыли. По итогам июля она составила 3,5 млрд рублей (-33.9% г/г). Эффективная ставка налога на прибыль в июле 45.7%.

( Читать дальше )

Блог компании Mozgovik |Mozgovik Weekly. Важное за неделю.

- 04 августа 2025, 00:30

- |

( Читать дальше )

Блог компании Mozgovik |О чем говорит свежий отчёт Аэрофлота по РСБУ?

- 31 июля 2025, 22:37

- |

Аэрофлот представил финансовые результаты по РСБУ за 2-й квартал и 1-е полугодие 2025 года. Короткая заметка. Отчётность по РСБУ не учитывает финансовые результаты наиболее маржинальной «Победы» и часть перевозок «России». По дивидендной политике целевой уровень выплат исходит из чистой прибыли по МСФО. Чистая прибыль по РСБУ за полугодие составила 107,77 млрд рублей благодаря ряду «единоразовых» неденежных эффектов, из которых 76 млрд – положительные курсовые разницы (из-за переоценки валютного лизинга). Скорректированная на эффект курсовой переоценки, страхового урегулирования и дивидендов дочерней компании чистая прибыль первого полугодия составила 5,78 млрд рублей (1,75% маржа).

Существенный негативный момент – сокращение доходной статьи «возврат акциза за авиатопливо», представляющей собой компенсацию части расходов за авиационное топливо. Снижение компенсации связано с сокращением спреда между экспортной ценой ФАС и стоимостью топлива на внутреннем рынке. Демпфер во втором квартале практически обнулился.

( Читать дальше )

Блог компании Mozgovik |Банк Санкт-Петербург: прибыль в июне 2025 г. Изменилась ли оценка?

- 17 июля 2025, 03:54

- |

Короткая заметка по результатам Банка Санкт-Петербург в июне и за 1-е полугодие 2025 года. Основной разбор будет по итогам публикации отчёта по МСФО.

Чистая прибыль в июне оказалась на уровне 1.7 млрд рублей (рентабельность капитала 9,9%).

Ключевая причина снижения чистой прибыли на месячном базисе – повышенные расходы на резервы. Ничего необычного не произошло, стоимость риска по итогам 1-го полугодия вышла на прогнозные значения, которые ранее обозначал менеджмент.

( Читать дальше )

Блог компании Mozgovik |Банк Санкт-Петербург: результаты в мае 2025 г. Какой будет прибыль при снижении ключевой ставки?

- 18 июня 2025, 20:13

- |

Банк Санкт-Петербург представил результаты за май и 5 месяцев 2025 года. Чистая прибыль в мае составила 5.4 млрд рублей (+14.8% г/г), за 5 месяцев 25,5 млрд рублей (+10.7% г/г).

Стоимость риска остаётся на околонулевых значениях, что оказывает большое положительное влияние на уровень прибыльности. Нормализованный уровень расходов на резервы можно оценить в 1% от валового кредитного портфеля. При прочих равных условиях в таком случае чистая прибыль составила бы 4,35 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс