SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev |График скачков и кризисов процентных ставок за семь десятилетий

- 18 апреля 2023, 16:18

- |

На протяжении десятилетий кредитный цикл опьянения и отрезвления разрушал компании, рынки и целые сектора экономики

Автор: Роберт Фолсом

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

- комментировать

- Комментарии ( 0 )

Блог им. Yaitsev |Le Crunch

- 18 апреля 2023, 16:17

- |

Автор: Мюррей Ганн

Кредитный кризис на нас.

2023 год становится годом суровых реалий конца эры легких денег. Уже были доказательства того, что кредитование сокращается, но недавние банковские колебания усугубили этот процесс.

( Читать дальше )

Блог им. Yaitsev |В США резко подскочило число увольнений.

- 17 апреля 2023, 18:25

- |

Руководитель известной компании, которая специализируется на услугах по трудоустройству и карьерному росту, говорит, что компании подходят к 2023 году с осторожностью.

«Осторожность» — ключевая характеристика дефляционной психологии.

В свою очередь, количество увольнений в США существенно возросло, особенно в технологическом секторе.

Вот некоторые подробности (CNBC, 6 апреля):

Сокращение рабочих мест резко возросло до 270 416 человек в 2023 году, что на 396% больше, чем за тот же период год назад.

Ущерб был особенно велик в сфере технологий, где было обьявлено о 102 391 сокращении в 2023 году. Это ошеломляющий рост на 38 487% по сравнению с прошлым годом.

Финансовый прогноз волн Эллиотта был на вершине этой тенденции сокращения рабочих мест. Вот график и комментарий из февральского номера:

( Читать дальше )

Блог им. Yaitsev |Цена кредитно-дефолтных свопов послужила предупреждением для Credit Suisse.

- 30 марта 2023, 18:02

- |

Цена страховки от дефолта (свопы кредитного дефолта) взлетела до небес из-за Credit Suisse, а теперь и из-за Deutsche Bank. Elliott Wave International предупреждали об этом еще в ноябре.

Автор: Боб Стокс

Кредитно-дефолтные свопы были придуманы в середине 1990-х годов, но многие люди не знали о них примерно до 2000 года, осведомленность резко возросла во время финансового кризиса 2008 года. Как вы помните, тогда во всех новостях были так называемые CDS.

Сегодня эти производные финансовые инструменты снова в новостях.

Короче говоря, кредитно-дефолтные свопы — это страховка от дефолта по долгу: чем выше предполагаемый риск дефолта, тем выше премии.

Имея это в виду, еще в ноябре издание Global Market Perspective опубликовало этот график:

( Читать дальше )

Блог им. Yaitsev |Вот как выглядит дефляция долга

- 30 марта 2023, 18:01

- |

Ожидайте падения доверия к корпоративным облигациям.

На прошлой неделе, сонная Швейцария оказалась в центре внимания после скоропалительной свадьбы между Credit Suisse и UBS. Оба банка не хотели этой сделки, но швейцарский регулятор Finma настоял на ее заключении, вплоть до изменения закона и запрета акционерам UBS голосовать по нему. Мало того, Finma изменила структуру капитала: держатели облигаций Credit Suisse пошли в расход, поскольку цены были списаны до нуля. Обычно держатели облигаций находятся первыми в очереди за получением хотя бы части своих денег.

Так называемые дополнительные облигации первого уровня (AT1), также известные как условные конвертируемые облигации (CoCo), появились в 2013 году, когда европейские банки начали искать способы повысить свои коэффициенты капитала. Широко известно, что облигации AT1 являются рискованными и если у банка возникнут трудности, облигации могут быть конвертированы в акции или полностью списаны. Тем не менее, ликвидация облигаций Credit Suisse AT1 стала шоком для системы, сейчас происходит переоценка облигаций других банков AT1. Это увеличивает стоимость капитала в банковской сфере в целом и будет способствовать общему ужесточению денежно-кредитных условий и стандартов кредитования.

( Читать дальше )

Блог им. Yaitsev |Печатные станки снова включены

- 23 марта 2023, 19:53

- |

Всё так печально предсказуемо.

Игра в гольф и инвестирование в финансовые рынки имеют много общего. Возможно самое важное сходство в том, что оба требуют способности контролировать риск. В гольфе нужно избегать четверных тележек. Инвестируя, вы хотите избежать больших потерь. Тем не менее, именно это и сделали некоторые банки, сидя сложа руки и наблюдая, как растут и растут убытки по их портфелям облигаций. Как результат — потеря доверия и еще один выход из положения.

( Читать дальше )

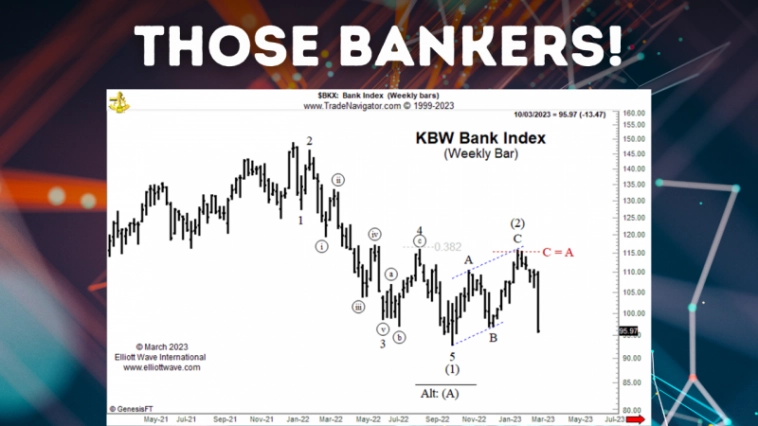

Блог им. Yaitsev |Ох уж эти банкиры!

- 20 марта 2023, 20:07

- |

Автор: Мюррей Ганн

Их снова начнут во всём обвинять.

Вот что мы говорили еще в октябре: «… с точки зрения волн Эллиотта кажется совершенно очевидным, что банковский сектор продолжит падать…»

Внезапно банки оказались в центре внимания. Крах криптобанка Silvergate совпал со старым добрым банком Силиконовой долины (SVB). Банк накопил большие убытки по своему портфелю облигаций и в конце концов, из-за оттока вкладчиков принял на себя часть удара. Обеспокоенность, ведущая к беспокойству, ведущая к панике со стороны большего количества вкладчиков в SVB, которые в основном состоят из венчурных инвесторов, которым не хватает одного-двух шиллингов (британцы говорят о высоком собственном капитале). Этим утром на финансовых рынках, по-видимому, ощущались отголоски, финансовые СМИ в волнении с высоким уровнем адреналина сообщали нам, что это произошло совершенно неожиданно. Однако для подписчиков EWI это всего лишь сбывающийся прогноз.

Еще в октябре прошлого года мы показывали приведенный сегодня график банковского индекса KBW. Под заголовком «Скучные банки, разбухающие из-за проблемных облигаций» мы писали о том, что банки несут большие убытки по своим портфелям облигаций и что эта проблема не исчезнет. Самое главное, мы отметили очень очевидное пятиволновое снижение индекса и констатировали:

( Читать дальше )

Блог им. Yaitsev |ФРС хочет вернуться к нормальной жизни.

- 16 марта 2023, 16:51

- |

Автор: Мюррей Ганн

ФРС хочет вернуться к нормальной жизни.

На приведённом графике показано, насколько странными были последние пятнадцать лет в финансовом мире. «Реальную» ставку по федеральным фондам можно измерить несколькими способами. Здесь используется ставка по федеральным фондам (учетная ставка центрального банка) за вычетом годовой скорости изменения в серии Core PCE. Это означает расходы на личное потребление, исключая продукты питания и энергию. Немного многословно, поэтому Core PCE будет достаточно.

( Читать дальше )

Блог им. Yaitsev |Денежная масса США ежегодно дефлирует на 2% (что это значит)?

- 14 марта 2023, 17:04

- |

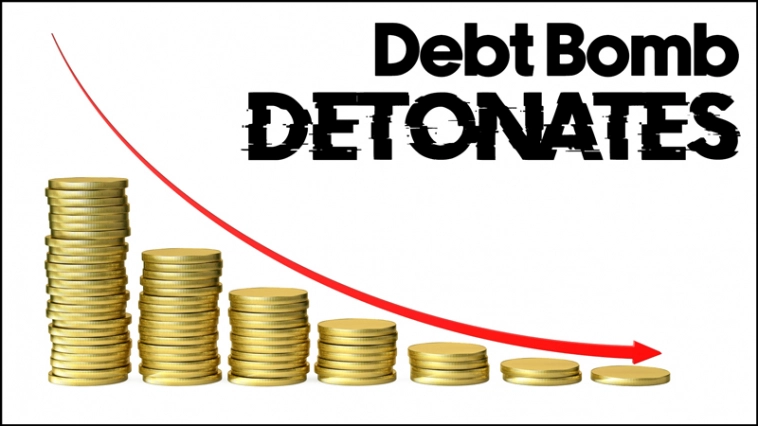

Многие эксперты выразили беспокойство по поводу последствий глобального долга — и это правильно. Как отмечает Wall Street Journal в конце 2022 года:

Мир накопил 290 триллионов долларов долга, и платить за него становится все дороже.

Ожидается, что только в США стоимость обслуживания государственного долга резко возрастет в течение следующего десятилетия (Fox News, 27 февраля):

Процентные платежи по государственному долгу в 2033 году достигнут $1,4 трлн в год: CBO

Существует также проблема долга населения США. Эта долговая бомба уже находится в процессе взрыва. Вот график из обзора Global Market Perspective за март:

( Читать дальше )

Блог им. Yaitsev |Иммакулятная дезинфляция

- 24 февраля 2023, 09:22

- |

Это было бы чудом. На самом деле дефляция кажется более вероятной.

Интересная фраза вошла в лексикон за последние несколько недель. «Иммакулятная дезинфляция» используется многими для описания замедления инфляции потребительских цен (дезинфляция), но при этом экономика остается на плаву, особенно рынок труда. Экономисты и аналитики, придерживающиеся этой точки зрения, ссылались на историческую тенденцию, когда периоды дезинфляции совпадали с рецессией и ростом безработицы. Поскольку этого сейчас не происходит, настроения весьма оптимистичны. Что ж, давайте проверим историю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс