SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev

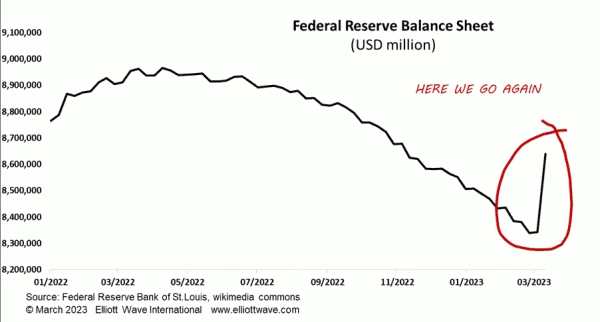

Печатные станки снова включены

- 23 марта 2023, 19:53

- |

Всё так печально предсказуемо.

Игра в гольф и инвестирование в финансовые рынки имеют много общего. Возможно самое важное сходство в том, что оба требуют способности контролировать риск. В гольфе нужно избегать четверных тележек. Инвестируя, вы хотите избежать больших потерь. Тем не менее, именно это и сделали некоторые банки, сидя сложа руки и наблюдая, как растут и растут убытки по их портфелям облигаций. Как результат — потеря доверия и еще один выход из положения.

Естественно, власти не называют это спасением. Но деньги создаются для того, чтобы спасти банки от краха. На приведенном графике показано, что Федеральная резервная система резко увеличила свои активы в своем балансе на прошлой неделе, количественное смягчение обратило вспять количественное ужесточение, наблюдавшееся с прошлого года. Банки ринулись к Дисконтному окну ФРС, по сути, когда центральный банк действует в качестве «кредитора последней инстанции», превзойдя даже использование, наблюдавшееся во время Великого финансового кризиса 2008 года.

Вопрос в том, будет ли это возвращение QE продолжаться или оно будет разовым. Совещание ФРС состоится на следующей неделе, поэтому мы можем ожидать большой волатильности, поскольку рынки борются с этим потенциальным разворотом в политике. Еще в 2009 году социальные настроения все еще были в высокой степени позитивными, что позволило ФРС печатать деньги. Если анализ волн Эллиотта верен, на этот раз все может быть не так просто. Мы ожидаем, что ФРС и другие центральные банки будут подвергаться все более резкой критике по мере развития медвежьего рынка.

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

367

Читайте на SMART-LAB:

Вы думаете, сейчас хорошее время возвращаться к валюте?

Разделяете ли вы мои рублевые опасения (они здесь: smart-lab.ru/company/ivolga_capital/blog/1275569.php )?

Телеграм: @AndreyHohrin...

07:12

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика