Блог компании Mozgovik |Комментарий к отчету МСФО ФосАгро за 3кв23. Что нового узнал?

- 14 ноября 2023, 14:18

- |

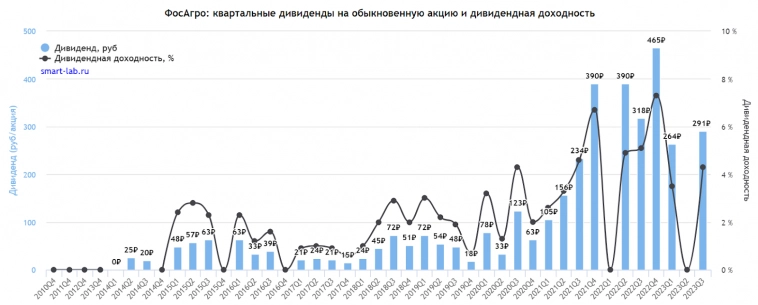

Итак, не так давно за 2-й и 3-й кварталы СД рекомендовал утвердить дивидендные выплаты.

Совет директоров рассмотрел информацию о финансовых результатах ПАО «ФосАгро» за 9 месяцев 2023 года, включая промежуточную консолидированную финансовую отчетность по МСФО, и рекомендовал внеочередному собранию акционеров утвердить дивидендные выплаты из расчета 291 рубль на обыкновенную акцию. В качестве даты закрытия реестра для получения дивидендов Совет директоров рекомендовал установить 25 декабря 2023 года. Внеочередное общее собрание акционеров, которое рассмотрит данный вопрос, пройдет 14 декабря 2023 года в заочной форме.

👉 Чего такие высокие дивы за квартал? Много, исходя из див.политики (соотношению Долг/EBITDA), но долг — это лишь курсовая переоценка, также по мнению компании цены на продукцию были слишком низкие и в будущем таких не будет. Плюс ко всему этому не забываем, что это дивы за два квартала.

Что с отчетом за 3кв23 по МСФО?

За 9 месяцев 2023 года производство минеральных удобрений и прочей продукции химического комплекса увеличилось на 3,7% к аналогичному периоду прошлого года и превысило 8,5 млн тонн.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог компании Mozgovik |Инвестиционный портфель 11.11.2023. Изменения в портфеле.

- 11 ноября 2023, 18:33

- |

Прошлый пост месячной давности: https://smart-lab.ru/company/mozgovik/blog/952581.php

За прошедшую пару недель индекс МосБиржи символически упал на чуть менее процент📉, в то время как портфель на эту же величину вырос📈. Свои мысли по рынку писал на прошлой неделе, они не изменились.

👉В основном рост приходился на не нефтегазовые акции (подробнее какие), но в конце недели порадовал Сургут-п на росте которого сдал остатки всей позиции по 59 руб.

Укрупненная структура портфеля (было 22/10/23):

Укрупненная структура портфеля (стало 11/11/23):

( Читать дальше )

Блог им. Vladimiro |🔥Итоги дня, падение нефти🔥

- 08 ноября 2023, 22:29

- |

📉USDRUB -0.26% (92.02 руб.)

📈IMOEX +0.15% (3242.70)

📈RGBI +0,0% (120 п.)

Рынок силён, умудряется расти (хотя бы не падать) как на падающей нефти, так и на укреплении рубля

Нефть ниже 80!

Реализуются ли риски для бюджета и рубля в 2024 году?

Одновременно с этим видим снижения палладия до 1к$ (привет Норникелю!)

Если посмотреть на Bloomberg Commodity Index видно снижение. Стоимость многого сырья уже снижалась, в отличие от нефти, но тут и она поплыла. До этого прослеживалась интересная тенденция — падение цен на большинство сырья и рост на нефть.

( Читать дальше )

Блог им. Vladimiro |🔥Итоги дня, изменения в портфеле🔥

- 07 ноября 2023, 22:32

- |

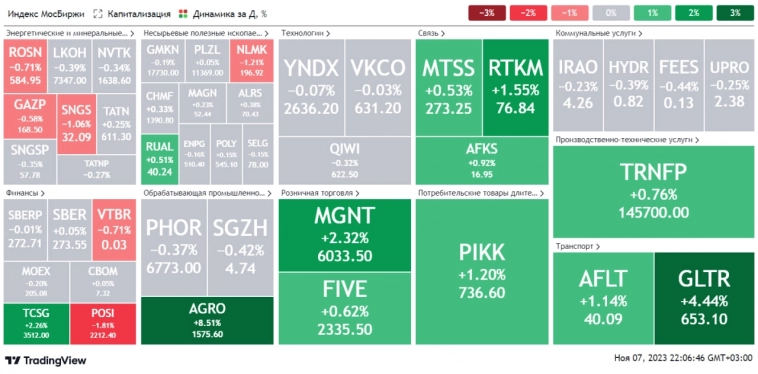

📉USDRUB -0,14% (92.26 руб.)

📉RGBI -0,6% (120,39 п.)

📉 IMOEX -0% (3240.37 п.)

👉 Радуюсь росту Магнит, самая большая позиция +10% с идеи Мозговика, тогда как индекс МосБиржи +5,5%

👉 Нефть падает (-3,5%), иранские угрозы больше не действуют на рынок. Спекули отыграли рост. Нефтегаз уже не выглядит так здорово, не зря начал перекладываться во что-то типо Магнит/SFI/Ростелеком.

( Читать дальше )

Блог компании Mozgovik |Комментарий к РСБУ Акрона с обновлением цен на азотные удобрения

- 06 ноября 2023, 16:40

- |

Акрон опубликовал отчет по РСБУ за 3 кв. 2023 года. Совсем недавно делал пост про Акрон, но выход отчета РСБУ обязывает хоть что-то сказать. Тем более появились новые данные Росстат.

( Читать дальше )

Блог им. Vladimiro |📉Ожидаем падения индекса МосБиржи?

- 04 ноября 2023, 18:55

- |

Мысли про рынок💭

Ожидал ре-тест максимумов — не пробили. Значит время отправляться вниз📉 и учитывая ставку ЦБ аж в 15% всё кажется логичным. После поднятия ставки ЦБ взял хедж через MXI, продолжаю держать. Плюс продал компании с большим долгом. Процент акции/кэш — 58/42.

Готов выйти по техники из шортов индекса в случае каких-либо подвижек в переговорном процессе между Украиной и Россией о которых уже пишут.

👉RGBI на этой недели показал максимальный недельный рост за год. Цикл повышения ставки закончился? Хотя помню на конфе смартлаба люди с умным видом говорил о возможном повышение ставки до 20+.

( Читать дальше )

Блог им. Vladimiro |🔥Рекордный рост продаж автомобилей

- 03 ноября 2023, 17:34

- |

АвтоВаз — максимум месячных продаж за последние 10 лет.

👉 Такое резкое восстановление обусловлено опустевшим рынком, что может подтвердиться падением продаж KIA и Hyundai 📉. В октябре появились новости об уходе компаний.

Спрос не снижается несмотря на повышение ставки. Цена машин не падает и остается примерно на том же уровне 👇

🔥ЦБ на недавнем заседании принял решение о повышении ключевой до 15%. В следствие чего аналитики прогнозируют сокращения объемов автокредитования.

«Наши текущие ставки по кредитам на покупку новых автомобилей – 17,7%, подержанных – 20,5-24,2%. В ближайшее время ставки будут скорректированы на сопоставимую с повышением ключевой величину. Повышение ставок по кредитам, безусловно, приведет к сокращению объемов автокредитования. Насколько серьезным будет это влияние – можно будет судить в начале следующего года», – комментируют в пресс-службе «Абсолют Банка».

👉 Правительство продолжает стимулировать отрасль льготными программами

( Читать дальше )

Блог им. Vladimiro |🤔Почему я спекулирую?

- 02 ноября 2023, 18:23

- |

Размышление на тему своих спекуляций, или почему многие профессионалы так или иначе спекулируют💭

Себя я профессионалом не считаю, но все же хочется порассуждать.

Когда я только начинал свой путь на поприще инвестиций и спекуляций, у меня был сформирован полностью долгосрочный портфель и имелось чёткое табу на любые спекулятивные сделки. Благо, я человек абсолютно не азартный. В начале я диверсифицировал свой портфель с помощью различных индексных фондов типа Finex, т.к. пребывал в полной уверенности, что долгосрочный диверсифицированный портфель — лучшее что можно придумать. Однако, чем дольше я находился в рынке, тем больше начинал спекулировать.

👉 Все началось ближе к 24 февраля. На тот момент мне казалось, что в случае изменения ситуации в стране на ирландских фондах Finex можно обжечься и я их продал. Тогда же я полностью перешел на российский фондовый рынок, неприятно было ощущать себя спекулянтом!

Российский рынок волатилен, постоянно появляются разные вводные данные/неожиданные переменные.

( Читать дальше )

Блог им. Vladimiro |Андрей Серов (ФосАгро) выступит на конференции смартлаба 28 октября. Какие вопросы ему задать?

- 26 октября 2023, 14:52

- |

Инновационный подход: ФосАгро расширяет ассортимент удобрений. Фото: пресс-служба ВФ АО «Апатит».

Послезавтра, 28 октября, в Москве пройдет конференция SMART-LAB, где выступит Андрей Серов — начальник отдела по связям с инвесторами ФосАгро!

👉 Компания переживает турбулентность как со стороны налоготворчества, так и со стороны цен на удобрения.

Я буду модератором на выступлении Андрея, поэтому смогу задать ему вопросы.

Если у Вас не получится присутствовать на конференции, а у Вас есть вопросы по компании ФосАгро, пишите в комментариях!Блог компании Mozgovik |Русагро. Комментарий к операционному отчету за 3кв2023

- 26 октября 2023, 13:10

- |

👉 Выручка компании за 3кв2023 выросла на 35%, по сравнению с операционным отчетом за 3кв2022

Основная причина такого высокого роста выручки компании — консолидация Нижнегородского масло-жирового комбината (НМЖК). После приобретения 50% акций, РусАгро получил контроль над предприятием и полностью включил его выручку. Пример отличной сделки, когда компания благодаря покупке увеличила долю рынка с ростом бизнеса. РусАгро стал майонезно-маргариновым королем рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс