Блог им. VladProDengi |Обзор IPO Европлана — лидер лизинговой отрасли по адекватной оценке

- 26 марта 2024, 11:27

- |

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

• 2023 = 229,7

( Читать дальше )

- комментировать

- 4.7К

- Комментарии ( 1 )

Блог им. VladProDengi |Какое IPO проведет Ростелеком и как оно повлияет на стоимость его акций?

- 14 февраля 2024, 19:11

- |

💥 Обзор важных корпоративных новостей по Ростелекому

Акции компании выросли на 7% за два дня

Руководитель Ростелекома Михаил Осеевский вчера сделал два заявления:

1️⃣«Дивиденды будут» — ответил Осеевский на вопрос о дивидендах за 2023 год;

2️⃣«У нас есть планы одну из дочерних компаний вывести на IPO в этом году. Мы просто хотим протестировать аппетит инвесторов». Название компании, а также более определенных сроков IPO Осеевский не уточнил.

Мой короткий комментарий

По дивидендам не то, чтобы были сомнения (здесь ждем новую дивидендную политику, которая должна быть принята в этом году), а вот новость про IPO дочерней компании – интересная. Скорее всего, речь идет об IPO ЦОД (Центр обработки данных), Ростелеком ранее несколько раз заявлял, что намерен провести это IPO.

В декабре 2020 года ВТБ купил у Ростелекома 44,8% акций ЦОД за 35 млрд руб., таким образом вся компания была оценена в 78,1 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Что показало IPO Диасофт?

- 13 февраля 2024, 18:59

- |

☄️Диасофт открылся на 40% выше цены IPO

Всех, кто участвовал в IPO — поздравляю. Цена акций выросла на 40% и уперлась в планку, жаль — аллокация небольшая, НО в % прибыль отличная.

Было очень интересно посмотреть за стаканом — зафиксировал вот такую картинку. Кол-во заявок – 417 000 штук по цене 6 300 руб.

417 000 * 6 300 = 2 627 млн руб. (это больше 2,5 млрд руб.!)

Это показывает, что 1) денег у людей на руках много, важное условие для роста рынка 2) есть недостаток хороших идей 3) фундаментальный анализ работает и 4) акции я пока не продаю, потому что завтра с таким спросом может быть продолжение банкета.

И скоро еще напишу про Ростелеком, там тоже есть хорошие новости, подпишитесь, чтобы не пропустить: t.me/Vlad_pro_dengi

Порадуйте меня лайком за хорошую идею, участие в IPO Диасофта было правильным решением 👍

Вот мой большой обзор Диасофта: t.me/Vlad_pro_dengi/746

А вот обзор интересного интервью с менеджментом: t.me/Vlad_pro_dengi/749

( Читать дальше )

Блог им. VladProDengi |Дадут ли докупить Диасофт в начале торгов?

- 13 февраля 2024, 17:08

- |

⚡️ Менее чем через час начнутся торги акциями Диасофта

Старт торгов намечен на 17.45.

По аллокации — на мою заявку дали 2 акции 👀 Не то, на что я рассчитывал, конечно 🙂

Делитесь в комментариях, кто какую аллокацию получил.

Есть слухи, что акции розничным инвесторам (по крайней мере в Тинькофф) раздавали вот так:

заявки от 0 до 50 000 руб. – 1 акция

заявки от 50 000 до 500 000 руб. – 2 акции

заявки от 500 000 до 1 000 000 руб. – 3 акции

Ждем начала торгов — судя по всему переподписка огромная (на большие заявки давали менее 1% акций), поэтому интересно, какой будет цена акций на старте торгов.

Я напомню, что фундаментально справедливая цена бумаг по моим расчетам по прибыли 2024 года составляет 6 857 руб. за 1 акцию (по P/E = 15, при потенциальной прибыли в 4,8 млрд руб. в 2024 году).

Вот мой большой обзор Диасофта:

( Читать дальше )

Блог им. VladProDengi |Обзор нового интервью с менеджментом Диасофта. Что обещает компания?

- 09 февраля 2024, 00:21

- |

Тимофей Мартынов провел часовое интервью с руководителями Диасофта – на вопросы отвечали генеральный директор Александр Глазков, директор по работе с клиентами и партнерами Александр Генцис и финансовый директор Дмитрий Поленов.

Полное интервью вы можете посмотреть вот тут, оно интересное:

Я собрал самое важное, на мой взгляд, и уложил в 2 минуты, приятного чтения 🙂

• Про кол-во акционеров компании — акциями Диасофта владеют 23 человека (нет, не шутка) — из них 20 работают в компании. 7 человек владеют 92,5% акций, 7,5% распределены еще на 16 человек. Гендиректор Александр Глазков (у которого наибольшая доля акций) свои бумаги не продает.

• Про темпы роста выручки –считают, что будут расти быстрее рынка ПО для финансового сектора (прогноз роста сектора 13,5%).

💬 «Наш темп – это 30%+ роста на финансовом рынке. Мы будем расти быстрее, чем рынок»

Из инсайдов — за прошлый квартал они получили 3,2 млрд руб. выручки (в моем прогнозе было 2,75 млрд руб., так что растут даже быстрее ожиданий)

( Читать дальше )

Блог им. VladProDengi |Обзор IPO Диасофт – по стопам Совкомбанка

- 08 февраля 2024, 10:48

- |

+ 1 отличная компания на Мосбирже

Диасофт –крупный российский разработчик ПО в финансовом секторе, который стремится выйти еще в несколько секторов (госсектор, ERP – системы повседневного планирования для компаний, системы управления базами данных и другие).

Компания уже работает с 8 из 10 российских топ-банков по размеру. Ее доля на рынке финансового ПО составляет 24%, и компания стремится довести ее до 32% к 2026 году.

Финансовые показатели

➡️ Выручка, в млрд руб.(в скобках темпы роста в %)

• 2020 = 5,68

• 2021 = 6,60 (+16,2%)

• 2022 = 7,19 (+8,9%)

• 2023 (прогноз)= 8,88 (за 1-е полугодие 2023 года = 3,38 при том, что за 1-е полугодие 2022 – 2,74, темпы роста полугодие к полугодию — +23,4%)

• 2024 (прогноз)= 10,97 (+23,5%)

Финансовый год Диасофта заканчивается 31 марта, поэтому результаты за 2023 год увидим чуть позже. Темпы роста выручки Диасофта прогнозируются на уровне 30% год к году, я закладываю в модель с запасом несколько меньшие результаты.

( Читать дальше )

Блог им. VladProDengi |Обзор IPO Делимобиля – спасибо, не надо

- 31 января 2024, 18:51

- |

Антиброкерский взгляд

Делимобиль –крупнейшая российская компания, которая предоставляет услуги каршеринга в 10 городах России.

Операционные показатели

• Размер автопарка – с 2019 по 2023 год вырос с 7,5 тыс. до 24 тыс. машин (с 2021 по 2023 – темпы ниже, с 19,4 до 24 тыс.)

• Кол-во зарегистрированных пользователей выросло с 2020 по 2023 год выросло с 5,4 млн до 8,9 млн (опять же, с 2021 по 2023 темпы впечатляют меньше, с 7,1 до 8,9 млн)

➡️ Выручка, в млрд руб.

• 2019 = 4,57

• 2020 = 6,25

• 2021 = 12,44

• 2022 = 15,21

• 2023 (прогноз)= 17,63 (за 1-е полугодие 2023 года = 8,56)

Компания растущая, но темпы роста в 2022-2023 годах невысокие. Некоторые агентства называют будущие темпы роста в 40% ежегодно, но тут их пока нет и близко.

➡️ Чистая прибыль, в млрд руб.

• 2019 = -2,82

• 2020 = -2,81

• 2021 = -0,44

( Читать дальше )

Блог им. VladProDengi |Совкомбанк раскрыл новые подробности IPO!

- 14 декабря 2023, 01:08

- |

🖥 Обзор интервью с менеджментом Совкомбанка

Тимофей Мартынов вчера провел большое интервью с менеджментом Совкомбанка. На вопросы отвечали Сергей Хотимский, совладелец и 1-й зампред правления Совкомбанка, и Андрей Оснос, IR-директор, 1,5 часовое интервью можно в канале Тимофея на ютуб:

Тимофей, спасибо за интервью, это было очень полезно.

Друзья, если у вас нет 1,5 часов — для вас моя короткая справка из самого интересного с комментариями и расчетами. конечно, на мой взгляд.

Про параметры IPO:

• Заявок на 12 декабря было подано в 6 раз больше, чем объем предложения; то есть 60 млрд руб., о чем я писал ранее; Сергей Хотимский в ответ на вопрос Тимофея, снимали ли инвесторы заявки в момент падения рынка, сказал, что в один из дней наибольшего падения рынка (понедельник) Совкомбанк собрал еще одну отдельную полную книгу заявок; 1/3 заявок от институциональных инвесторов, в Hederson институционалы практически не участвовали.

• Сергей Хотимск

( Читать дальше )

Блог им. VladProDengi |Заявок на IPO Совкомбанк в 6 раз больше, чем акций. Что это значит?

- 13 декабря 2023, 13:31

- |

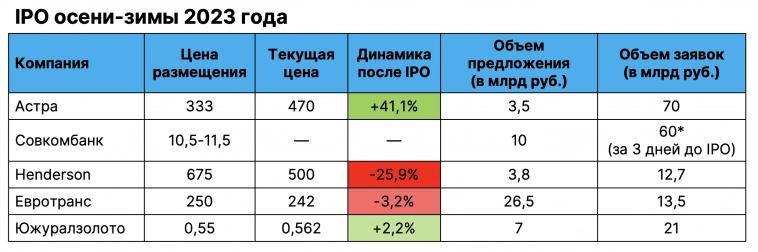

На утро 12 декабря банк собрал заявок на сумму 60 млрд руб. при размещении акций на 10 млрд руб.

Напомню, что максимум заявок собирала Astra, их было на 70 млрд руб. при размещении на 3,5 млрд руб.

Я полагаю, что за 3 оставшихся дня компания перебьет результат Астры по общему объему заявок.

Аллокация уже будет в 6 раз меньше заявки. То есть, если я подал заявку на 240 т.р., то получу акций на 40 т.р.

Вот мой разбор Совкомбанка перед IPO, обязательно прочитайте, если участвуете: t.me/Vlad_pro_dengi/617

15 декабря нас ждет очень интересное IPO. Всем, кто участвует, удачи!

Подпишитесь на мой канал, чтобы не пропускать новые посты: t.me/Vlad_pro_dengi

Блог им. VladProDengi |Новые подробности по IPO Совкомбанка!

- 05 декабря 2023, 19:04

- |

👀 Книга заявок на IPO Совкомбанка уже переподписана втрое

Об этом сообщил совладелец банка Сергей Хотимский. Совкомбанк хотел привлечь 10 млрд руб. Значит, заявок уже подано на 30 млрд руб. Это немаленький объем.

Таким образом, аллокация, то есть доля исполненных заявок уже составит 1/3. На примере – я поставил заявку на 200 тыс. рублей, с учетом переподписки в 3 раза получу акций Совкомбанка на 70 тыс. рублей.

В теории: чем выше спрос – тем ниже аллокация, и тем больше компания имеет потенциал к росту. Дело в том, что инвесторы, которые желали купить акции на IPO, но которым они не достались – захотят покупать бумаги уже на вторичном рынке.

На практике не всегда так — на IPO Астры теория сработала, а вот на IPO Henderson — нет, возможно, пришли спекулянты, которые хотели заработать как на Астре и открывали маржинальные позиции.

Я покупаю Совкомбанк не спекулятивно, а потому что для этого есть фундаментальные причины. Сделка может реализовать свой потенциал как быстро, так и на горизонте года. В отличие от того же Henderson, Совкомбанк фундаментально недооценен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс