Блог им. VladProDengi |Татнефть удивила большими дивидендами!

- 21 ноября 2023, 17:05

- |

🔥 Аттракцион щедрости от Татнефти

Компания рекомендовала дивиденды за 3 квартал в размере 35,17 руб. на 1 акцию. Это 5,6% к текущей цене акций. За первое полугодие компания выплатила меньше — 27,54 руб.

35,17 руб. — это распределение 100% чистой прибыли по РСБУ за 3-й квартал. Дивидендная политика подразумевает распределение не менее 50% большей чистой прибыли (МСФО / РСБУ).

Я уже зафиксировал прибыль и переложился в другие идеи, прогнозировать такое было крайне трудно. Теперь возникает вопрос — а будет ли компания и далее платить 100% по РСБУ в качестве дивидендов? Пишите ваши мысли в комментариях.

Мой обзор компании вот тут: t.me/Vlad_pro_dengi/574

Всех, кто держит Татнефть, поздравляю. Это неожиданно хорошо. 👍

- комментировать

- Комментарии ( 14 )

Блог им. VladProDengi |Ростелеком утвердил дивиденды

- 21 ноября 2023, 13:42

- |

🔥 Акционеры Ростелекома утвердили дивиденды в размере 5,4465 руб. на 1 обычную и 1 привилегированную акцию.

Дивидендная доходность составляет 6,6% на обычную АО и 7,2% на АП. Чтобы получить дивиденды, необходимо купить бумаги компании до 1 декабря.

Мой обзор Ростелекома вот тут: t.me/Vlad_pro_dengi/590

Важный момент, не предусмотрел в обзоре возможную низкую прибыль за 4-й квартал, в последние 3 года она была околонулевой (2020 = -2,8; 2021 = -1,5; 2022 = 1,4). НО даже при нулевой прибыли в 4-м квартале 2023 года, справедливая цена Ростелекома при прибыли 40,5 млрд руб. за год составляет 115 руб. за АО (P/E = 10).

Считаю Ростелеком хорошей инвестиционной идеей прямо сейчас. Сам открыл позицию по 81,4 руб. за 1 акцию.

Блог им. VladProDengi |Большой обзор МТС. Колосс на глиняных ногах? (часть 2)

- 21 ноября 2023, 00:55

- |

Если не читали первую часть, прочтите сначала ее, в ней про состав акционеров, динамику выручки и прибыли, мультипликаторы и баланс компании:

💸 Дивиденды МТС

У МТС принята дивидендная политика на 2019-2021 годы, а вот принятие дивидендной политики на 2022-2024 годы было отложено, поэтому пока будем руководствоваться дивидендной политикой прошлого трехлетного плана.

Главный пункт дивидендной политики – 2.5. Рекомендуемая сумма дивидендных выплат определяется СД на основе финансовых результатов деятельности, при этом Общество будет стремиться выплатить в течение 2019, 2020 и 2021 календарного года в качестве дивидендов не менее 28 рублей в год в расчете на одну обыкновенную акцию посредством двух полугодовых платежей.

28 руб. на 1 акцию эквивалентно 56 млрд руб. чистой прибыли. Из-за минимально зафиксированной выплаты акции МТС еще называют квазиоблигациями. В последние пару лет МТС платил дивиденды одним платежом, а не двумя.

( Читать дальше )

Блог им. VladProDengi |Большой обзор МТС. Колосс на глиняных ногах?

- 19 ноября 2023, 21:26

- |

(Часть 1)

МТС– российская телекоммуникационная компания, крупнейший мобильный оператор в России.

ℹ️ Состав акционеров МТС

• АФК Система – 42,1% акций (главный акционер)

• МТС и дочерние компании (Бастион, Стрим Диджитал, МГТС) – 15,4%

• Free Float (торгующиеся на бирже) – 42,5%

➡️Выручка МТС, в млрд руб. (в скобках темпы роста к предыдущему году

2017 = 443 (+2%)

2018 = 480 (+8%)

2019 = 471 (-2%)

2020 = 495 (+5%)

2021 = 528 (+7%)

2022 = 542 (+3%)

2023 (9 месяцев) = 446

С 2018 по 2022 выручка МТС выросла на 22%. За это же время инфляция в России составила 37%. Да, выручка растет, но медленнее общего роста цен.

➡️ Чистая прибыль МТС, в млрд руб.

2017 = 56,6

2018 = 7,8 (скорректированная ЧП 66,9 млрд руб., но обращает на себя внимание факт, из-за которого она стала меньше; МТС был обвинен в коррупции при выходе на рынок Узбекистана Минюстом США и SEC, компания зарезервировала 850 млн $ под эти убытки и в 2019 году с нее была списана полная сумма; вот так МТС отдал в никуда годовую прибыль; в Узбекистан МТС заходил дважды, но с 2016 года компания там не работает)

( Читать дальше )

Блог им. VladProDengi |Дивиденды Ростелекома будут выше, чем у Лукойла. Почему?

- 17 ноября 2023, 13:42

- |

Ростелеком — крупнейший российский провайдер цифровых услуг и решений.

➡️ Состав акционеров Ростелекома

• Росимущество – 38,2% акций

• ВТБ + консорциум инвесторов – 29,42%

• ВЭБ – 3,36%

• Free Float – 29,02%

Ростелеком — государственная компания. Ростелекома есть два типа акций — обычные (АО) и привилегированные (АП). Обычных акций больше в 15 раз, они ликвиднее, поэтому я предпочитаю их.

✔️✔️Выручка Ростелекома, в млрд руб.

2017 = 305

2018 = 320

2019 = 476 (в этот год Ростелеком приобрел Tele2, поэтому произошел крупный рост выручки)

2020 = 547

2021 = 580

2022 = 627

2023 (9 месяцев) = 499

Структура выручки Ростелекомаза 9 месяцев 2023 года выглядит так:

• Мобильная связь — 173 млрд руб. (35%) — Tele 2

• Фиксированный интернет – 77 млрд руб. (15%) – сам Ростелеком как провайдер

• Цифровые сервисы – 94 млрд руб. (19%) – Умный город (сюда, например, входят портал «Госуслуги», видеонаблюдение на ЕГЭ и выборах), Центры обработки данных, Кибербезопасность и другие облачные сервисы.

( Читать дальше )

Блог им. VladProDengi |Обзор Транснефти! Что значит сплит и какие ждать дивиденды?

- 16 ноября 2023, 12:20

- |

🔥 Росимущество утвердило сплит акций Транснефти 1 к 100

Поздравляю всех инвесторов в компанию!

Транснефть – одна из моих главных стабильных идей на рынке. Напомню, ключевые причины, почему:

1️⃣ Собственно – сплит 1 к 100, он значительно повысит ликвидность акций и их доступность для физлиц, которых более 80% на рынке на данный момент. Остался вопрос – когда будет этот сплит.

2️⃣ Фундаментальная недооценка. Адекватный P/E Транснефти за последние 10 лет = 5 (немного принижаю в нашу пользу). Я полагаю, что общая прибыль по году составит от 300 до 375 млрд руб. (за 1-е полугодие было 187,6 млрд руб.)

Тут есть один важный аспект, который необходимо учитывать – часть прибыли Транснефти, это бумажная переоценка НМТП (Новороссийский морской торговый порт). Напомню, что доля Транснефти в НМТП составляет 60,6%.

По моим расчетам, переоценка НМТП за 1-е полугодие была +101,5 млрд руб. (+61,5 млрд руб. ушли в Транснефть). То есть прибыль Транснефти без переоценки была на уровне 126,1 млрд руб. По году это 252,2 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Сколько денег Магнит потратил на выкуп акций?

- 15 ноября 2023, 16:07

- |

🤩 Магнит объявил результаты дополнительного предложения о выкупе активов у нерезидентов

Предъявлено к выкупу 7,9 млн акций, что составляет около 7,8% от всех выпущенных и находящихся в обращении акций. Магнит заявляет, что намерен выкупить все предложенные акции (их число еще может немного измениться, как пишет компания).

Итого: Магнит выкупит у нерезидентов 29,8 млн акций (21,9 + 7,9), что составляет 29,24% от общего кол-ва акций. Если Магнит купил акции по заявленной цене (2 215 руб. за штуку), то он потратил на выкуп 66 млрд руб. Это приличная сумма для компании (прибыль в 2021 году = 48,1 млрд руб., в 2022 году = 27,9 млрд руб.).

Я полагаю, что Магнит не погасит эти акции, но может не учитывать их при расчете дивидендов, поэтому для инвесторов выкуп это позитив.

Магнит разбирал сегодня, кто еще не успел прочитать – полный обзор отчета за 9 месяцев вот тут: t.me/Vlad_pro_dengi/582

В качестве небольшого спойлера скажу, что дивидендов за 9 месяцев не будет, но акции на дистанции года все еще привлекательны.

( Читать дальше )

Блог им. VladProDengi |Роснефть объявила дивиденды. Какие и чего ждать от 2-го полугодия?

- 15 ноября 2023, 03:54

- |

☄️ Совет директоров Роснефти утвердил дивиденды за 1-е полугодие

Сумма выплаты составляет 30,77 руб. на 1 акцию, или 5,2% от текущих цен. Выплата соответствует дивидендной политике компании (это 50% от чистой прибыли по международным стандартам за 1-е полугодие).

Дата, на которую определяются лица, имеющие право на получение дивидендов — 11 января 2024 года.

За второе полугодие дивиденды с высокой вероятностью будут выше, потому что 3 и 4 кварталы более «жирные» на цену барреля Urals в рублях.

Прогнозируемая мной годовая прибыль в 2023 = 1 334 млрд руб. (за 1-е полугодие = 652 млрд руб.). Справедливая цена акций Роснефти (по P/E = 6) = 755 руб. (но пора уже заглядывать в год следующий и оценивать по нему).

🔄 Прогнозируемая прибыль в 2024 = 1 306 млрд руб., целевая цена 680 руб.

Я недавно обновил прогнозы по выручке, прибыли и дивидендам нефтяных компаний России на 2023 и на 2024 год при разных сценариях цены на нефть Urals в рублях. Табличку по Роснефти прилагаю, такие же таблички есть и по всем остальным компаниям нефтяного сектора РФ.

( Читать дальше )

Блог им. VladProDengi |Дивидендов в Магните не будет! Почему и что делать с акциями?

- 15 ноября 2023, 03:09

- |

🤩 Почему рынок реагирует негативом на отчет Магнита за 9 месяцев?

Дело в дивидендах

📊 Финансовые показатели по МСФО

Выручка Магнита за 9 мес. = 1 858 млрд руб. (мой прогноз по году 2 477 млрд руб., выручка в 2022 году = 2 352 млрд руб.)

Чистая прибыль Магнита за 9 мес. = 54,9 млрд руб.(мой прогноз по году 70 млрд руб., чистая прибыль в 2022 году = 27,9 млрд руб., но за 9 месяцев была 48,5 млрд руб., то есть за последний квартал был убыток)

📈 Справедливая цена акций Магнита

Магнит исторически оценивался по P/E = 12. При прибыли в 70 млрд руб. – справедливая цена Магнита = 8 250 руб. Повышаю целевую цену по Магниту – ранее была 7 500 руб. Это цель на горизонт 1 года.

Я сделал табличку со справедливой ценой акций, исходя из разной прибыли в 2024 году, посмотрите на сценарии. Все варианты подразумевают, что Магнит не будет гасить выкупленные акции у нерезидентов. Если вдруг погасят, будет бонус. Базовый сценарий 2024 – повторение результатов этого года.

( Читать дальше )

Блог им. VladProDengi |Дивиденды Башнефти могут быть больше, чем у Лукойла, но я не покупаю. Почему?

- 14 ноября 2023, 20:05

- |

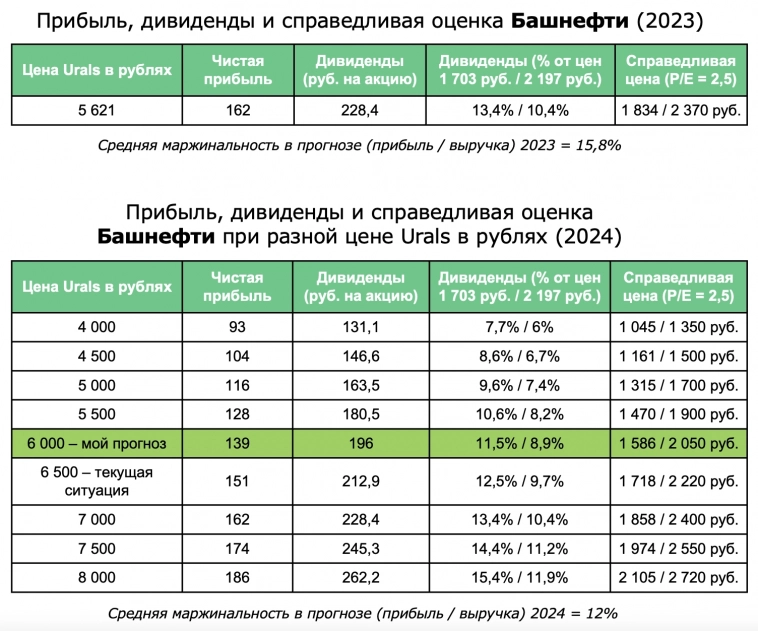

Корреляция Urals в рублях с выручкой Башнефти = 82%, корреляция с прибылью = 85%.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель консервативна, как с точки зрения маржинальности 2024, так и с точки зрения оценки компании, НО:

У Башнефти есть три минуса:

❌ Башнефть выплачивает не менее 25% дивидендами. Это наиболее низкий % payout среди всех российских нефтяников.

❌ Вместо этого деньги из компании выводит Роснефть (ее главный акционер) через дебиторскую задолженность.

❌ Башнефть сокращает добычу и переработку нефти в последние 5 лет (например, добыча упала с 20,6 млн т до 13,9 млн т с 2017 по 2021 годы; переработка с 18,9 до 15,5 млн т).

По этим причинам акции Башнефти оцениваются по низкому P/E (средний P/E за последние годы = 3, но я буду смотреть по 2,5, потому что компания c угасающей производственной динамикой).

➡️ Прогноз по Башнефти на 2023 год

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс