Блог им. TAUREN |💱 PayPal (PYPL) - обновленный обзор на компанию по итогам 1кв 2023г

- 11 мая 2023, 12:13

- |

▫️Капитализация: 74 млрд / 66$ за акцию

▫️Выручка TTM: $28 млрд

▫️EBITDA TTM:$5,3 млрд

▫️Чистая прибыль TTM: 2,7 млрд

▫️P/E ТТМ:28

▫️fwd P/E 2023: 16,5

▫️P/B:9,3

Все обзоры https://t.me/taurenin/1275

👉 PayPal — крупнейшая дебетовая электронная платёжная система. Позволяет клиентам оплачивать счета и покупки, отправлять и принимать денежные переводы.

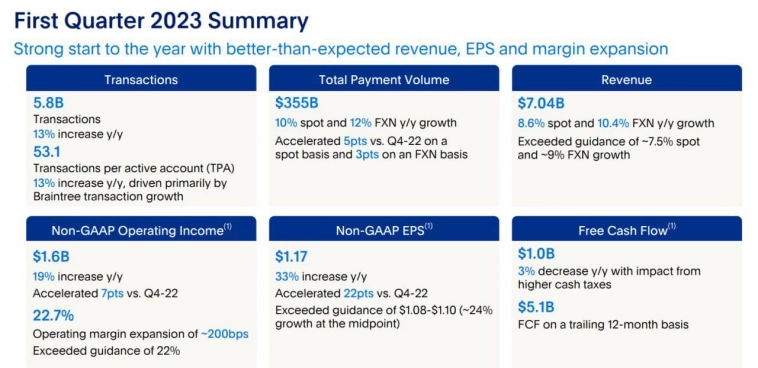

👉 Отдельно выделю результаты компании за 1 квартал 2023:

▫️Выручка (без эффекта валюты):$7 млрд (+10% г/г)

▫️Операционная прибыль: $1,6 (+19% г/г)

▫️Скор. чистая прибыль: $1,3 (+29% г/г)

▫️FCF: $1 млрд (-3% г/г)

✅ Не смотря на ощутимый спад в онлайн-торговле США, PayPal показывает отличный темп роста операционной и чистой прибыли на 19% и 29% соответственно (правда относительно довольно низкой базы 2022 года). Менеджмент подтверждает прогноз на 2023г по росту прибыли на 20% г/г, при темпе роста выручки в около 10%.

✅ Стратегия по сокращению затрат реализуется вполне эффективно: при росте выручки на 10% г/г, операционные издержки выросли всего на 4,6% г/г до $6 млрд (рост издержек медленнее инфляции). В первую очередь помогло сокращение персонала (маркетинг, IT, поддержка и т.д.). Дополнительным плюсом отмечу падение компенсаций в форме акций на 17,7% г/г.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. TAUREN |🔥 Новатэк (NVTK) - актуальный взгляд на компанию

- 10 мая 2023, 09:20

- |

▫️fwd P/E 2023:7

▫️fwd P/E 2024: 6,25

▫️дивиденд 2022:8,7%

▫️fwd дивиденд 2023: 7%

▫️fwd дивиденд 2024:8%

Все обзоры https://t.me/taurenin/1275

👉 Компания не предоставляла никакой отчетности за периоды после 2021 года, поэтому адекватной информации, которой можно оперировать, крайне мало.

👉 Сегментация выручки компании в 2021м году:

— природный газ:46%

— нефть и нафта: 29%

— продукты переработки газа: 9%

— СУГ: 9%

— газовый конденсат: 7%

👉 В 2021м году экспорт природного газа составлял 7,949 млрд м3, это около от 10% всего объема добычи. Продажи СПГ “Новатэка” на международном рынке в 2022 году, по предварительным данным, выросли на 6,3% к уровню предыдущего года и достигли 8,45 миллиарда кубометров.

✅ Ключевым позитивным моментом для компании является выплата дивидендов за 2022й год в суммарном размере 105,58 р на акцию. Согласно див. политике, компания направляет не менее 50% от чистой прибыли по МСФО на дивиденды, поэтому можно предположить, что прибыль по итогам 2022 года составила около640 млрд рублей (p/e TTM около 6). Прибыль компании выросла более чем на 50% г/г, но на самом деле, этот показатель довольно скромный, учитывая пик энергокризиса и крайне высокие цены на сырье в течение всего 2022 года.

( Читать дальше )

Блог им. TAUREN |💻 М.Видео-Эльдорадо (MVID) - анализ состояния и перспектив ретейлера по итогам 2022г

- 03 мая 2023, 09:46

- |

▫️Выручка 2022: 402,5 млрд (-15,5% г/г)

▫️скор. EBITDA 2022: 15,5 млрд (+69% г/г)

▫️скор. чистый убыток 2022: 6,7 млрд

▫️P/E ТТМ: -

▫️P/E fwd 2023:-

▫️fwd дивиденд 2022: 0%

Все обзоры https://t.me/taurenin/1275

👉 «М.Видео» — крупнейшая розничная сеть по объёмам продаж электроники и бытовой техники в России. Компания объединяет розничные бренды: «М.Видео» и «Эльдорадо»

❌ По итогу года компания получила чистый убыток в размере 6,7 млрд против прибыли годом ранее. Однако, по скорректированным показателям, (за вычетом разовой прибыли в 2021г), чистый убыток сократился на 10,2% г/г. То есть по факту, группа М.Видео уже 2 год находится в убытках на уровне своего основного бизнеса.

⚠️ Трафик (включая онлайн сегменты) упал на 7% г/г, а рост среднего чека на 5% это падение не компенсирует. Примечательно, что трафик уже на 82% приходится на интернет-торговлю, но никакого роста это не даёт.

⚠️ За год было закрыто 32 магазина, а капитальные затраты сокращены на 8,5 млрд (-58,5 г/г). Развитие компании сейчас на паузе и скорее всего такое состояние будет сохраняться и в 2023г.

( Читать дальше )

Блог им. TAUREN |🛍 Amazon Inc (AMZN) - обновлённый обзор на компанию по итогам 1кв 2023г

- 02 мая 2023, 09:18

- |

▫️ Капитализация: $1082 b (105,5$ за акцию)

▫️ Выручка TTM:$525 b

▫️ Опер. прибыль TTM: $13,3 b

▫️ Чистая прибыль TTM:$4,3 b

▫️ P/E TTM: 250

▫️ P/E fwd 2023: 55

▫️ P/B: 8,2

▫️ P/S:2

Все обзоры https://t.me/taurenin/1275

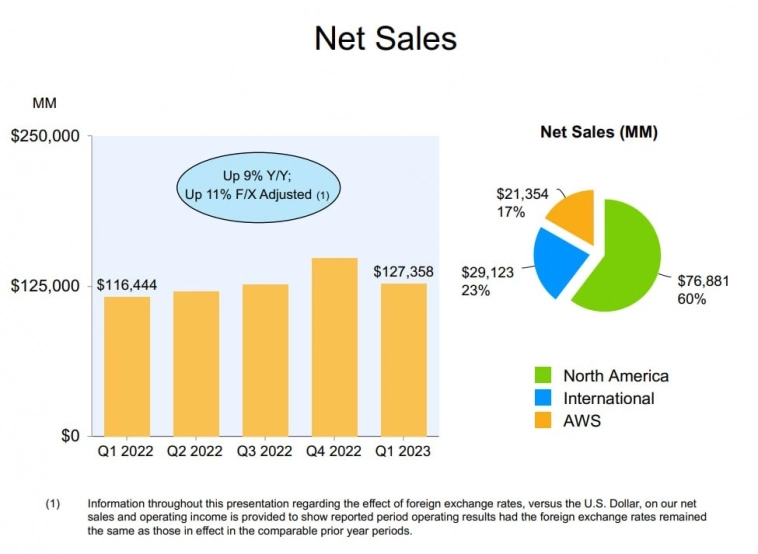

📊 Результаты по сегментам за 1кв2023г:

— North America — $77 b (+11% г/г) ➡️ 60,4% выручки

— International — $29,1 b (+1% г/г) ➡️ 22,8% выручки

- AWS — $21,4 b (+16% г/г) ➡️ 16,8% выручки

✅ Амазон эффективно сокращает издержки: в 1 квартале операционные затраты выросли на 8,5% г/г против роста выручки в 9,4% г/г.

❌ AWS впервые демонстрирует рост ниже 20% г/г одновременно со снижением операционной маржинальностина 5,3% г/г. По заявлениям менеджмента, «компания поддерживает своих покупателей в стремлении сократить издержки», простыми словами: Амазон вынужден делать скидки на свои услуги 😅. Конкуренция в секторе облачных технологий усиливается и уже видны все признаки ценовой войны.

❌ Международный бизнес по-прежнему стабильно генерирует убыток на операционном уровне в размере $1,2 млрд и показывает рост выручки всего на 1% г/г (ниже инфляции).

( Читать дальше )

Блог им. TAUREN |🛒 Лента (LNTA) - обзор финансовых результатов по итогам 1кв2023г

- 25 апреля 2023, 11:58

- |

▫️ Капитализация: 90 млрд (776 руб. / акцию)

▫️ Выручка TTM: 529,5 млрд

▫️ EBITDA TTM: 28,3 млрд

▫️ Чистая прибыль TTM: 1,6 млрд

▫️ P/E ТТМ: 56,2

▫️ fwd P/E 2023: -

▫️ P/B: 0,7

Все обзоры https://t.me/taurenin/1275

👉 «Лента» является крупнейшей сетью гипермаркетов в России и четвертой среди крупнейших розничных сетей страны по выручке. Лента также выпускает продукцию под собственными торговыми марками.

👉 Компания представила провальные результаты за 1 квартал 2023г:

▫️ Выручка — 124,6 млрд (-5,8% г/г)

▫️ EBITDA — 2,6 млрд (-62% г/г, маржинальность по EBITDA 2,1% против 5,2% в 1 квартале 2022г)

▫️ Чистый убыток — 2,5 млрд (против чистой прибыли в 735 млн годом ранее)

Несколько кварталов подряд Лента показывала ухудшение результатов, а сейчас ушла в убыток.

⚠️ LFL-Выручка за 1 квартал сократилась на 5,6% за счет одновременного падения среднего чека на 2,7% и сокращения трафика на 3%. Менеджмент объясняет такую динамику высокой базой 1кв 2022г, но по отчетам конкурентов мы видим, что в целом в секторе такого падения нет.

( Читать дальше )

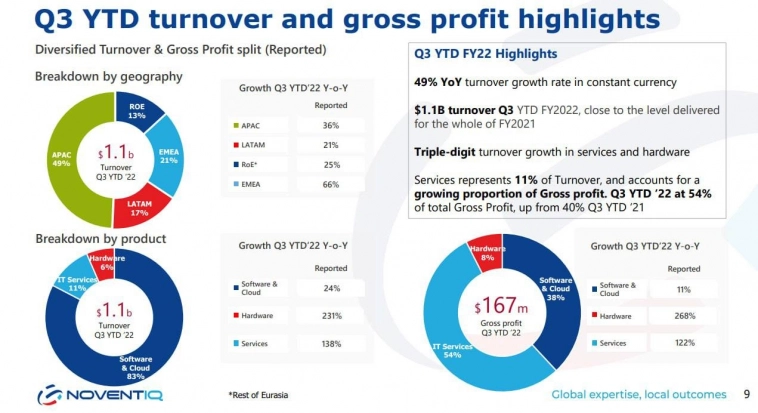

Блог им. TAUREN |🖥 Softline / Noventiq Holdings (SFTL) - что осталось от компании по итогам 2022г?

- 14 апреля 2023, 10:42

- |

▫️Оборот 2022: 70,7 млрд (-9,1% г/г)

▫️Валовая прибыль 2022: 12,3 млрд (+3% г/г)

▫️скор. EBITDA 2022: 2,5 млрд (-28% г/г)

▫️Чистая прибыль 2022: 6,5 млрд (рост в 6,7 раз г/г)

▫️Net debt/EBITDA: -2,8

▫️P/E ТТМ: 4,5

▫️P/E fwd 2023: 16

▫️fwd дивиденд 2022: 0%

Все обзоры https://t.me/taurenin/1275

⚠️ Сразу отмечу, что в обзоре будет рассматриваться именно российское подразделение Softline так как бывший холдинг разделился на международную часть бизнеса и бизнес в РФ.

👉 Все данные отчетности представлены по АО «Софтлайн», которая сейчас по факту не является частью холдинга и не торгуется публично (капитализация и мультипликаторы скорее не релевантны).

👉 Сейчас покупая расписки на бирже, вы получаете долю именно в иностранном холдинге Noventiq: ▫️Сам холдинг после разделения планирует выйти на NASDAQ через сделку SPAC ▫️По плану менеджмента, владельцам ценных бумаг в российских депозитариях будет позднее предложено стать акционерами Softline Россия (АО «Софтлайн») ▫️На данный момент Российский бизнес был продан ЗПИФ «Тэтис Кэпитал» и неизвестно кто сейчас является его конечным владельцем

( Читать дальше )

Блог им. TAUREN |🍾 Абрау Дюрсо (ABRD) - обзор результатов компании итогам 2022г

- 13 апреля 2023, 11:29

- |

▫️Выручка: 12,1 млрд (+22,3% г/г)

▫️EBITDA: 3,6 млрд (+23,5% г/г)

▫️Чистая прибыль: 1,7 млрд (+25,6% г/г)

▫️Net debt/EBITDA: 2

▫️P/E TTM:11,7

▫️P/E fwd 2023: 9,5

▫️fwd дивиденд 2022: 1,8%

▫️fwd дивиденд 2023: 2,3%

Все обзоры https://t.me/taurenin/1275

✅ Компания стала бенефициаром ухода иностранных брендов с рынка РФ. Это позволило увеличить поставки на 18,1% до 54,1 млн бутылок, а также поднять средние цены реализации. Надо понимать, что конкуренты ушли только частично, а некоторые уже начинают возвращаться.

✅ Абрау-Дюрсо активно развивает туристическое направление бизнеса, которое уже занимает 11,5% в выручке компании (1,4 млрд рублей за 2022г). В 2023г планируется открытие нового отеля, что позволит кратно кратно увеличить номерной фонд. Кроме того, в перспективе это направление получит дополнительный импульс роста после открытия аэропортов на юге РФ, но это зависит от геополитической обстановки.

👉 К 2024г туризм скорее всего уже будет приносить около 2-2,5 млрд рублей выручки.

( Читать дальше )

Блог им. TAUREN |👩👧 Мать и Дитя (MDMG) - обзор финансовых результатов компании по итогам 2022г

- 07 апреля 2023, 09:10

- |

▫️Выручка: 25,2 млрд (без изменений)

▫️EBITDA:7,9 млрд (-4,3% г/г)

▫️скор. Чистая прибыль:6 млрд (-1,5% г/г)

▫️Чистая прибыль: 4,7 млрд (-23,2% г/г)

▫️P/E (скор) ТТМ:6,6

▫️P/E fwd 2023: 6,2

▫️ fwd дивиденды 2022:5,8%

▫️P/B: 1,3

Все обзоры https://t.me/taurenin/1275

👉 Отдельно результаты за 2П 2022:

▫️ Выручка: 13 млрд (-1% г/г)

▫️ EBITDA: 4,37 млрд (-2,5% г/г)

▫️ скор. Чистая прибыль: 3,6 млрд (+5% г/г)

⚠️ Средний чек на большую часть услуг компании вырос в пределах 10% в зависимости от конкретного сегмента. Однако при этом на соразмерную величину сократилась загрузка госпиталей (в Москве спрос упал сильнее чем в регионах). Как итог выручка осталась без изменений.

✅ В 2022г Мать и Дитя досрочно погасила кредитные линии на 3,1 млрд, благодаря чему общий уровень долга сократился всего до 600 млн. Теперь у компании на балансе чистая денежная позиция в размере 3,8 млрд.

❌ Если МиД заплатит по итогам года 50% из чистой прибыли (без корректировок), то мы получим дивидендную доходность не более 6%. Для нашего рынка это очень мало.

( Читать дальше )

Блог им. TAUREN |🏦 ВТБ (VTBR) - обзор основных финансовых показателей за 2022г

- 06 апреля 2023, 09:13

- |

▫️ Активы на 2022: 24,4 трлн ₽ (+17,1% г/г)

▫️ Собственный капитал на 2022: 780,6 млрд ₽ (-48,3% г/г)

▫️ Чистый убыток МСФО за 2022: 613 млрд ₽

▫️ Чистый убыток РСБУ за 2022: 756,8 млрд ₽

▫️ fwd дивиденды 2022-2023: 0%

Все обзоры https://t.me/taurenin/1275

✅ Даже без учёта консолидации «Открытия» кредитный портфель группы выросна 4% г/г (+18,1% вместе с Открытием). Сейчас общий кредитный портфель до вычета резервов составляет уже 17,4 трлн рублей.

✅ Менеджмент прогнозирует чистую прибыль за 1 квартал 2023г в размереоколо 140 млрд рублей. Само наличие прибыли — позитивный момент, но маловероятно, что соразмерных результатов можно ожидать и в других кварталах. По прогнозам самой компании, общая чистая прибыль за 2023г вряд ли составит более 400 млрд рублей (т.е. если брать верхнюю планку, то fwd P/E 2023 будет около 2).

⚠️ Доля государства в ВТБ (в собственности Росимущества) продолжает расти и сейчас составляет уже 76,4%. Только за счет эмиссии в пользу государства банку и удалось частично компенсировать потери по капиталу. Однако, для акционеров банка такая тенденция ничего хорошего не несёт.

( Читать дальше )

Блог им. TAUREN |⚒ Albemarle Corp (ALB) — обзор крупнейшего мирового производителя лития

- 03 марта 2023, 10:33

- |

▫️ Капитализация: $29,6B / 252,5$ за акцию

▫️ Выручка 2022:$7,3B (+120% г/г)

▫️ скор. EBITDA 2022:$3,5 (+299% г/г)

▫️ Чистая прибыль 2022: $2,7B (+2069% г/г)

▫️ P/E TTM:11

▫️ P/E fwd 2023:12

▫️ P/B:3,7

▫️ fwd д0,010,

,0ивиденд 2023:1.3%

Все обзоры https://t.me/taurenin/1275

👉 Albemarle Corp — американская компания, работающая в области химической промышленности. Она специализируется на добыче и производстве лития,001 брома и других химических продуктов и решений, которые используются в различных отраслях от электромобилей до агрохимии и нефтегазовой промышленности.

👉 Деление выручки по сегментам за 2022:

▫️ Литий: 60%

▫️ Бром: 25%

▫️ Катализаторы: 15%

✅ Прошедший год для Albemarle выдался фантастическим. Компания продемонстрировала кратный рост всех основных финансовый показателей: выручка +120% г/г, EBITDA (скор.) +299% г/г, чистая прибыль +2069% г/г. Драйвером таких результатов в основном выступал рост цен на литий (компания увеличила средние отпускные цены на 300% г/г) и другие виды ресурсов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс