SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Stanis |Защита купленного СТРЭДДЛА

- 06 мая 2025, 09:59

- |

ДИСКЛЕЙМЕР — для тех, кто понимает и использует универсальность и гибкость опционных стратегий на любом рынке

В моменте как фондовый, так и валютный рынки вошли в зону неопределенности на неопределенный период.

Вот и вся аналитика на сегодня.

Что же делать?

Имхо, купить стрэддл по интересующему активу и зарабатывать на нем.

И обратиться к классическим вариантам его защиты.

Например, как это рекомендует Доктор Опцион.

( Читать дальше )

В моменте как фондовый, так и валютный рынки вошли в зону неопределенности на неопределенный период.

Вот и вся аналитика на сегодня.

Что же делать?

Имхо, купить стрэддл по интересующему активу и зарабатывать на нем.

И обратиться к классическим вариантам его защиты.

Например, как это рекомендует Доктор Опцион.

«При покупке стрэддла, также как и при работе с любой купленной опционной позицией, мы, как и при продаже стрэддла, считаем точки корректировки для различных временных интервалов. Единственная разница заключается в том, что теперь мы вынуждены более внимательно следить за временным распадом. Нужно понимать, что приобретая длинную опционную позицию, Вы, в сущности, делаете ставку на рост волатильности. И если Ваша длинная опционная позиция начинает терять деньги быстрее, чем Вы прогнозировали, то это означает, что рынок говорит Вам: «Ваша ставка скорее всего проигрышная».

( Читать дальше )

- комментировать

- 2.8К | ★12

- Комментарии ( 32 )

Блог им. Stanis |СБЕРБАНК - премиальные вертикали на сентябрь

- 05 мая 2025, 11:35

- |

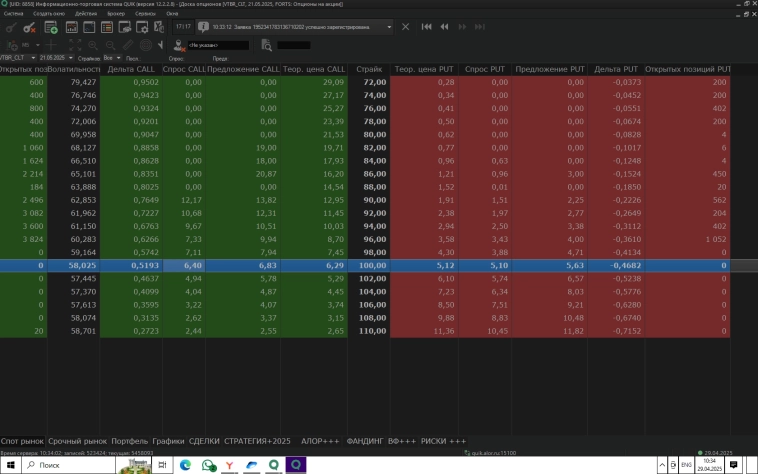

Пока многие трейдеры жалуются на неликвидность и игнорируют опционы, практики открывают квик, смотрят в стаканы, на ОИ и открывают свои

позиции.

Как, например, на сентябрьскую серию по Сберу по премиальникам.

Идея проста — в постдивидендный период купить опционы по цене текущего спота и продать на дивидендном страйке или повыше.

Риски ограничены, а потенциал роста вы выбираете сами.

Привлекательность ПО динамично растет, так как спотовый БА позволяет создать через опционы эквивалентный фондовый портфель с существенно более низкими затратами на ГО.

Кто в теме, тот видит возможности и активно использует их.

Всем удачи!

Вертикальный спрэд на 09.2025 +С230/-С350

позиции.

Как, например, на сентябрьскую серию по Сберу по премиальникам.

Идея проста — в постдивидендный период купить опционы по цене текущего спота и продать на дивидендном страйке или повыше.

Риски ограничены, а потенциал роста вы выбираете сами.

Привлекательность ПО динамично растет, так как спотовый БА позволяет создать через опционы эквивалентный фондовый портфель с существенно более низкими затратами на ГО.

Кто в теме, тот видит возможности и активно использует их.

Всем удачи!

Вертикальный спрэд на 09.2025 +С230/-С350

Блог им. Stanis |ВТБ - премиальные опционы на май

- 29 апреля 2025, 10:46

- |

По мотивам поста

smart-lab.ru/blog/1147606.php

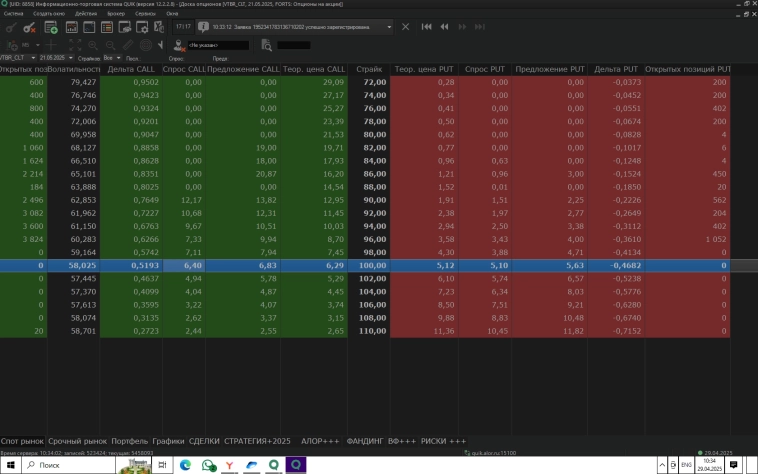

В моменте после рекомендации дивов на акции ВТБ есть смысл взглянуть, есть ли жизнь на его премиальниках.

Видим, что есть.

IV на уровне 60-65% мотивирует медведей.

Глубина всего на месяц.

Что вполне пригодно для позиционного тэта-трейдинга.

Потенциал доходности премия/ГО отличный.

И открыть, например, стрэнгл или бабочку вполне реально.

Присоединяйтесь!

ВТБ на май

smart-lab.ru/blog/1147606.php

В моменте после рекомендации дивов на акции ВТБ есть смысл взглянуть, есть ли жизнь на его премиальниках.

Видим, что есть.

IV на уровне 60-65% мотивирует медведей.

Глубина всего на месяц.

Что вполне пригодно для позиционного тэта-трейдинга.

Потенциал доходности премия/ГО отличный.

И открыть, например, стрэнгл или бабочку вполне реально.

Присоединяйтесь!

ВТБ на май

Блог им. Stanis |6 опционных спрэдов для трейдинга в БОКОВИКЕ

- 23 апреля 2025, 11:48

- |

Иногда полезно узнать, что торгуют и рекомендуют закордонные трейдеры )

Имхо, на Si, например, хороши проданные стрэнглы -С 105000 ...115000/ — Р70000...80000, если видеть на графиках широкий боковик на текущий год.

На недельках практически все стратегии применимы.

Но, как всегда, помним о рисках и проявляем разумную осторожность.

Имхо, на Si, например, хороши проданные стрэнглы -С 105000 ...115000/ — Р70000...80000, если видеть на графиках широкий боковик на текущий год.

На недельках практически все стратегии применимы.

Но, как всегда, помним о рисках и проявляем разумную осторожность.

Блог им. Stanis |Опционный КВИЗ на пасхальную Седмицу

- 21 апреля 2025, 10:00

- |

ДИСКЛЕЙМЕР — для тех, кто торгует и изучает опционы во всем их многообразии

Впереди пасхальная неделя.

Но после великого и светлого праздника мы возвращается к рабочему ритму

Интересно, насколько опционы стали узнаваемыми и применимыми на нашем рынке?

Профили опционных стратегий выглядят по-разному: для простой стратегии (например, покупки опциона колл) — это прямая линия с единственным изломом, а, к примеру, для стратегии «бабочка», сформированной из четырех опционов – профиль представляет собой линию, «сломанную» в трех точках.

А из какой комбинации коллов и путов состоит стратегия, профиль которой изображен на этом рисунке?

Проверьте себя и присылайте ответы до следующей пятницы.

Видеть потенциал прибыли и возможные риски всегда помогает калькулятор от биржи

www.moex.com/msn/ru-options-calc

Но даже в квике, еси вам доступен «модуль опционной аналитики», можно построить профили торгуемой или планируемой стратегии.

В этом и есть огромное конкурентное преимущество опционного трейдинга в отличие от линейной торговли на фондовом рынке.

( Читать дальше )

Впереди пасхальная неделя.

Но после великого и светлого праздника мы возвращается к рабочему ритму

Интересно, насколько опционы стали узнаваемыми и применимыми на нашем рынке?

Профили опционных стратегий выглядят по-разному: для простой стратегии (например, покупки опциона колл) — это прямая линия с единственным изломом, а, к примеру, для стратегии «бабочка», сформированной из четырех опционов – профиль представляет собой линию, «сломанную» в трех точках.

А из какой комбинации коллов и путов состоит стратегия, профиль которой изображен на этом рисунке?

Проверьте себя и присылайте ответы до следующей пятницы.

Видеть потенциал прибыли и возможные риски всегда помогает калькулятор от биржи

www.moex.com/msn/ru-options-calc

Но даже в квике, еси вам доступен «модуль опционной аналитики», можно построить профили торгуемой или планируемой стратегии.

В этом и есть огромное конкурентное преимущество опционного трейдинга в отличие от линейной торговли на фондовом рынке.

( Читать дальше )

Блог им. Stanis |ОПЦИОННЫЙ майнинг на FORTS

- 18 апреля 2025, 11:12

- |

ДИСКЛЕЙМЕР — для адептов арбитражного трейдинга на срочном рынке

В развитие темы и чтобы не повторяться, см. предыдущий пост

smart-lab.ru/blog/1142744.php

За последние годы на срочном рынке появились новые возможности для спрэдеров и арбитражеров.

Если внимательно сравнить два опционных деска на примере Газпрома, то увидим

Газпром — июнь, ПРЕМИАЛЬНЫЕ

н

н

Газпром — июнь, МАРЖИРУЕМЫЕ

( Читать дальше )

В развитие темы и чтобы не повторяться, см. предыдущий пост

smart-lab.ru/blog/1142744.php

За последние годы на срочном рынке появились новые возможности для спрэдеров и арбитражеров.

Если внимательно сравнить два опционных деска на примере Газпрома, то увидим

Газпром — июнь, ПРЕМИАЛЬНЫЕ

н

нГазпром — июнь, МАРЖИРУЕМЫЕ

( Читать дальше )

Блог им. Stanis |Денежный майнинг на FORTS

- 17 апреля 2025, 11:51

- |

ДИСКЛЕЙМЕР — для тех, кто в очевидном видит неочевидное

Слово «майнинг» происходит от английского «mining», что в дословном переводе означает «добыча».

Именно так в английском языке обозначалась добыча полезных ископаемых, золота и тому подобного.

Позже это слово прочно закрепилось за процессом получения криптовалюты.

Когда у нас появится крипта на бирже, неизвестно.

Но если понимать майнинг как извлечение пассивного монотонного дохода, то уже сегодня на срочном рынке он вполне доступен и возможен

1. Тэта-трейдинг

При текущем БА на споте Si любая продажа глубоко ВНЕденежных опционов генерит чистую тэту.

2. Фандинг

в моменте 15...25% годовых

3. Контанго

5-30% годовых

smart-lab.ru/q/futures/

4. Бэквард

5-30% годовых

smart-lab.ru/q/futures/

5. Арбитраж — фьючерсные календарные ( июнь-сентябрь-декабрь) и опционные спрэды ( вертикали, горизонтали, диагонали)

Про потенциальную доходность, чтобы не пугать консервативных инвесторов, лучше умолчать.

( Читать дальше )

Слово «майнинг» происходит от английского «mining», что в дословном переводе означает «добыча».

Именно так в английском языке обозначалась добыча полезных ископаемых, золота и тому подобного.

Позже это слово прочно закрепилось за процессом получения криптовалюты.

Когда у нас появится крипта на бирже, неизвестно.

Но если понимать майнинг как извлечение пассивного монотонного дохода, то уже сегодня на срочном рынке он вполне доступен и возможен

1. Тэта-трейдинг

При текущем БА на споте Si любая продажа глубоко ВНЕденежных опционов генерит чистую тэту.

2. Фандинг

в моменте 15...25% годовых

3. Контанго

5-30% годовых

smart-lab.ru/q/futures/

4. Бэквард

5-30% годовых

smart-lab.ru/q/futures/

5. Арбитраж — фьючерсные календарные ( июнь-сентябрь-декабрь) и опционные спрэды ( вертикали, горизонтали, диагонали)

Про потенциальную доходность, чтобы не пугать консервативных инвесторов, лучше умолчать.

( Читать дальше )

Блог им. Stanis |Недельки + Квартальники + LEAPS на Si

- 16 апреля 2025, 12:47

- |

Радует, что у нас хотя бы на некоторых БА есть возможности строить такие спрэды.

Например, на С115000 на разную глубину по датам — от неделек до декабря.

Графики подтверждают, что если ребалансировать ближние страйки и держать самый дальний до экспирации, то в итоге получим монотонный профит.

Оживление на недельках и растущий ОИ позволяют выбрать наиболее ликвидные пары.

Премии мотивируют, риски контролируемы, доход отличный.

Кому интересно, присоединяйтесь.

Например, на С115000 на разную глубину по датам — от неделек до декабря.

Графики подтверждают, что если ребалансировать ближние страйки и держать самый дальний до экспирации, то в итоге получим монотонный профит.

Оживление на недельках и растущий ОИ позволяют выбрать наиболее ликвидные пары.

Премии мотивируют, риски контролируемы, доход отличный.

Кому интересно, присоединяйтесь.

Блог им. Stanis |ЕВРО vs ДОЛЛАР

- 11 апреля 2025, 10:26

- |

Пока на фондовом рынке царит легкая паника из-за пошлин Трампа, на валютном рынке тоже происходит своя конфронтация.

В моменте отличная возможность построить спрэд на схождение базиса 2-х основных валют.

Кто понимает специфику фандинга, может использовать вечные фьючерсы и разницу фандингов.

Или фьючерсы на евро-доллар.

Но предпочтительнее всего создать опционный спрэд, хотя с ликвидностью там слабовато для евро.

В любом случае опционщики находят выход в конструировании связок с вечными фьючерсами.

Имхо, это рационально и эффективно.

Расхождение евро и доллара особенно наглядно на разных тайм-фреймах.

Новое это хорошо забытое старое.

Вопрос к заядлым арбитражникам.

Есть такая незатейливая формула:

Eu — ED*Si=0

Кто-нибудь использует ее в практическом трейдинге?

В моменте отличная возможность построить спрэд на схождение базиса 2-х основных валют.

Кто понимает специфику фандинга, может использовать вечные фьючерсы и разницу фандингов.

Или фьючерсы на евро-доллар.

Но предпочтительнее всего создать опционный спрэд, хотя с ликвидностью там слабовато для евро.

В любом случае опционщики находят выход в конструировании связок с вечными фьючерсами.

Имхо, это рационально и эффективно.

Расхождение евро и доллара особенно наглядно на разных тайм-фреймах.

Новое это хорошо забытое старое.

Вопрос к заядлым арбитражникам.

Есть такая незатейливая формула:

Eu — ED*Si=0

Кто-нибудь использует ее в практическом трейдинге?

Блог им. Stanis |Сегодня экспирация премиальных опционов на АКЦИИ - а что дальше?

- 09 апреля 2025, 09:02

- |

Дисклеймер — для интересантов опционных стратегий на FORTS

Давно есть желание составить фондовый портфель через деривативы.

Но по ситуации пока жесткий ШОРТ, как рекомендует ИИ.

Поэтому в качестве теста сегодня продаем только глубоко внеденежные ПУТы -«колеса» с исполнением в конце дня.

По всей линейке доступных ПО на акции ( более 45+)

И попутно мониторим относительно дешевые перспективные бумаги на ИЮНЬ.

Пока только Сбер куплен через коллы С300 с хеджем сентябрьскими фьючерсами и продажей С360.

Надежды на ЕДП с опционами с 1 апреля не оправдались, но по крайней мере один брокер к майским праздникам обещает запустить такой сервис.

Так что снова ждем.

В моменте на ПО текущая IV летает в диапазоне 50-150% на недельках, месячниках и квартальниках.

Значит, активность и ликвидность будут обеспечены.

Чувствуется некий приток денег.

Пора увеличивать лимиты и заниматься кэрри-трейдингом.

Присоединяйтесь!

СПРАВОЧНО

mfd.ru/marketdata/barometer/

( Читать дальше )

Давно есть желание составить фондовый портфель через деривативы.

Но по ситуации пока жесткий ШОРТ, как рекомендует ИИ.

Поэтому в качестве теста сегодня продаем только глубоко внеденежные ПУТы -«колеса» с исполнением в конце дня.

По всей линейке доступных ПО на акции ( более 45+)

И попутно мониторим относительно дешевые перспективные бумаги на ИЮНЬ.

Пока только Сбер куплен через коллы С300 с хеджем сентябрьскими фьючерсами и продажей С360.

Надежды на ЕДП с опционами с 1 апреля не оправдались, но по крайней мере один брокер к майским праздникам обещает запустить такой сервис.

Так что снова ждем.

В моменте на ПО текущая IV летает в диапазоне 50-150% на недельках, месячниках и квартальниках.

Значит, активность и ликвидность будут обеспечены.

Чувствуется некий приток денег.

Пора увеличивать лимиты и заниматься кэрри-трейдингом.

Присоединяйтесь!

СПРАВОЧНО

mfd.ru/marketdata/barometer/

| Инструмент | Последнее закрытие |

ИФС |

|---|

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс