Блог им. PROFITOleg |Рост МосБиржи неизбежен! $MOEX (МосБиржа).

- 03 марта 2023, 11:03

- |

Держу МосБиржу в долгосрочном портфеле уже очень давно. Акция абсолютно уникальная, хоть многие этого не понимают.

Обычно для того, чтобы стабильно развиваться, компании нужно инвестировать в себя, увеличивая капекс (кап. затраты).

‼️МосБиржа развивается сама по себе, только за счёт роста фин. грамотности граждан РФ. Абсолютный монополист на своём рынке.

👉 А свободный денежный поток МосБиржа до 22 года направляла на дивиденды.

Фин. грамотность в России активно росла последние годы, растёт и будет расти дальше. Потому что это выгодно брокерам, банкам и всем остальным. В следствие чего и МосБиржа продолжит развиваться.

По показателям стоит дороговато, если брать по текущим. P/E примерно 8-9 выйдет по итогам 2022. Долг отрицательный.

Я добирал последний раз 6 октября 22 года, в 2 раза дешевле текущих, о чём писал на канале: t.me/c/1517003300/3282

ИТОГ:

Рост фин. показателей МосБиржи просто неизбежен. Фин. грамотность Россиян будет расти дальше. Держу акции. 🤝

Если у вас Мосбиржи нет, то от 108₽ стоит начинать набирать позу в долгосрок лесенкой.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. PROFITOleg |Обзор Лукойла. $LKOH (Лукойл).

- 01 марта 2023, 21:04

- |

Лукойл – самая большая позиция в нашем среднесрочном портфеле. Он занимает 15% от депо.

Была сформирована сильнейшая конвергенция, сейчас она активно отрабатывается. См фото👆

‼️ Наша средняя с подписчиками на канале 3912₽. На данный момент мы имеем 2,8% прибыли. Принял решение 1/3 позиции закрыть (остаётся 10% от депо).

👉 В последний месяц нефтяные доходы в рублях выросли на 20%, о чём я делал отдельный пост: smart-lab.ru/blog/880755.php

Поэтому потенциал роста Лукойла не исчерпан.

Следующая цель: 4140₽ (EMA 100).

Мелочь, а приятно! Ждём Лучок выше! 😉

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Блог им. PROFITOleg |Застройщики. Недвижка Москвы.

- 01 марта 2023, 13:22

- |

👉 С 19 по 22 год цены на недвижимость активно росли. Квадратный метр в Москве подорожал со 180 до 270 тыс ₽.

Всё дело в льготной ипотеке. Россияне не становились богаче. Они просто набирали больше кредитов.

Застройщики не могли этим не воспользоваться и стали строить всё больше и больше. ПИК даже построил несколько заводов бетонных плит в подмосковье.

Но после 21 сентября всё изменилось. Многие уехали из России и стали продавать свою недвижку. Спрос уменьшился, предложение увеличилось.

☝️ Естественно цена на вторичку упала, а застройщики цены почти не понизили. В связи с чем у них упали продажи до рекордно низких значений.

‼️ ПИК в это время всё строит и строит больше и больше нового жилья. Так как иначе встанут заводы по производству бетонных плит!

При этом всём темпы переезда граждан в Москву из других регионов последние годы падают.

КОРОЧЕ ГОВОРЯ:

Рынок недвижки ждёт длительная стагнация, а застройщиков – проблемы. Они строят гораздо больше жилья, чем рынок может поглотить.

( Читать дальше )

Блог им. PROFITOleg |Обзор компании Дальневосточное морское пароходство. $FESH (ДВМП).

- 01 марта 2023, 12:10

- |

В связи с санкциями торговля между Китаем и РФ развивается сильнейшими темпами (мы поставляем больше сырья, они нам больше товаров):

В 2022 году товарооборот Китая и РФ составил 190 млрд $, увеличившись на 29% по сравнению с 2021 годом.

Кто на этом зарабатывает?!

– ДВМП! Компания не только владеет Владивостокским портом, через который идёт практически вся торговля с Китаем, она ещё и на своих судах привозит товары из Китая.

‼️ При этом всём стоит акция ДВМПшки всего 2-3 своих чистых прибыли.

☝️Такая низкая цена акции обусловлена тем, что компания стала государственной после того, как у Магомедова отняли акции.

Я считаю, что риски здесь вполне оправданы и с приходом государства к власти компания может, например, начать платить дивы. А если будут дивы, то рынок акцию переоценит сильно выше.

ДВМП есть в нашем долгосрочном портфеле. Мы с подписчиками тг-канала держим дальше! 🤝

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Блог им. PROFITOleg |⚡️ Магнит запускает сеть жёстких дискаунтеров!

- 28 февраля 2023, 23:23

- |

Жёсткие дискаунтеры – это магазины с самыми минимальными ценами. Компания снимает самое дешевое помещение в районе, не раскладывает еду с паллет и тд и тп.

☝️Это единственный верный путь развития для всех ретейлеров. Почему? Потому что реальные доходы населения падают, люди все больше экономят на всем, в том числе и на еде.

Будем наблюдать за тем, как быстро это направление у Магнита будет развиваться.

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

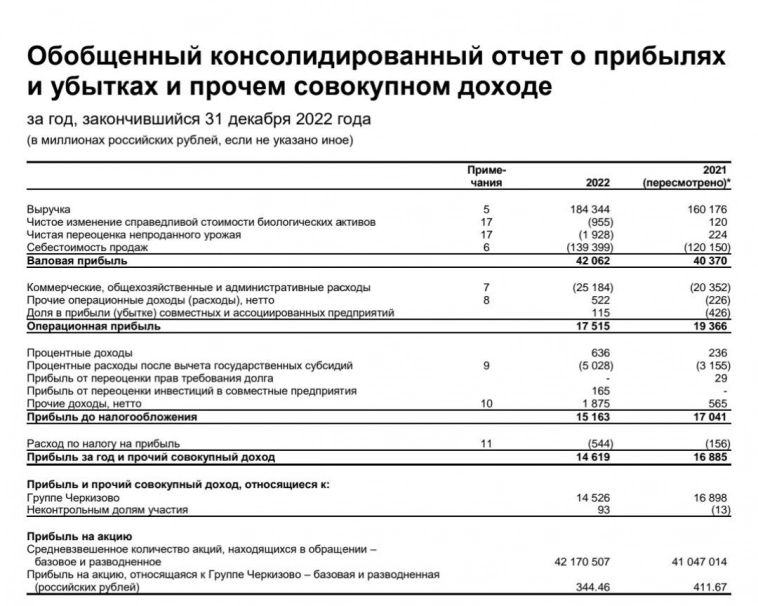

Блог им. PROFITOleg |Не так страшен чёрт, как его малюют. Группа Черкизово выпустила годовой отчёт по МСФО.

- 28 февраля 2023, 11:46

- |

Предисловие:

Это моя одна из самых любимых акций из долгосрочного портфеля. Потому что Черкизово поможет сохранить капитал от инфляции и преумножить его!

☝️При росте цен на еду, растёт прибыль компании, а сама контора постоянно развивается.

👉 Теперь к самому отчету:

На первый взгляд кажется, что прибыль на акцию упала с 411₽ до 344₽.

Но на самом деле это далеко не так. В 21 году компания переоценила свои биологические активы на 8 ярдов, и они отразились в чистой прибыли. В 22 году биологич. активы переоценились всего на 2 ярда.

❗❗ Если скорректировать чистую прибыль, то мы получим +16% г/г! Выручка также выросла на 13% г/г.

Летом Черкизово запустила крупнейший в России завод по переработке масленичных культур в Липецкой области, а в декабре купила предприятия группы компаний «Русское зерно».

( Читать дальше )

Блог им. PROFITOleg |❓ Фосагро или Куйбазот: где больше выгоды для инвестора?

- 28 февраля 2023, 11:07

- |

В связи с санкциями на РФ, цена природного газа во всем остальном мире существенно выросла.

☝️А азотные удобрения производятся с помощью газа и соответственно, во всем мире, кроме России себестоимость производства азотных удобрений выросла.

У наших производителей себестоимость осталась той же, что дало им серьёзное конкурентное преимущество на мировом рынке.

Именно поэтому Фосагро и Куйбышевазот торгуются гораздо выше уровней до СВО.

Самое главное, что сверхприбыль эти 2 компании вложили в увеличение производства.

❗ Но Фосагро, в силу своих размеров, уже не может так активно увеличивать производство, так быстро, как это делает Куйбышевазот, и не пытается это делать:

👉 Если Фосагро выплачивает дивиденды в размере от 50% от ЧП (чистой прибыли), то Куйбышевазот – 30% от ЧП.

Фосагро уже скорее дивидендная компания, а Куйбышевазот – компания роста 🤷♂️

( Читать дальше )

Блог им. PROFITOleg |Туманное будущее дивидендов от МТС.

- 28 февраля 2023, 11:00

- |

Брал я в долгосрочный портфель эту акцию 3 мая 2022 года по 204₽.

Развития у МТС уже давно нет. Идея была в ежегодном получении больших дивидендов. От нашей средней цены мы летом получили 17% дивами.

❗❗ Компания долгие годы платила дивиденды в долг и все сопутствующие расходы покрывала за счёт повышения тарифов.

Но в октябре этого года ФАС предписал МТС понизить тарифы: ведомости

Набиуллина уже заявила, что на ближайших заседаниях повысит ставку. Компании станет дороже обслуживать огромный долг.

( Читать дальше )

Блог им. PROFITOleg |Совкомфлот вышел на IPO в 20 году и с того момента упал в 2 раза. Почему?

- 27 февраля 2023, 15:33

- |

Да потому что рынок переоценил акцию к справедливым значениям.

Цель Российских ipo – продать хомякам долю в компании в разы дороже, чем она стоит 🤷♂

Теперь, когда акция стоит справедливо, на рынке морских грузоперевозок сложилась очень выгодная для Совкомфлота ситуация.

Раньше основную часть нефти и газа мы поставляли по трубам. С вводом санкций большая часть этих объёмов отправилась морем.

В связи с чем объем перевозок танкерами вырос в разы, цены на фрахт выросли на 400%.

❗❗ И чистая прибыль Совкомфлота, соответственно, выросла в разы, о чём свидетельствует отчёт по МСФО👇

Прибыль Софкомфлота за 9 мес 2022 составила 321 млн$. Это 10 рублей на акцию!

( Читать дальше )

Блог им. PROFITOleg |Как разработать прибыльную стратегию? Обучающий пост.

- 27 февраля 2023, 13:25

- |

«Вот ты говоришь всё время про стратегию, Олег, а как её придумать-то?)» — время от времени мелькает у меня в комментариях.

Рассказываю и показываю на своем примере:

👉 Ничего супер-сложного. Начните с определения того, кто вы вообще на рынке? Долгосрочный инвестор, среднесрочный спекулянт, или краткосрочный трейдер?

Дальше, уже с пониманием этого, просто записывайте все правила и закономерности, которыми вы руководствуетесь при торговле на рынке. К примеру:

– не беру одну позицию более, чем на 15% от депо.

– не пользуюсь плечами.

– не шорчу.

– прежде чем войти в позицию, анализирую ситуацию в секторе компании.

☝️Это и есть процесс формирования стратегии.

Когда стратегия готова, вам нужно протестировать её на небольших деньгах. Не нужно кидаться и сразу раскидывать весь депозит по компаниям, возьмите

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс