Блог им. OlegDubinskiy |Татнефть. Дивиденды за 2023г. Считаю, сколько могут выплатить.

- 18 апреля 2024, 17:28

- |

СД Татнефти

23 апреля (вторник)

рассмотрит выплату финальных дивидендов за 2023г.

Исходя из чистой прибыли за весь год в размере 288 млрд руб. и коэффициента выплат 75% ЧП,

Татнефть выплатит 96 руб. на акцию за 2023 г. с доходностью 14%.

За вычетом уже объявленных и выплаченных 62,7 руб. на акцию финальный дивиденд может составить 33 руб. на акцию с доходностью около 5%.

В последние годы Татнефть направляла 50% чистой прибыли на дивиденды,

min уровень, предусмотренный политикой компании.

Однако Татнефть фактически выплатила 100% чистой прибыли за III квартал 2023 г. по РСБУ

в виде второго промежуточного дивиденда.

Поэтому, вероятно, Татнефть возвращается к практике 2017 – 2019 гг.,

когда она выплачивала 70–90% чистой прибыли (ЧП) по МСФО.

Любая выплата ниже 70% разочарует рынок.

Выплата на уровне 70% ЧП или выше

может вызвать ралли в бумаге.

У нас позитивный взгляд на бумагу, которая торгуется с прогнозным P/E на 2024–2025 гг. в размере 5,1x,

с дисконтом 23% к среднему долгосрочному P/E.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. OlegDubinskiy |ММК: МСФО 2023

- 18 апреля 2024, 11:56

- |

ММК

МСФО 2023г

Сильный отчёт !

mmk.ru/ru/press-center/news/finansovye-rezultaty-gruppy-mmk-za-12-mesyatsev-2023-g/

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 12 МЕСЯЦЕВ 2023 ГОДА К 12 МЕСЯЦАМ 2022 ГОДА

Выручка Группы ММК выросла относительно 2022 года на 9,1%, до 763 390 млн руб.,

рост объемов продаж.

EBITDA увеличилась на 26,2% по сравнению с предыдущим годом, до 195 597 млн руб.,

вследствие улучшения структуры продаж, в т.ч. увеличения продаж премиальной продукции.

Показатель рентабельности EBITDA достиг 25,6%.

Cash-cost сляба за 2023 год составил 29 508 руб./т.

Чистая прибыль составила 118 360 млн руб., увеличившись на 68,2% по сравнению с 2022 годом.

Свободный денежный поток за 2023 год сократился на 57,6%, до 30 747 млн руб.,

отражая рост капитальных затрат на фоне дальнейшей реализации стратегии развития.

Остаток денежных средств и депозитов на счетах на конец 2023 г. составил 161,8 млрд руб.

Чистый долг по итогам 2023г. минус 89,3 млрд руб.,

чистый долг/EBITDA минус 0,46.

ПО ДИВИДЕНДАМ ПОКА ТИШИНА.

( Читать дальше )

Блог им. OlegDubinskiy |1. ЭЛЕМЕНТ. Новое IPO. Российские микросхемы, чипы !!! Предлагаю обсудить !!! 2. РКК ЭНЕРГИЯ

- 18 апреля 2024, 08:54

- |

1.

«Элемент»

Рассчитывает на оценку в 100-150млрд рублей и планирует привлечь 10% (т.е. 10 — 15 млрд руб.).

Специализация — микросхемы (у РФ из-за санкций сложности с закупкой импортных микросхем).

Заводу МИКРОН уже 60 лет.

«Элемент» в 2019г. собран на базе активов АФК «Система» и «Ростеха»

Государственное регулирование цен — это большой минус для акционеров «Элемент».

Ещё минус, что IPO планируют на СПБ бирже, а не на Мосбирже.

Ещё минус в том, что отчётность холдинг пока не публикует.

Выручку и прибыль «Элемент» не публиковал с 2021 г.,

За 2021г. выручка по РСБУ 5,7 млрд руб., чистая прибыль – 257 млн руб.

Обратите внимание: отчётность — по РСБУ.

По МСФО консолидированную отчётность не публиковали.

Пока — не прозрачная, тёмная история.

Могут из патриотических соображений разогнать до космических мультипликаторов, как НПО Энергия.

Т.е. спекулятивно идея может быть интересна.

Пока про то, будет ли ЭЛЕМЕНТ торговаться на Мосбирже, информации в открытом доступе не видел.

( Читать дальше )

Блог им. OlegDubinskiy |Сильные и слабые компании Когда растут убыточные компании Кто есть кто Мой портфель Лидеры Отстающие

- 17 апреля 2024, 19:45

- |

Друзья,

в этом видео

за 7 минут

рассказываю своё мнение о рынке, какие компании держу в портфелях и почему.

Думаю,

важно понимать,

Чем занимается компания, которую Вы купили,

динамику прибыли, денежного потока, дивидендов и как она оценена по мультипликаторам по сравнению с конкурентами

(конечно, мультипликаторы по отраслям отличаются и интересно сравнить по отрасли), динамика по долгу компании.

Думаю, что понимание важно для того, чтобы знать, ктогда компанию продавать.

Фундаментально сильные компании держу долгосрочно.

Убыточные компании, если и купить в расчёте на растущий тренд, то важно с самого начала понимать критерии выхода и дисциплинированно этих критериев придерживаться.

В среднесрочных портфелях держу

Сбер

БСП

Мосбиржу

Лукойл

Башнефть пр.

Татнефть

И др.

Какие убыточные компании сейчас пампят и когда из них лучше выходить:

Написал личное мнение.

Не смотря на минимальную просадку на этой неделе,

( Читать дальше )

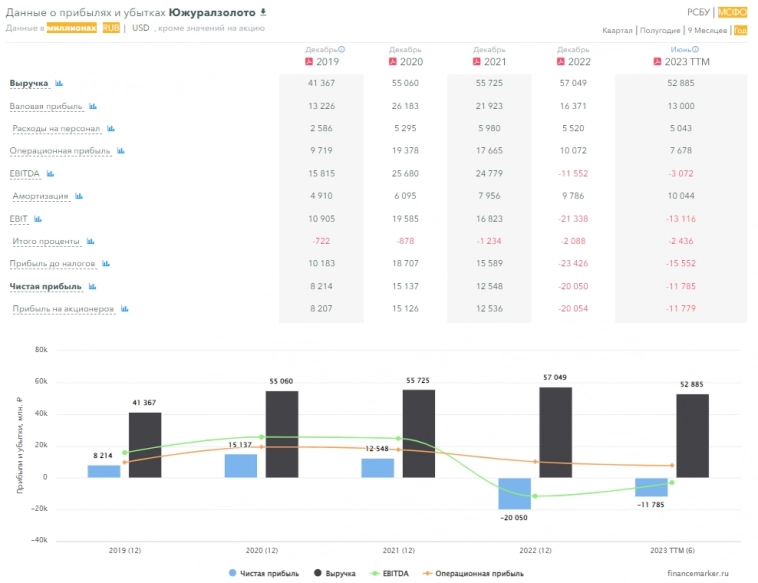

Блог им. OlegDubinskiy |ЮГК: личное мнение о компании. Позади (по отчётности) - убытки, отрицательный свободный денежный поток, дивиденды никогда не платили. Что дальше ? Мысли вслух.

- 17 апреля 2024, 11:37

- |

В этом просто пишу личное мнение.

Акций Петропавловска

не держу и никогда не держал.

И акций ЮГК тоже нет

(кстати, у ЮГК было 29% акций ПЕТРОПАВЛОВСКа).

В этом посте написал, почему нет ЮГК в портфелях.

Возможно, всё у ЮГК и будет хорошо.

А может, и не будет.

Но суперпозитив, думаю, уже в цене

(а будет ли на самом деле супербозитив — ???????)

ЮГК

Пока — убытки.

ЮГК владели мажоритарным пакетом ПЕТРОПАВЛОВСК (29%),

списали, т.к. ПЕТРОПАВЛОВСК — банкрот.

Дивиденды ЮГК никогда не платили

(обещают: сейчас физики обещаниям верят).

За 2022г убытки,

за 1 пол. 2023 — убытки.

Свободный денежный поток (FCF)

2021г., 2022г., 1 полугодие 2023г. — отрицательный

( Читать дальше )

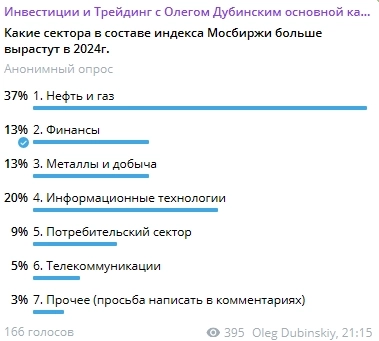

Блог им. OlegDubinskiy |Какой сектор в составе индекса Мосбиржи больше вырастет в 2024г.

- 17 апреля 2024, 08:48

- |

Запустил опрос в своём чате.

Большинство считает, что нефть и газ.

t.me/OlegTradingChat/319010

За ночь 166 человек проголосовали.

Учитывая, что и P/E нефтегаза, в среднем, около 5, дивиденды, в среднем, 10%,

рубль начал девальвироваться,

думаю, логично считать, что лидером 2024г. станет сектор нефтегаза.

С уважением,

Олег

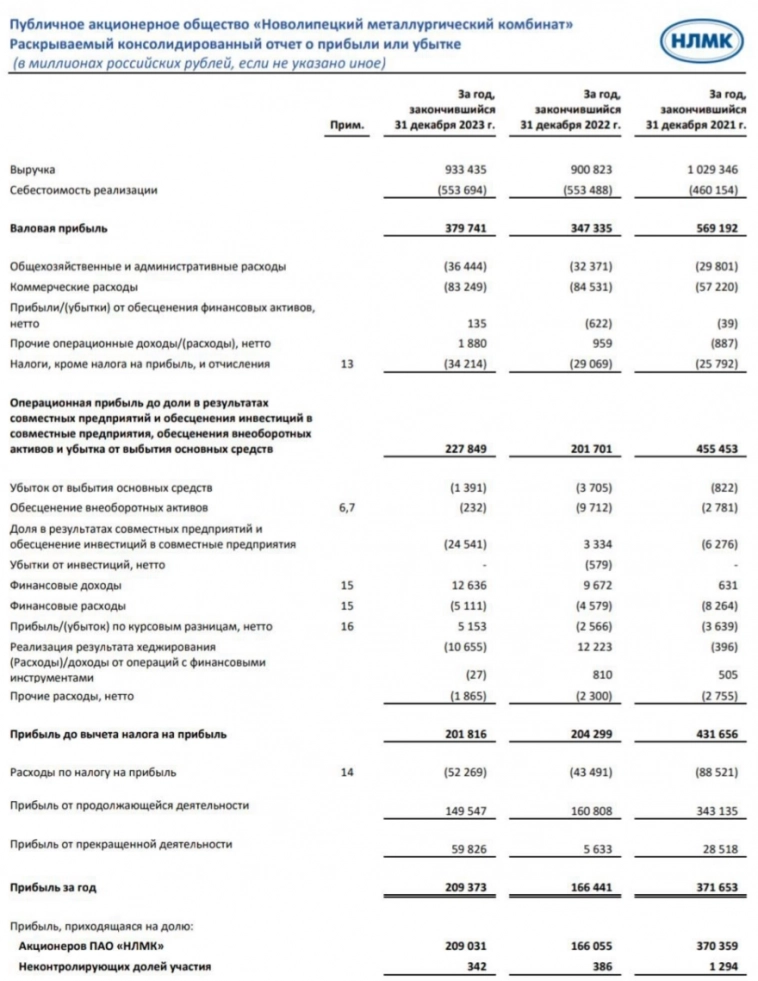

Блог им. OlegDubinskiy |НЛМК: мысли по отчёту МСФО 2023г

- 16 апреля 2024, 10:24

- |

по сравнению со 166,441 млрд рублей в 2022 году (прирост на 25,8%).

В 2021 году прибыль НЛМК составляла 371,653 млрд рублей.

Выручка группы за отчетный период увеличилась на 3,6% по сравнению с 2022 годом и

составила 933,435 млрд рублей (900,823 млрд рублей в 2022 году и 1,029 трлн рублей в 2021 году).

Валовая прибыль в прошлом году повысилась на 9,3%, до 379,741 млрд рублей

(347,335 млрд рублей в 2022 году и 569,192 млрд рублей — в 2021 году).

Прибыль, приходящаяся на акционеров, за отчетный период зафиксирована на уровне 209,031 млрд рублей.

Сразу возникаем мысль о дивидендах (11% див. дох., я про дивиденды за 2023г.).

Совет директоров рекомендует дивиденды.

ГОСА принимает или отменяет, но менять не может.

Думаю, на ГОСА НЛМК примут.

Не было дивидендов за 2022г.

Могут и заплатить, но это не скоро.

Сначала заплатят за 2023г., дальше видно будет.

Позитив,

что НЛМК стали отчитываться по МСФО.

( Читать дальше )

Блог им. OlegDubinskiy |Селигдар. Такой красивый тренд и такая некрасивая отчётность.

- 15 апреля 2024, 19:54

- |

Селигдар по дневным

Рост просто потому, что положительная корреляция с золотом.

Дивиденды — в долг

Отчёт по МСФО.

Убытки за 2023г.

( Читать дальше )

Блог им. OlegDubinskiy |От санкций на алюминий, никель, медь есть и плюсы. Последствия

- 15 апреля 2024, 09:28

- |

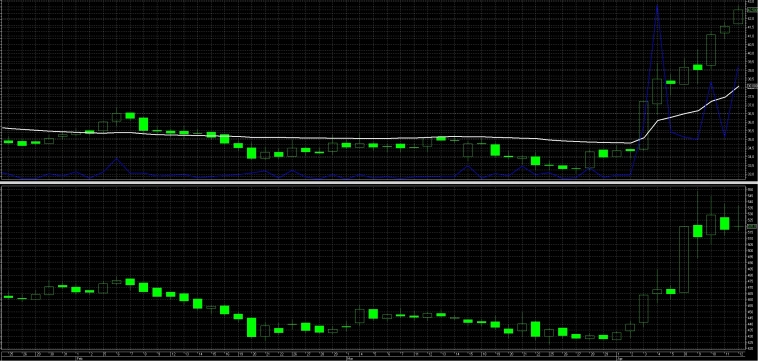

Блог им. OlegDubinskiy |Почему на этой неделе вырос РУСАЛ Личное мнение о причине роста и как на этом заработать

- 14 апреля 2024, 11:14

- |

По дневным

РУСАЛ (верх)

ЭН+ (низ)

EN+ Group владеет контрольным пакетом акций (56,88%) компании РУСАЛ —

крупнейшего производителя алюминия за пределами Китая с годовой мощностью в 3,9 млн тонн и

энергогенерирующими активами с общей установленной мощностью 19,4 ГВт.

Компания является единственным поставщиком первичного алюминия в мире,

который полностью обеспечен собственными гидроэнергией и глиноземом.

Также EN+ Group на 70% обеспечена бокситами и нефелинами, что

в совокупности составляет более 60% всех затрат производства металла.

Если одна компания растёт, то покупать другую.

Помогать компаниям идти в ногу.

В начале апреле ЭН+ выросла на 25%, а Русал незначительно.

На этой неделе, Русал догонял Эн+ групп.

ЛИЧНОЕ МНЕНИЕ.

Сейчас, думаю, после объявления санкций США на алюминий, опасно покупать РУСАЛ. бы уже не лез в РУСАЛ.

Интересно обсудили в VIP чате эту тему.

Подписчик обратил внимание на рост ЭН+.

Кто знает,

что за разборки в Эн+.

Почему в начале апреля аж плюс 25% за неделю ?

С уважением,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс