Блог им. MyEqCap |IPO ЕвроТранс - так ли уж дорого 250 руб. за акцию?

- 21 октября 2023, 19:47

- |

В июне 2023 г. компанией ПАО «ЕвроТранс» опубликовано приглашение делать оферты о приобретении акций дополнительного выпуска. Общее количество размещаемых бумаг составляет 106 млн. штук., из них 4.8 млн штук зарезервировано действующими акционерами. Цена одной акции составляет 250 руб., датой окончания сбора оферт установлено 20.11.2023, если все акции к размещению не будут выкуплены раньше. Подробнее тут в самом низу.

На мой взгляд, IPO организовано очень круто:

1) Можно подать заявку через сайт (не нашел как, правда, но в Приглашении написано);

2) Можно приехать в офисы компании;

3) Самое необычное для меня — можно приехать на одну из АЗС, посмотреть совладельцем какой АЗС Вы можете стать и подать заявку на приобретение ценных бумаг. Класс? По мне так очень интересно.

IPO хотят проводить для того, чтоб на вырученные деньги развивать АЗК (далее — с их сайта):

Описание стратегии дальнейшего развития «Зеленого проекта» на 2022-2032 годы:

Компания планирует осуществить формирование сети универсальных автозаправочных комплексов (АЗК) на территории Москвы и Московской области.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

Блог им. MyEqCap |HeadHunter сильно перекашивает мой портфель, но я вижу потенциал для роста

- 20 октября 2023, 15:13

- |

Начнем с главного — #HHRU сильно перекашивает мой портфель ввиду роста на 233% (набирать я его начал где-то с июля 2022 г.).

Я уже писал несколько раз про него (см. тут, тут и упомянул тут с мыслью что вот сейчас вот продам — пожадничал, дальше смотрите на график).

Цена вновь подбирается к 4000 руб. за акцию — предыдущая психологическая отметка, по которой я хотел продавать. Однако, я считаю, что по моей стратегии цена к 2026 году (а с текущей прибылью вероятно и раньше) должна достичь 5000 руб.

( Читать дальше )

Блог им. MyEqCap |А для меня Лукойл уже дорогой, но прикупил его неплохо

- 19 октября 2023, 15:47

- |

Набросал своих мыслей про Лукойл в связи с объявлением дивидендов.

Данные рассчитаны на основании показателей до 2022 года.

Итак, если Лукойл продолжит наращивать прибыль на акцию со скоростью не менее 15% в год, то будущую цену к 2026 году я вижу не ниже 12644,55 руб. и вот почему:

1) Высокие цены на нефть обещают высокую прибыль в этом году;

2) Конфликт на Ближнем востоке, на мой взгляд, предполагает сохранение высоких цен и в следующем году;

3) Будущая цена не учитывает выплаченные дивиденды;

4) Слабый рубль, исторически он будет обесцениваться даже несмотря на то, что сейчас экспортеры (и скорее всего Лукойл тоже) вынуждены продавать валютную выручку.

5) Все еще ждем выкуп акций нерезидентов с дисконтом.

Да, 15% в год с учетом нестабильного роста прибыли (что очевидно на скриншоте) может казаться завышенной оценкой, но я предпочту именно 15% (это мое внутреннее видение с учетом вышеуказанных факторов).

Р/Е я беру около 6 — это средний показатель средних показателей (😶) пятилетних периодов, закончившихся в 2012-2019 гг. Дальше был сильный провал по прибыли из-за COVID-19, соответственно Р/Е 222,5. Это в аналитике называется «выброс», я просто его проигнорирую.

( Читать дальше )

Блог им. MyEqCap |Держу Х5 с 1175,5 и буду держать еще

- 17 октября 2023, 13:13

- |

Х5 представил операционные результаты, все очень хорошо — продажи растут, средний чек растет, инфляция в стране тоже растет. Активы растут, рентабельность при этом не падает, долг к ebitda на очень комфортных значениях и вдвое ниже порогового значения для дивидендов. Есть множество блогеров, инвестиционных компаний и новостных каналов, которые сделают разбор более подробный, а можете просто в презентацию от Х5 глянуть. Я хочу поговорить о другом.

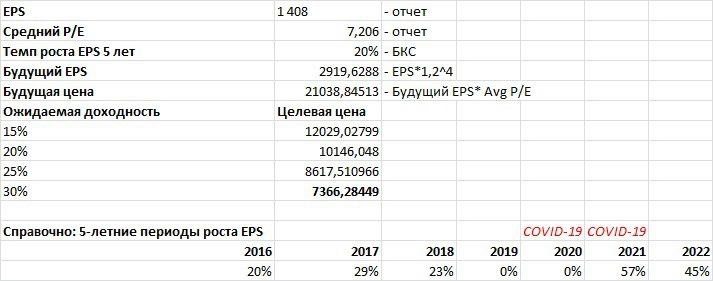

У меня есть метод, который я позаимствовал из книжки Артема Хачатряна — возьми EPS, рассчитай будущий EPS на основании темпов роста прибыли, возьми Р/Е и посчитай средний. Затем перемножь и получишь будущую цену. Затем дисконтируй на ожидаемую доходность и получишь целевую цену.

Для российского рынка моя целевая доходность составляет 30% в год. Средняя цена входа в бумагу 1175,50 руб.

И вот расчеты:

Я пробовал прикидывать «а что если EPS будет повыше?» (с текущими результатами и инфляцией в стране ниже он явно не должен быть), «а что если Р/Е брать побольше»? (но мы за безопасные инвестиции, поэтому «задирать» будущую рассчитанную цену не хочу). Но даже если брать Р/Е как 20 и EPS за 2023 г. как 230 руб., с ожидаемой доходностью в 30% я не смогу купить бумагу дешевле, чем за 2358 руб. (а сейчас почти 2400). И будущая цена будет тогда 6734 руб. за акцию.

( Читать дальше )

Блог им. MyEqCap |Татнефть - перспективная компания на горизонте 5 лет или перегретая бумага?

- 11 октября 2023, 11:16

- |

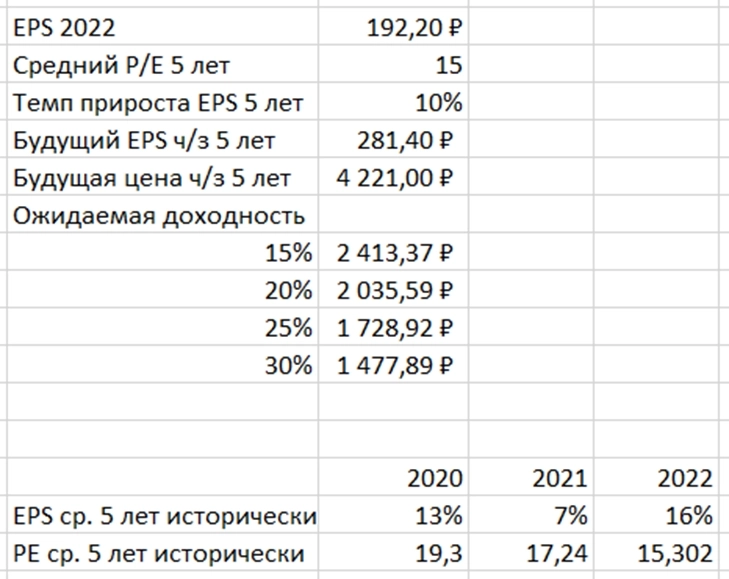

Для анализа компаний я использую темп прироста EPS и средний Р/Е на пятилетних периодах.

Обратим внимание на отчет за 6 месяцев 2023 г. — компания показала совокупный доход за период выше чем за аналогичный период 2022 г. (148 млрд. руб. против 132 млрд. руб.). При этом выручка по основным направлениям деятельности сильно упала (разведка и добыча 379 млрд руб. против 570 млрд. руб., просадки по всем направлениям; переработка и реализация 373 млрд руб. против 445 млрд. руб., просадка по продажам в дальнее зарубежье, но рост на внутреннем рынке.). Это негативный фактор.

Посмотрим непосредственно на показатели:

На изображении я взял EPS за 2022 г., Р/Е как среднее среднего Р/Е на пятилетних периодах (2017-2022 г., как по человечески обозвать «среднее среднего» я не придумал — предложения в комментарии).

С учетом вышеупомянутых негативных факторов, а также исторических показателей темпов роста EPS (на пятилетнем периоде, закончившимся в 2017,2018 и тд., смотри предпоследнюю строку таблицы), я не хочу брать прогнозируемый темп роста EPS выше, чем 10% в год.

( Читать дальше )

Блог им. MyEqCap |HeadHunter переезжает в РФ - время скупать расписки в долларах?

- 03 октября 2023, 16:04

- |

#hhru

Друзья, всем привет и сразу к делу.

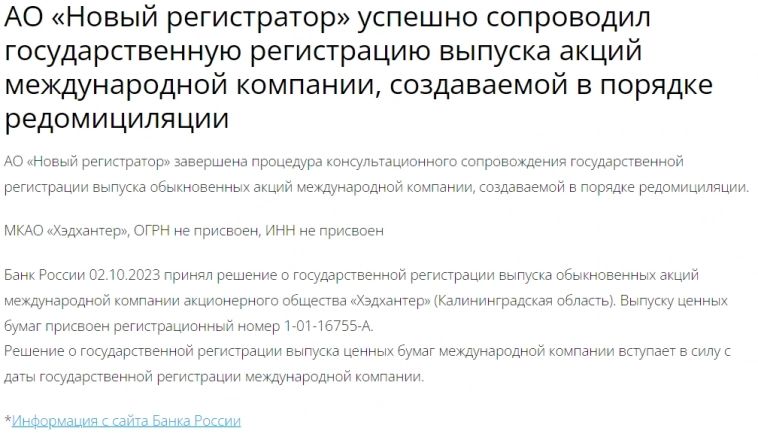

Ранее я писал про идею покупки расписок в долларах, которые сильно дешевле расписок в рублях и задал три вопроса:

Будет ли редомициляция?

Будет ли обмен АДР?

Будет ли это российская компания?

И сегодня мы получили ответ как минимум на 2 из трех вопросов — да!

И пока брокеры репостят друг друга со ссылкой на сайт Банка России, я Вам покажу кто сопровождал регистрацию и с какой формулировкой:

Пруф тут

Я считаю, что в самое ближайшее время может быть ралли в расписках HeadHunter в долларах, поскольку вероятность их конвертации крайне высока (кейс Софтлайна показателен).

Подписывайтесь на телеграмм-канал — там больше идей по моим инвестициям.

Не является индивидуальной инвестиционной рекомендацией.

Блог им. MyEqCap |Фосагро - покупать!

- 26 сентября 2023, 10:17

- |

#phor

Доброе утро!

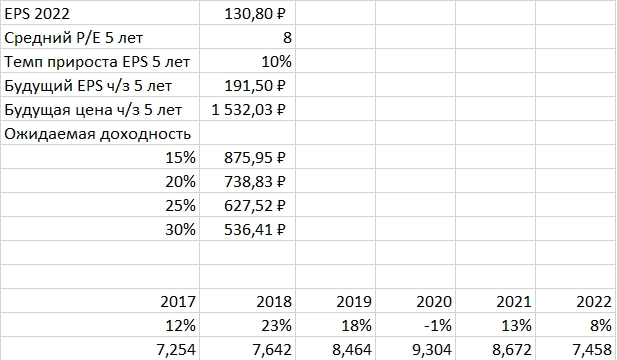

Ранее делал пост про GlobalTrans (ищите на VC.ru по ссылке в описании профиля), оставлял там табличку с расчетом справедливой цены акций компании. Аналогичная табличка выше — по ФосАгро. Стало интересно на нее посмотреть, учитывая рекомендацию БКС «Продавать» и шквала регуляторного негатива, который сыпется из всех щелей на компанию. Вместе с тем, 20% компании принадлежит жене научного руководителя Владимира Путина, еще почти 43% — Андрею Гурьеву, которого Великобритания называет близким соратником Путина. Вряд ли государство своим регуляторным негативом похоронит такой бизнес (кому это выгодно?).

Цена ниже целевой цены с ожидаемой доходностью в 30% годовых, но и расчет ведется исходя из темпов роста прибыли на акцию как 20% ежегодно. Будущая цена — это прогнозная цена через 5 лет в случае сохранения темпов роста прибыли и среднего срока окупаемости (Р/Е).

Точки роста — завершение СВО, повышение цен на удобрения;

Риски: санкции (компания не находится под санкциями), продолжение падения цен на удобрения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс