Блог им. KirillSKuznetsov |Сегежа опубликовала крайне слабый отчет по РСБУ за 2023 год – сохраняем шорт-идею

- 20 февраля 2024, 18:48

- |

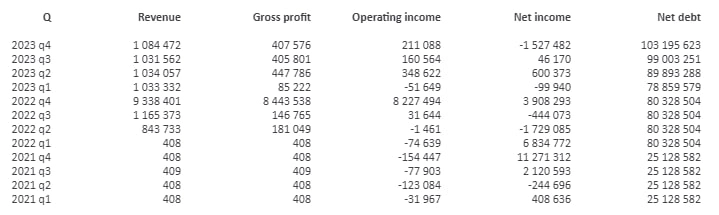

Сегежа вчера опубликовала крайне слабый отчет по РСБУ за 2023 год

(кстати, наша система теперь автоматически находит в PDF-документе необходимые таблицы и на базе 3-х нейросетей распознает в изображениях цифры с 99%-точностью, выделяет данные по кварталам, считает ключевые метрики: чистый долг, чистая прибыль, оп. прибыль и т.п)

Убыток Сегежи за 2023 год составил~1 млрд руб (против прибыли в 8.6 млрд руб в 2022 г.), хотя за 9 мес. 2023-го года у компании была прибыль в размере 0.5 млрд руб, получается убыток за 4-й квартал 2023 года составил целых ~1.5 млрд руб – рекордно большой

К тому же чистый долг продолжает активно расти: за год увеличился на 22.9 млрд руб (37.4% (!) от капитализации), за 4-й квартал – на 4.2 млрд руб (6.9% от капитализации)

Справочно:

— Выручка -88.4% г/г и -63.1% г/г за 4-й квартал и 2023 год соответственно

— Операционная прибыль -97.4% г/г и -91.8% г/г соответственно

______

Ждем отчета по МСФО 21-22 марта, считаем результаты будут такими же негативными, на чем акции могут еще больше распродаться, как было по итогам 2023 q3 – слабый РСБУ стал предвестником плохого МСФО, на публикации которого падение акций ускорилось

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. KirillSKuznetsov |Еще пара цифр по Хендерсону

- 07 ноября 2023, 20:07

- |

Рост оп. прибыли по РСБУ в 2023 q3 составил +33% г/г (это много)

Если предположить, что такой темп распространится на все 2023 H2 (хотя может быть и больше — от компании были индикации, что q4 очень круто идет, в том числе продажи ускорились на базе внимания связанного с IPO, а период распродаж сокращается поскольку и без них товар хорошо разбирают), то:

— EBITDA в 2023 H2 +24% г/г

— EBITDA в 2023 +30% г/г

По EV/EBITDA 2023 компания стоит всего5.5х – привлекательный уровень для компании с 20%+ темпом роста фин. показателей

В этом плане хотя и сегмент исторически был сложный, но убитая конкуренция сейчас очень помогает компании расти

На наш взгляд будет оч крутое второе полугодие, и компания может повторить судьбу Вуша и Позитива, которых слили после размещения, но оба хорошо отросли после благодаря органическому росту

Несколько нарастил на личном портфеле позиции по компании сегодня

Блог им. KirillSKuznetsov |Евтротранс - это скам (оценочное суждение)

- 06 ноября 2023, 18:54

- |

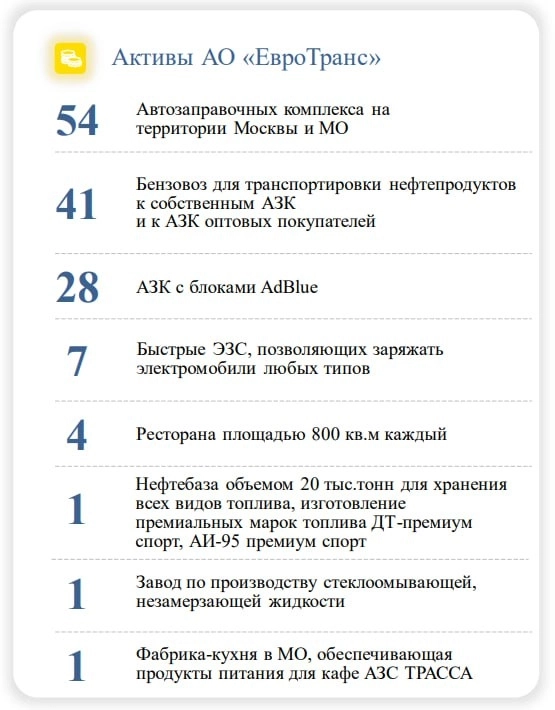

Среди успешных IPO (Астра, Хендерсон, ЮГК, у которых на мой взгляд все будет ок) стоит отдельно выделить IPO компании Евтротранс

Поскольку подписчики спрашивают, делимся мнением по данному IPO

Бизнес компании в основном представляет собой 54 заправки

Компания хочет привлечь 26.5 млрд руб. по оценке 53 млрд руб. (53 млрд за 54 заправки!!)

В M&A нефтегаза заправки обычно оцениваются по мультипликатору от 30 до 80 млн руб. за комплекс, в лучшем случае — 100 млн руб.

Получается заправочную сеть можно было бы оценить в 2.5 — 5 млрд. руб.

Из этого нужно вычесть чистый долг компании (около 5 млрд руб.) — стоимости на уровне акционерного капитала практически не остается

Чистая прибыль компании также минимальная (1.7 млрд руб. в 2022, 1.4 млрд руб. за 1П 2023)

( Читать дальше )

Блог им. KirillSKuznetsov |Сургут Преф - все еще BUY

- 02 октября 2023, 17:25

- |

#SNGSP

Рынок немного продает Сургут Преф после роста на сильных финрезультатах вероятно на мысли, что следующий год будет не такой дивидендный или что компания кинет акционеров с дивами

Но в моем понимании:

1) даже если доллар останется на текущем курсе, дивы за след год будут около 10% — оч неплохо, учитывая что это де факто валютная доходность (чем больше валюта, тем больше она)

2) на самом деле практически каждый год будет теперь высокоинфляционным и девальвационным (как в Иранском сценарии). Не удивлюсь, если в следующем году валюта уйдет на 120-130

3) текущая продолжающаяся девальвация также помогает ближайшему и последующим дивам

4) врядли кинут акционеров прив. акций — им всегда платили по уставу, и на них приходится довольно небольшая доля собств. капитала чтобы их кидать

Блог им. KirillSKuznetsov |Сколько % капитала стоит держать в облигациях/депозитах, сколько в акциях? (сколько в недвижке?)

- 27 сентября 2023, 12:07

- |

Классические финансовые советники здесь бы сказали, что надо диверсифицировать, определить вашу толерантность к риску, обязательно добавить страхование жизни, и еще какое-то количество общих слов.

Мой ответ – 0% в облигациях, 100% – в акциях

Почему?

Во-первых, акции просто доходнее. Если в облигациях вы получаете только купонный доход, в акциях вы получаете дивидендный доход (по большому числу бумаг превышающий купон по облигациям), но дополнительно к нему еще и участвуете в росте стоимости компании через:

а) расширение бизнеса – рост производства, увеличение числа магазинов и т.п.

б) индексацию цен

в) частую недооценку компаний по мультипликаторам – вы можете дождаться восстановления до справедливого уровня

Тема индексации цен, кстати, особенно важная в такие времена, как это, т.к., скорее всего, нас ждет повышенная инфляция на фоне девальвации, индексации МРОТ и увеличения денежной массы. Акции дают защиту от инфляции, облигации – не дают.

Инвестируя в облигации, вы инвестируете в то же, во что инвестируют самые консервативные институты –банки и страховые компании с огромными деньгами, которые по закону обязаны инвестировать в это и имеют очень низкую ожидаемую доходность.

( Читать дальше )

Блог им. KirillSKuznetsov |Ренессанс Страхование покупает рос. долю Райффайзен Life – позитив по неорганическому росту бизнеса

- 28 августа 2023, 10:03

- |

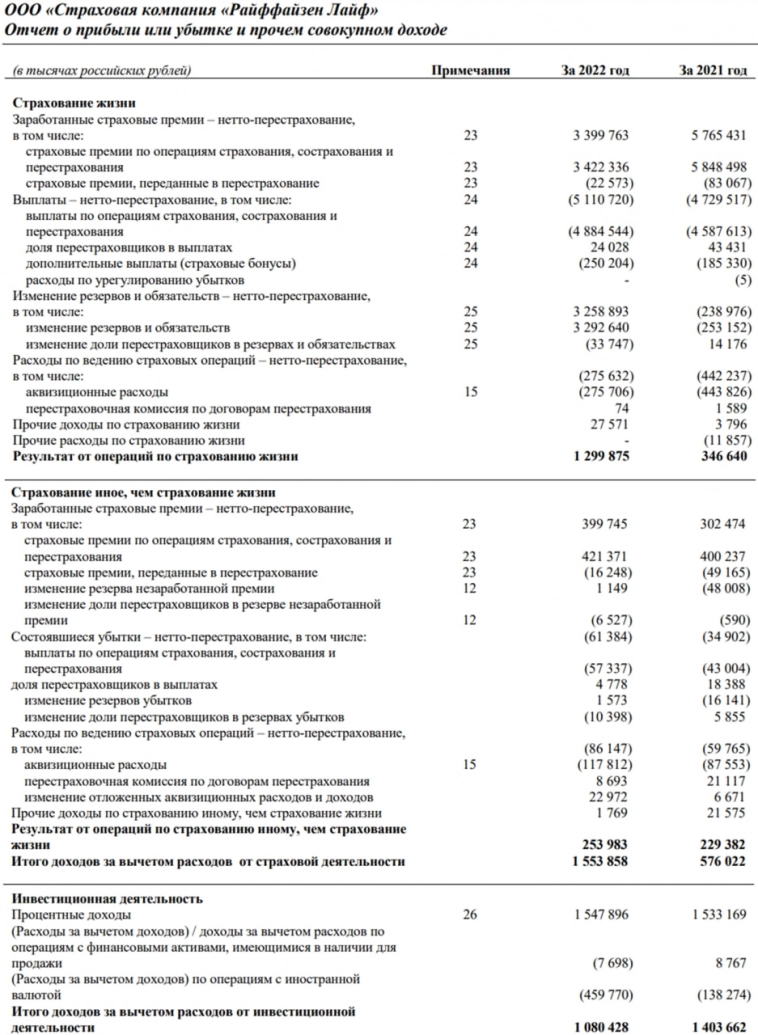

Райффайзенбанк и австрийская страховая группа Uniqa продают 100% СК «Райффайзен Лайф» Ренессанс Страхованию

На текущем рынке выкуп иностранцев – практически всегда сделки с глубокими дисконтами к рыночной цене (в данном случае, вероятно, и к капиталу), привлекательные для покупателя

Райффайзен Life:

— Занимает 15-е место в РФ по страхованию жизни. Имеет высокую долю накопительного страхования жизни – наиболее прибыльный вид страхования для страховщиков, доходы по которому растянуты на много лет вперед

— По итогам 2022 года на балансе было~25 млрд руб активов (у Ренессанса ~92 млрд руб) – после сделки прирост у Ренессанса относительно 2023 H1 составит ~25%

— Премии за страхование жизни по итогам 2022 года составили 3.4 млрд руб (у Ренессанса – ~49.9 млрд руб) – прирост составит ~7%

— Инвестиционный портфель ~20 млрд руб, у Ренессанса 148 млрд руб (на конец 2022 г.) – прирост относительно 2023 H1 у Ренессанса составит ~12%

( Читать дальше )

Блог им. KirillSKuznetsov |Ренессанс Страхование – дивиденды, рост, хорошее корп. управление

- 22 августа 2023, 11:59

- |

Ренессанс Страхование позитивно отчиталась по МСФО за 2023 q2:

— Страхование non-life: +14.1% г/г

— Страхование life: -5.4% г/г

— Итого премии: +5.0% г/г

— Чистая прибыль: рекордные7.0 млрд руб

— Инвестиционный портфель увеличился с начала года на 18.4 млрд руб и достиг 166.6 млрд руб или +12.4% с начала года

Ренессанс впервые рекомендовал дивиденды – по итогам 1-го полугодия 7.7 руб на акцию или 6.7% див. доходности к текущей цене

____________________

Добавляем компанию в портфель, на наш взгляд, выглядит привлекательно, на фоне:

1. Ренессанс Страхование исторически отлично органически растет:

— РФ рынок страхования в среднем за 5 лет ежегодно растет на 5%, при этом кол-во страховых компаний ежегодно снижалось на 8%

— Среднегодовой темп роста (CAGR) страховых премий Ренессанс за 5 лет составил: 11% – более чем в 2 раза опережает рынок по росту

— По итогам 2022 года компания вошла в ТОП-6 крупнейших универсальных страховщиков на РФ рынке, 2 года назад компания занимала 8-е место

( Читать дальше )

Блог им. KirillSKuznetsov |Белуга опубликовала хорошие результаты по итогам 2023 H1

- 10 августа 2023, 19:15

- |

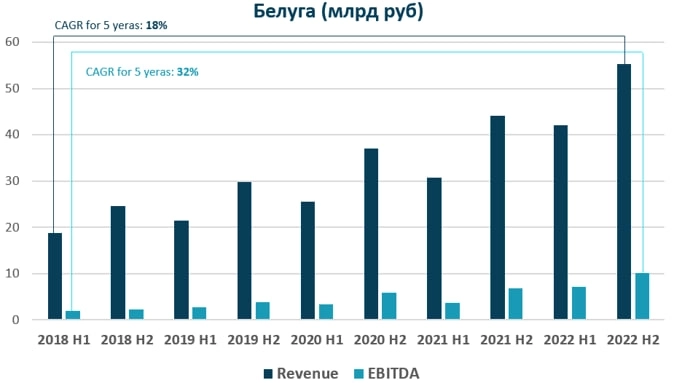

Белуга опубликовала хорошие результаты по итогам 2023 H1, в т.ч. учитывая, что деятельность группы теперь сконцентрирована только на РФ рынке:

— Выручка +14.0% г/г (против +25.1% в предыдущем полугодии и исторического темпа +23.2%)

— EBITDA +5.5% против сильной базы 2022 H1, когда EBITDA росла на 94% г/г на фоне повышенной индексации цен на алкоголь из-за девальвации

— Чистая прибыль +35% г/г

— Рентабельность по EBITDA 15.8% сократилась по сравнению с 17.0% в 2022 H1, что было ожидаемо на фоне активного расширения ВинЛаб – за 2023 H1 было открыто 155 новых точек или +11.5% к 2022 H2

— Чистый долг увеличился на 11.6 млрд рублей за отчетный период (13.0% от капитализации) – исторически долг наращивается в 1-м полугодии, а сезонный рост выручки и EBITDA происходит во 2-м полугодии

— FCF годовой +0.4 млрд руб (положительный), 0.4% от капитализации

— EV/EBITDA: 7.1x, EV/EBITDA (с учетом казначейского пакета):5.7х при историческом 50м перцентиле 5.3x

+Анонсировано проведение СД на 14 августа, вероятно, будет принято решение по дивидендам

( Читать дальше )

Блог им. KirillSKuznetsov |Белуга – одна из топ-идей на рынке сейчас

- 03 августа 2023, 11:19

- |

Белуга только что опубликовала сильный РСБУ отчет (рост чистой прибыли только по одному юрлицув 7.5x раз до 9.8 млрд. руб.). Получается, компания торгуется всего 4.3х по P/E Annualized, при том что это только одно юрлицо, а второе полугодие как правило у нее сильнее

10 августа Белуга опубликует МСФО за 1-е полугодие 2023 года, вероятно цифры будут тоже неплохими (с учетом сильных РСБУ, хорошего роста среднего чека и 30% роста оборота розничного направления)

Считаем, что высока вероятность выплаты дивидендов по итогам полугодия, также вероятны неплохие результаты с учетом хорошего роста среднего чека и развития розничного направления

На днях существенно нарастили долю в компании, считаем что это одна из топ-идей на рынке сейчас

_____________________

Белуга – №1 производитель алкоголя в РФ, не страдающий от санкций, с понятной стратегией развития, стабильными дивидендами и дешевой оценкой по мультипликаторам

1. Отлично растущий высокомаржинальный бизнес

— За 2023 H1 по РСБУ выручка и чистая прибыль Белуги увеличилисьв 7+ раз

( Читать дальше )

Блог им. KirillSKuznetsov |Сургутнефтегаз – одна из ключевых идей портфеля, бенефициар ослабления рубля с потенциальной див. доходностью 25-30% (!) по итогам года

- 29 июня 2023, 10:22

- |

Посмотрели внимательнее на отчет Сургутнефтегаза по РСБУ за 2022 год

Кубышка сохранилась и составила 4.4 трлн руб, главный вопрос – осталась ли она валютной?

Для понимания этого сделали сравнение прогнозной и фактической валютной переоценки за разные годы. Во все года разница не превышала 68 млрд руб, кроме 2022 года, где она составила 371 млрд руб, что выбивается из общей статистики и могло бы свидетельствовать о сделках с кубышкой

С 2022 года, согласно новым правилам РСБУ, компания провела тест на обесценение основных средств, поэтому прошло списание активов, убыток от которого составил 358 млрд руб, что может объяснить полученное нами расхождение в 371 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс