Блог им. Investor_Sergei |Краткий обзор Санкт-Петербургской биржи перед IPO

- 16 ноября 2021, 09:09

- |

19 ноября планируется IPO Санкт-Петербургской биржи. Брокеры еще два дня будут принимать заявки на участие в первичном размещении акций торговой площадки.

Понимаю, что про СПб биржу написаны тонны постов, через которые мне лично было трудно прорваться до сути. Поэтому сделал для себя краткий обзор. Тем более в связи с IPO менеджмент компании раскрыл любопытные планы по развитию.

Кстати, я один из немногих, кто лично посещал Санкт-Петербургскую биржу. И это разрыв шаблона.

👉 А вы вообще Санкт-Петербургскую биржу видели? Показываю

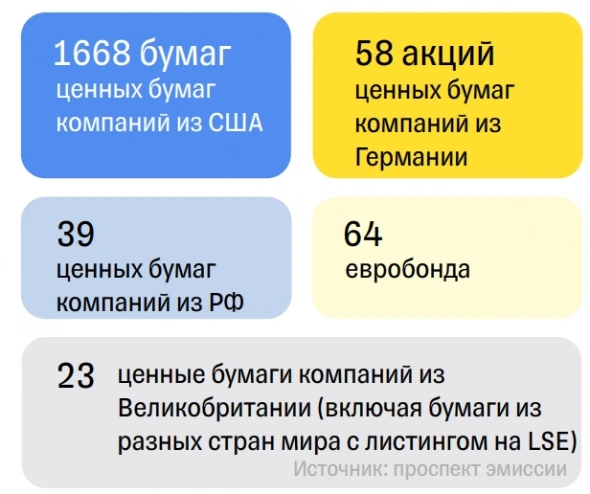

Санкт-Петербургская биржа — крупнейшая площадка по торговле иностранными акциями в России. Первые акции зарубежных компаний стали торговаться в 2014 году. Сейчас на бирже в обороте находится более 1 800 акций из 30 стран.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. Investor_Sergei |Метавселенная Facebook. Тектонический сдвиг, который изменит все

- 29 октября 2021, 14:11

- |

Крупнейшая социальная сеть планеты провела ребрендинг. Теперь компания называется Meta. Этот шаг свидетельствует о тектоническом сдвиге в новых технологиях. Копрорация создает виртуальную метавселенную.

Я лет десять работаю с бизнес-продуктами Facebook. Это очень эффективная компания, несмотря на шлейф политических скандалов, которые за ней тянутся.

Куда движет компанию Марк Цукерберг и что ждать от соцсетей в будущем?

На данный момент Facebook объединяет самые популярные в соцсети и мессенджеры: Facebook, Instagram, WhatsApp, Workplace.

Meta станет головной компанией над всеми продуктами, в том числе Facebook. Аналогично много лет назад ребренднулся Google в Alphabet.

Пока это разрозненные продукты, которые слабо связаны друг с другом. Но благодаря им корпорация имеет данные о поведении 2,5 млрд человек. Это гигантский объем данных, на основе которого и делается новый качественный скачок.

( Читать дальше )

Блог им. Investor_Sergei |Смотрим индикатор перекупленности. В какие сектора стоит сейчас инвестировать?

- 14 октября 2021, 13:59

- |

Оказалось, полезная штука! Более полугода назад впервые написал об интересном индикаторе от аналитической компании Morningstar. Называется Справедливая рыночная стоимость (Market Fair Value).

Он дает представление как по всему рынку в целом, так и по отдельным секторам. разумеется, анализируется американских рынок.

Так вот, тогда индикатор явно сигнализировал, что есть один недооцененный сектор — энергетика. Что случилось с тех пор? Ралли на товарных рынках энергетического сырья и в акциях энергетических компаний.

Намерен теперь регулярно мониторить этот индикатор. Давайте посмотрим, как сейчас обстоят дела. Есть ли недооцененные сектора?

Как смотреть?

Если график в зеленой зоне, то акции в настоящий момент недооценены. Если в красной — переоценены.

Как и полугодием ранее почти по всем секторам индикатор в красной зоне. Но удивил один секторов… Давайте пройдемся по порядку.

( Читать дальше )

Блог им. Investor_Sergei |Акции и депозитарные расписки. В чем разница?

- 08 октября 2021, 11:46

- |

Вы в курсе, что не все акции таковыми являются? Некоторые компании выпускают в обращение депозитарные расписки. Почему? И какие нюансы должен знать инвестор?

Законодательства большинства стран запрещают размещать акции местных компаний на биржах за рубежом. Как тогда вкладываться в иностранные бизнесы? Выход был найден лет сто назад, когда возникли депозитарные расписки.

Это вторичная ценная бумага, которая свободно обращается на фондовом рынке и дает право на владение определенным количеством акций (или облигаций) иностранного эмитента.

Расписки нужны, чтобы инвесторы одной страны могли вложиться в бумаги, которые торгуются на бирже другой страны, и при этом инвестировали на привычной им бирже.

- По началу это были депозитарные расписки на британские компании, которые размещались на биржах США. Они получили название АДР (американские депозитарные расписки).

- Затем появились ГДР (глобальные депозитарные расписки), которые пускались в обращение на биржах в других странах.

( Читать дальше )

Блог им. Investor_Sergei |Российские инвесторы потеряли деньги на обратном сплите акций General Electric. Вернут ли?

- 04 августа 2021, 11:12

- |

Невообразимый вой стоит на болотах Пульса, сервиса для частных инвесторов брокера Тинькофф Инвестиции.

Многие держатели акций американской компании General Electric (GE) потеряли часть акций. Как это стало возможным?

2 августа General Electric провела обратный сплит акций. Это корпоративная процедура, когда несколько акций объединяются в одну. GE обменяла свои акции по формуле 8 за 1. То есть у держателя акции корпорации их количество уменьшилось в восемь раз, а цена одной акции соответственно выросла в 8 раз, но общая стоимость не изменилась.

Но не у всех инвесторов на счету было кратное восьми число акций. У многих оставались остатки — меньше 8 акций. У клиентов Тинькофф Инвестиции эти остатки просто «сгорели»!

Накануне сплита акция стоила около $13. Если оставалось 7 акций, то они сгорели: со счета пропали более 6 000 тыс. руб!

( Читать дальше )

Блог им. Investor_Sergei |Как выплачиваются дивиденды на примере Сбера

- 07 мая 2021, 11:50

- |

В разгаре дивидендный сезон. Традиционно по весне в России проходят собрания акционеров компаний, на которых решается вопрос о выплатах дивидендах. Большинство российских компаний делятся прибылью с акционерами весной и летом.

🤷♂️ Часто возникает путаница при обсуждении выплат дивидендов: когда покупать акции, когда происходят выплаты, когда поступят деньга на счет.

Давайте разберем эти вопросы подробно, в том числе на примере скорой выплаты дивидендов Сбербанка.

Дивиденды —то часть прибыли компании, которая по решению совета директоров выплачивается акционерам, то есть всем, кто владеет акциями.

🗓 Дивиденды выплачиваются за определенный финансовый период, в который получена прибыль: год, полугодие, квартал. Как правило проходит несколько месяцев после окончания этого периода.

🗓 Дата объявления дивидендов — день, когда озвучивают официальную информацию об объеме и дате выплат. Вопрос о размере и сроках дивидендных выплат решается на общем собрании акционеров. Как правило, за несколько недель до выплаты.

( Читать дальше )

Блог им. Investor_Sergei |Я тот человек, который вложился во время обвала в марте. Что в итоге с портфелем полгода спустя?

- 24 ноября 2020, 11:03

- |

Тимофей Мартынов задался вопросом «Кому удалось купить точно на дне и додержать позиции до текущего момента?».

Да-да, я тот человек, который вложился во время мартовского падения и до сих пор держу купленные тогда бумаги.

Даже больше. Я ждал момента входа около года. Такова моя стратегия — выжидать акции по хорошим ценам, когда рынки колбасит. Когда в марте все обвалилось, я начал действовать. Закупился акциями из моего виш-листа как на российском, так и на американском фондовых рынках. Идеально точно дно я, конечно, не угадал, но покупки совершил в последних числах марта-первых числах апреля.

Вы знаете, что у меня есть публичный портфель на акции США, который я веду почти два года и который можно посмотреть и проверить (на данный момент около +100% год году). Поэтому мои слова можно легко проверить.

( Читать дальше )

Блог им. Investor_Sergei |Чемпион Apple и лузер Nokia. Смог бы портфель акций этих компаний что-то заработать?

- 19 октября 2020, 11:25

- |

Недавно я публиковал пост, который вызвал активный отклик у подписчиков: Купив вместо iPhone акции Apple, заработали бы миллион рублей. В нем я показал, как мощно выросли акции Apple. Действительно, детище Стива Джобса — один из ярких примеров того, как феноменально могут расти акции компании, которая выпускает отличные продукты.

В ответ я получил несколько едких комментариев: «А для Nokia таких расчетов никто не сделает».

Комментаторы имеют в виду, что за то же самое время акции компании Nokia упали в несколько раз. И если бы мы вложились в них, то прогорели.

Штош, а давайте посчитаем.

Но для объективной оценки сравним портфель из акций Apple и Nokia. Это будет хорошей иллюстрацией главных принципов, которых я придерживаюсь: портфельные инвестиции и диверсификация.

То есть мы берем одну из самых успешных компаний и явного лузера.

Сначала расчеты, а выводы в конце. Поехали.

( Читать дальше )

Блог им. Investor_Sergei |Иностранные акции на Мосбирже: плюсы, минусы, налоги, комиссии, дивиденды в долларах

- 26 августа 2020, 11:11

- |

В понедельник, 24 августа Московская биржа открыла торги иностранными акциями. Полдня потратил на то, чтобы узнать все детали процесса торговли. Делюсь с вами.

Какие акции доступны

На площадке появились в обороте ценные бумаги 19 крупнейших американских корпораций:

Boeing, Amazon, NVIDIA, Facebook, Microsoft, McDonald's, Visa, Twitter, Intel, Alphabet, AT&T, Exxon, Pfizer, Walt Disney, AMD, Netflix, Micron, Mastercard и Activizion Blizzard. С 7 сентября к этому списку присоединится Apple.

В ноябре 2020 года на Мосбирже может появиться еще 30 акций. А с 2021 года площадка планирует добавлять по 70 новых бумаг каждый квартал.

До сих пор единственной отечественной биржей, которая торговала иностранными акциями была Санкт-Петербургская биржа.

В чем отличие этих двух площадок?

- На Санкт-Петербургской бирже ценные бумаги торгуются в ВАЛЮТЕ эмитента.

- На Московской бирже — в РУБЛЯХ.

( Читать дальше )

Блог им. Investor_Sergei |Сплит (дробление) акций. Почему к этому прибегают Tesla и Apple, а Баффет против?

- 13 августа 2020, 13:31

- |

Мощный рост американских акций, особенно IT-гигантов привел к тому, что их акции стали торговаться по ценам, которые стали недоступны большой массе инвесторов.

Например, акции Tesla подорожали за год более, чем в 6 раз. С $250 до $1500. В рублях одна акция сейчас стоит около 110 тысяч. Не у каждого инвестора, тем более новичка найдутся деньги даже на одну акцию.

Многие компании в таких случаях прибегают к сплиту, то есть дроблению стоимости акций.

Как это работает?

Для примера возьмем акцию стоимостью $1000. Допустим совет директоров принял решение раздробить акцию на 10 частей. Таким образом вместо одной акции стоимостью $1000 в обращении появляется 10 акций по цене $100. При этом:

- Эмиссии новых акций не происходит.

- Рыночная капитализация компании и процентные доли акционеров в компании остаются неизменными.

- Вследствие роста числа сделок увеличивается ликвидность акций компании, то есть более дешевые акции становятся доступными большему количеству инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс