Блог компании Финам Брокер |Новые пакеты санкций к годовщине начала СВО

- 27 февраля 2023, 10:35

- |

К 24 февраля о новых санкциях в отношении России объявили США, Великобритания, ЕС, Канада, Новая Зеландия, Япония.

Новые рестрикции менее критичны, чем некоторые предыдущие пакеты санкций. Однако обращают на себя внимание следующие моменты:

- западные санкции охватили уже все российские системно значимые банки, кроме двух крупнейших «дочек» европейских банков,

- теперь в «черные списки» США попали финансовые институты, в том числе находящиеся далеко за пределами системно-значимых и специализирующиеся на обслуживании розницы, малого и среднего бизнеса.

Это означает постепенное затруднение финансовых транзакций между Россией и остальным миром. При этом сейчас российская экономика и финансовый сектор в большей степени подготовлены к этим санкциям, чем годом ранее.

Под европейские санкции кумулятивно попала почти половина стоимостного объема экспорта ЕС в Россию и 58% стоимостного объема импорта ЕС из России по состоянию на 2021 год.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Русала» и Citigroup

- 22 февраля 2023, 13:19

- |

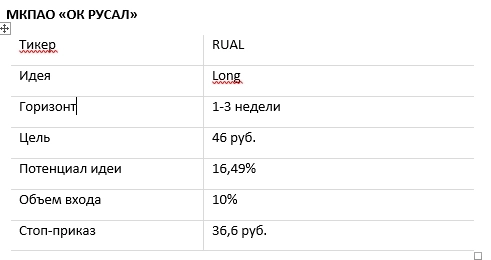

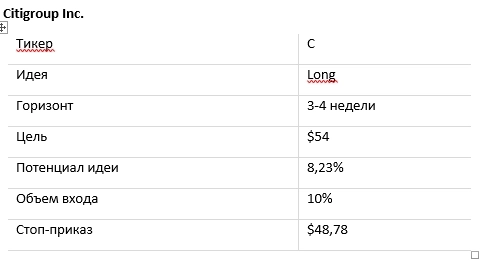

В текущих реалиях ослабление курса рубля является положительным фактором для компании. Также положительным фактором является возможный рост спроса на алюминий со стороны Китая.

Котировки находятся в локальном восходящем тренде. Цена откатилась к уровню поддержки, где образовалась формация «Внутренний бар» (одна свеча внутри другой) свечами от 15.02 и 16.02. Далее цена пробила эту формацию вверх. При объеме позиции 10% и выставлении стоп-заявки на уровне 36,6 руб. риск на портфель составит 0,73%. Соотношение прибыль/риск составляет 2,25.

( Читать дальше )

Блог компании Финам Брокер |Свежая рекомендация по акциям «Самолета»

- 22 февраля 2023, 12:06

- |

Бумаги российских девелоперов завершили вчерашний день ростом в среднем на 2,5%. Поддержку сектору оказало заявление президента РФ – Владимир Путин в ходе послания Федеральному собранию поручил запустить программу льготного арендного жилья для сотрудников ОПК по ставке ниже рыночной. Бумаги какого девелопера выглядят привлекательнее других в этих условиях?

На данный момент наиболее оптимистично аналитики «Финама» оценивают акции «Самолета» — у бумаг девелопера рейтинг «Лучше рынка» без целевой цены. Несмотря на сложные рыночные условия, «Самолет» демонстрировал высокие темпы роста операционных и финансовых показателей в 2022 году. Кроме того, «Самолет» был единственным среди публичных девелоперов, который выплатил дивиденды в прошлом году. При этом потенциальные дивиденды на текущий год могут составить 10 млрд руб., или 164 руб. на акцию с доходностью около 7%. Озвученный руководством амбициозный план на 2023 год внушает оптимизм – ожидается увеличение объема продаж до 1,9 млн кв. м (1,1 млн кв. м в 2022 году), рост выручки до 350 млрд руб. и EBITDA до 90 млрд руб. Девелопер снижает зависимость от Московского региона и активно расширяет свое присутствие в регионах, вышел на рынок загородной недвижимости, а также стремительно развивает диджитал-проекты, которые приносят все больше прибыли.

Блог компании Финам Брокер |Ключевые тенденции и прогнозы в промышленном секторе

- 21 февраля 2023, 08:39

- |

Ситуация в промышленном секторе России улучшилась за счет роста спроса на внутреннем рынке, что поспособствовало резкому увеличению числа новых заказов и повышению занятости. В то же время число экспортных заказов в январе упало и оказало негативное влияние на общий объем продаж компаний. Вместе с тем сохраняются проблемы, связанные с логистикой и дефицитом материалов. Сохраняющаяся геополитическая напряженность, сжатие экспортных заказов и уход иностранных инвесторов останутся основными факторами, сдерживающими рост промышленности. Однако сильный внутренний спрос и увеличение притока новых заказов способствуют росту уверенности в производственном секторе России, что сможет оказать поддержку в поиске новых рынков сбыта отечественной продукции.

В отрасли железнодорожных грузоперевозок России наметился разворот негативного тренда — в декабре и январе впервые после 8-месячного падения вырос грузооборот. В то же время динамика арендных ставок в сегменте полувагонов начала восстанавливаться после летне-осеннего провала. Эти факторы вкупе с дальнейшим расширением железнодорожной инфраструктуры на Восток будут благоприятно воздействовать на рост бизнеса железнодорожных операторов и Globaltrans, в частности, в 2023 году.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Газпром нефти»

- 20 февраля 2023, 13:54

- |

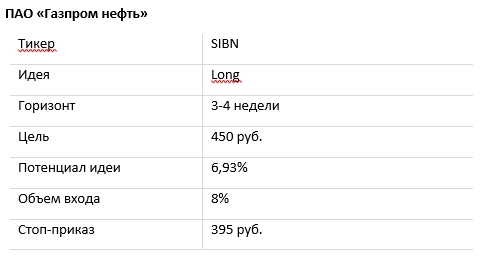

Эмоциональная распродажа на российском рынке может закончиться после длинных выходных, что обеспечит восстановление котировок. Потенциал закрытия дивидендного гэпа сохраняется.

Исключая дивидендный гэп, цена дошла до пробитого уровня 480 руб. и в моменте его тестирует. При объеме позиции 8% и выставлении стоп-заявки на уровне 395 руб. риск на портфель составит 0,49%. Соотношение прибыль/риск составляет 1,13.

Данный материал носит исключительно информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Она составлена без учета вашего инвестиционного профиля, а упомянутые финансовые инструменты либо операции, могут не соответствовать ожидаемой вами доходности, горизонту инвестирования, а также допустимому для вас риску убытков. АО «ФИНАМ» не несет ответственности за возможные убытки в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном письме, и не рекомендует использовать его в качестве единственного источника информации при принятии инвестиционного решения. Уведомляем, что инвестиции в иностранные ценные бумаги, помимо стандартных рыночных рисков, несут повышенные инфраструктурные риски, связанные с использованием иностранных депозитариев при хранении этих инструментов.

Блог компании Финам Брокер |Прогноз на конец года по популярным акциям

- 17 февраля 2023, 17:54

- |

«Газпром». Целевая цена – 157,8 руб., рейтинг – «Держать».

«Газпром» оказался в достаточно непростой ситуации, когда экспорт в ЕС уже существенно снизился (поставки в Европу и Турцию в 2023 году составят 50-60 млрд кубометров – в три раза меньше, чем в 2021 году), а экспорт на альтернативные рынки растёт достаточно медленно и требует инвестиций. Дополнительно на бизнес «Газпрома» давят беспрецедентный рост налоговой нагрузки и коррекция цен на газ в Европе. Из-за этих факторов дивиденды «Газпрома» по итогам 2023 года, по нашим оценкам, составят около 16 руб. на акцию, что подразумевает недостаточно привлекательную доходность по меркам сектора.

«ЛУКОЙЛ». Целевая цена – 5020 руб., рейтинг – «Покупать».

Инвестиционная история «ЛУКОЙЛа» строится вокруг вероятного возвращения к норме выплат в 100% скорр. FCF. У компании практически нулевая долговая нагрузка, а краткосрочную ликвидность поддержит продажа НПЗ на Сицилии, на фоне чего возвращение к предусмотренному дивидендной политике пэйауту выглядит высоковероятным. В таком сценарии финальные дивиденды за 2022 год могут составить около 500 руб. на акцию (почти 13% доходности). Основным риском в кейсе «ЛУКОЙЛа» являются европейские санкции, т.к. исторически нефтяник сильнее аналогов зависел от поставок нефтепродуктов в ЕС.

«Роснефть». Целевая цена – 391,9 руб., рейтинг – «Покупать».

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Алросы» и Netflix

- 17 февраля 2023, 12:52

- |

ПАО «Алроса»

Тикер |

ALRS |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

63 руб. |

Потенциал идеи |

6,41% |

Объем входа |

10% |

Стоп-приказ |

57,50 руб. |

Компания не была включена в новый пакет санкций. Следовательно, страхи, которые породили распродажи в бумаге, уходят, и котировки могут восстановиться в ближайшей перспективе.

В результате массовой распродажи котировки подошли к важному уровню поддержки 58 руб. При объеме позиции 10% и выставлении стоп-заявки на уровне 57,50 руб. риск на портфель составит 0,29%. Соотношение прибыль/риск составляет 2,24.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Юнипро» и DoorDash

- 16 февраля 2023, 12:15

- |

ПАО «Юнипро»

Тикер |

UPRO |

Идея |

Long |

Горизонт |

1-2 месяца |

Цель |

1,8 руб. |

Потенциал идеи |

14,7% |

Объем входа |

5% |

Стоп-приказ |

1,43 руб. |

Компания отчитается за 2022 год по МСФО в пятницу, 17 февраля. По итогам последнего отчета за 9 месяцев 2022 года «Юнипро» показала весьма неплохие результаты с ростом выручки на 22% в годовом исчислении. В июне холдинг завершил модернизацию блока №1 Сургутской ГРЭС-2 (830 МВт), одной из крупнейших и эффективнейших станций в ЕЭС, что должно весьма позитивно сказаться на результатах за IV квартал 2022 года.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Распадской» и Roku

- 15 февраля 2023, 12:02

- |

ПАО «Распадская»

Тикер |

RASP |

Идея |

Long |

Горизонт |

1-3 недели |

Цель |

269,00 руб. |

Потенциал идеи |

8,9% |

Объем входа |

10% |

Стоп-приказ |

240,5 руб. |

Среди факторов роста — снижение долговой нагрузки компании. Кроме того, результаты добычи угля за декабрь на предприятиях Кузбасса, где расположены почти все добывающие мощности «Распадской», находятся на высоком уровне. Текущая ситуация на сырьевых рынках позволяет компании продолжать зарабатывать.

С начала октября котировки находятся в восходящем движении. Свечи от 30.01 и 31.01 образовали формацию «Внутренний бар» (одна свеча внутри другой). Цена пробила эту формацию и сейчас откатилась к локальному уровню и уровню формирования «Внутреннего бара». Стоп-лосс можно поставить чуть ниже свечи от 30.01, а тейк-профит —чуть ниже от последнего ценового максимума. При объеме позиции 10% и выставлении стоп-заявки на уровне 240,5 руб. риск на портфель составит 0,26%. Соотношение прибыль/риск составляет 3,38.

( Читать дальше )

Блог компании Финам Брокер |Актуальные инвестидеи: покупка акций «Интер РАО» и Airbnb

- 14 февраля 2023, 13:18

- |

ПАО «Интер РАО»

Тикер |

IRAO |

Идея |

Long |

Горизонт |

2-6 недель |

Цель |

3,77 руб. |

Потенциал идеи |

7% |

Объем входа |

10% |

Стоп-приказ |

3,37 руб. |

Факторы роста: самая дешевая компания в секторе, отрицательный мультипликатор EV/EBITDA, присутствует денежная подушка более 300 млрд руб. для покупки новых активов.

Акции пробили важные уровни сопротивления в рамках восстанавливающегося тренда. При объеме позиции 10% и выставлении стоп-заявки на уровне 3,37 руб. риск на портфель составит 0,4%. Соотношение прибыль/риск составляет 1,9.

Airbnb, Inc.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал