Блог им. Evgeny_Jenkov |Мини-обзор решения ФРС и влияния на рынки

- 20 сентября 2023, 22:50

- |

Сегодняшняя речь главы ФРС США и решение по ставке не удивили меня, но это не значит, что всё это не имеет смысла. Сегодняшнее решение очень важно! Глава ФРС подтвердил 100% моих предположений о будущих действиях и решениях, а значит, у меня есть виденье будущего… Экономический прогноз от ФРС тоже многое рассказал и подтвердил.

Педаль тормоза ФРС США не работает, так как на инфляцию начинают влиять вновь не монетарные меры, то есть те, которыми они не могут управлять. Например, если Саудиты и Россия продолжат сокращать добычу нефти, то рост стоимости энергии приведёт к ускорению инфляции, как и природные катаклизмы, геополитика и другие несчастные случаи.

💁♂️ Поймите, что Евген ранее не просто так армагеддонил на тему рецессии и кризиса, так кактакой резкий рост ставки всегда ведёт к одному исходу — кризис/рецессия. То, что кризиса нет сегодня – это не везение, а отклонение, которое приведёт в итоге к более жёстким последствиям. Я абсолютно уверен, что США не избежать падения экономики. Вот и Пауэлл подтвердил, что мягкая экономическая посадка не является базовым сценарием. Если бы не текущее замедление в промышленном секторе США и другие сигналы грядущего упадка экономики, то я бы сказал, что посадки вовсе не будет, так как экономика продолжит лететь в космос.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Evgeny_Jenkov |Курс на Стагфляцию в США

- 30 марта 2023, 21:19

- |

Сегодня мы узнали, что в США было 198 тысяч обращений на пособие по безработице — это опять очень низкий показатель, который говорит о силе рынка труда. Заметьте, что рынок труда в США опять показывает сильные результаты на фоне многочисленных увольнений в конце 2022 года и в начале 2023 года. Даже банковский кризис в США не увеличил число заявок на пособие по безработице.

Сильный рынок труда — это красная тряпка для ФРС США, так как американский Центробанк видит в нём рост инфляции и из-за этого будет продолжать повышать процентные ставки. Дело в том, что сильный рынок труда ведёт к высокой конкуренции за рабочую силу, что в итоге перекладывается в конечные цены работодателями и раскручивает инфляцию.

Правда, тот самый банковский кризис сильно ужесточил условия финансирования в американской экономике, что ведёт к резкому сокращению в выдаче кредитов. Снижение кредитной активности ведёт к снижению экономической активности, так как сокращает спрос в экономике, а также сокращает расширение производства, так как многие компании часто инвестируют заёмные средства.

( Читать дальше )

Блог им. Evgeny_Jenkov |Почему ФРС США опять не ошибётся?

- 22 марта 2023, 12:51

- |

Напоминаю, что сегодня в 21:00 ФРС США будет рассказывать нам о том, как банковская система похорошела за последнее время. Многие инвесторы будут ожидать, что ФРС объявят о смягчении политики, что должно запампить рынки. Правда, велика вероятность, что мы услышим от главы ФРС обратное.

Дело в том, что задача американского Центробанка не показать всем, что они в панике, а значит, надо будет сохранять риторику вроде: инфляция всё ещё не 2%, а значит, мы продолжим к ней стремиться, но будем делать всё ради сохранения финансовой стабильности.

Даже разговоры о развороте денежно-кредитной политики не будет равно вливание в рынки. Разворот в политике ФРС будет сигнализировать о проблемах в экономике, где ФРС пришлось стимулировать спрос. Правда сами разговоры будут влиять на спекулятивный рост цены рынков в моменте.

Банки сейчас в основном обращаются к ФРС за дополнительной ликвидностью, а не к другим банкам. Получается, что если банки не хотят кредитовать друг друга, то с чего они будут кредитовать всех остальных? Плохая кредитная активность — это то, что будет истощать рисковые активы и препятствовать росту.

( Читать дальше )

Блог им. Evgeny_Jenkov |Как коррупция привела к краху Silicon Valley Bank?

- 12 марта 2023, 23:35

- |

Глава Минфина США Йеллен в 2017 году обещала, что при её жизни не будет больше финансовых кризисов.

😴 Давайте Евген расскажет сказку на ночь, как коррупция и политика повлияли на сегодняшний кризис, связанный с крахом Silicon Valley Bank.

🙇♂️ Президент Silicon Valley Bank 8 лет назад лично потребовал от Конгресса уменьшить контроль над его финансовым учреждением, сославшись на «низкий уровень риска деятельности и бизнес-модели», согласно федеральным документам. Три года спустя после того, как банк потратил более полумиллиона долларов на федеральное лоббирование, законодатели согласились. Законопроект поддержали в Сенате 50 республиканцев и 17 демократов, а потом его благополучно подписал Дональд Трамп.

🧏🏻♂️ А что за законопроект?

Очень просто говоря, то законопроект позволяет банкам со средствами до ± $250 млрд уйти от частых и подробных анализов, которые проводят регулирующие органы, то есть от частых стресс-тестов. И сэкономить на этом.

Таким образом, правительство США выпустила джинна из бутылки, то есть двухуровневую систему банков в США. На первом уровне банки надёжные и будут жить вечно, а на втором уровне — Silicon Valley Bank и Silvergate, то есть банки, где депозиты клиентов не защищены. Если население США об этом прочухает, то зачем вообще нужны банки второго уровня?

( Читать дальше )

Блог им. Evgeny_Jenkov |Готовимся к 'чёрному понедельнику'

- 12 марта 2023, 19:18

- |

Основная проблема, которая может усугубить кризис в США — это политика. Silicon Valley Bank — это не простой банк, а банк стартаперов, где помощь правительства будет выглядеть так, как будто бы политиканы опять спасают богатеев.

Например, Министр Финансов США Джанет Йеллен заявила сегодня, что правительство США сотрудничает с банковскими регуляторами, чтобы помочь вкладчикам в Silicon Valley Bank, но отвергла идею финансовой помощи банкам.

🤦♂️ В этом заявление слишком много политики, так как они спасут вкладчиков, но не спасут банкиров?! Такая риторика не внушает доверия по остальным банкам, у которых проблемы. А Евген напоминает, что $620 млрд нереализованных убытков по ценным бумагам на конец прошлого года у банков, где страдают в основном мелкие и средние банки (подробнее читай тут).

Я проверяю информацию, но, по слухам, на First Republic Bank уже совершён набег вкладчиков, которые выстраиваются в очередь снять свои вклады. Агентство Morningstar уже выложили странный список банков с потенциальными убытками. Странно, но почему никто не обратил внимание на $620 млрд нереализованных банков раньше, о которых Евген и не только пишет? Ну окей!

( Читать дальше )

Блог им. Evgeny_Jenkov |Финансовый кризис начался. Готовимся к вероятному снижению ставки, остановке QT и падению рынков.

- 10 марта 2023, 17:20

- |

Ранее Егвген 100500 раз повторял, что рост ставки — это то, что всегда ведёт к сокращению ликвидности и обнажает тех, кто купался без трусов. То есть банки, финансовые учреждения и компании, которые жили с чрезмерным кредитным плечом. Но в момент стимулирующей политики такие компании могут существовать очень долго, так как бесконечная денежная эмиссия в финансовой системе не даст пузырям сдуться.

Когда ставка растёт (очень быстрыми темпами) и приходит медвежка, то проблемы необеспеченных кредитов всегда всплывут наружу. Сейчас это и происходит, но всё началось ЧАСТИЧНО с крипторынка ещё в прошлом году, когда криптокомпании рушились, как домино.

Вы уже знаете, что ЧАСТИЧНО криптобанк Silvergate рухнул из-за проблем связанных с чередой банкротств в крипте, так как повторю: на низких ставках и заливание экономики деньгами, компании не следили за финансовым здоровьем, а пытались урвать больше денег. Voyager, 3AC, Celsius, LUNA, FTX — некоторые компании вообще не вызывали каких-то опасений, а LUNA-UST я думал, что Terraform ГЕНИАЛЬНЫ и всё будет ОК. Про банкротство FTX я вообще молчу, так как это невозможно было спрогнозировать никому.

( Читать дальше )

Блог им. Evgeny_Jenkov |Не радуйтесь росту безработицы: это знак начала рецессии и начала падения

- 09 марта 2023, 23:04

- |

Рынок труда остывает, и мы не должны радоваться. Напомню, что сегодня вышли данные по заявкам на пособие по безработице, которые оказались плохими. Но плохими не как раньше, то есть очень низкими, а растущими 210 тысяч при ожидании 195 тысяч.

Последнее время, мы привыкли бояться сильных данных, так как это означало бы более жёсткую ФРС США. Но игра меняется! Стимулирующие меры, связанные с пандемией, привели к искажению на рынках, где мы наблюдали необычное поведение рынков. Они не провалились в Ад из-за такого резкого роста ставки, а экономика США продолжила расширяться — виноваты стимулы, которые сохранили импульсный спрос до сегодняшнего момента.

Пока мы ждали ставку: никто не обращал внимания на реальный спрос, который стимулировал инвестиционную активность.

Количество открытых вакансий JOLTS провалился с 11,2 млн до 10,8 млн в январе, что говорит о сохранение конкурентного рынка труда, где 2 вакансии на одного безработного. Но замедление на рынке труда наконец-то началось и в завтрашних данных мы его увидим.

( Читать дальше )

Блог им. Evgeny_Jenkov |Новый глава Банка Японии — опасно для нас!

- 10 февраля 2023, 19:24

- |

Кадзуо Уэду станет следующим главой Банка Японии — Nikkei

Означает ли это конец супермягкой денежно-кредитной политики в Японии? Дело в том, что правительство Японии выбрало именно Кадзуо Уэда(НО! ВАЖНО! ОФИЦИАЛЬНОГО ЗАЯВЛЕНИЯ ЕЩЁ НЕТ!) в качестве нового главы Банка Японии, а не его конкурента Амамия, который считался самым голубиным (то есть, он готов был идти дальше в смягчении денежно-кредитной политики) из всех потенциальных преемников.

❗️Конец более мягкой политики Японии — это сильный негатив для ВСЕХ! Смотрите:

Япония — третья крупнейшая экономика мира и переход в более жёсткий формат денежно-кредитной политики может привести к тому, что обслуживание долга Японии сильно вырастет, а если взять во внимание то, что экономика страны имеет самый большой в мире долг примерно 250% к ВВП, то ужесточение денежно-кредитной политики может прожечь долговую дыру в Стране восходящего солнца.

( Читать дальше )

Блог им. Evgeny_Jenkov |Отменят QT? Полетит рынок? Что делать ФРС?

- 25 января 2023, 13:54

- |

БУУУМмм… Борьба за потолок госдолга США рискует остановить QT (количественное ужесточение) ФРС США — Bloomberg

☝️Рынки приготовьтесь к потрясениям. Тут и кроется последний рост рынков! (читай до конца!). Кстати, вот почему важно слушать подкасты Евгена, но побочкой может быть привыкание к подкастам.

Давайте обрисую ситуацию ещё раз. Попробуйте вдуматься в суть проблемы, которая ОЧЕНЬ «неоднозначная»:

Республиканцы недавно заняли Палату Представителей, где после серии неудач решили вырвать у демократов хоть одну победу, связанную с бюджетными расходами. Республиканцы требуют от демократов, чтобы те представили план по сокращению расходов и тогда, республиканцы согласиться увеличить потолок долга. Демократы не собираются идти на поводу у республиканцев и тут НАЧАЛОСЬ.

Минфин прибегнул к чрезвычайным мерам, чтобы финансировать США. Чрезвычайных мер хватит, по оценке разных аналитиков до июня (может до сентября). Получается, что Минфин просто выпускает наличность со счетов казначейства США в экономику, когда Центробанк США пытается эту ликвидность сократить в целях борьбы с инфляцией. Вероятно, Евген ошибся немного в сроках туземуна на рынках и он как раз случился УЖЕ (но не путать с разворотом, так как тенденция медвежья и мы летим на дно) из-за введения чрезвычайных мер в США по выпуску наличности.

( Читать дальше )

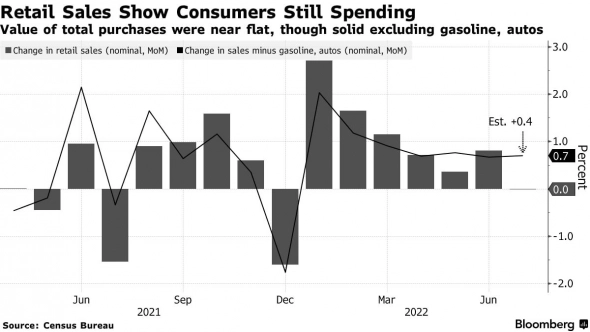

Блог им. Evgeny_Jenkov |Розничные продажи говорят о падение рынков из-за жёсткости ФРС

- 17 августа 2022, 19:20

- |

Обратите внимание на розничные продажи в США, которые не изменились относительно прошлого месяца

Важно тут то, что розничные продажи остались неизменными на уровне 0% из-за падения цен на топливо, а значит, у потребителя появилась передышка из-за чего потребление перенесётся на остальные товары и услуги. Падение розничных продаж в топливе выводит экономику США из технической рецессии, так как передышка увеличит спрос на остальную продукцию, а значит, ВВП в третьем квартале может подрасти. Хотяяяяя… к тому выросло ли потребление мы ещё вернёмся.

👉🏻 Показатель розничных продаж рос сильнее всего в онлайн-покупках, в магазинах стройматериалов, в магазинах мебели и электроники/бытовой техники и магазинах товаров для здоровья и личной гигиены. Вот вам примерные секторы, которые остаются сильными в США.

Отчёт сильный и хороший, который показывает то, что потребитель в США всё ещё жив и снижение инфляции через продукты и энергетику подстёгивает жизнь экономике. Но если мы посмотрим в годовом масштабе на рост розничных продаж, то тут рост аж на 10,3% и это придаёт ещё большей уверенности о силе потребителя в США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс